¿Se acabó la fiesta de los bonos CER?

La inversión estrella durante 2021 y en que va de este año siguen siendo los títulos que ajustan por la inflación. El recorte del tipo de cambio libre, el elevado devengamiento derivado de la indexación y las ganancias de capital (compresión de spreads) fueron los dinamizadores de las valuaciones medidas en moneda dura.

Sin embargo, esta clase de activos ya no exhibe el mismo brillo del pasado. Notamos cierto agotamiento durante las últimas semanas. Los títulos indexados cosecharon un magro 2% en el mes, menos de la mitad de lo que fue el avance del tipo de cambio “contado con liqui”. Hasta opciones más conservadoras como un FCI Money Market (2,6%) o un plazo fijo tradicional (3,4%) fueron relativamente superadoras.

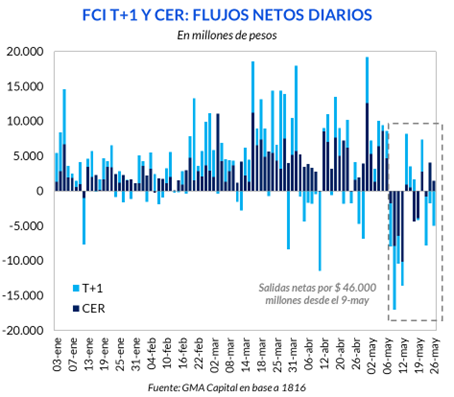

¿Qué hubo detrás de la debilidad de la otrora vedette del mercado? Los flujos netos hacia fondos comunes en pesos fueron negativos durante mayo por probablemente mayores necesidades de corto plazo por parte de las empresas. El deterioro macro también pudo haber tenido una cuota de complicidad. Mientras tanto, el Tesoro sigue buscando engrosar el rollover de mayo con títulos más atractivos y de corto plazo.

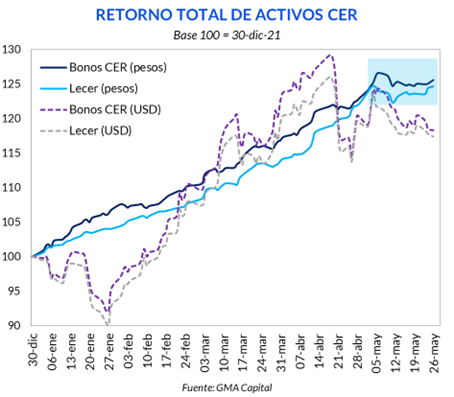

La inversión estrella durante 2021 y en que va de este año siguen siendo los bonos CER. Debe ser uno de los pocos tópicos que está fuera de discusión en el mercado local. El recorte del tipo de cambio libre, el elevado devengamiento derivado de la indexación y las ganancias de capital (compresión de spreads) fueron los dinamizadores de las valuaciones medidas en moneda dura.

Incluso podría decirse que los títulos indexados oficiaron de “refugio de valor” en estos meses tan desafiantes a nivel internacional. Algunos números al respecto: el S&P 500 perdió 14% en 2022, mientras que los bonos de EE.UU. (ETF AGG) retrocedieron 9%. En cuanto a emergentes, las acciones (ETF EEM) se desvalorizaron un 14% y los bonos de estas economías (ETF EMB) se erosionaron un 15%. A contramano de estas cifras dantescas, los BONCER argentinos rindieron 17,9% directo en 2022, seguidos de cerca por las LECER (17,1%). Felicitaciones a los traders que pudieron capitalizar semejante diferencia global de performance.

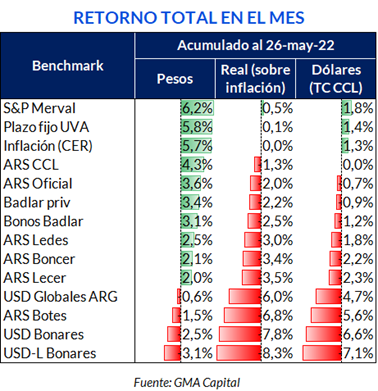

Sin embargo, esta clase de activos ya no exhibe el mismo brillo del pasado. Notamos cierto agotamiento durante las últimas semanas. Por esta razón, la tabla de retorno total del mes de mayo está liderada por otros tipos de activos, como las acciones argentinas, el plazo fijo UVA y el dólar “contado con liqui”.

En términos dinámicos, esta fatiga de los instrumentos atados a la inflación es aún más evidente. La estrategia de carry trade experimentó altibajos a lo largo del año. Pero estos traspiés siempre habían sido producto de movimientos en el tipo de cambio, mientras que la curva CER siempre traccionaba positivamente sobre los retornos en pesos.

No obstante, la película de mayo muestra un comportamiento diferente: los títulos indexados cosecharon un magro 2% en el mes, menos de la mitad de lo que fue el avance del tipo de cambio “contado con liqui”. Hasta opciones más conservadoras como un FCI Money Market (2,6%) o un plazo fijo tradicional (3,4%) fueron relativamente superadoras a las variantes indexadas.

Pero para quienes toman coberturas, el hecho más preocupante no debería ser que hubo algunas semanas de carry trade negativo (algo normal porque es una estrategia especulativa), sino el hecho de que el resultado en pesos de los bonos CER no está compensando siquiera la inflación, algo que sí logra con eficiencia un plazo fijo UVA.

En materia de flujos, las últimas semanas mostraron un patrón de continuidad con lo que veíamos en los primeros días del mes. Los flujos netos hacia los FCI en pesos (sin money market) fueron negativos. Desde el 9 al 26 de mayo, hubo rescates netos por $ 46.000 millones en fondos T+1 y FCI CER, algo inédito en lo que va del año. ¿Las razones? No hay nada certero, solo algunas hipótesis relacionadas con la necesidad de fondos por parte de las empresas, ya sea para pagar impuestos o para usarlos como capital de trabajo en lugar de tomar financiamiento mientras especulan con la aceleración del crawling peg (especialmente en el sector agroexportador).

En segundo orden, creemos que el deterioro de la macroeconomía también es una causa de vulnerabilidad. El desequilibrio fiscal creciente y la dificultad para recomponer reservas netas en un momento con inmejorables términos de intercambio no son factores que alienten la estabilidad cambiaria ni la moderación de la brecha cambiaria, variables que todo inversor mira de reojo incluso cuando pone un pie en el Mundo Pesos. Si bien la inflación alta genera un devengamiento atractivo en indexados, los riesgos de que las otras variables nominales sobrerreaccionen es mayor.

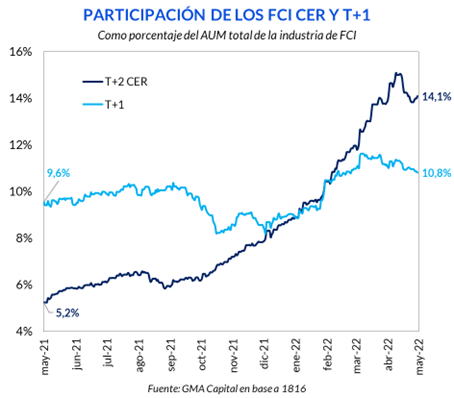

Lo cierto es que los bonos CER perdieron parte de esa demanda subyacente que había acompañado durante todo el año. La tendencia se tomó un respiro. ¿Por qué es importante lo que ocurre en la industria de fondos? Porque la participación relativa de los FCI indexados es muy superior a la de hace tan solo un año. Mientras que, en mayo de 2021, estos FCI representaban el 5,2% de la industria, hoy ese share alcanza 14,1%. En términos absolutos, el AUM de los fondos CER pasó de $ 124.000 millones (USD 750 millones al CCL) a $ 663.000 millones (USD 3.100 millones) en 12 meses.

Vinculado con los pesos y la oferta de opciones de cobertura, hoy viernes el Tesoro licitaba títulos para renovar $ 166.000 millones, pero sin tomar demasiados riesgos. Volvía a incluir LECER, el único producto con demanda genuina que puede emitir. Además de estas letras indexadas, ofrecía LELITE, LEPASE a agosto, LEDES a agosto y octubre, un bono Badlar a 2024 y un título CER a 2025.

Conviene recordar que en abril el Tesoro había estirado los plazos de los instrumentos a colocar, pero no había logrado renovar la totalidad de vencimientos (rollover de 90%). Pero en la primera subasta de mayo, tras haber acortado la duration e incluido LECER, Economía logró un financiamiento neto de $66.000 millones (rollover parcial de 109% en el mes).

El panorama no es holgado. El Tesoro quedó con muy bajo margen para solicitarle pesos al BCRA. Solo restan $ 58.000 millones de Adelantos Transitorios hasta junio para no incumplir la meta de financiamiento FMI. Por eso, garantizar un rollover elevado es crítico para poder afrontar necesidades fiscales apremiantes de corto plazo (IFE y suba del mínimo no imponible de Ganancias, entre otras).

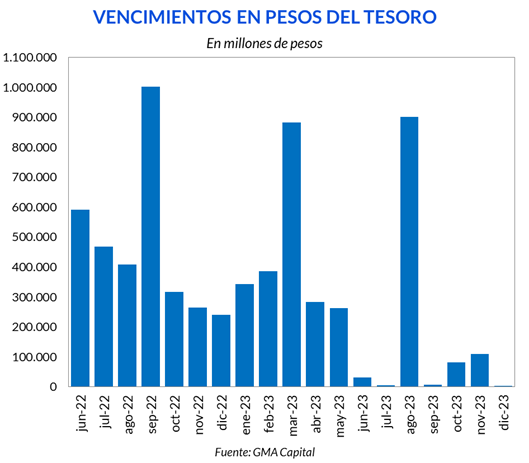

Hacia adelante, el mercado encuentra una muralla bien marcada en agosto de 2023. Hasta aquel mes de las elecciones PASO el Tesoro enfrenta vencimientos por $ 6,5 billones (más del 80% de la oferta monetaria considerando el agregado M2). La predisposición del mercado para comprar títulos que venzan más allá de aquella divisoria de aguas todavía es incierta. Dado el bajo nivel de confianza en el Gobierno, los inversores están más atentos a la discusión de la deuda en pesos que dan los economistas de la oposición que al enfoque de los funcionarios de la gestión actual.

Un aliciente para esta compleja situación financiera es que una parte de los vencimientos en pesos tiene detrás a acreedores públicos. Según estimaciones de 1816, el FGS de ANSES tiene el 56% de T2X2 (vencimiento en sep-22), el 47% de TX23 (mar-23), el 46% de T2X3 (ago-23), el 49% de TX24 (mar-24) y 38% de T2X4 (jul-24). La participación del FGS en letras, en cambio, es más baja (solo el 4% del total). En tanto, el BCRA posee el 58% de DICP. En suma, bonos y letras en manos públicas suman unos USD 49.600 millones (al CCL) y representan el 35% del total de la deuda pagadera en moneda local. De esta forma, los vencimientos mensuales de títulos en pesos, si bien son elevados, no llegan a superar los $ 500.000 millones considerando los tenedores privados.

A pesar de estos riesgos evidentes, en materia de inversiones, creemos que los bonos CER siguen siendo un second best competitivo frente a las opciones dolarizadas en el corto plazo. Si la inflación sigue corriendo por encima del 80% anualizado durante los próximos meses, podría haber un costo de oportunidad alto para quienes no valoricen sus pesos en bonos o fondos de este tipo. En cualquier caso, insistimos en que puede haber turbulencias. Podría repetirse una dinámica mediocre en pesos como la de mayo que impida a los retornos de las alternativas indexadas hacer su trabajo: replicar la inflación.

Pero, como dijimos en más de una oportunidad, pensando en el mediano plazo, las paridades en bonos en pesos superiores al 100% versus el 30% de los títulos en dólares no tienen sentido, y solamente podrían justificarse por el marco de cepo y represión financiera del mercado argentino. Por eso, para inversores con horizontes más extensos, preferimos las posiciones dolarizadas en soberanos y también en créditos corporativos.