Las cinco banderas rojas que inquietaron a los inversores

Tras semanas de “pax cambiaria”, movimientos en el “contado con liqui” al inicio de la semana despertaron alertas entre los inversores. Destacamos varias razones fundamentales que podrían haber sido influyentes en el price action de la variable que todo el mercado monitorea:

Desde el exterior, las tasas internacionales y el “higher for longer” de la Reserva Federal provocan una apreciación del dólar frente al resto de las monedas, incluyendo las de mercados emergentes. Así, el real de Brasil sufrió una de sus mayores depreciaciones desde el año pasado, afectando directamente la competitividad de Argentina. Además, el conflicto en Medio Oriente escaló y continuó enrareciendo el clima inversor.

En términos domésticos, la baja de tasas del BCRA, la desaceleración de la oferta de exportadores en el MULC y la tentadora brecha para que los importadores salteen el mercado mayorista, podrían haber presionado y tensionado el mercado del dólar financiero.

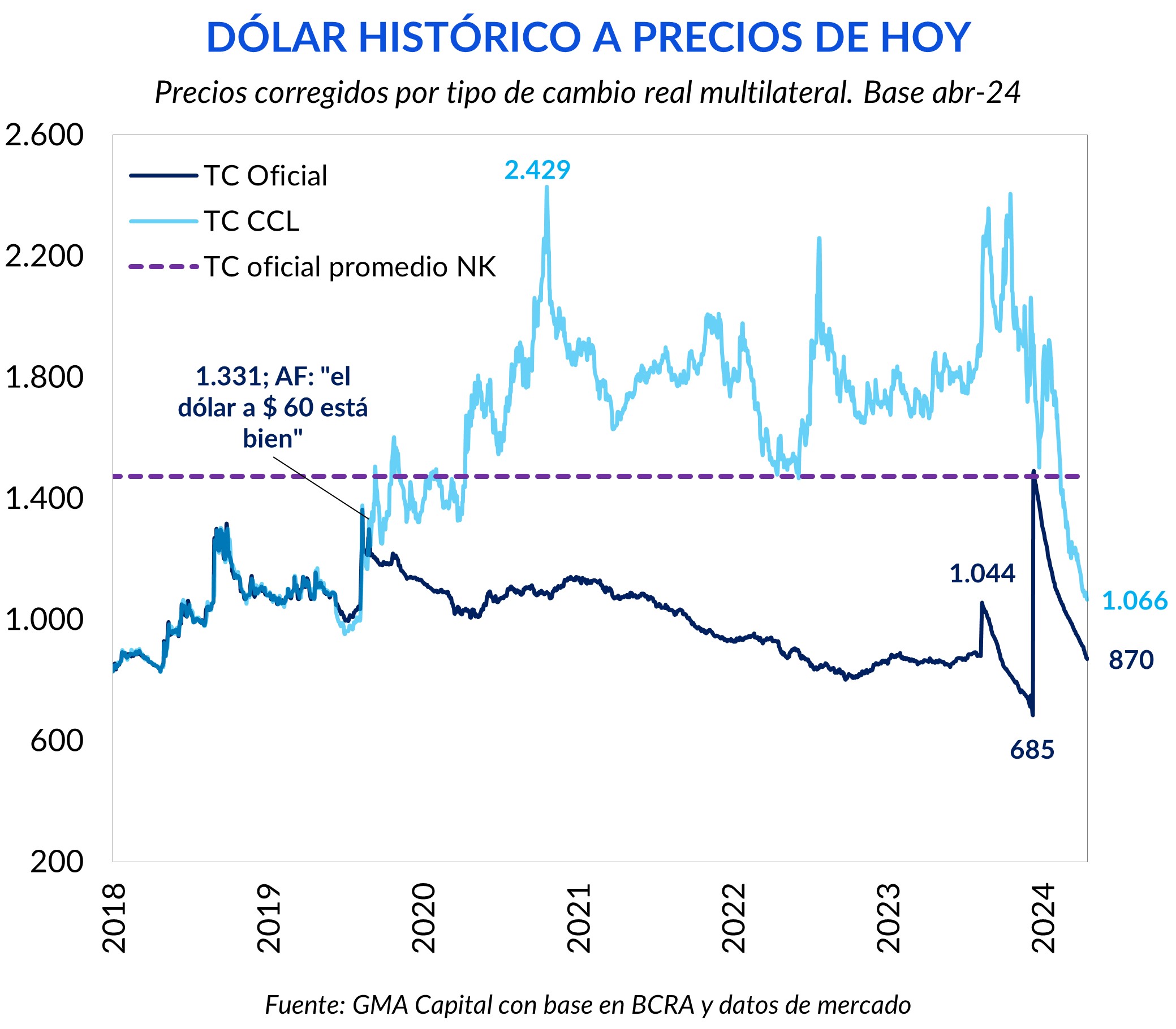

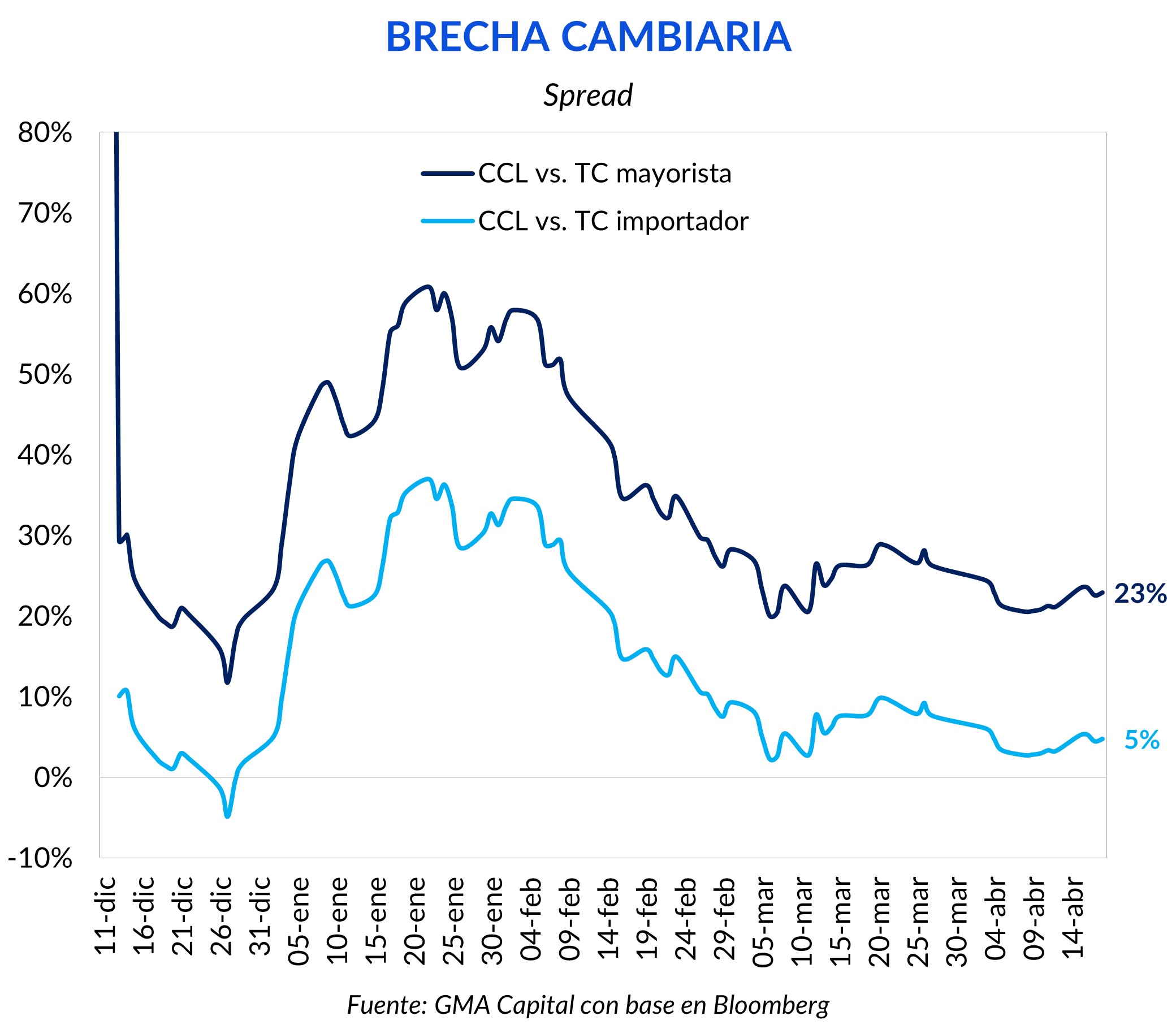

Tras semanas de calma en el dólar financiero, la suba del 2% diario del Contado con Liqui del lunes 15/4 despertó las alertas entre los inversores. El martes el dinamismo persistió, y el tipo de cambio alcanzó los $ 1.080 durante la jornada. Sobre el cierre cedería para terminar casi sin variaciones respecto al día previo. La cotización que ganó protagonismo fue el MEP, el cual culminó la sesión en $1.032, un incremento de 1,5% respecto al inicio, y provocó una reducción del canje desde el 5,8% hasta el 4%.

Luego de dos jornadas duras para el Peso, el miércoles el dólar menguó parte de la suba y recuperó 0,8%, aunque el jueves volvió a escalar y se mantuvo en la zona de los $ 1.070. Por último, hasta el mediodía del viernes 19/4 los dólares financieros recortaron hasta los $ 1.061 para el CCL y $ 1.020 para el MEP.

Desde GMA destacamos al menos cinco razones fundamentales que podrían haber sido influyentes en el price action de la variable que todo el mercado monitorea:

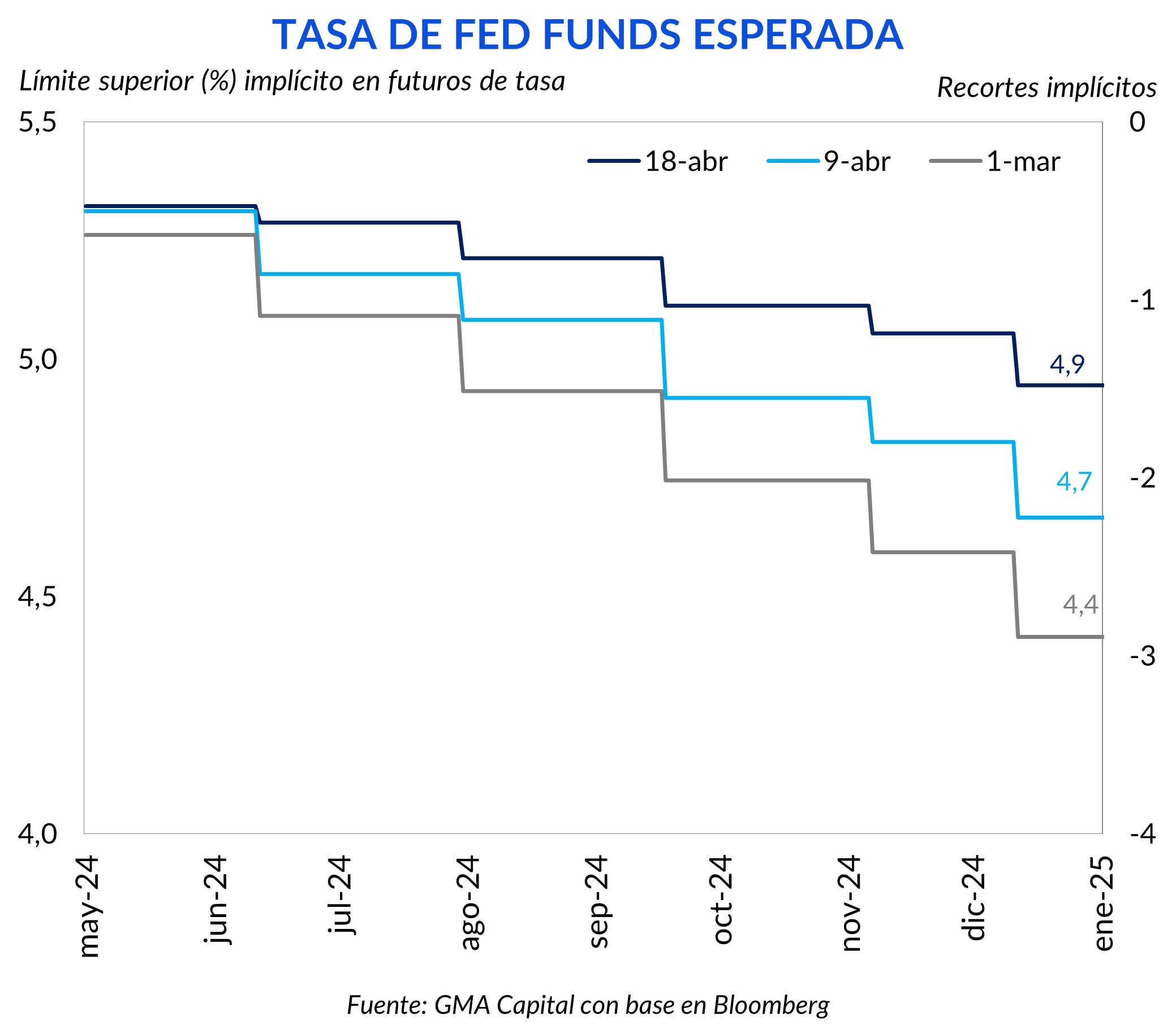

Argentina, a pesar no tener acceso a los mercados de deuda internacionales, no está exenta del contexto externo. Hace menos de un mes, los inversores esperaban, al igual que la Fed, tres recortes de la tasa de política monetaria (Fed Funds) antes de fin de año. Sin embargo, con el correr de los días, nuevos datos de empleo, actividad e inflación pusieron en duda el consenso previo.

El primero en mostrar fortaleza fue el mercado laboral. Las nóminas no agrícolas de marzo aumentaron en 303.000, muy por encima de las 200.000 esperadas. A esto le siguió una inflación de marzo de 0,4% mensual, comparable con el 0,3% descontado. El dato núcleo, registro favorito de las autoridades monetarias, también sorprendió al alza, presentando una variación mensual del 0,4% (vs 0,3%) y 3,8% interanual (vs 3,7%). El detonante final para que los inversores recalibraran sus expectativas fue el registro algo “caliente” de actividad. Las ventas minoristas subieron 0,7% en el mes, versus el 0,4% previsto. La medición subyacente escaló 1,1%, comparable con el 0,5% anticipado por los encuestados.

Con un mercado de empleo resiliente, la inflación descendiendo más lento de lo previsto y la actividad mostrándose firme, Jerome Powell, el presidente de la Fed, debió reconocer que “si persiste una inflación más alta, la entidad monetaria puede mantener la tasa actual el tiempo que sea necesario”. De esta manera, durante la semana los inversores llegaron a descontar 1 sólo recorte de tasas antes de fin de año. Al momento de escribir este Weekly, la reacción del discurso se moderaba y el mercado esperaba una tasa de 4,94% para diciembre de 2024 (1,5 recortes).

Las expectativas de las tasas cortas generan ecos en los rendimientos largos de los bonos del Tesoro de la mayor economía del planeta. Un Treasury a 10 años, considerado el bono más seguro, ya rinde 4,6%, el nivel más alto desde mediados de noviembre de 2023. A este rendimiento, el costo de oportunidad de los inversores hacia activos más riesgosos se incrementa. Al mismo tiempo, las valuaciones de empresas (el valor presente de los flujos de fondo esperado) se resienten debido a que la tasa de descuento de los flujos aumenta.

En tanto, las tasas más altas provocan una apreciación del dólar frente al resto de las monedas de mercados emergentes, lo que es lo mismo a decir que el resto de las monedas (como el peso) y los commodities pierden valor (el tipo de cambio sube) comparado con el dólar.

El conflicto reciente entre Irán e Israel aumenta la tensión en Medio Oriente. La incertidumbre sobre las repercusiones que esta guerra podría traer genera una gran volatilidad en todos los mercados. El Índice de volatilidad esperada de 30 días del mercado de equity es un buen indicador de esta inestabilidad.

Esto último provoca el sell off de activos de riesgo (entre ellos monedas de emergentes) para buscar refugio en el dólar y activos con mayor cobertura.

Por el lado de los commodities, la historia no siempre es tan precisa. Si bien es cierto que los activos de refugio como el oro y la plata pican en punta en la consideración de los inversores, otras son más específicas. Petróleo, gas y granos son más dependientes de estrangulamientos puntuales que el conflicto en desarrollo pudiera generar.

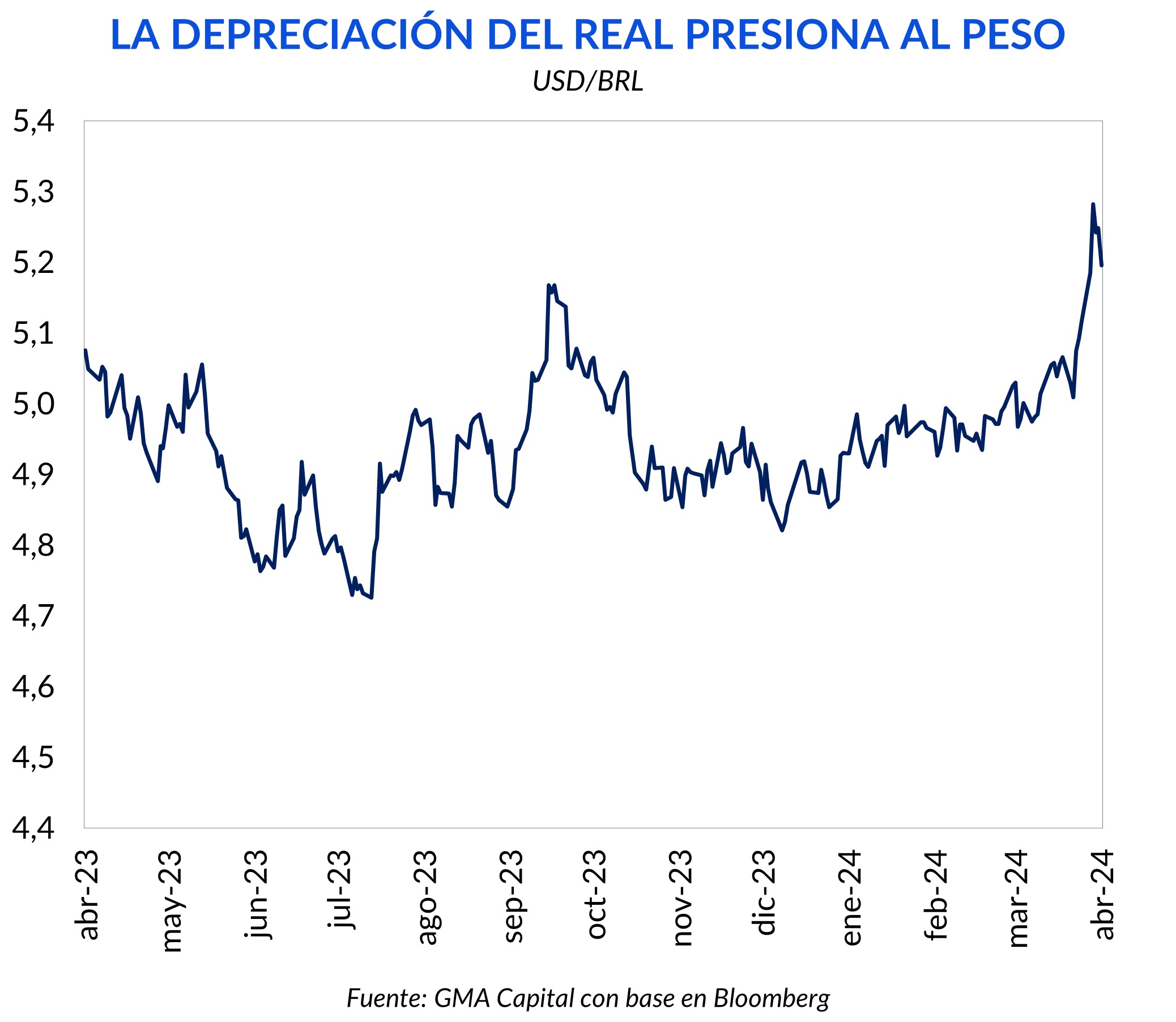

Brasil es el principal socio comercial de Argentina, por lo que alteraciones en su economía tienen un impacto local directo. Dado el contexto internacional mencionado previamente, la moneda brasileña perdió valor frente al dólar.

Precisamente, el dólar trepó 3% en la última semana, alcanzando los BRL 5,27, comparable con los BRL 5 que valía hace una semana. Por el peso relativo de más del 30% del real en el Índice de Tipo de Cambio Real de Argentina, la depreciación de la moneda del pentacampeón acelera el deterioro de la competitividad-precio en estas pampas.

Los inversores descuentan que, para que Argentina no se torne más cara en dólares en el corto plazo frente a su principal socio comercial, el tipo de cambio debería subir, presionando los tipos de cambio financieros. Una amplificación de la brecha cambiaria podría ser la primera manifestación de esta situación incómoda.

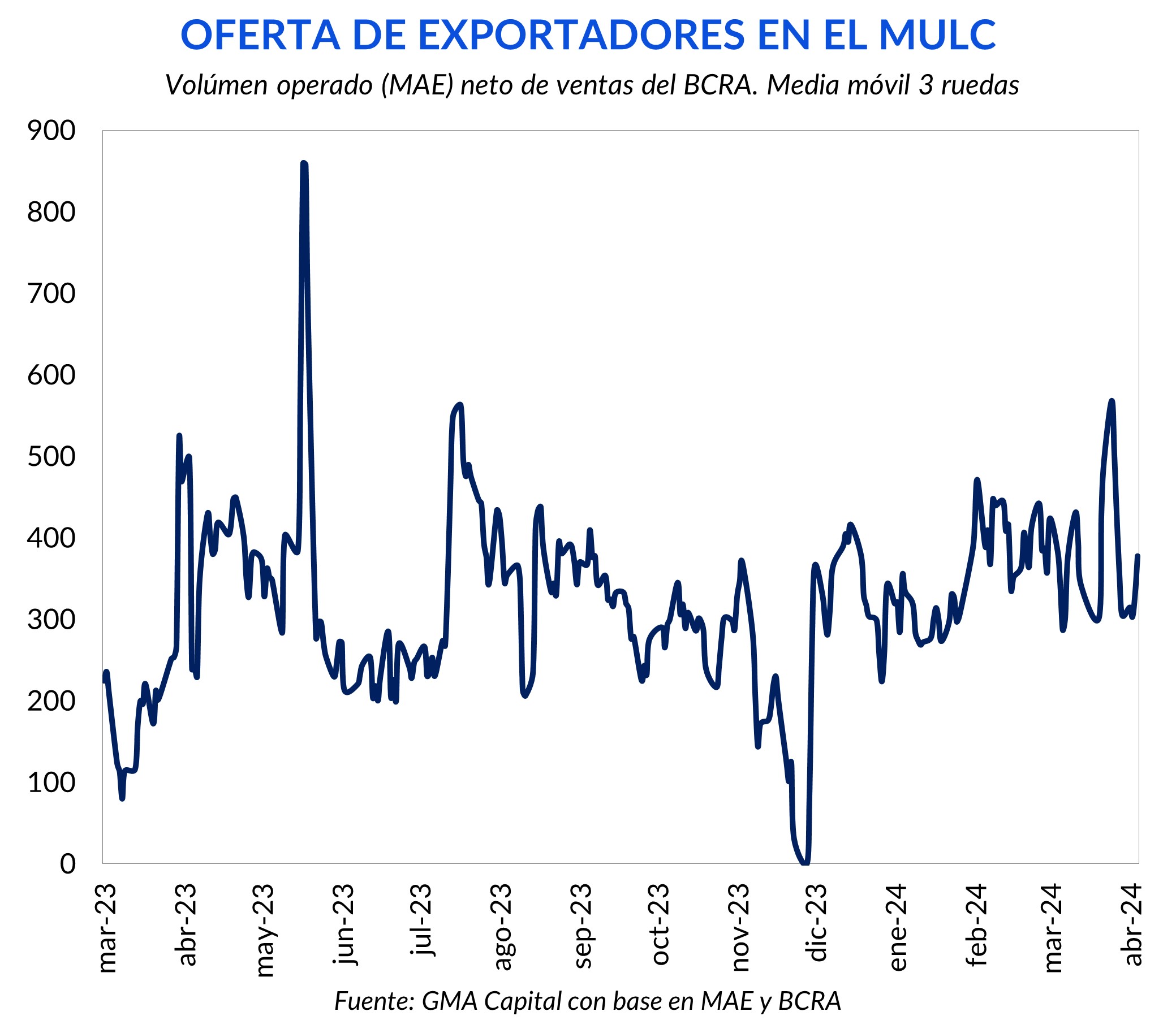

El esquema blend 80/20 de la liquidación de las exportaciones genera un significativo flujo de oferta de divisas que, hasta el momento, logró compensar la demanda privada de los importadores. En los primeros días de esta semana, la oferta de dólares en el MULC se ubicó al menos USD 100 millones por debajo del promedio de la semana anterior, cuando los tipos de cambio financiero (CCL el lunes y MEP el martes) mostraron mayor dinamismo.

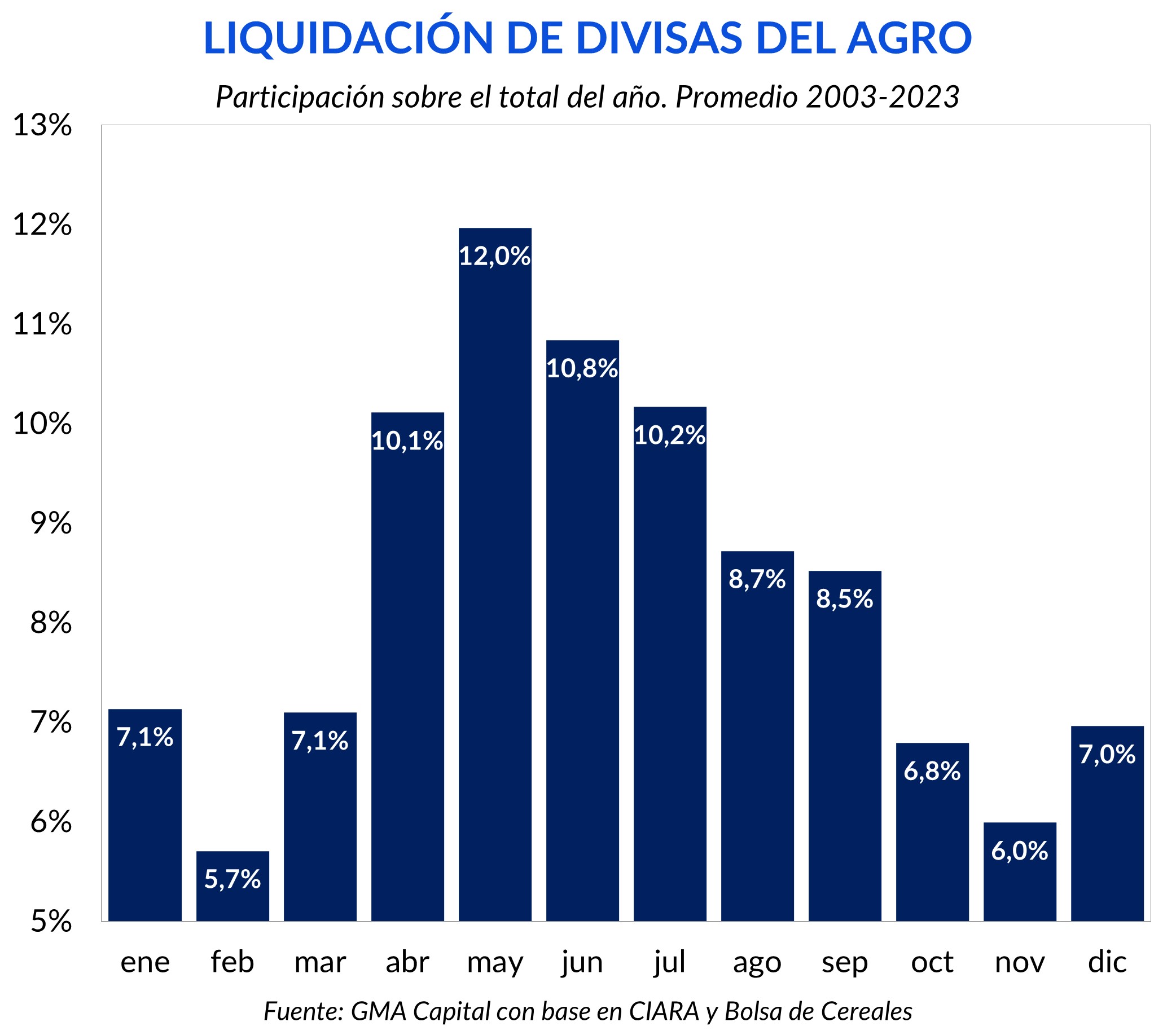

Además, teniendo en cuenta la estacionalidad de la cosecha, Argentina ya está ingresando en el “trimestre de oro” en términos de liquidaciones del agro, aunque el panorama actual no es el mismo que en marzo.

La región núcleo experimentó fuertes caídas esperadas de los rindes producto del esparcimiento de la chicharrita, una plaga que daña la cosecha del maíz. Esto último provocó que la Bolsa de Comercio de Rosario recortara sus estimaciones de producción del cultivo desde los 57 millones de toneladas esperadas en mediados de marzo, hasta los 50,5 millones de toneladas actuales.

Esta coyuntura, potenciada por las fuertes lluvias de los últimos días que demoraron el levantamiento de los granos y provocaron pérdidas significativas del rinde, afecta la salud de la oferta.

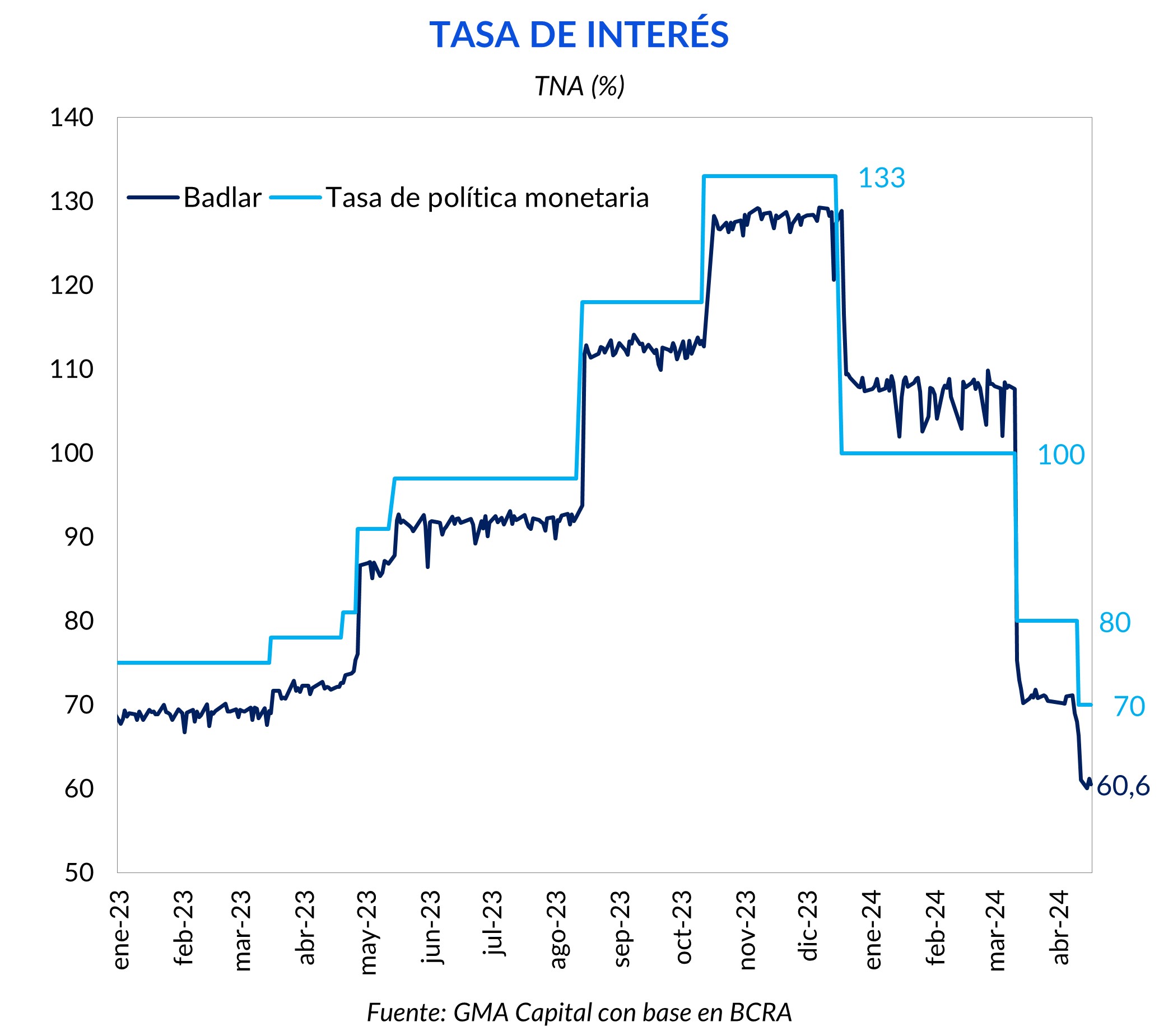

Por último, y no menos importante, el recorte de tasas del BCRA golpeó toda la curva en pesos y produjo un recorte de rendimientos de los activos a tasa fija. En simultáneo con el incremento de encajes para los FCI a 10% (antes eran de 0%), el rendimiento de los FCI Money Market se desplomó hasta los 61,6% TNA en promedio, y es esperable que con el correr de los días este rendimiento continúe cayendo. En tanto, los plazos fijos armados a tasas del 75% en marzo, podrán ser renovados a niveles del 60% (oferta del Banco Nación para un plazo de 30 días).

En este sentido, frente a menores oportunidades para hacer rendir el excedente de pesos, el apetito del peso disminuye. En paralelo, la dolarización de posiciones podría empezar a ganar más adeptos.

La brecha en niveles moderados colabora para teñir de verde las carteras. Si contemplamos el Impuesto PAIS que deben pagar los importadores, el spread con el Contado con Liquidación es inferior al 5%. Así el panorama, no resulta sorprendente que muchas empresas, exhaustas por el laberinto del cepo, opten por abandonar el acceso al MULC.

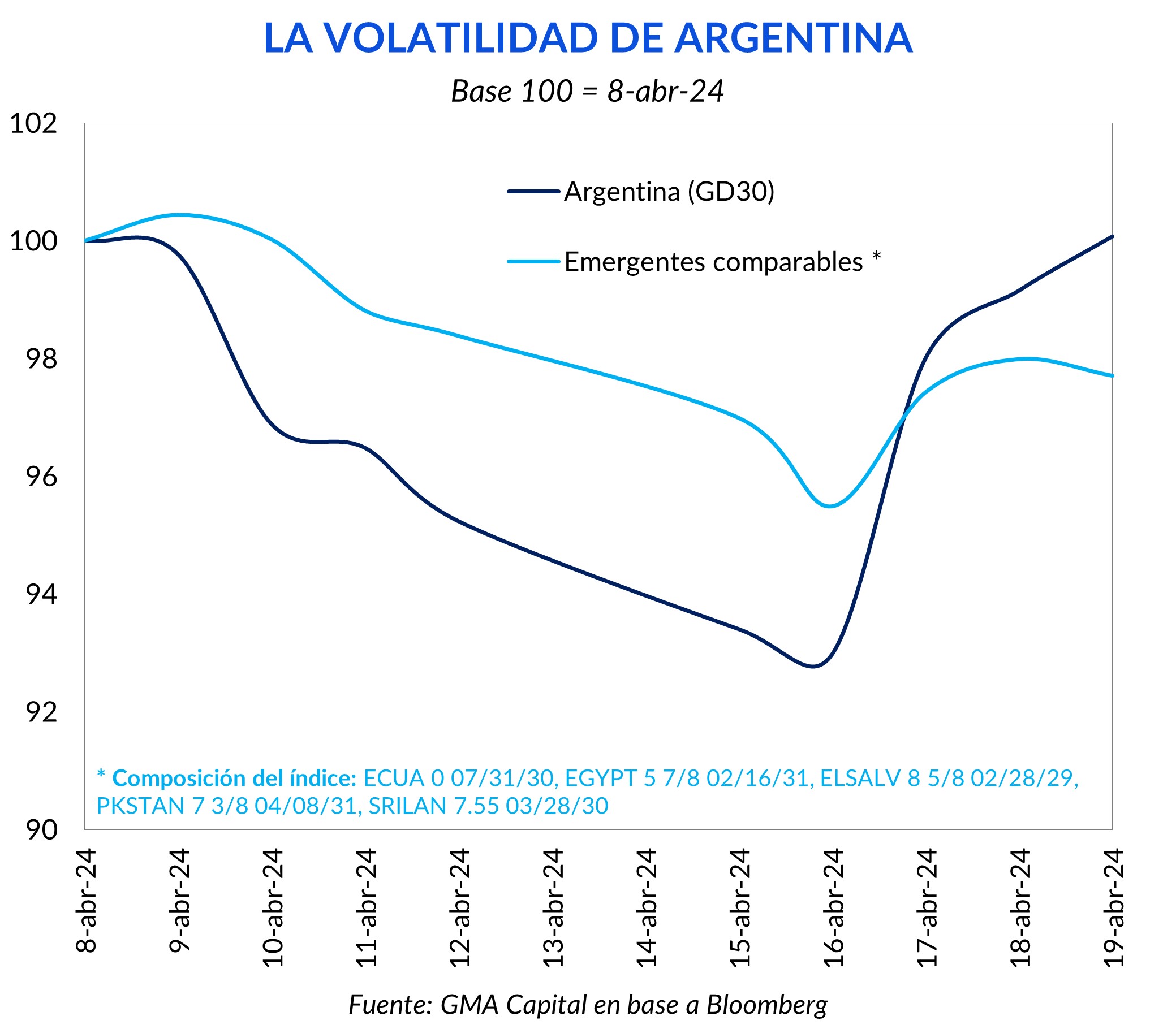

El dólar no fue la única variable que se llevó todas las miradas del mercado. Los bonos en dólares sufrieron vaivenes por los vientos externos, con movimientos más acentuados que sus comparables.

Pero no todo fue negativo. Analistas de Bloomberg afirmaron que la conferencia de Luis Caputo frente a más de 400 inversores organizada por JP Morgan en el marco de la reunión de primavera del FMI tuvo un impacto significativo en la cotización de los bonos argentinos.

El ministro de Economía refirmó el compromiso por el equilibrio fiscal, adelantó que la inflación de abril probablemente sea de un dígito y dio a entender que la salida del cepo no es inminente. Previo a comenzar la flexibilización de las restricciones cambiarias, el equipo económico desea estar seguro de la sostenibilidad de una cuenta capital y financiera abierta.

Con todo, el mercado sigue en modo “creer para ver”, da un salto de fe y apuesta comprado hasta que las reformas lleguen. Sin embargo, cualquier señal de debilidad en el plano económico podría ser letal para los avances hasta aquí logrados. El ancla del programa continúa siendo fiscal, por lo que el resultado consolidado de las cuentas del Estado de marzo que se publicará el lunes (aunque por experiencias pasadas podría conocerse antes) será crucial.