El nuevo “dólar soja” traería un alivio pero solo de corto plazo

El domingo 4/9 por la noche Massa anunció mejoras para los productores de soja con el fin de incrementar la liquidación. Tras el fracaso del esquema 70/30 previo de julio y agosto, que representaba una mejora de precio de solo 10%, el ministro anunció un tipo de cambio temporal de $ 200 para los productores de soja. Este valor regirá sólo hasta el 30 de septiembre.

Si tomamos como base el tipo de cambio oficial de $140, esta resolución representaría una revalorización de la tonelada de la oleaginosa de 43% en pesos (siempre y cuando se mantenga el precio). Frente a esta mejora temporal, no debería descartarse una eventual caída en los precios debido al aumento en la oferta. Además, en términos prácticos, el ‘tipo de cambio diferencial’ sería casi equivalente a reducir transitoriamente las retenciones a 0%.

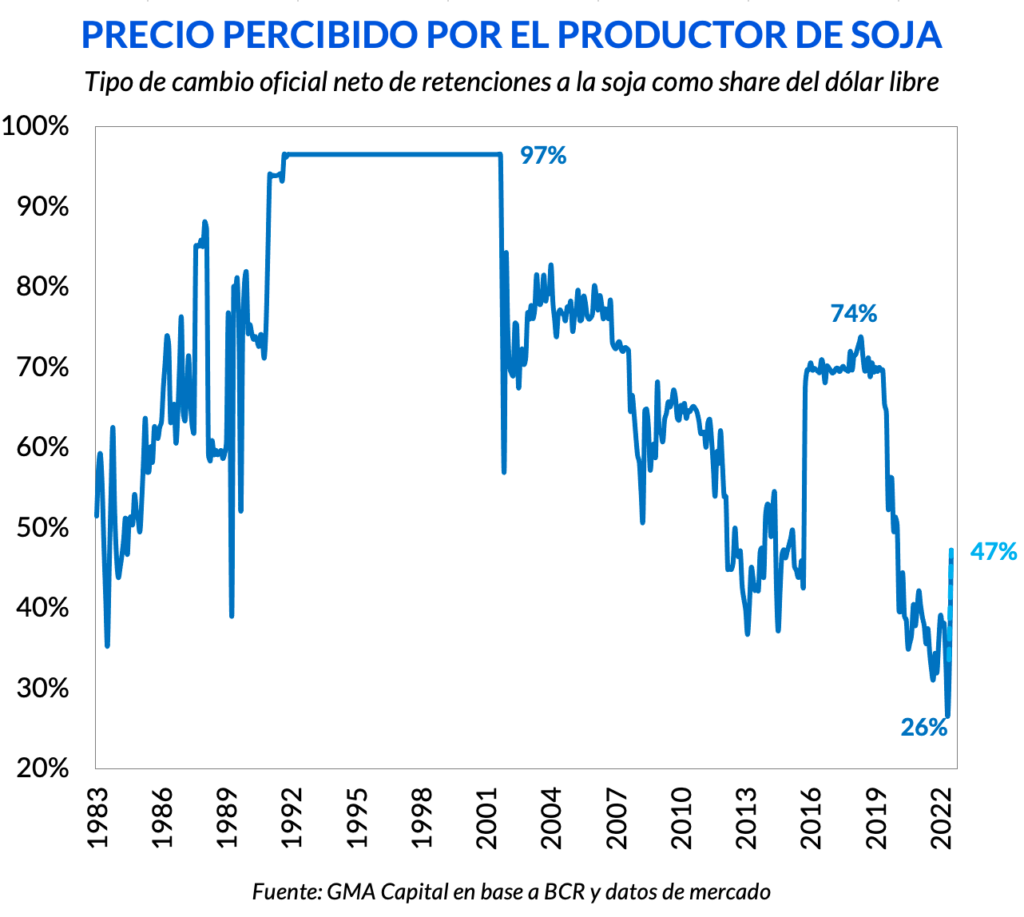

Si bien es un avance considerable, el precio percibido con relación al tipo de cambio libre se asemeja al que valor efectivo promedio durante el período 2011-2015.

Según declaraciones del propio ministro, este mecanismo permitiría que la liquidación en septiembre alcanzara los USD 5.000 millones, con USD 1.000 millones garantizados para los primeros tres días. La suma también contemplaría los USD 2.500 millones de retención estimados hacia fines de agosto.

Un aumento en la liquidación por dicha cuantía podría poner paños de agua fría en la frágil situación de las reservas. Si bien es casi imposible cumplir la meta con el Fondo (USD 6.425 millones de reservas netas para fin de septiembre, mientras que hoy se ubican en USD 1.300 millones), la liquidación extraordinaria podría lograr un acercamiento al objetivo sin una devaluación brusca del peso.

A su vez, este anuncio quita presión sobre las expectativas de un salto discreto en el tipo de cambio en el cortísimo plazo, algo evidente con los recortes en las posiciones de futuros y en los precios de los bonos dollar-linked. Esto se observó también en la reducción de los contratos de dólar futuro tras el vencimiento de agosto.

Sin embargo, no podemos descartar nuevas modificaciones en los tipos de cambio efectivos de otras sectores. Concretamente, podríamos esperar correcciones en lo que se refiere a turismo para reducir una sangría que se llevó casi USD 800 millones en julio.

Con todo, más allá de que es una medida transitoria que no soluciona el desequilibrio cambiario, en el corto plazo podría colaborar para engrosar las reservas netas. El nuevo tipo de cambio diferenciado, si viene acompañado de nuevas señales fiscales y mayores subas de tasas de interés frente a una inflación todavía muy elevada, podría sentar condiciones para otro mes favorable para el carry trade con las inversiones en pesos, especialmente en las alternativas indexadas con un horizonte no mayor a 6 meses.