Lo que hay que saber del primer examen de Milei ante el FMI

Luego del OK del Staff, llegó la aprobación del Board del Fondo. Así, se destrabó el desembolso de USD 4.700 millones que permitirá a nuestro país transitar con tranquilidad el período hasta abril.

Más allá de este escenario que ya estaba descontado, lo más novedoso de los últimos días pasó por la divulgación del documento de la séptima revisión del Acuerdo de Facilidades Extendidas. En el mismo, el organismo multilateral realizó estimaciones de las principales variables macroeconómicas, anunció las metas a cumplir y recalcó el ambicioso plan de estabilización que planea llevar a cabo el Gobierno. Además, celebró el ancla fiscal como principal instrumento para influir en las expectativas.

Desde GMA destacamos los puntos principales y desentrañamos las implicancias de las medidas propuestas. Sintetizamos lo más relevante en 4 aspectos.

La mejora de la cosecha con respecto a 2023 junto con el shock cambiario inicial (una devaluación del peso del 54%), son los factores que llevan al FMI a proyectar un superávit en cuenta corriente del 0,9% del PIB para el corriente año.

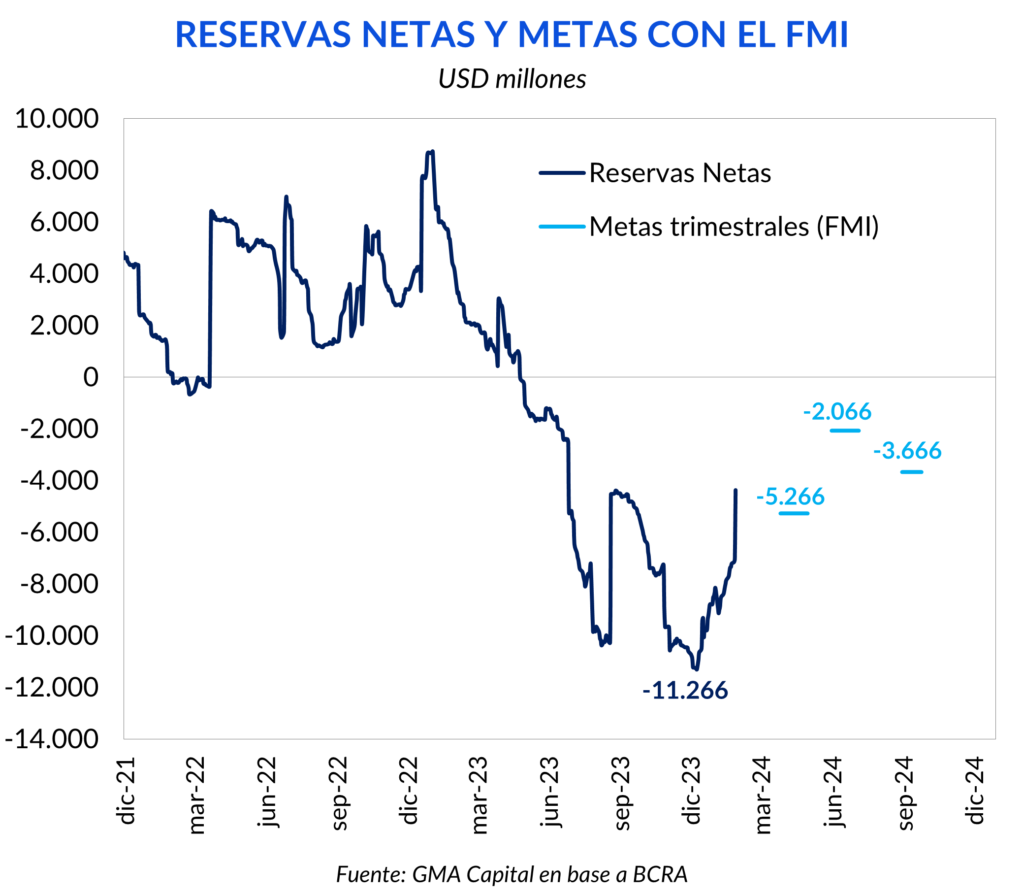

Hace algunas semanas el Gobierno anticipó haber llegado a un acuerdo con el FMI para acumular un total de USD 10.000 millones en reservas netas para el primer año de Milei. Es decir, las mismas deberían ubicarse en -USD 1.300 millones hacia finales de 2024. El programa actual solo contempla metas trimestrales hasta septiembre. En ese mes, el stock neto de reservas debería estar en la zona de -USD -3.666 millones.

No obstante, el crawling peg del 2% anunciado por las autoridades monetarias a inicio del mandato se vuelve cada vez más insostenible en el tiempo. Por eso, el Fondo remarca la necesidad de que el ritmo de devaluación sea consistente con la competitividad y el objetivo de sumar reservas.

Hasta el momento, el Central realizó un trabajo excepcional a la hora capitalizar su lado derecho del balance con activos externos. Antes del desembolso, había acumulado USD 4.281 millones en menos de dos meses de gestión. Sin embargo, este fenómeno se dio en un contexto donde el acceso de privados al MULC fue extremadamente limitado.

Con una normalización de la demanda de dólares, ¿se podrá mantener este ritmo de acumulación de reservas? La caída de la demanda de pesos en febrero producto de la estacionalidad y la presión sobre la deuda de importadores (diciembre fue el mes con menor pagos de importaciones desde que se publica el balance cambiario) complican el panorama.

Por su parte, el Gobierno se comprometió a desarrollar una hoja de ruta para eliminar los controles de capitales. Hacia mediados de año se eliminaría el esquema preferencial para las exportaciones y para ese momento el Mecon debería presentar un plan trazado donde se plantee la salida del cepo. El Impuesto PAIS, junto con cualquier otra política de tipos de cambios múltiple, deberá ser dejada atrás para fines de este año.

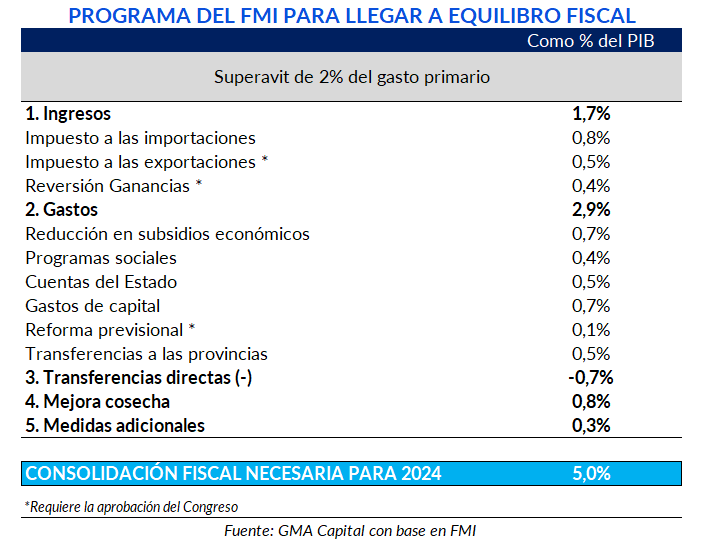

En línea con las estimaciones del Mecon, el FMI plantea un escenario base con superávit primario de 2% del PIB. Además de los ajustes ya efectuados, el organismo espera: 1) subas de los ingresos por impuestos del comercio exterior, 2) reversión de la modificación de Ganancias, 3) reducción de subsidios económicos 4) recortes en programas sociales, 5) disminución del gasto en funcionamiento del Estado por una reorganización en la administración nacional, 6) priorización en gastos de capital, 7) disminución de transferencias discrecionales, 8) mejoras en cosecha, y 9) medidas adicionales.

Muchas de estas reformas estaban contenidas dentro del capítulo fiscal que se ha quitado de la Ley de Bases. Por lo tanto, podríamos intuir que el Ejecutivo podría volver a enviar al Congreso los proyectos relacionados a las finanzas públicas.

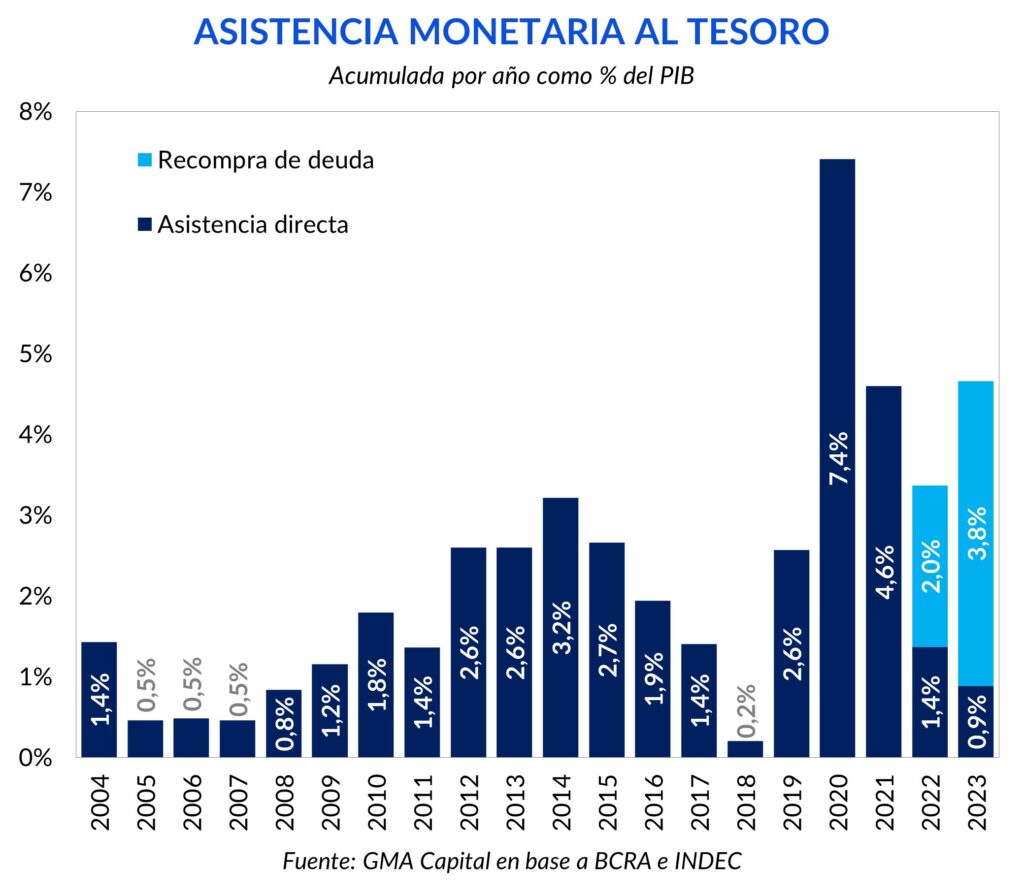

Negociar con la gestión actual permitió al FMI también recalibrar el criterio con el que se mide el target de asistencia monetaria. Hasta la revisión anterior, el organismo solo consideraba los nuevos adelantos transitorios y el giro de utilidades como los únicos factores de monetización del déficit. No obstante, durante el año pasado la principal vía de asistencia fue la recompra de títulos públicos que, junto al ejercicio de puts, sumó $ 7,3 billones (3,8% del PIB).

De esta manera, la nueva revisión no solo será más estricta en lo cuantitativo (contempla asistencia cero del BCRA al Tesoro), sino que también incluye dentro de este criterio cuatro aspectos adicionales: la compra de títulos en el mercado secundario, el ejercicio de puts, la emisión de Letras Intransferibles, neteados por la absorción derivada de la recompra de títulos del Tesoro hacia el Central.

Continuando en la vereda de los pesos, la entidad advierte su preocupación por la inminente caída de la demanda de dinero producto de la estacionalidad de los meses siguientes. Para contrarrestar este efecto, el FMI plantea la necesidad de llevar a cabo una política monetaria contractiva. Sin dar demasiadas precisiones con respecto al instrumento a utilizar, se le exige al Central retomar su capacidad de “anclar la inflación”, pero sin sugerir qué ancla nominal podría ser utilizada.

En línea con las estimaciones privadas, desde el organismo multilateral estiman que el programa del Gobierno será recesivo en el corto plazo. Prevén una contracción económica de 2,8% para 2024, luego de estimar una recesión de 1,1% para 2023. Simultáneamente, subrayan una caída mucho más severa si se excluye al sector agro, alcanzando una retracción del 5,2%. ¿Los drivers del retroceso de la actividad? El ajuste en el gasto público y la caída de los ingresos reales derivados de la corrección de los precios relativos.

Sin embargo, habría luz al final de túnel. Más allá de 2024, gracias a una recomposición de la inversión privada, se estima que 2025 sería un año altamente expansivo, con crecimiento de 5%.

En materia de precios, la apuesta sobre el ancla fiscal es total. Como consecuencia, se proyecta una reducción gradual de la inflación. El segundo cuatrimestre de este año sería el punto de inflexión, cuando la variación de precios alcanzaría cifras de un dígito. Esta proyección se encuentra en línea con las estimaciones privadas. Hacia finales de 2024, el Fondo prevé una inflación interanual de 150% (mientras que el REM anticipa 213%).