¿Dónde están mis dólares?

Los anuncios más recientes de Massa muestran cada vez menor efectividad. Incluso hasta parecen profundizar la inestabilidad económica. Concretamente, el mercado no reaccionó bien a la decisión de venta de bonos en dólares por parte de las entidades públicas. Desde el anuncio de la medida los Globales habían retrocedido hasta 7%.

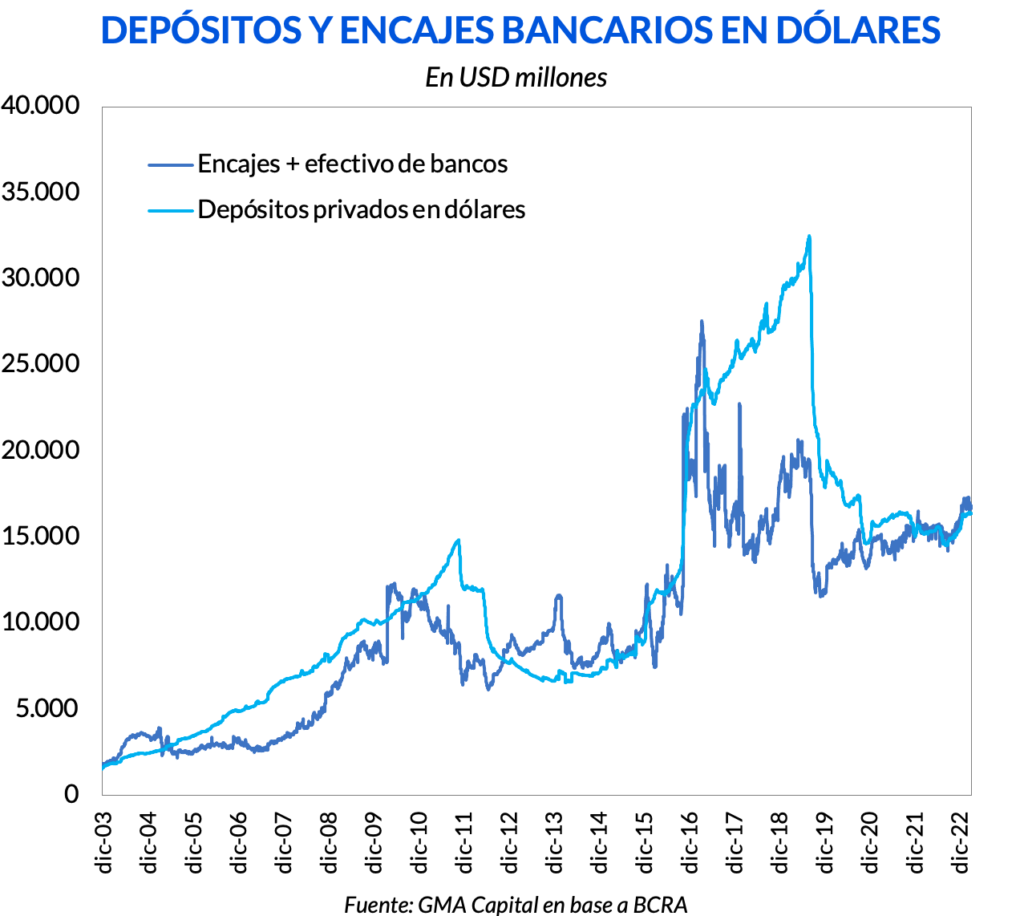

Para colmo, un rumor sobre la pesificación de depósitos en dólares de organismos del Estado atizó las brasas entre los depositantes en general. En rigor, en la última semana los depósitos en dólares del sector privado padecieron una sangría de hasta USD 200 millones. Los comentarios de Mauricio Macri, ya no como candidato, sobre el uso de encajes tampoco trajeron sosiego.

Desde este espacio quisiéramos mostrar prudencia y no encender más alarmas en torno al sistema financiero. Conviene recordar que desde la salida de la Convertibilidad las regulaciones acerca de las tenencias en dólares han sido muy estrictas. Para evitar descalce de monedas no solamente los préstamos en moneda extranjera se aplican únicamente a las empresas que generan divisas, sino que además se fijó un encaje bancario en dólares del 100%.

Así, pese a que en los últimos 20 años se vieron momentos de caídas abruptas en los depósitos, las turbulencias no pasaron a mayores. Por poner un ejemplo, entre las PASO de 2019 y diciembre de ese mismo año estos se hundieron USD 14.000 millones (-45%). Otro caso más reciente, aunque de mucha menor magnitud, se dio con la salida de Guzmán. En julio de 2022 la salida fue de USD 800 millones.

Pese a la escalada del dólar y la inestabilidad de otras variables nominales, los depósitos no sufrieron complicaciones. En términos regulatorios, el sistema está sano. Hoy, los encajes y el efectivo en los bancos rondan los USD 16.800 millones, representando el 102% de los depósitos del sector privado.

Creemos que no hay que poner en tela de juicio la solidez de los bancos en moneda extranjera. Sí, en cambio, habría que tener reparos con la situación del activo más puro del Banco Central: las reservas netas.

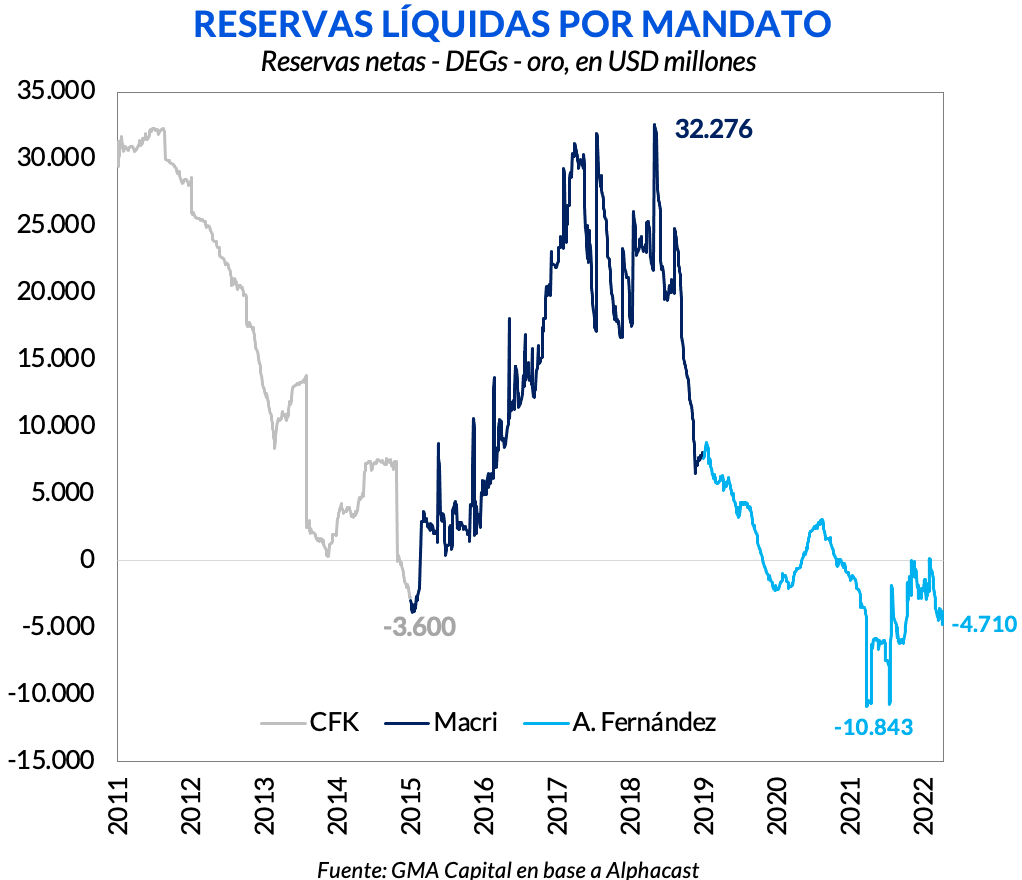

En parte como consecuencia del “dólar soja” y de los primeros efectos de la sequía, la venta de divisas acumulada en lo que va del año alcanzó récords históricos. Solo en marzo el BCRA se desprendió de USD 1.730 millones, cifra que asciende a USD 2.812 millones en lo que va del año.

Frente a esta cuestión, y en la antesala de una de las peores sequías de los últimos años, cuyos peores efectos aún no se hicieron notar, las reservas líquidas, es decir, las reservas netas sin contar el oro y los DEG, son negativas en USD 4.710 millones.

Si bien es cierto que las “líquidas” supieron ser aún más negativas durante esta gestión (con la salida de Guzmán el rojo rompió los USD 10.000 millones), la situación actual es aún más delicada que la herencia de Cristina Fernández de Kirchner tras su segundo mandato.

En este sentido, no es el sistema bancario el que está en problemas. Los inconvenientes de fondo, en verdad, corresponden a quien tiene que velar por dichos encajes. Las reservas netas, y las líquidas aún más, son el síntoma. ¿El diagnóstico? Este esquema económico está agotado.

Es un asunto macroeconómico, pero que podría permear sobre las expectativas de los depositantes. Así, podría darse fenómeno de profecía autocumplida cuya primera pieza de dominó es empujada por la mala praxis cambiaria y por los incentivos perversos generados por decisiones intrasector público.