El partido contra la inflación lo juegan la tasa y diez más

Tras la sorpresa bajista del IPC en noviembre (+4,9%), desde el Gobierno dejaron entrever que en diciembre los precios volverán a moverse por debajo de 5%. Más aún, esperan una desaceleración sostenida de la inflación hasta romper la barrera de 4% en abril.

Desafortunadamente, no vemos razones fundamentales para que la nominalidad pise el freno en el corto plazo. La emisión para la compra de títulos públicos en el mercado secundario no parece cesar, y la demanda de dinero en los primeros meses del año suele ceder por factores estacionales. Además, el atraso tarifario y cambiario no da lugar a utilizar estas variables como anclas nominales.

En este contexto, todos los ojos están puestos en la tasa de interés. Es que esta variable central hoy es el único dique de contención del peso.

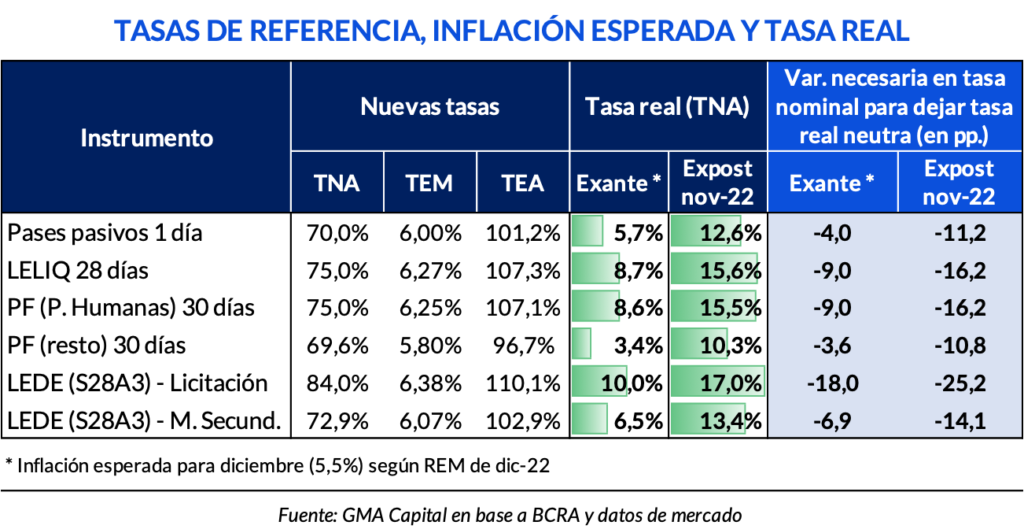

Tras el dato del costo de vida de noviembre, la tasa de LELIQ rindió 15,6% (TNA) en términos reales. De confirmarse una ritmo inflacionario de 5,5% en diciembre, el premio sería de 8,7% real (TNA). La conclusión para los plazos fijos tradicionales fue prácticamente la misma.

De esta forma, el encarecimiento del costo del dinero aparece como uno de los mayores protagonistas para contener la escalada del dólar financiero y de los precios. Sin embargo, en pleno año electoral y luego de dos meses seguidos con premios reales al ahorro, existe el riesgo de que la política, otra vez, haga de las suyas.

Sin mucho lugar para expandir la política fiscal, el Gobierno podría caer en la tentación de abaratar el crédito. Con esto apuntaría a estimular el consumo, apuntalar el nivel de actividad y mejorar sus chances en los comicios. Si efectivamente la política le ganase la pulseada a la racionalidad económica, sería contraproducente para el orden financiero. Y las aspiraciones del Gobierno de transitar por un camino descendente de inflación quedarían cada vez más lejos.

Para reforzar la importancia de la tasa real, vale recordar que entre enero y febrero la demanda de dinero suele caer por motivos estacionales. Es decir, los argentinos presionan sobre bienes. Y, además, el dólar financiero se encuentra algo atrasado de acuerdo a la evolución de los pasivos monetarios y el promedio en términos reales de los últimos tres años.

Por lo tanto, sacar de la cancha a la tasa real positiva tan pronto, si bien aliviaría el costo cuasifiscal del BCRA que fue 4% del PIB en 2022, presionaría al dólar al alza. Y, al mismo tiempo, atentaría contra la desaceleración de la inflación, una de las pocas banderas favorables de los últimos meses que el Gobierno puede esgrimir.