Mientras Milei define su política económica, la bolsa está de fiesta

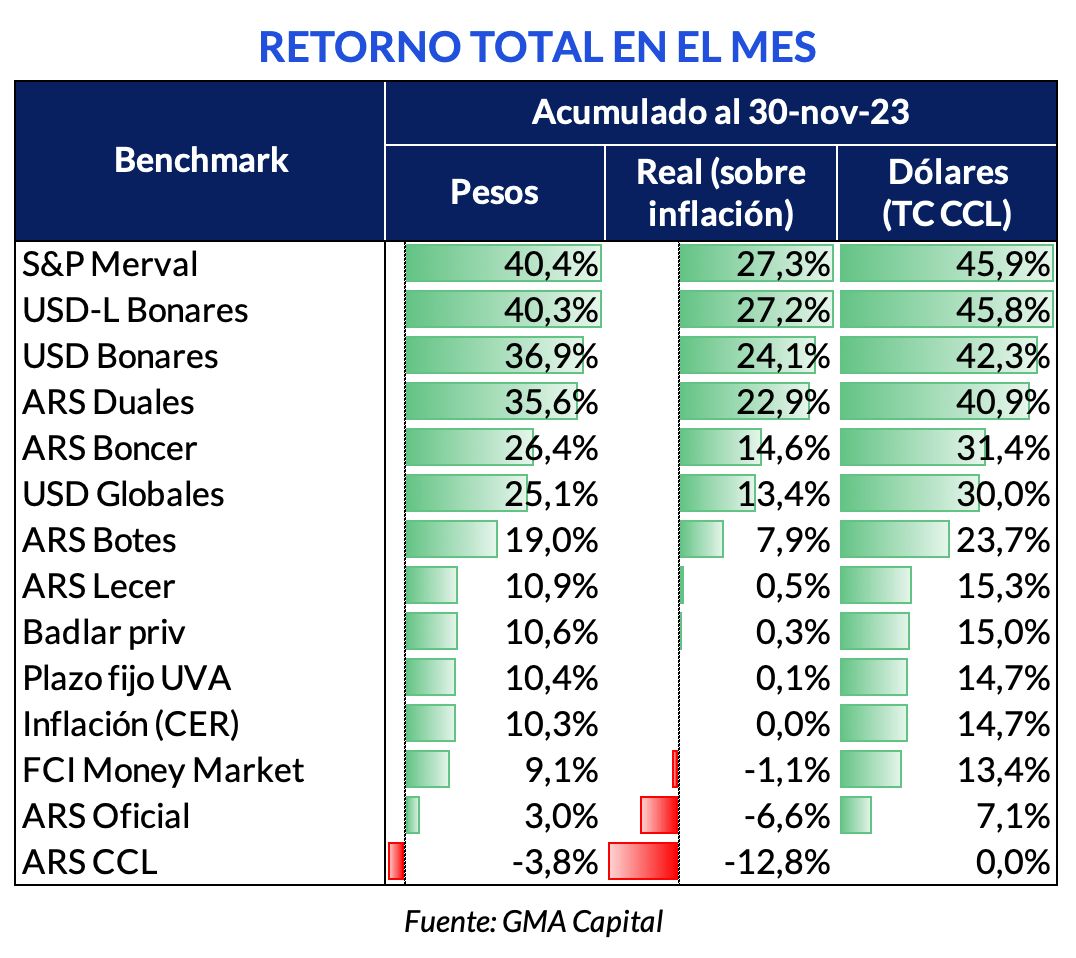

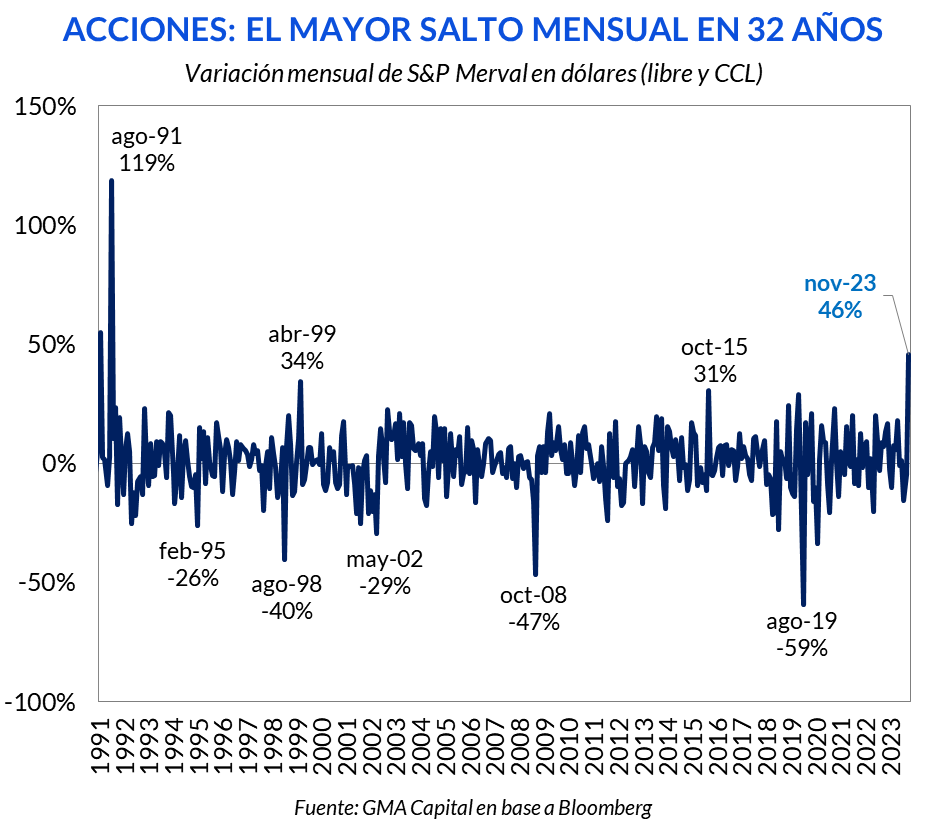

Noviembre fue un mes extraordinario para los activos argentinos. El triunfo de Javier Milei en la segunda vuelta presidencial, sus posteriores anuncios y el abandono de la idea de dolarizar la economía en el corto plazo implicaron un giro copernicano para el sentimiento inversor. Así, acciones y títulos públicos experimentaron en muy poco tiempo un rally alcista de una magnitud que no se veía hace décadas. El S&P Merval escaló 46% en dólares y disfrutó su mejor mes en 32 años. En tanto, los bonos en dólares treparon 42% y materializaron la mejor dinámica mensual desde la reestructuración.

Quien otra vez estuvo en boca de todos fue el dólar. Esta vez la noticia no fue cuánto se encareció, sino todo lo contrario. Si bien ya desde las elecciones generales el precio de la divisa se había alejado de los valores de pánico extremo ($ 1.000 a precios de ese entonces), en las últimas ruedas se mantuvo la tendencia de un descenso nominal. Así, el “contado con liqui” medido con Cedears cerró el mes a $ 838, un 3,8% por debajo de fines de octubre. En términos de brecha, esto representó un retroceso desde 192% el 20 de octubre hasta 133% al último cierre.

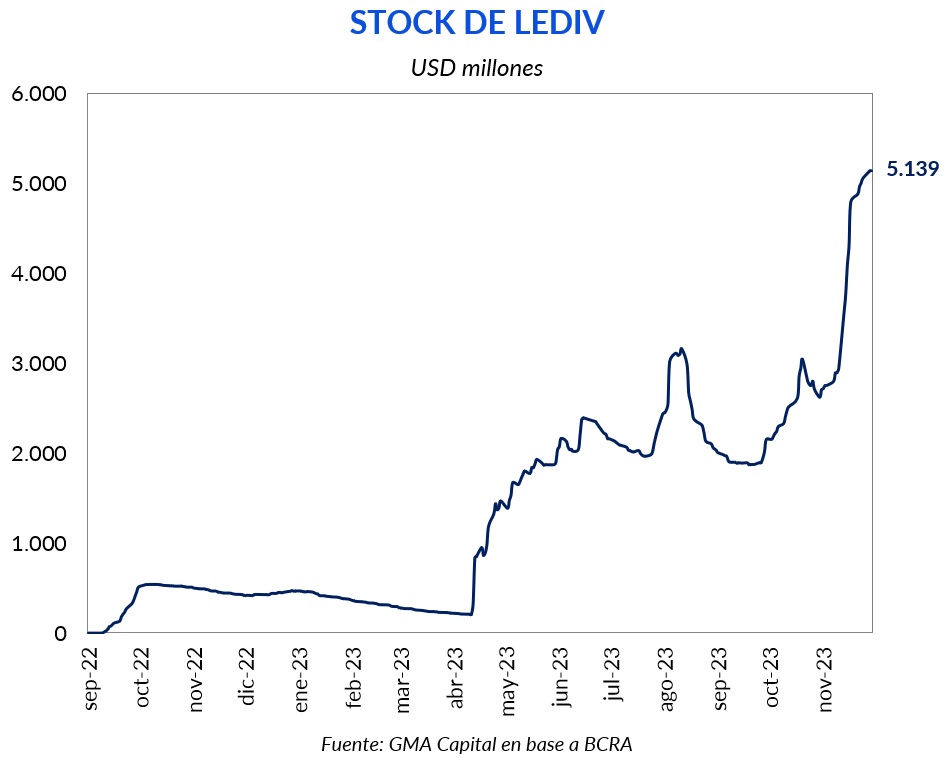

Los pasivos del BCRA fueron otra variable que estuvo en boga. Por un lado, el incremento en el stock de Lediv despertó toda clase de hipótesis vinculadas a la reciente pax cambiaria. Finalmente, la autoridad monetaria decidió dejar de ofrecer estos instrumentos. Por otro lado, el énfasis de Milei en solucionar el problema de los pasivos remunerados provocó que la renovación de Leliqs haya alcanzado mínimos y que los bancos redujeran la madurez de sus activos con el Central. El equipo económico encabezado por Luis Caputo ahora deberá desactivar la “bomba” de pases.

Noviembre fue un mes extraordinario para los activos argentinos. El triunfo de Javier Milei en la segunda vuelta presidencial, sus posteriores anuncios y el abandono de la idea de dolarizar la economía en el corto plazo implicaron un giro copernicano para el sentimiento inversor. Así, acciones y títulos públicos experimentaron en muy poco tiempo un rally alcista de una magnitud que no se veía hace décadas.

De forma sobresaliente, la renta variable gozó del rendimiento mensual más elevado desde 1991. La performance promedio en dólares fue de 45,9%, aunque hubo papeles que se dispararon más de 60%. En Nueva York, hubo menciones destacadas para los ADRs, en especial Supervielle (SUPV) +91%, YPF (YPF) +67% y Telecom (TEO) +66%. En total, el valor de las empresas argentinas en Wall Street se agigantó USD 31.400 millones, incluyendo papeles como MercadoLibre (MELI) y Globant (GLOB). Excluyendo estas compañías que no cotizan localmente (aunque sí con CEDEARs), la mejora en la capitalización bursátil fue de USD 23.200 millones en el mes.

Otros tipos de activos también vivieron semanas de ensueño. El cambio de signo político y de pensar la economía inyectó anabólicos sobre la renta fija. Al mismo tiempo, la dolarización postergada a medida de segunda o tercera generación impulsó los títulos en pesos. Detrás de las acciones, lo mejor del mes estuvo en la curva dollar-linked (traccionada por la expectativa de un sinceramiento cambiario), con una revalorización media de 40,3% en pesos y 45,8% en moneda dura. Para subrayar también cómo se movieron los bonos Duales e indexados, que exhibieron ganancias respectivas de 40,9% y 31,8% en moneda extranjera.

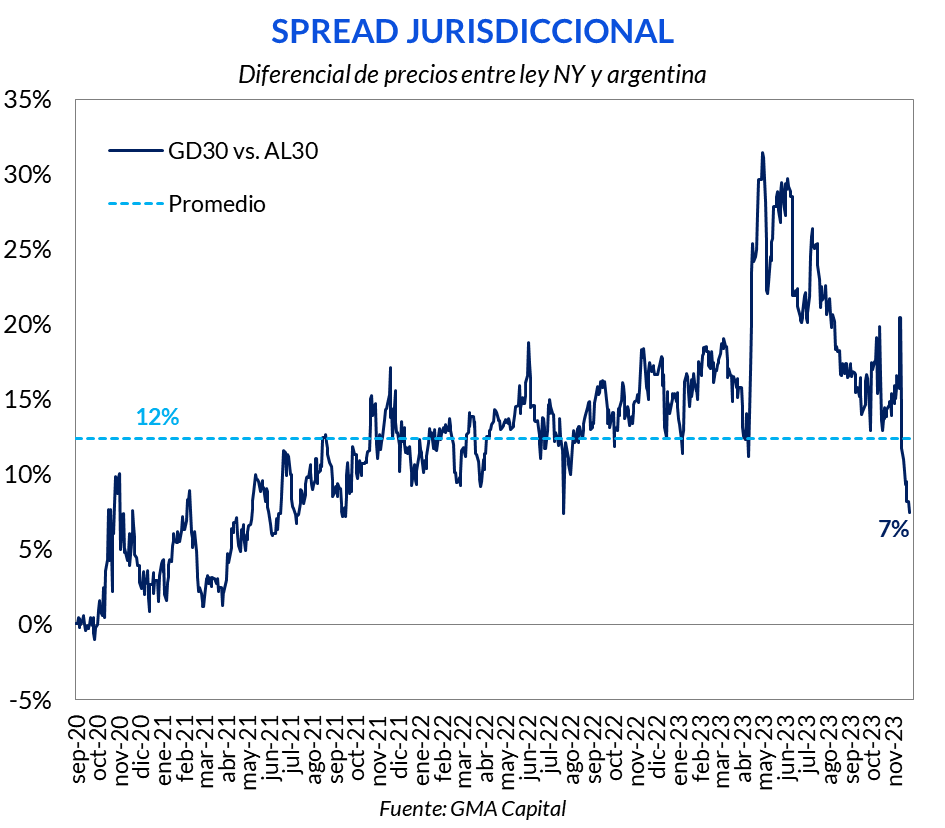

En este florecer de los activos locales, los bonos en dólares emitidos bajo ley argentina mostraron retornos descollantes que promediaron 42,3% en dólares, configurando el mejor mes desde que empezaron a cotizar en septiembre de 2020. Por su parte, los Globales repuntaron un 30% y alcanzaron una paridad media de 34,7, la más alta en 2 años.

Como la performance relativa de los Bonares fue superior a la de sus pares emitidos bajo Ley New York, el mercado verificó en los hechos un recorte del spread jurisdiccional. Es decir, la percepción de riesgo de los títulos AL se redujo respecto de la de los GD. El caso más elocuente fue el de AL30 vs. GD30, donde el spread de precios fue abatido por los inversores desde 20% hasta 7%, perforando la relación promedio de 12%.

Por fuera de cada activo en particular, quien otra vez estuvo en boca de todos fue el dólar. Esta vez la noticia no fue cuánto se encareció, sino todo lo contrario. Si bien ya desde las elecciones generales el precio de la divisa se había alejado de los valores de pánico extremo ($ 1.000 a precios de ese entonces), en las últimas ruedas se mantuvo la tendencia de un descenso nominal. Así, el “contado con liqui” medido con Cedears cerró el mes a $ 838, un 3,8% por debajo de fines de octubre. En términos de brecha, esto representó un retroceso desde 192% el 20 de octubre hasta 133% al último cierre.

En el mercado surgieron muchas preguntas en torno a esta pax cambiaria. Antes de ahondar en ello, vale tener en cuenta cuál es el punto de partida. Si bien nos encontramos ante el tipo de cambio ajustado por inflación más bajo desde julio, los $ 838 todavía representan un umbral algo elevado para la media real de los últimos años (entre el 2020 y el 2023 promedió en torno a $ 829). No solo eso, sino que estos mismos estándares de la gestión actual son una rareza en la historia reciente de Argentina.

Para poner en perspectiva, el dólar de $ 4 vigente con Duhalde en junio 2002, un nivel recordado como históricamente alto, equivaldría a $ 891 precios de hoy. En definitiva, el el valor financiero en los últimos años es un claro reflejo del desmanejo de la política económica, sin capacidad alguna de anclar las expectativas, y del endurecimiento progresivo del cepo.

La victoria de Milei, sin dudas, trajo aparejada la expectativa de cambios bruscos en la política económica y en el rumbo de la economía, algo que, como mencionamos, se reflejó en el resto de los activos. La salida de Emilio Ocampo como candidato a ocupar la presidencia del Banco Central (quien iba a ser “el último presidente” de la autoridad monetaria según Milei) muestra que, si bien la dolarización no está descartada, por el momento pasa a un segundo plano. En su lugar, las figuras de mayor trayectoria en el gabinete de Milei le asegurarían mayores dosis de gobernabilidad y mayores chances de llevar a cabo las reformas necesarias exitosamente.

Sostenemos que todo este cuadro y el giro hacia una mayor moderación por parte del presidente electo fueron claves para la reciente recuperación de la moneda. Por pirmera vez en mucho tiempo, hubo más vendedores que compradores. Tal es así que el CCL llegó a recortar 12% o $ 116 en apenas 5 ruedas, y el último pico justamente coincide con la salida de Ocampo. Adicionalmente, también pudo haber ayudado el nuevo esquema de “dólar exportador”, el cual permite que la mitad de las ventas al exterior se liquiden vía CCL.

Vinculado con el tipo de cambio, esta vez el oficial, las Lediv coparon la atención mediática durante esta semana. ¿De qué se tratan? Son letras emitidas por el BCRA que no pagan tasa y cumplen la función de cubrir al tenedor frente a variaciones del tipo de cambio oficial. Al momento del pago, el Central se compromete a pagar cada letra en pesos al 100% de paridad según el valor del A3500 vigente.

La evolución del stock de Lediv despertó asombro en todos los rincones del mercado. Y es que en un mes casi que duplicó su acervo desde USD 2.700 millones hasta más de USD 5.100 millones. ¿Cuál es el conflicto en torno a este asunto? Si el Banco Central convalidara el tipo de cambio que descuentan los futuros a diciembre de $ 780, debería emitir en términos brutos cerca de $ 4 billones. Hablamos de una cifra es que es más de la mitad de la base monetaria. Alternativamente, serían unos $ 2 billones si considerásemos la absorción previa para la suscripción de Lediv.

No faltó quien acusara a este pasivo remunerado y dolarizado a tasa 0% (mientras que la cobertura de mercado rinde -50%) como el principal responsable del abrupto recorte de los dólares financieros. No obstante, la mayor suscripción se dio en la previa al ballotage, antes de la caída más pronunciada del CCL. Concretamente, en la semana previa al 19-N su stock se vio incrementado en USD 1.850 millones (36% del monto actual). Mientras tanto, en las seis ruedas siguientes, la suscripción fue por USD 350 millones (promedio diario USD 58 millones), totalizando así USD 5.140 millones. Sostenemos que estos últimos volúmenes son demasiado pequeños como para haber influido de manera relevante en los tipos de cambio de mercado.

Tras el revuelo que representó este tipo de instrumentos, no solo que el Central limitó quienes podían acceder al mismo, sino que directamente dejó de ofrecerlos.

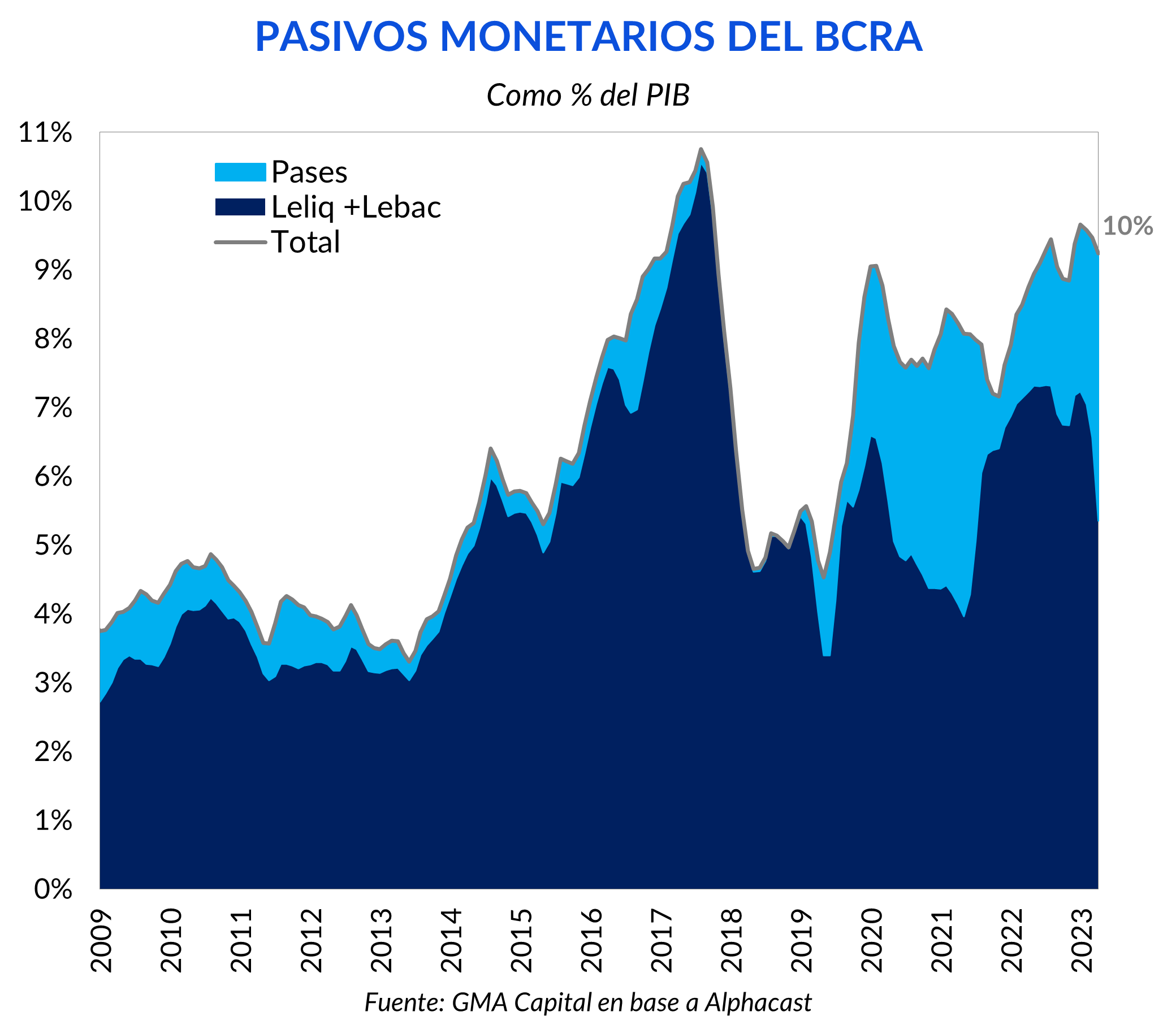

No solo hubo debate recientemente sobre las Lediv, sino también por la deuda remunerada en pesos del Central. Una de las urgencias a tratar según Milei, además del ajuste fiscal sin gradualismo, es el desarme de las Leliq. La próxima gestión recibirá un stock de pasivos remunerados superior a $ 24 billones, es decir, 9,6% del PIB. Según el propio Milei, este cuadro debería ser corregido antes de liberar el mercado de cambios. En caso contrario, el riesgo de una hiperinflación sería inminente.

El presidente electo descartó de lleno soluciones traumáticas, enfatizando en el cumplimiento de los contratos. El nombramiento de Luis Caputo al frente del MECON y el reciente viaje que llevaron a cabo a Estados Unidos parecen indicar que la idea es conseguir fondos para canjear este tipo de pasivos de forma voluntaria.

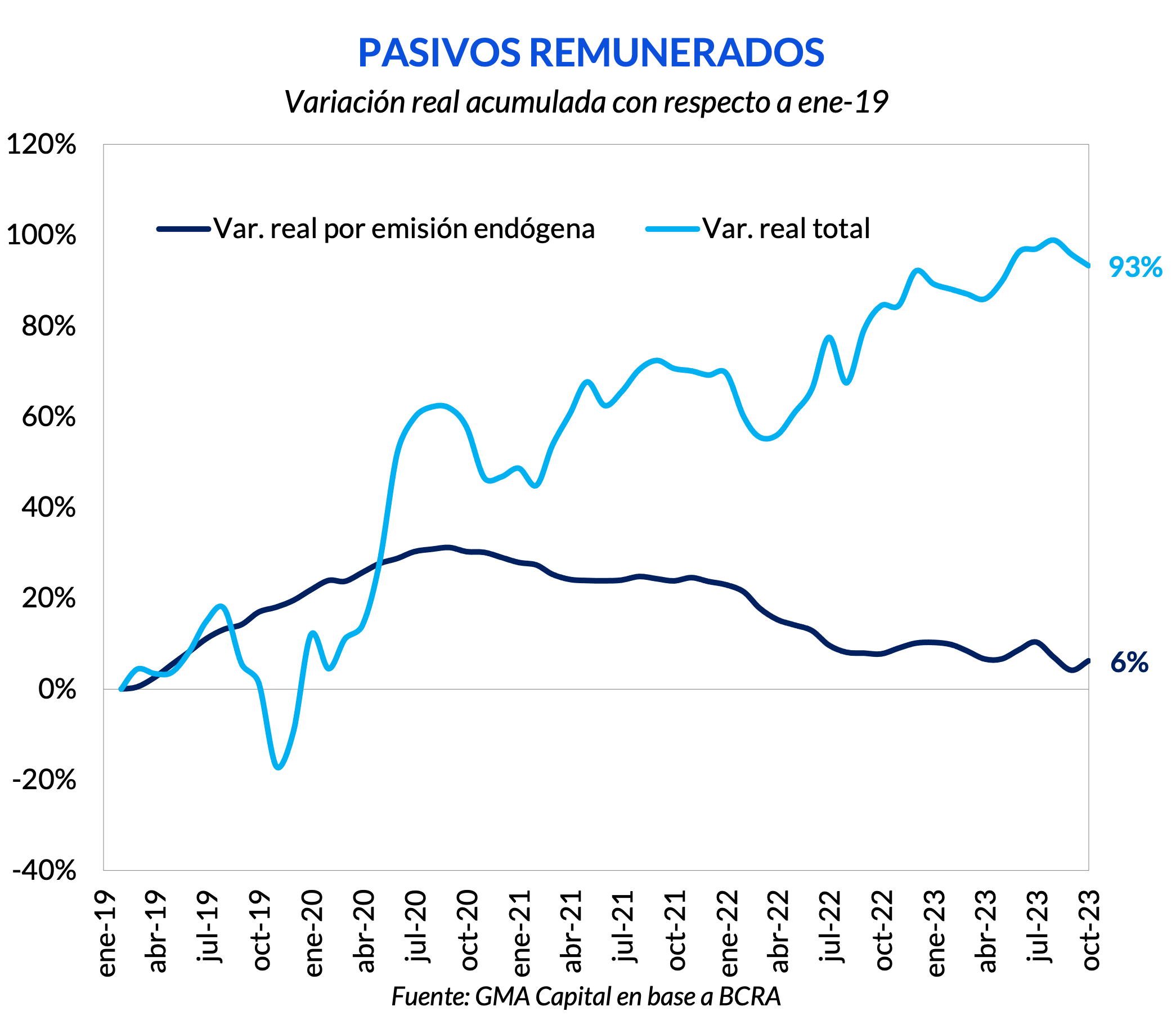

Ahora bien, pensando en un norte hacia la normalización de la economía, ¿son las Leliq una urgencia a tratar? Hay quienes señalan que la dinámica que generan sus intereses, a una tasa anualizada del 254%, tiende a espiralizar el drama de la emisión, generando así una bola de nieve.

No obstante, más que la cifra nominal, es clave tener en cuenta la tasa real que estos pasivos devengan. Y es que en 29 de los 47 meses de gestión actual la tasa de política monetaria fue negativa una vez descontada la inflación. De cara a los próximos meses, hay consenso de que la nominalidad se aceleraría (producto de la corrección de precios relativos), por lo que la tasa vigente probablemente siga siendo negativa.

En definitiva, esta remuneración real negativa tendería a reducir el stock de pasivos remunerados. Por lo tanto, el gran inconveniente radica en que la gestión actual usó (y abusó) de este recurso para esterilizar emisión monetaria exógena, principalmente para financiar al Tesoro. En tanto la tasa nominal se mantenga por debajo de la inflación, y el Banco Central no siga esterilizando emisión exógena, esta dinámica no debería ser explosiva.

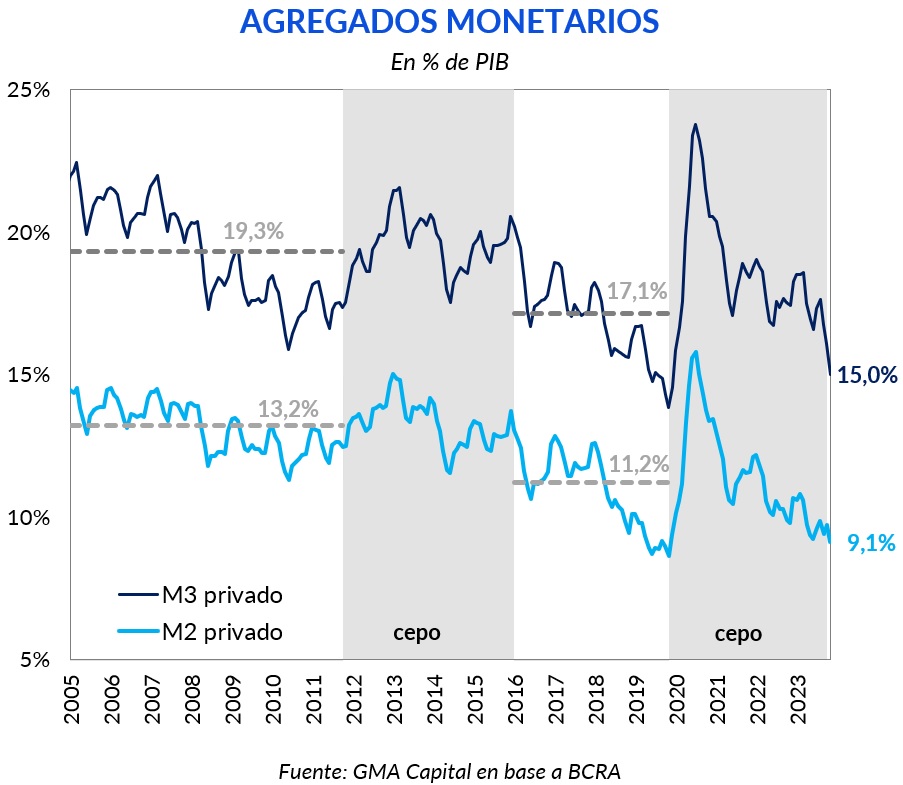

La otra problemática que se plantea en torno a este asunto yace en todos esos pesos “atrapados” producto del cepo que, en caso de liberar el mercado de cambios, podrían a ir hacia el dólar. Para dimensionar este overhang, podemos ver los distintos agregados monetarios como porcentaje del PIB. Actualmente, el M2 ronda 9,3% del producto, mientras que, durante la gestión anterior, este representaba 11,2%. Si además tomamos en cuenta los plazos fijos, el M3 hoy equivale a 15,3% del producto, mientras que durante el período 2016-2019 sumaba 17,1%. En ambos casos, el nivel actual es aún más bajo que en el promedio de la administración 2015-2019, cuando no existían controles de capitales. Es decir, la economía ya se desmonetizó porque la inflación ya hizo gran parte del trabajo sucio.

En cualquier caso, la opinión tanto de Milei como del futuro equipo económico es que la confianza y la demanda de pesos necesitan una ayuda adicional para recomponerse.

El gobierno entrante tiene definido que la cuestión cuasifiscal es un desequilibrio por corregir con urgencia. Además, tal como mencionamos, no representa un escollo insalvable en tanto la tasa real sea negativa.

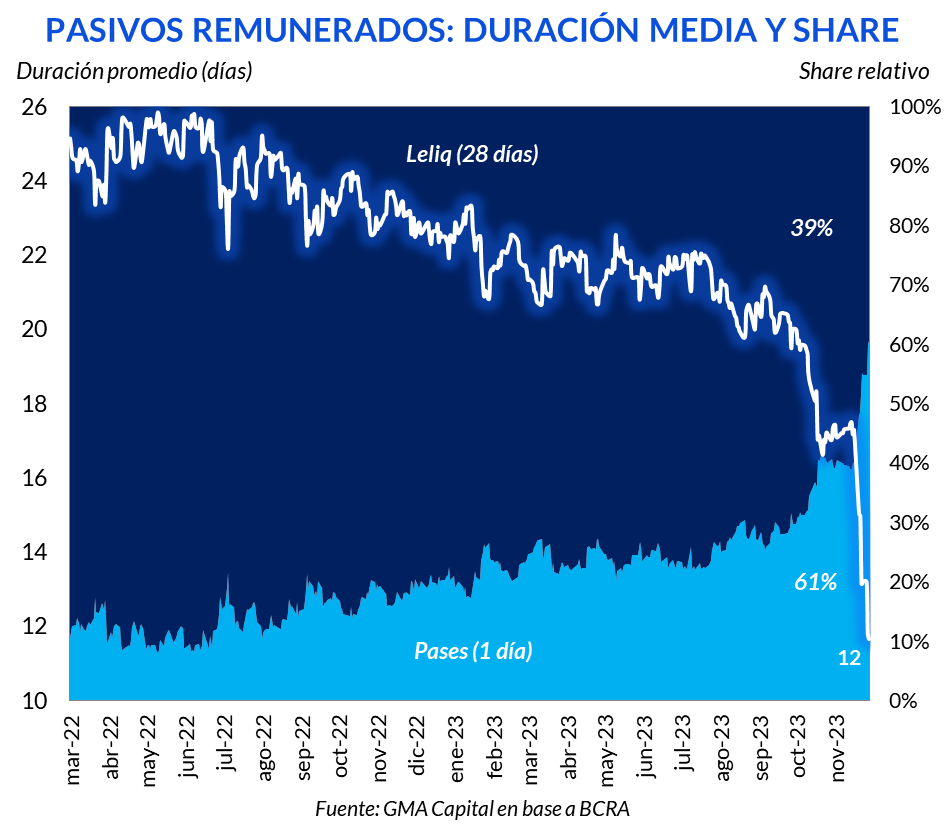

Como existe un riesgo de que la salida virtuosa (canje voluntario o recuperación de la confianza) no se materialice, las entidades financieras rebalancearon su cartera de activos. En las últimas jornadas, los bancos renovaron la menor parte de los vencimientos de Leliq. Su stock pasó de representar $ 14 billones a $ 9,5 billones (-32%). ¿A dónde fue todo ese stock? Prácticamente en su totalidad a pases. A diferencia de las Leliq, que vencen a 28 días, los pases se renuevan por día. Hoy el 61% de los pasivos del Central que pagan tasa son pases, mientras que el 39% son Leliq. Como resultado, la madurez media de esta deuda en pesos cayó a 12 días, mientras que hace un mes era de 20 días.

¿Es un riesgo esta reconfiguración? Por ahora, los pesos están encapsulados en los balances de los bancos. Si desarmaran pases (por ejemplo, motivado por una salida de depósitos), en cambio, esto sería monetariamente expansivo, algo que haría que los pesos girasen más rápidamente en la economía y la caída de la demanda de pesos tomara envión. Como resultado, podríamos ver mayores presiones sobre la inflación y el dólar.

Siempre conviene recordar que los compromisos o se pagan (con superávit fiscal) o se renuevan (con nueva deuda) o se defaultean. Por lo tanto, si lo que se busca es una solución de shock sin esperar la consolidación fiscal, la única alternativa restante es la de canjear estos títulos por nueva deuda del Tesoro, una secuencia monetariamente expansiva.

Otra discusión que recién empieza es si resultará conveniente cambiar deuda consolidada del Sector Público en pesos por compromisos en dólares, que es la única moneda de denominación que cualquier prestamista internacional pondría en un contrato con Argentina. El riesgo de descalce de moneda probablemente volverá al centro de la discusión.

A la luz de la urgencia en solucionar la “bola de nieve” de pasivos remunerados, nuestra percepción es que el equipo económico de Milei muy probablemente descrea de la recuperación de la demanda de pesos para resolver este frente (tal como un informe de Anker, la consultora de Luis Caputo, había dejado en claro en mayo pasado). Quizás la fatídica experiencia de la velocidad de circulación entre 2018 y 2019 haya sido aleccionadora.

Además, de la consolidación fiscal, se supo que el próximo gobierno buscará establecer un ancla monetaria, que bien podría ser una tasa de interés real positiva para tentar a los tenedores. Esta decisión sería incompatible con el stock actual de pasivos remunerados. Por lo tanto, para que esta estrategia funcione necesariamente hace falta “barajar y dar de nuevo” en el lado derecho del balance del BCRA.

Y si toda la estrategia no alcanza para estabilizar la errática demanda de pesos, no descartamos que la idea de fondo de la dolarización vuelva a tomar fuerza.