Otra semana de logros económicos

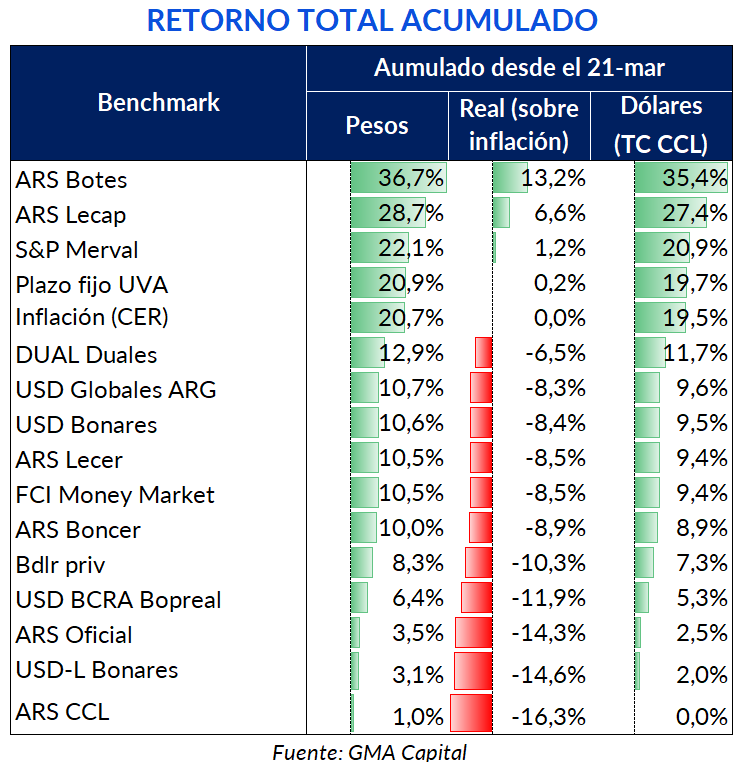

Para formar expectativas, las promesas no alcanzan. Luego de años de decepciones políticas, demostrar en los hechos es la única alternativa del Gobierno para ganar credibilidad. Así, el equipo económico ha evidenciado su capacidad para domesticar el espiral inflacionario, acumular cuatro superávits financieros consecutivos y recortar sustancialmente el stock de pasivos remunerados.

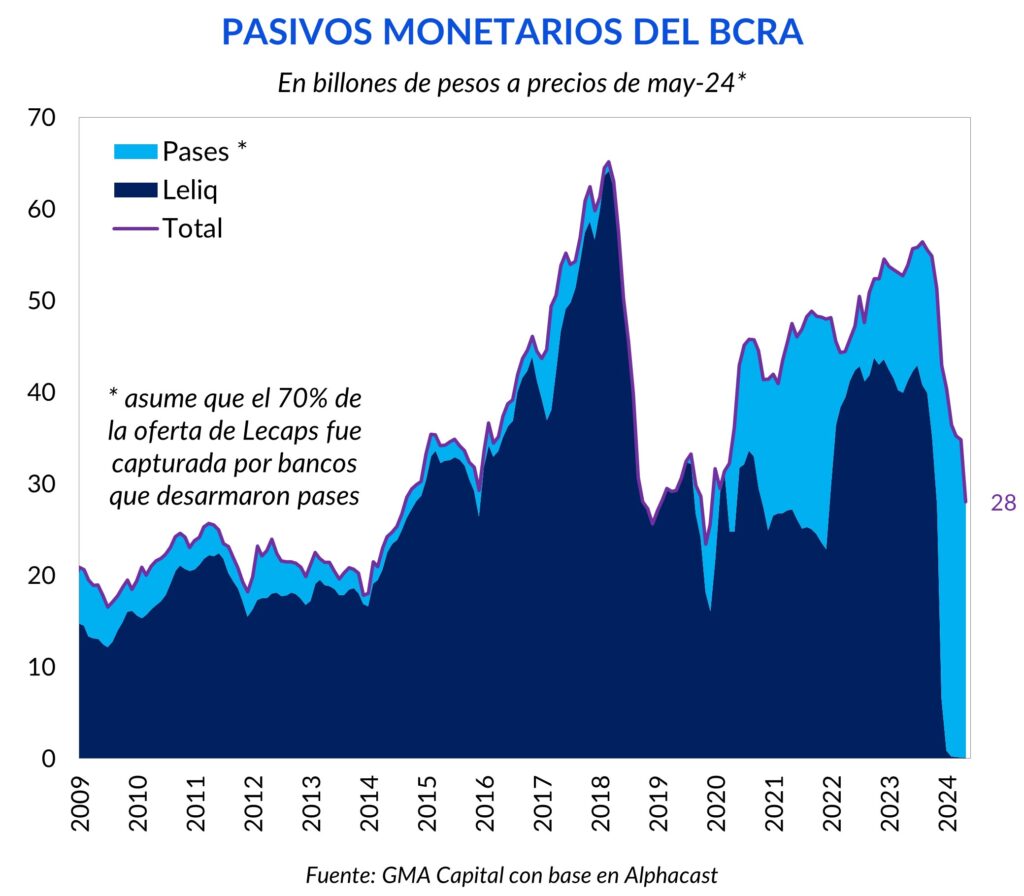

Vencimientos por más de $ 2,9 billones y una medición de inflación por debajo de lo esperado traccionaron otro recorte de tasas. Los pases ya rinden 40% TNA. Aprovechando la oportunidad, el Tesoro ofreció Lecaps cortas con tasas mínimas que replicaban el entorno de tasas anterior, llevándose así toda la atención de los bancos.

El objetivo de limpiar la hoja del balance del BCRA está más vigente que nunca en las políticas económicas. Sin embargo, no hay que perder el norte. La salida desde pases hacia bonos del Tesoro se traduce en una mejora del déficit cuasifical, pero a costas de exigir aún más las cuentas fiscales. El superávit financiero de abril muestra que la recuperación de la actividad será clave para los meses venideros, ya que estacionalmente en el segundo semestre el gasto tiende a aumentar.

“¿Y si todo sale bien?” No es una frase típica de los seguidores de La Libertad Avanza en las redes. Es una pregunta que nos hacemos y que nos sirve para medir el upside potencial de las Lecap, una de las mejores inversiones del año.

Para formar expectativas, las promesas no alcanzan. Más aún si las empresas e individuos se han acostumbrado a las decepciones de la política. Como el equipo económico conoce muy bien esta situación, demostrar en los hechos es la única alternativa para ganar credibilidad. Así, el Gobierno ha evidenciado su capacidad para domesticar el espiral inflacionario, acumular cuatro superávits financieros consecutivos y recortar sustancialmente el stock de pasivos remunerados.

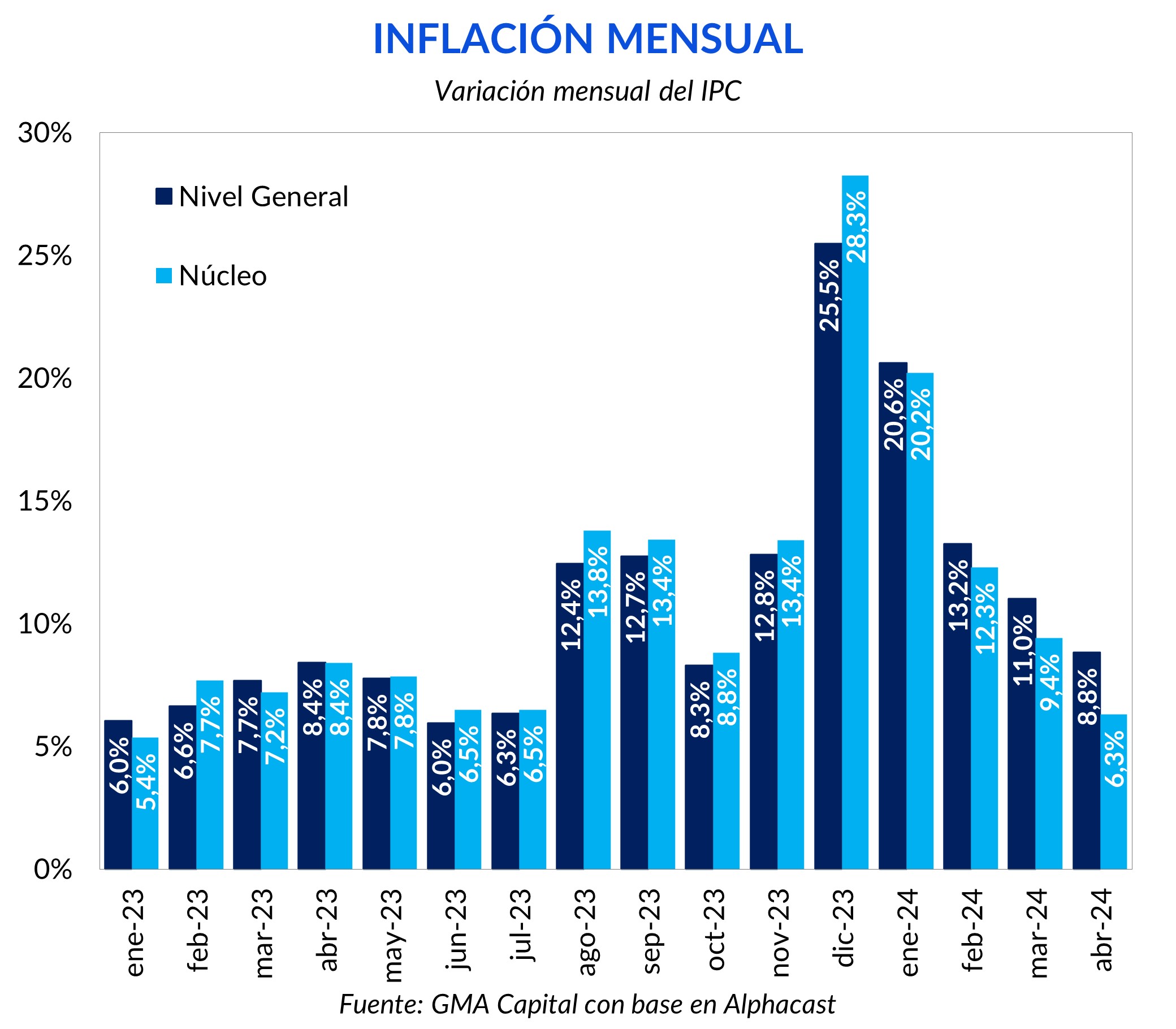

En abril el Índice de Precios al Consumidor registró un alza mensual de 8,8%. Fue la medición más baja desde octubre de 2023 (8,3%), y estuvo por debajo del 9% que el consenso esperaba. Así, el IPC acumuló una variación de 65,0% en 4 meses, mientras la suba interanual fue de 289,4%.

La sorpresa estuvo en el componente núcleo (6,3%), categoría que excluye la inflación de los precios Estacionales y Regulados, ya que se trató del avance más moderado desde enero de 2023.

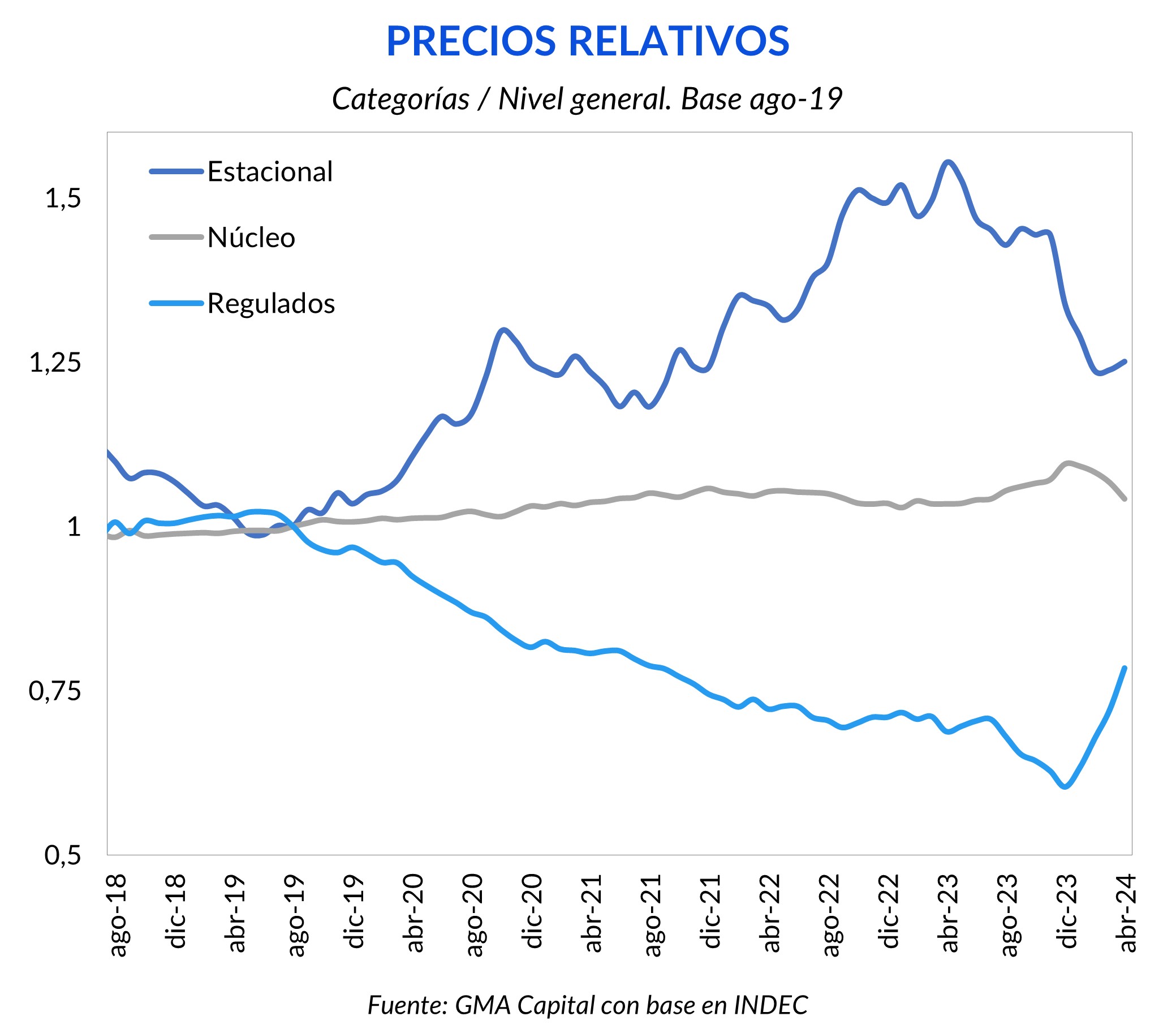

Con la lupa sobre las divisiones, Vivienda, agua, electricidad, gas y otros combustibles escaló 35,6%, principalmente motivado por la actualización de las tarifas de gas, agua y electricidad, consolidándose como la partida con más dinamismo en el mes y de mayor incidencia (es destacable que se trata de una de las más rezagadas en el periodo 2019-2023). Le siguieron Comunicación (14,2%), por las subas en servicios de telefonía e internet, y Prendas de vestir y calzado (9,6%), por la estacionalidad del cambio de temporada. Además, dado que su ponderación es superior al 25% sobre el índice, Alimentos y bebidas no alcohólicas, que subió 6% mensual, fue la segunda división con mayor peso en el avance del nivel general.

En el otro extremo, las dos divisiones que registraron las menores variaciones en abril fueron Bebidas alcohólicas y tabaco (5,5%) y Bienes y servicios varios (5,7%).

Con la “core” corriendo al 6,3% mensual, el resto de las categorías traccionaron el nivel de precios general. Es que la regularización de los precios relativos obliga a que Regulados crezca por encima del resto de los componentes. Así, mientas que el índice general subió 8,8%, Regulados treparon 18,4% en el mes. Aunque este proceso de normalización comenzó en diciembre, aún queda un largo camino por delante para continuar con el saneamiento de los precios.

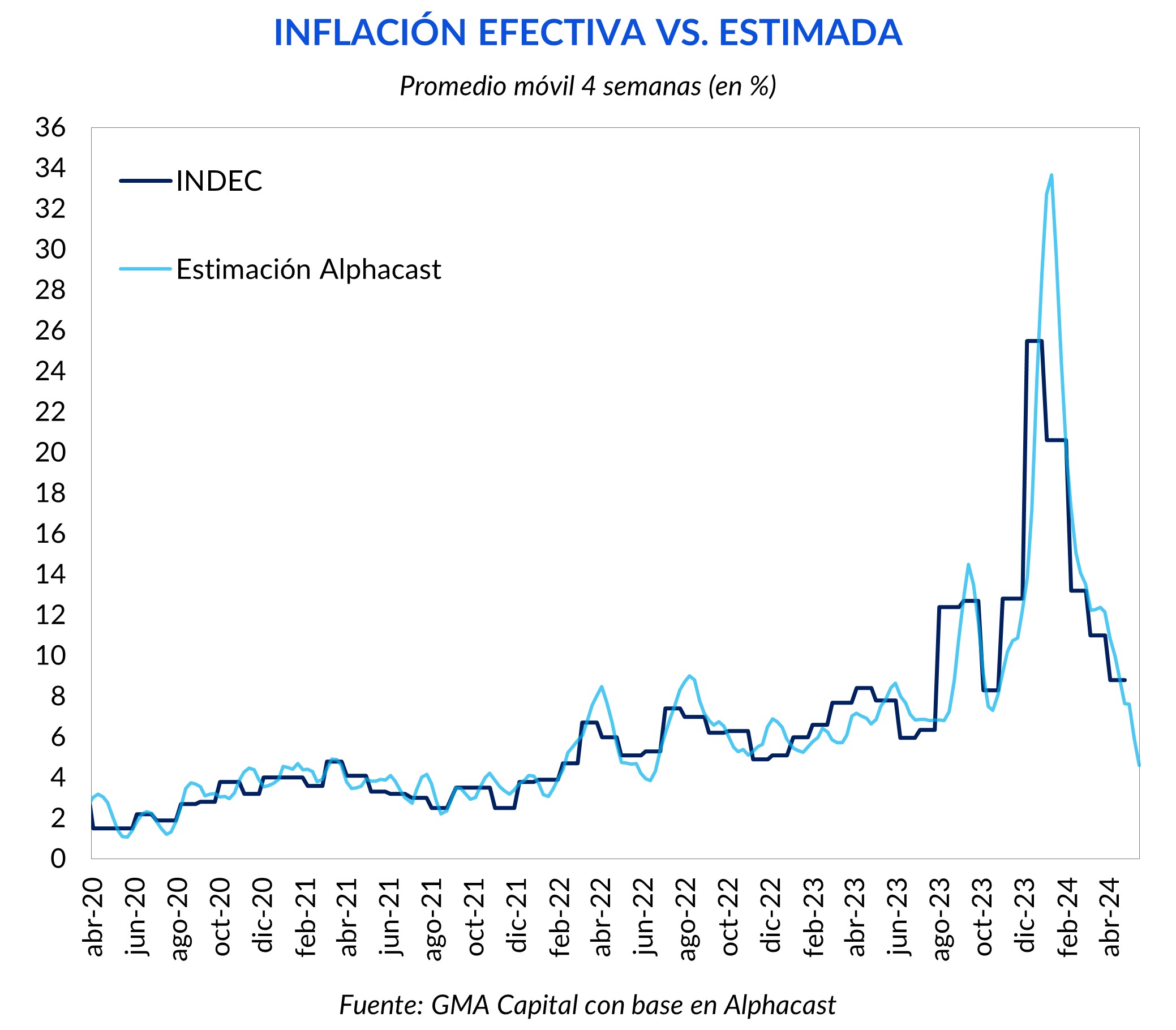

La tendencia de precios pareciera ubicarse en torno al 5% para el mes de mayo. Así lo sugieren mediciones de alta frecuencia para la segunda semana del mes, cuyo proxy de inflación mensual (promedio 4 semanas) fue de 4,6%. Además, la postergación de las subas de tarifas, y el retroceso de los aumentos de prepagas, que habían sido pactados para el mes corriente, deberá efectuarse en la brevedad para continuar permitiendo la corrección de los precios.

El Índice de Precios Mayoristas del mes de abril registró un aumento del 3,4% mensual. Mientras que los Productos Nacionales avanzaron 3,8%, los Productos Importados se mantuvieron sin cambios. En simultáneo, el INDEC publicó el Índice del Costo de la Construcción del Gran Buenos Aires, el cual experimentó una suba de tan sólo el 4% mensual. Gastos generales (5,7%) fue el capítulo con mayor dinamismo, seguido por Mano de obra (5%). Materiales trepó 3% y dentro de los componentes de este capítulo son destacables las caídas de los precios de Cables y conductores de media y baja tensión (-1,8%) y Griferías y llaves de paso (-1,1%).

El cambio de la fórmula jubilatoria, que en un principio permitió “saltear” parte del impacto de la inflación de diciembre y enero, ahora jugará en contra en términos de inercia. Es que los haberes mínimos jubilatorios ajustarán por la nominalidad de marzo (11,0%), lo que significaría un incremento en términos reales considerando las proyecciones del REM.

Disminuir la inflación desde el 8,8% en abril hasta el 3% esperado por las autoridades económicas hacia fin de año será cada vez más difícil. No es que dudemos de la capacidad del Gobierno por sobrecumplir las metas económicas (ha demostrado moverse como pez en el agua en este ámbito). Sin embargo, entendemos que el delivery necesario para continuar materializando bajas de la inflación será cada vez más complejo.

Al respecto, el vicepresidente del BCRA en su presentación de Washington planteó la dificultad de detener la inercia en 2 frentes. Primero, menguar el posible passthrough, dinámica que gracias al orden fiscal no fue un problema. Y, en segundo lugar, aminorar los avances de los servicios (en su mayoría precios no transables).

Tal como preveía el mercado, tras el dato de inflación el BCRA recortó 10 puntos su tasa de política monetaria. Los pases ya rinden 40% TNA (3,3% TEM), y la tasa de política monetaria desde que Bausili tomó la presidencia de la entidad se desplomó en 93 puntos porcentuales.

En un comunicado realizado el martes posterior al cierre del mercado la entidad monetaria anunció que retomará su discrecionalidad en el mercado secundario, por lo que ya no estará presente 200 bps por encima de la curva. Esto quiere decir que ya no tendrá la obligación de intervenir en la operatoria de bonos soberanos y que podrá elegir los instrumentos que negociará.

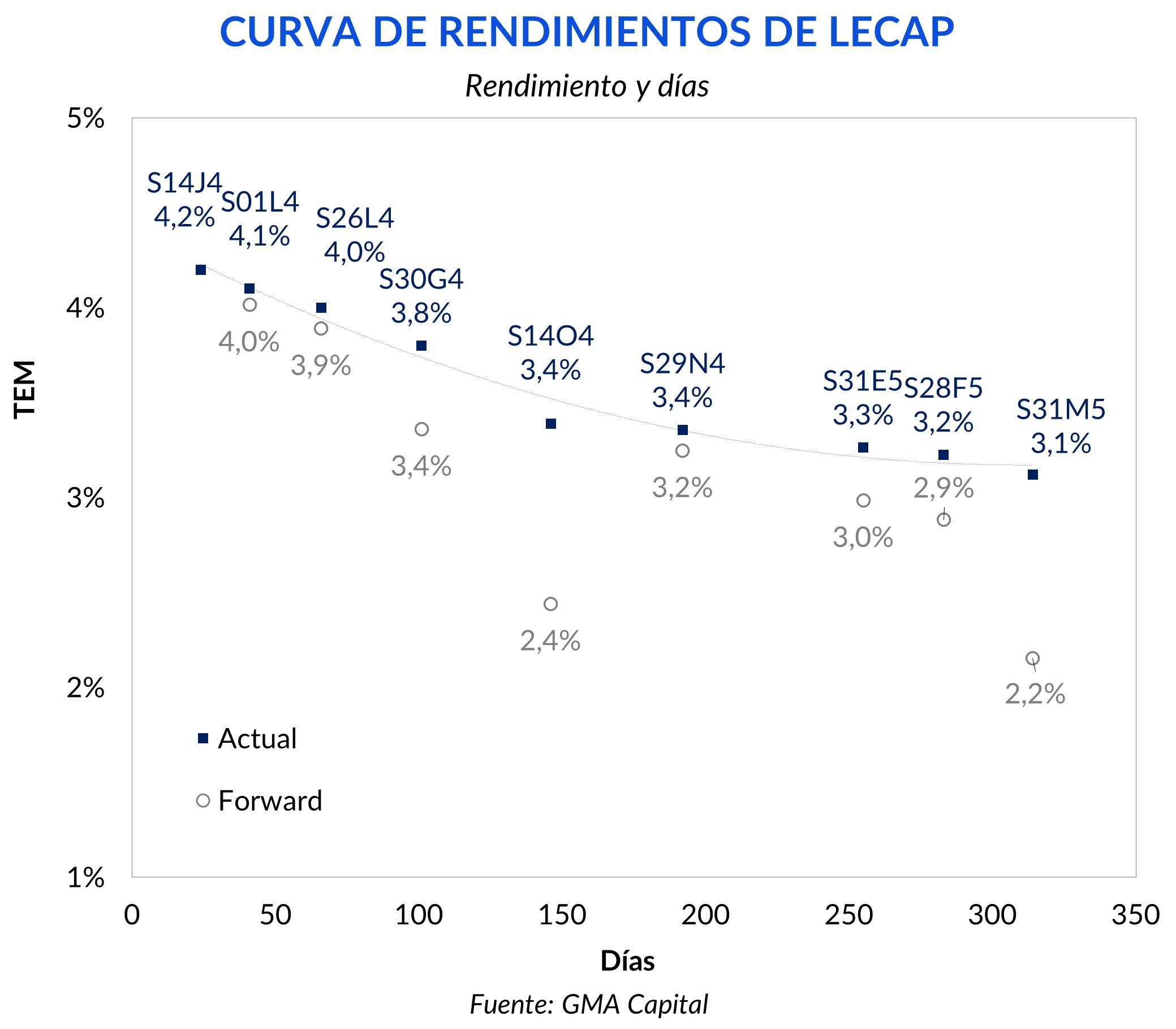

En simultáneo, con vencimientos por más de $ 2,9 billones, el Tesoro anunció una nueva licitación, junto con un cronograma de subastas para todo 2024. Para limpiar la hoja del balance de BCRA, el Mecon anunció tasas mínimas de las letras cortas entre 4,2% TEM y 4,0% TEM, lo que equivale a una TNA cercana al 50%. Así, el incentivo de los bancos por desarmar pases (ahora rindiendo 3,3% TEM) y dirigirse hace Lecap (4,2% TEM) incrementó sustancialmente. En este sentido, aunque hayan reducido la tasa de pases, las nuevas tasas de las letras cortas a junio y julio replican el entorno de tasas anterior, pero pagando el precio de sumar “riesgo Tesoro” y una duration mayor a 1 día.

Además, para asegurar la participación de las entidades bancarias, el BCRA decidió eximir del límite de exposición al Tesoro a los instrumentos a tasa fija, junto con la posibilidad de adquirir puts sobre los Boncer (opcionalidad que permite esquivar las restricciones de exposición).

Así, el resultado de la subasta fue todo un éxito. Los bancos licitaron la totalidad de las Lecaps ($ 10 billones), cortando a los precios mínimos preestablecidos y debiendo ejecutarse un prorrateo entre el 42% y 68% dependiendo del instrumento (es decir, la demanda superó ampliamente el monto máximo de emisión). ¿A dónde irán esos pesos? Para no ser monetariamente expansivo, las autoridades decidieron destinar $ 1 billón a la recompra de títulos públicos en cartera del BCRA, mientras que el restante lo dejarán en una cuenta en pesos. Según datos del comunicado oficial, esta cuenta acumulará un saldo de $ 11,6 billones de liquidez, o bien, USD 13.100 millones al A3500.

Asumiendo que el 70% de la emisión de Lecaps fue capturada por los bancos que desarmaron pases, el stock de pasivos remunerados se redujo un 19,6% en términos reales. La realidad es que estos pesos no desaparecieron del sistema, sino que se trató de un cambio de manos de la deuda consolidada del sector público. Aunque es correcto decir que existe un saneamiento claro de la hoja del balance del Banco Central, no hay que perder de vista que la contracara de esta mejora es el incremento del endeudamiento del gobierno con los bancos. Todo el ahorro del déficit cuasifiscal, se traducirá en un esfuerzo extra que deberá hacer el fisco.

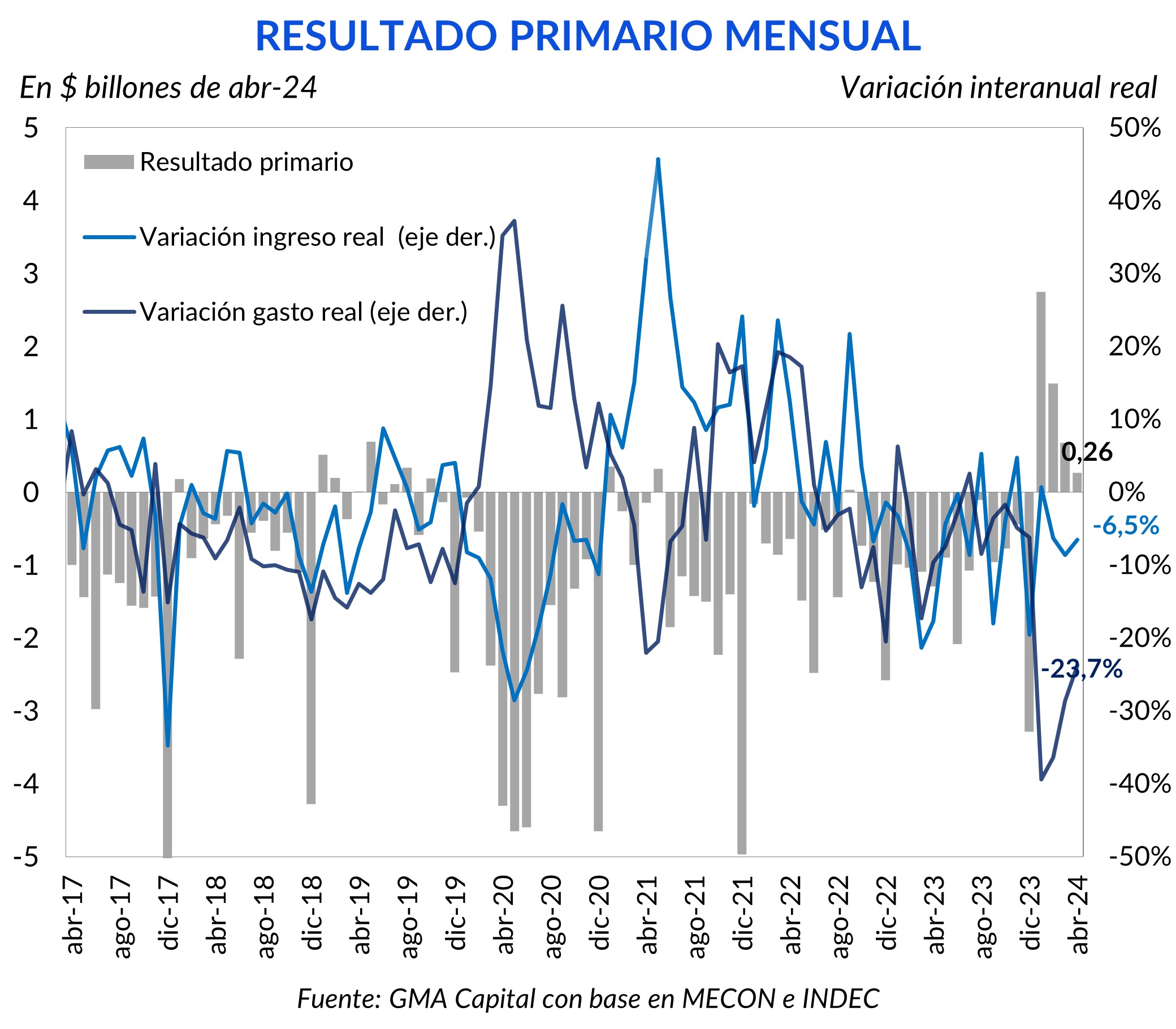

Como ya había anticipado el equipo económico, abril cerró con superávit financiero. El resultado primario del cuarto mes del año fue $ 265.000 millones, mientras que si se contempla la cuenta de intereses, alcanzó $ 17.400 millones. Se trata del cuarto mes consecutivo con saldos positivos y hay que remontarse hasta 2008 para observar esta dinámica.

En términos reales, el Gasto primario cayó 23,7% interanual (comparable con la caída de 28,6% en marzo y 36,4% en febrero). Los ingresos recortaron 6,5% interanual, desacelerando el desplome frente a meses anteriores.

La estacionalidad del gasto corriente siguiere que el segundo semestre del año tiende a ser más deficitario que el primero, sugiriendo que los meses venideros serán cada vez más desafiantes. El mismo Milei declaró que probablemente junio sea un mes deficitario por el pago de CAMMESA y aguinaldos.

Mientras que del lado de los egresos se agotan las partidas por donde pasar la motosierra, el salvavidas podría venir por un aumento de los ingresos corrientes. Pero para ello, la actividad económica deberá dar señales de recuperación más temprano que tarde.

El debate sobre el atraso cambiario volvió a ingresar en la órbita de los analistas. Y Milei no dudó en subirse al ring a criticar a los economistas que señalan dicho fenómeno.

Es que el tipo de cambio real ya perforó el nivel de la salida del cepo en 2015 y se encuentra un 12% por encima del mínimo de 2017. Aunque entendemos la postura del Presidente sobre la imposibilidad de conocer el vector de precios de equilibrio de la economía, hasta el mismo BCRA en el Informe Monetario Mensual de abril realizó una comparación con el registro promedio de 2016-2017.

Durante la semana, Posse en el Congreso informó que el Gobierno no tiene incentivos por modificar el ritmo de devaluación del tipo de cambio oficial. En este sentido, y asumiendo la inflación local implícita en Lecap y el proxy de inflación de socios nuestros principales socios comerciales según el FMI, el tipo de cambio real del 31 de diciembre de 2024 se ubicaría en $ 652 (a precios de hoy).

¿El sector agoexportador se sentiría cómodo con ese umbral de competitividad-precio? Este es el interrogante sobre el que descansa buena parte de la estabilidad macrofinanciera de corto plazo.

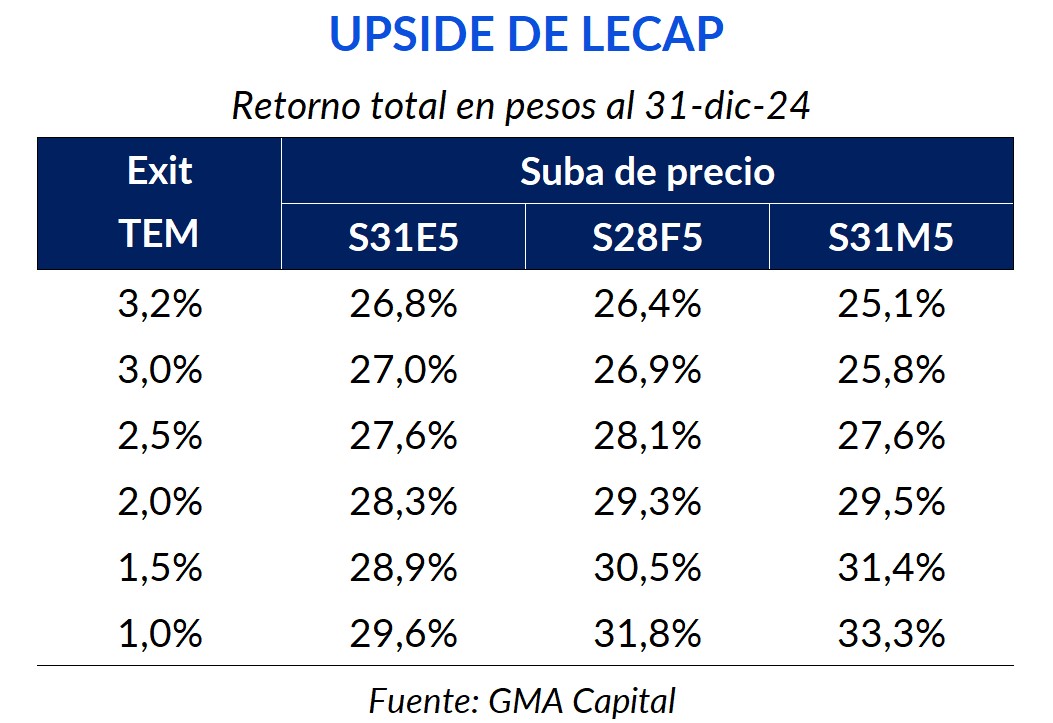

“¿Y si todo sale bien?” No es una frase típica de los seguidores de La Libertad Avanza en las redes. Es una pregunta que nos hacemos y que nos sirve para medir el upside potencial de las Lecap, una de las mejores inversiones del año.

Con este espíritu, esperamos que las tasas de interés continúen su sendero bajista, alineadas con un entorno inflacionario cada vez más moderado. La tasa real target (la diferencia entre el precio de la liquidez y la inflación efectiva) es una incógnita porque depende del timing de la salida del cepo y de la implementación de un esquema de competencia de monedas. La lógica indica que para que el peso compitiera con armas contra otras unidades de cuenta, el premio real debería, al menos, ser superior a cero, compensar por la expectativa de depreciación y adicionar un plus por otros riesgos.

A los fines de este ejercicio, suponemos que el cepo sigue vigente en diciembre, de forma tal que la tasa real no nos afecta en nuestro Excel. Así las cosas, ¿cuál sería la tasa mensual que regiría las Lecap dentro de 7 meses? La flamante curva de rendimientos nos da algunas pistas: la tasa efectiva mensual (TEM) forward entre enero y noviembre es 3%. Esto significa grosso modo que el mercado espera que al vencimiento de la S29N4 la tasa a 60 días sea una TEM de 3%.

Bajo este supuesto, la recompensa de las Lecap más largas hasta el momento promediaría el 27%. Asimismo, esto implicaría un tipo de cambio CCL breakeven de $ 1.400. El análisis arroja mejores resultados ante un recorrido de tasas aún más agresivo a la baja.