Para el mercado no alcanza solo cumplir con el FMI

En octubre se registró un déficit de $ 129.000 millones descontando las rentas a la propiedad. De esta forma, en lo que va de 2022 el rojo acumulado es de $ 1,225 billones Por el lado de los ingresos del fisco, se vio un crecimiento por encima de la inflación en términos interanuales. El cobro de retenciones remanentes por el “dólar soja” y la primera cuota del pago a cuenta extraordinario de ganancias fueron la clave.

Por otro lado, el gasto público cayó en términos reales por cuarto mes consecutivo. Las mayores reducciones se concentraron en las transferencias discrecionales a las provincias, gastos de funcionamiento y subsidios. La inflación también hizo lo suyo licuando el gasto jubilatorio.

Aun teniendo en cuenta que la meta fiscal con el FMI parece alcanzable, desde el Ministerio de Economía deberían forzarse a sobrecumplir el objetivo para depender menos del financiamiento. La emisión por parte del Banco Central para contener la valuación de los títulos en pesos está tomando cada vez más relevancia. En este contexto, cualquier signo de irresponsabilidad fiscal podría complicar aún más el delicado escenario actual.

Luego del extraordinario superávit que se logró en septiembre gracias a la recaudación por retenciones, las cosas volvieron a lo habitual: en octubre el déficit regresó. El resultado primario descontando las rentas a la propiedad representó un rojo de $ 129.122 millones. Y si consideramos la cuenta de intereses, el agujero asciende a $ 211.324 millones.

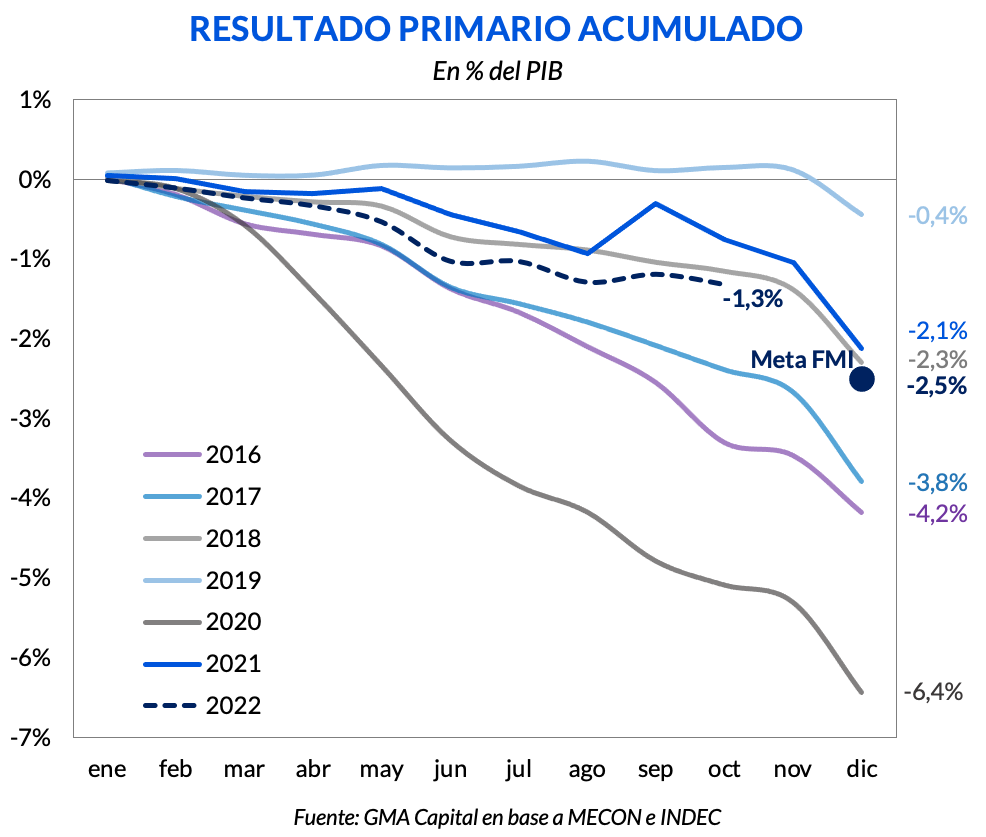

De esta forma, en lo que va del año la diferencia entre ingresos y gastos acumula $ 1,225 billones, es decir, 1,3% del PIB. Aun teniendo en cuenta el fuerte componente estacional que tiene el gasto público, que se concentra en diciembre como resultado del pago de aguinaldos a trabajadores públicos, y a jubilados y pensionados, la meta pactada con el FMI de 2,5% de déficit primario parece alcanzable.

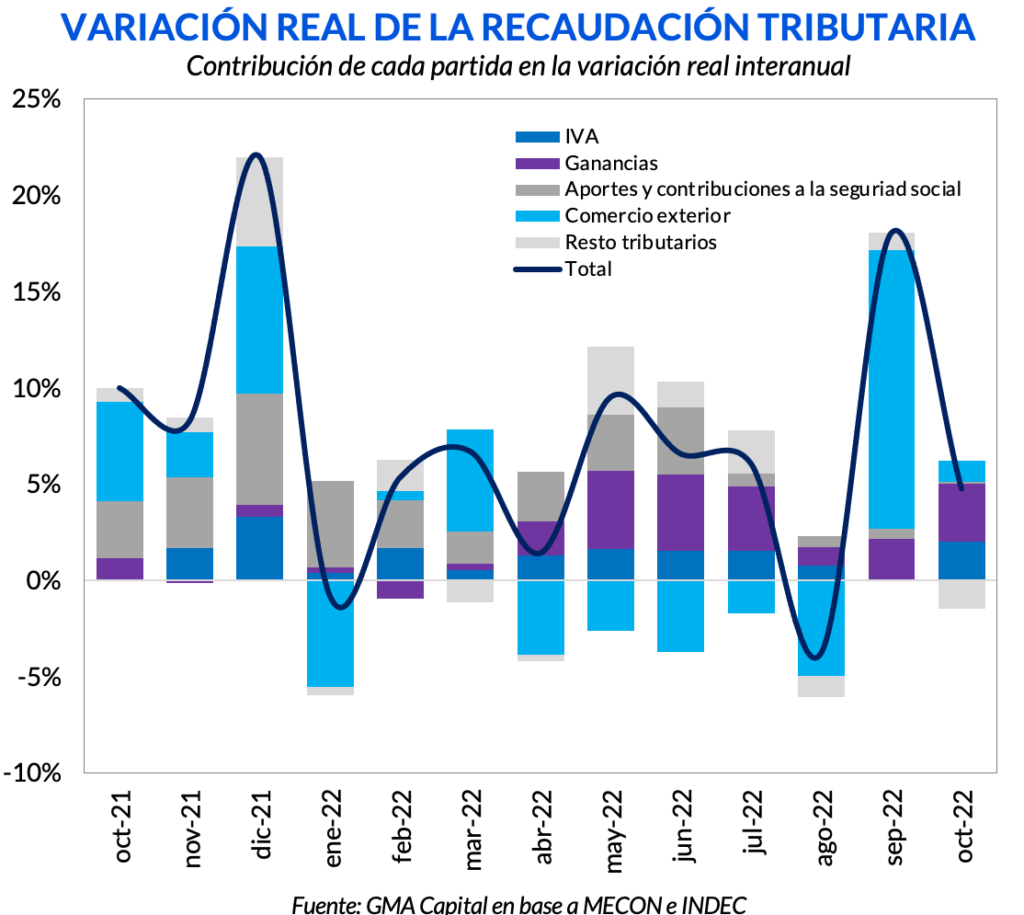

A paso lento, el ajuste fiscal massista comienza a verse reflejado en las cuentas públicas. Mientras que los ingresos crecieron 3% interanual en términos reales, las erogaciones ajustadas por inflación se redujeron 13%, consolidando el cuarto mes consecutivo con recortes en el gasto. Como resultado, el rojo primario se redujo 67% en términos reales en relación a octubre del año pasado.

Entrando en mayor detalle, el aumento de los ingresos de fisco de 3% real fue traccionado por una mayor recaudación tributaria, que marcó un alza de 4,8% interanual. A su vez, este se explica por tres grandes componentes. Por un lado, el remanente del “dólar soja” permitió que el monto de retenciones creciera 11% por encima de la inflación, superando los $ 186.000 millones. Por otro lado, la recaudación por impuesto a las ganancias escaló 26%, como resultado de la primera cuota del pago a cuenta extraordinario. Finalmente, el mayor cobro de IVA (+10,9% interanual) fue el tercer factor clave.

Luego del éxito sin precedentes del “dólar soja” de septiembre, el drenaje de reservas volvió a su curso natural. Por más que se intenten restringir las importaciones, no se podrán revertir los incentivos para incrementar las compras al exterior con una brecha en torno al 100%. En casi dos meses sin el tipo de cambio diferencial para el agro, el Banco Central se tuvo que desprender de USD 1.400 millones en concepto de ventas al sector privado. Frente a estar situación, ya se planea anunciar otra mejora en términos de tipo de cambio para el campo.

De cara al nuevo “dólar soja”, que Massa anunciaría en breve, no creemos que la nueva alquimia ayude a engrosar considerablemente ni las reservas ni los ingresos del fisco. Se estima que resta vender casi el 30% de la cosecha del año (unos USD 6.400 millones), lo que es normal para esta altura del año, lo que marca una distancia frente al caso del “dólar soja” original. Por ende, la potencia y la eficacia de esta medida serán bastante más limitadas.

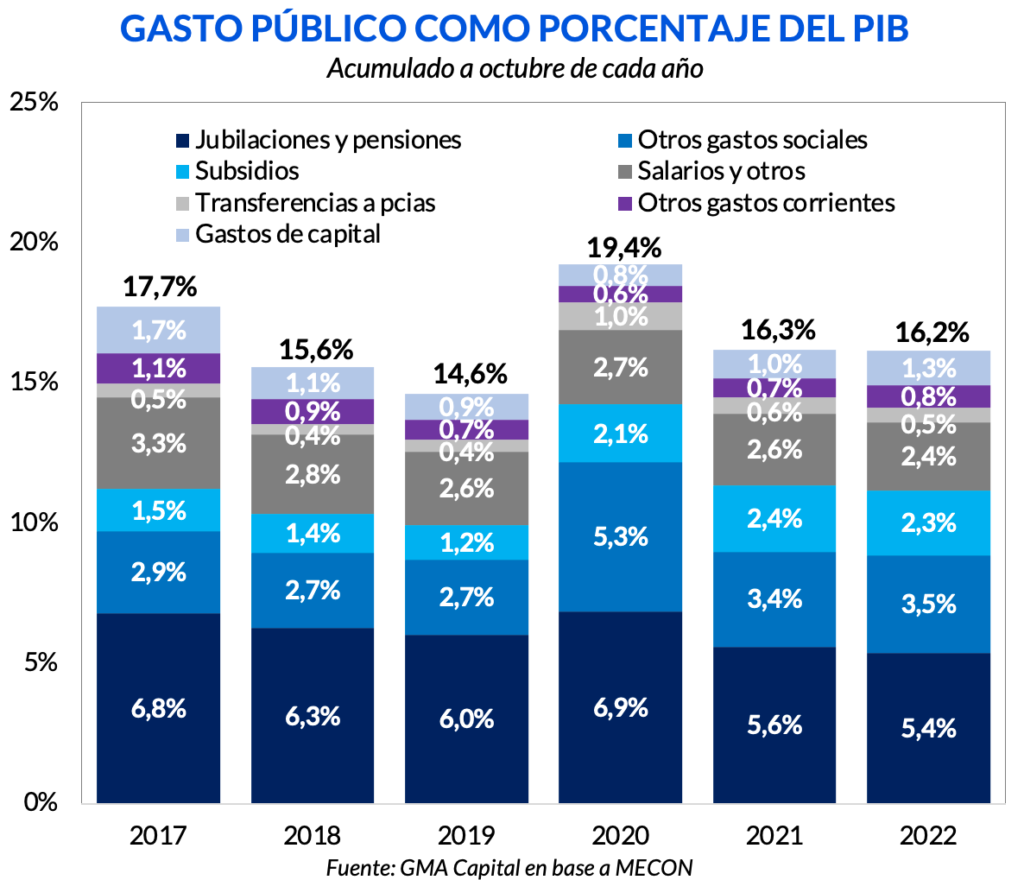

Una vez finalizada la gestión de Guzmán, quien incrementó el gasto un 21% por encima de la inflación en sus 31 meses al mando del ministerio, desde julio comenzamos a ver caídas sistemáticas del gasto real en las mediciones internuales. En parte gracias al breve paso de Batakis, y en parte al mayor poder político de Massa. Sin embargo, vale aclarar que los puntos de comparación parten del auge del “Plan Platita”.

En octubre la caída en las erogaciones superó el 13% interanual, la mayor cifra en 18 meses. Todas las partidas del gasto corriente sufrieron recortes. Las transferencias discrecionales a provincias cedieron 32%, seguido por los gastos de funcionamiento (-24,2%), subsidios económicos (-20,7%) tras los incipientes aumentos de tarifas y prestaciones sociales (-9,3%). Por otro lado, los gastos de capital fueron los únicos que crecieron por encima de la inflación (+5%), explicado en gran medida por la construcción del gasoducto que permite ampliar la producción de Vaca Muerta.

La elevada inflación ayuda al Gobierno a hacer parte del “trabajo sucio” mediante una licuación. De hecho, si comparamos el gasto acumulado de los primeros 10 meses del 2022 como porcentaje del PIB contra el mismo período del 2021, los mayores ajustes se vieron en jubilaciones (0,21% del PIB) y salarios públicos (0,12%).

Es que gracias al cambio en la fórmula de ajuste jubilatorio que permitió la desindexación, los haberes perdieron constantemente contra el aumento de precios. Basta solo con observar que los cuatro aumentos que dispuso ANSES para este año totalizan 72%, con una inflación que cada vez está más cerca de cerrar en 100%. No es de extrañar, entonces, la aparición del bono que cobrarán jubilados y pensionados en el último mes del año. El costo fiscal de esta medida ascendería a $ 37.000 millones, que representa el 7% de la última factura de jubilaciones y pensiones que tuvo que enfrentar el Tesoro.

El déficit acumulado en lo que va de 2022 asciende a $ 1,225 billones. Según la última actualización del FMI, este criterio clave podría totalizar $ 2,016 billones hacia fin de año sin romper con el objetivo establecido. De esta forma, el fisco podría gastar hasta $ 791.000 millones por encima de sus ingresos en el último bimestre del año. Si bien parece una meta holgada, siempre conviene recordar el impacto de la estacionalidad de diciembre.

¿Cómo deberían cerrar los números para cumplir el déficit de 2,5% del PIB pactado? Suponiendo que los ingresos fiscales crezcan interanualmente de la mano de la inflación, el gasto debería caer en promedio 10,15% real interanual en los últimos dos meses del año. Una cifra elevada pero no imposible de alcanzar, teniendo en cuenta la base alta de comparación.

Si bien el objetivo de 2,5% es factible, ese logro no parece ser suficiente para afrontar la delicada situación actual. Desde que asumió como ministro, Massa prometió no financiar directamente el déficit desde el Banco Central. Luego, todo exceso de gasto por encima de los ingresos debería ser cerrado con financiamiento en el mercado.

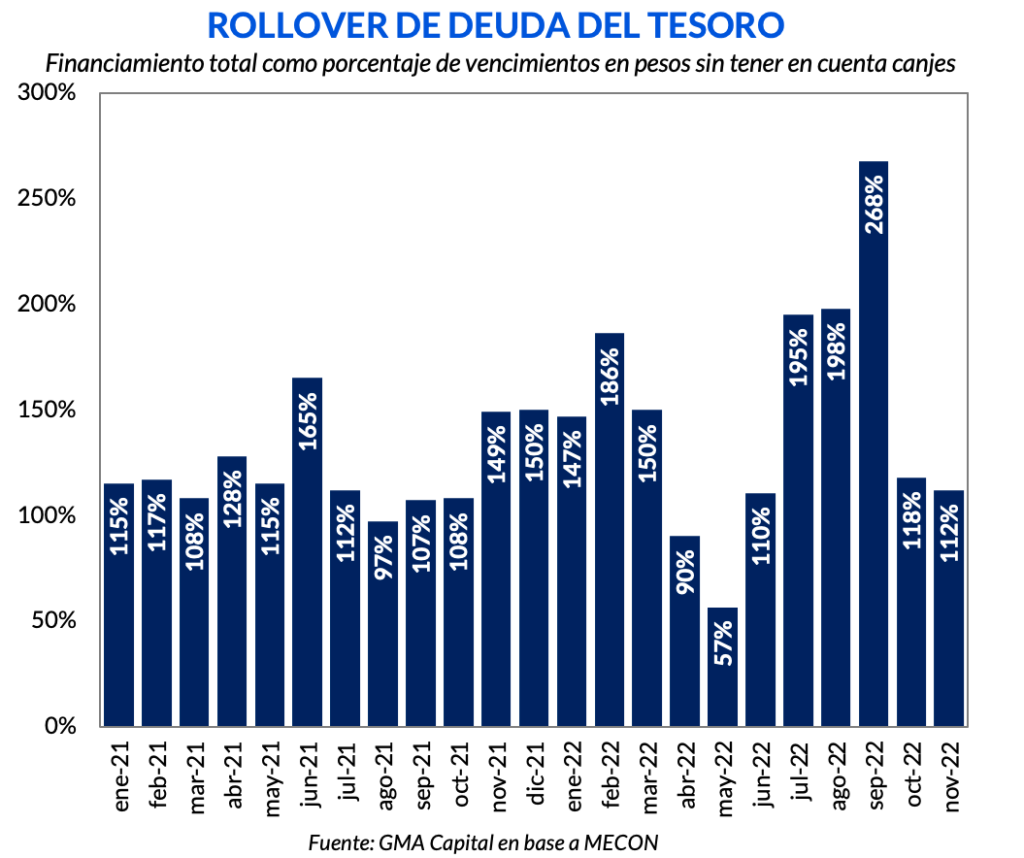

Pero desde hace casi dos meses se viven jornadas de creciente incertidumbre en el mercado de títulos en pesos. Las tasas implícitas entre 2023 y 2024 nunca se estabilizaron luego del sell-off de julio. Luego, el Gobierno se topó con un obstáculo para colocar títulos pasado el mandato actual. Pensar en 2024 es ciencia ficción dado el sentimiento de los inversores del Mundo Pesos.

Esto provocó una concentración mayúscula de vencimientos en los próximos 12 meses, agravando el panorama financiero. Los inversores están poco dispuestos a estirar los plazos aunque sea durante este mandato, resultado que se reflejó en el último canje de duales hasta septiembre de 2023, en el cual la aceptación privada apenas rozó el 20%.

A su vez, desde octubre el rollover se redujo considerablemente. Concretamente, en la última licitación fue de apenas 101% (el Tesoro obtuvo financiamiento extra por solo el 1% de lo que vencía), a pesar de las mejores condiciones ofrecidas con el bono encajable para bancos.

A la luz de los vencimientos, que superan los $ 643.000 millones hasta fin de año, la tasa de rollover necesaria en caso de que el mercado financiara la totalidad del déficit fiscal primario ($ 791.000 millones) debería llegar a 219%. Cumplir esta hazaña luce muy improbable teniendo en cuenta la performance de las últimas subastas. Por ello también se deberá prestar especial atención a la licitación que se llevará a cabo el lunes próximo, cuando vencen $ 262.000 millones (prácticamente todo en manos de privados) y el Tesoro ofrecerá Lelites, Dollar-Linked y Ledes a marzo y abril. Lecer y otras alternativas indexadas no serán parte del menú.

Sin embargo, de acuerdo a 1816, cerca de $ 165.000 millones podrían cubrirse con depósitos que tiene el Tesoro en el BCRA. A su vez, el Gobierno podría venderle a la autoridad monetaria DEGs por USD 1.500 millones (casi $ 250.000 al tipo de cambio actual). En caso de considerarse dichas partidas, el financiamiento neto debería ser de $ 376.000 millones. Es decir, se requeriría una tasa de rollover de 159%.

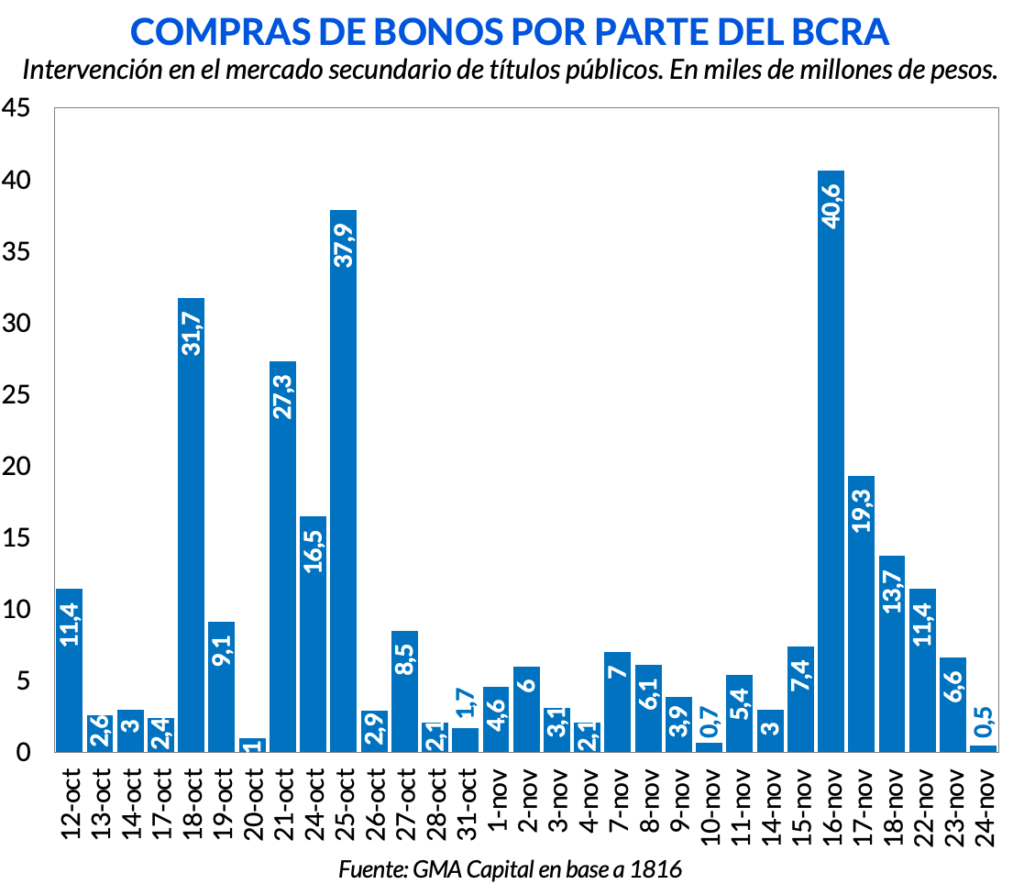

Con el objetivo de contener la curva, el Banco Central está interviniendo activamente sobre instrumentos CER. La emisión por compra de activos en el mercado secundario ascendió a $ 92.000 millones en las últimas 6 ruedas y supera los $ 300.000 millones desde el 12 de octubre. La presencia oficial no sólo se concentra en instrumentos a 2024, con el fin de contener la tasa forward, sino que también se visualiza sobre activos más cortos.

En este contexto, en las próximas semanas el protagonismo del Banco Central para financiar al Tesoro sea aún mayor. Si bien los adelantos transitorios se mantienen sin cambios, la emisión por la compra de títulos públicos significa una mayor cantidad de pesos en la economía, que en un marco de demanda de pesos deprimida se traduce rápidamente en mayor inflación y/o mayor presión cambiaria.

Por lo tanto, si el Gobierno quiere traer mayor calma, deberá ser más contundente en su ajuste fiscal. De esta forma, la dependencia del financiamiento en el mercado sería menor, lo que ayudaría a no seguir concentrando vencimientos. Por otro lado, la decisión de no recurrir al financiamiento monetario (indirecto o directo), podría ayudar para aplacar las expectativas de inflación.

Fuera de las noticias del Mundial de Catar, las novedades en Argentina tuvieron al dólar informal en el centro de la escena. El precio del billete, según los medios, alcanzaba los $ 320, y subía 4,6% en las últimas 4 ruedas hábiles. Esta aceleración, entendemos, se explicaría en buena parte por el rezago respecto de las variantes “contado con liqui” ($ 326) y MEP ($ 316), que solo se movieron entre -1,9% y +1% respectivamente en la semana.

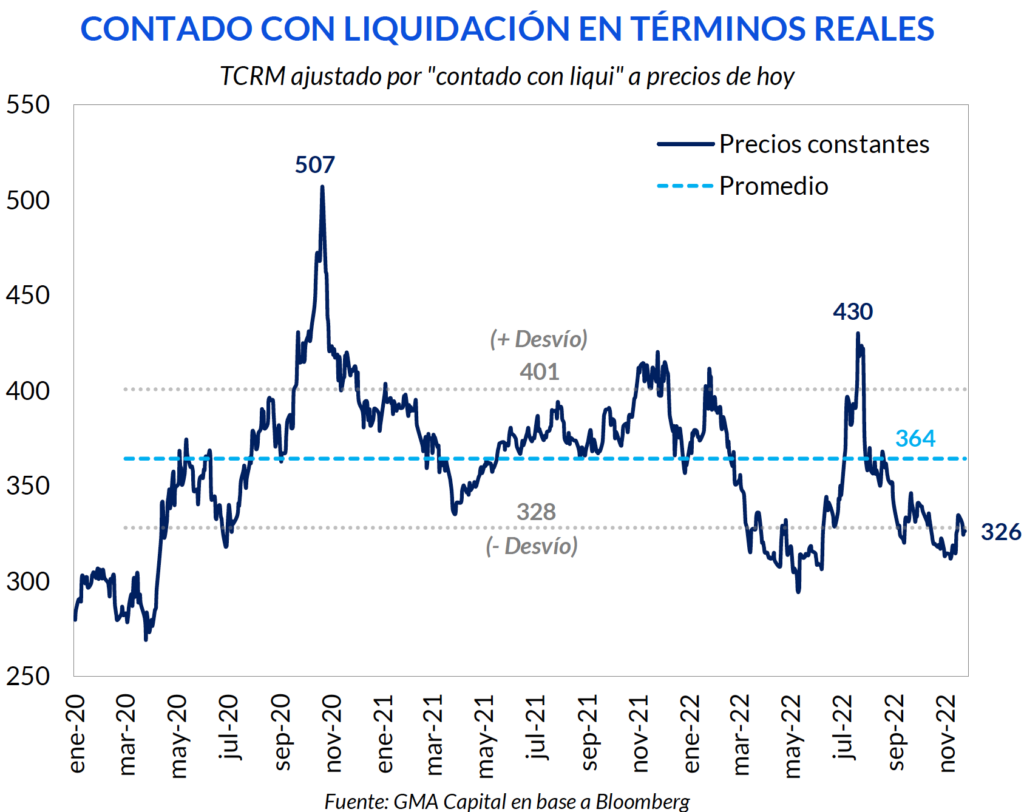

Ahora bien, poniendo el foco sobre el CCL, el valor de hoy estaría varios escalones por debajo del promedio en términos constantes desde la irrupción de la pandemia. Este análisis, que contempla el tipo de cambio real multilateral (TCRM) ajustado por la brecha cambiaria, indica que el precio de $ 326 no solo es un 10% inferior a la media de $ 364, sino que además está por debajo de un desvío estándar ($ 328). Más allá de la dinámica de corto plazo, asumiendo que existe reversión a la media, por este lado la cotización tendría más razones para subir que para bajar.

Otro conclusión de este ejercicio estilizado es que la inflación argentina (y la de los principales socios comerciales) dejó los picos de estrés cambiario de los últimos años en umbrales elevados. Es que la corrida de octubre de 2020 puso el CCL en una zona de $ 507 a precios de hoy vía el TCRM, mientras que las tensiones de julio pasado dispararon al dólar hasta un valor de $ 430 de hoy. Es decir, en el hipotético caso de repetirse dinámicas cambiarias de overshootings como las mencionadas, el CCL debería escalar entre 31% y 55% desde el nivel actual.

Evitar escenarios dantescos en términos cambiarios es la prioridad del Gobierno. Pero para tener éxito en esa empresa, la trama de la película de la consolidación fiscal, del mercado de pesos y de las reservas netas debería dar un giro de 180° más temprano que tarde. Y no creemos que parches temporales, como otro “dólar soja”, puedan alterar estructuralmente las tendencias de una macro cada vez más desequilibrada.