Massa y la suba de tasas habilitaron ganancias de hasta 30% en dólares

Tras varios rumores, se confirmó la llegada de Sergio Massa como ‘superministro’ de Economía, Producción y Agricultura. Si bien el tigrense se destaca por tener una visión más pragmática que la del resto de la coalición gobernante, la principal incógnita gira en torno a su capacidad real para equilibrar las cuentas públicas mediante la reducción del gasto.

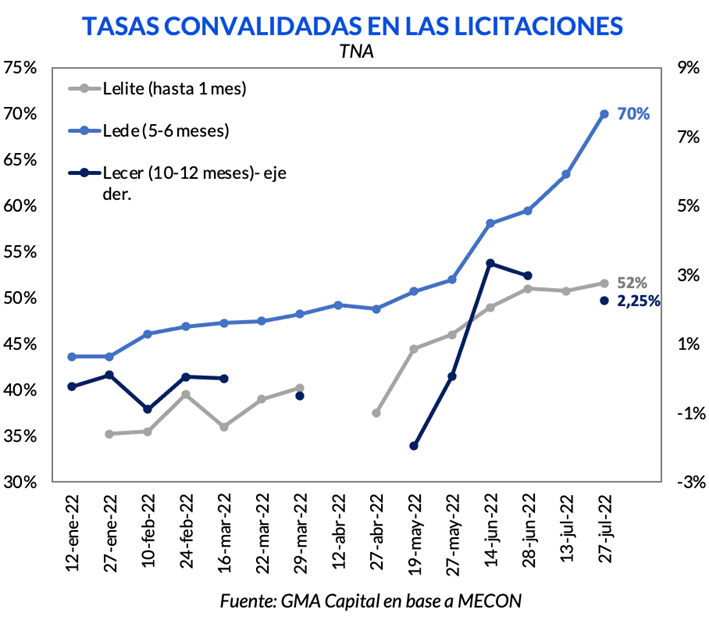

Probablemente en consonancia con el cambio en el gabinete, en la última licitación del Tesoro observamos un giro hacia la ortodoxia, con un aumento en la tasa de corte de las LEDES hasta 70% TNA. En la misma línea, el BCRA ajustó 800 puntos básicos su política monetaria hasta el 60% TNA.

Luego de varias semanas de agonía, los activos argentinos reaccionaron favorablemente a los últimos desarrollos políticos y monetarios. Los Globales escalaron 30% en cinco días, mientras que el Merval en dólares creció 22%. A su vez, los tipos de cambio financieros también mostraron signos de mayor calma, con el CCL cayendo hasta 11% para ubicarse en $ 291.

El jueves por la tarde se confirmó la unificación de los ministerios de Economía, Producción y Agricultura, y el control del área por parte Sergio Massa. Julián Domínguez renunció y Daniel Scioli volverá a la embajada de Brasil, mientras que Silvina Batakis, tras solo 24 días de gestión en el MECON, pasará a estar al frente del Banco Nación. Gustavo Beliz, mano derecha de Alberto Fernández, renunció a la Secretaria de Asuntos Estratégicos y su lugar será ocupado por la extitular de AFIP, Mercedes Marcó del Pont. Carlos Castagneto, quien ya ocupaba un puesto jerárquico en el organismo y responde a Cristina Kirchner, estará al mando de la AFIP.

La figura de Massa representa una visión más pragmática en comparación al enfoque más ideologizado predominante dentro del núcleo duro del gobierno. Por otro lado, las dudas ahora giran en torno a la capacidad real que tiene Massa para reducir el gasto público y moderar el déficit fiscal. En otras palabras, el mercado se pregunta si el nuevo ‘superministro’ cuenta con el aval de la vicepresidente Cristina Kirchner para implementar un ajuste y corregir los desequilibrios de precios relativos.

No obstante, considerando el perfil del tigrense y sus aspiraciones políticas, la apuesta de tomar el mando del tablero económico en este contexto es de alto riesgo. Si bien la estabilización implicaría una recompensa elevada en términos políticos, un fracaso en la implementación de un plan traería altos costos.

En cualquier caso, la reconfiguración de ministerios estaría en línea con la idea de, en el mejor de los casos, ‘llegar’ a 2023 y evitar un colapso económico y financiero, y, en un escenario menos favorable, ganar algo más de tiempo.

Previamente al cambio de figuras ministeriales, uno de los focos de atención de la semana pasó por la subasta del Tesoro. Economía logró captar más de $ 569.000 millones en la última licitación. Así, descontando los vencimientos de este mes, obtuvo financiamiento neto por $ 247.000 millones.

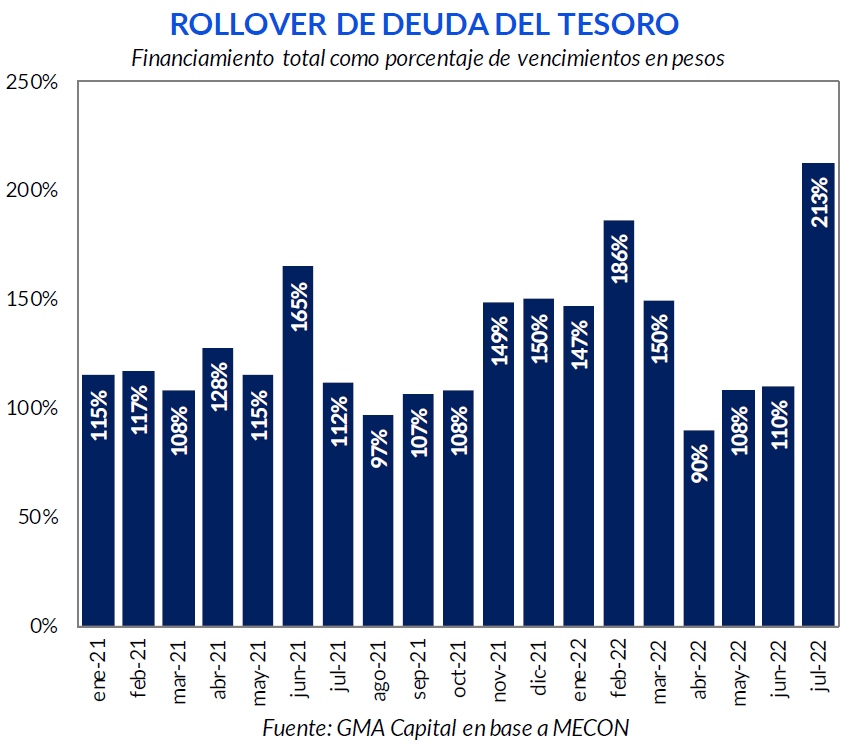

De esta forma, en términos de renovaciones, se trató del mejor mes en lo que va del año, con una tasa que alcanzó el 213%, compensando la mala performance de los meses previos (especialmente abril). ¿Y cómo viene la trama de los pesos en 2022? En los primeros siete meses del año el Tesoro se endeudó por $ 1,047 billones extras, lo que representa una tasa de rollover del 132%.

Dada la dinámica de los meses anteriores, la tasa de rollover durante los próximos 5 meses debería ubicarse en torno al 115% para cumplir con la meta pactada con el FMI de reducir el financiamiento monetario del déficit a menos de 2% del PBI (desestimando el aumento del stock de deuda del Tesoro producto del selloff de los bonos CER).

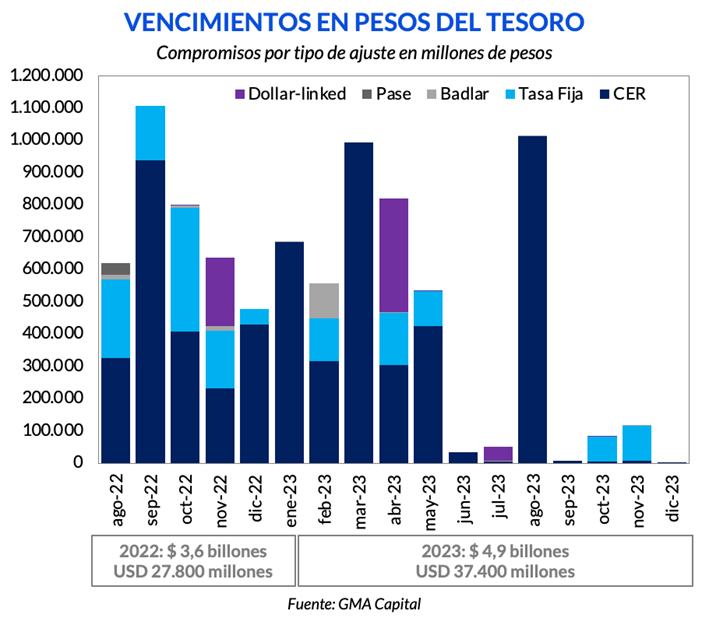

Hasta fin de año los compromisos totalizan unos $ 3,6 billones. Septiembre es el mes más complejo en términos absolutos con vencimientos por $ 1,1 billones. Sin embargo, en el mercado se estima que los principales tenedores de los bonos que maduran son entidades oficiales, un hecho que facilitaría las renovaciones.

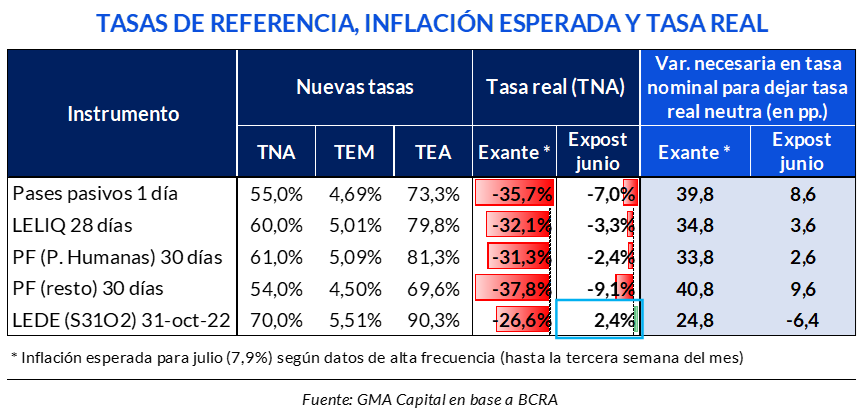

La eficacia de la subasta de títulos soberanos de esta semana no se debió a un renovado shock de confianza en el Gobierno. Creemos que más bien se explicó por el regreso de la ortodoxia. Hubo un aumento en la tasa de corte de las LEDES con vencimiento a octubre, cuya TNA alcanzó el 70% (TEA de 90%).

Estimamos que gran parte de la demanda probablemente se haya originado en los bancos, motivados por la nueva estrategia del BCRA que incentiva la tenencia de bonos del Tesoro. Esta ‘zanahoria’ se dio mediante la reducción en la duración mínima de los bonos soberanos que se admiten como encaje y la venta de puts (opciones de venta) que el Central ofrece para garantizar la liquidez de mercado.

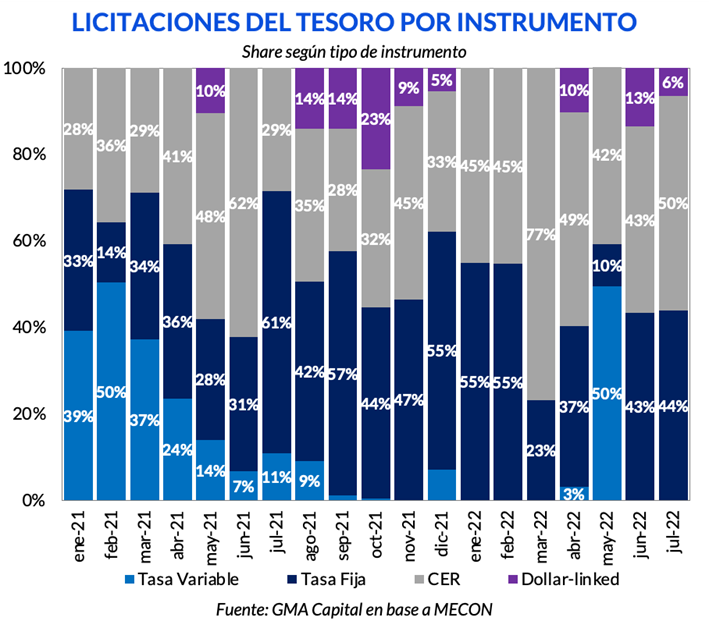

Entre las dos rondas de la última licitación, el 61,5% de lo colocado fue a través de instrumentos ajustables por CER, en tanto el 6% fue mediante títulos dollar linked. Así, en el entorno actual de elevada inflación, se observa que más de dos terceras partes de la deuda colocada se ajusta vía inflación o vía tipo de cambio, imposibilitando su potencial licuación. Por otro lado, el 29% restante se explicó por instrumentos de tasa fija, con un leve aumento en el share respecto a las colocaciones de meses anteriores, explicado en gran medida por el incremento de tasa convalidado.

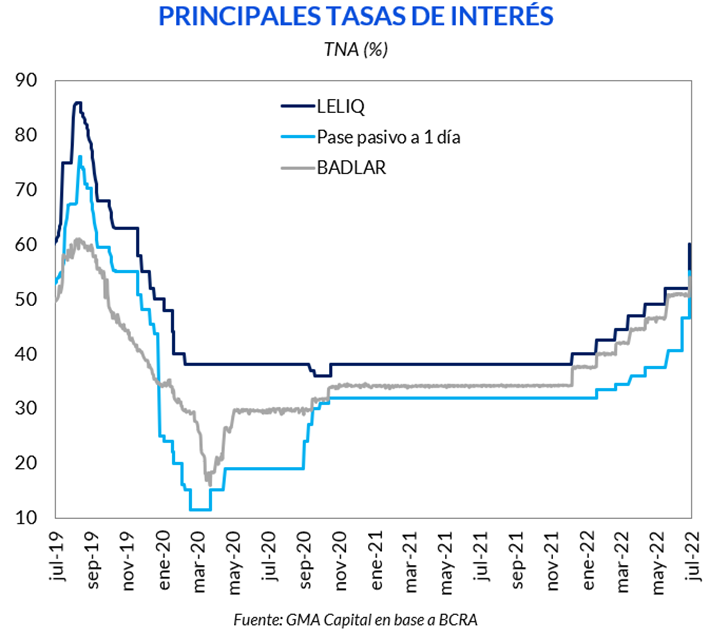

Desde Reconquista 266 se encargaron de proseguir con la ortodoxia en consonancia con el mayor premio de la LEDE del Tesoro, el techo del nuevo corredor de tasas. Ayer jueves la entidad monetaria ofreció a bancos LELIQ a 28 días a 60% TNA (79,8% TEA). Así, aplicó sobre la tasa de referencia una suba de 800 puntos básicos, la más pronunciada desde agosto de 2019.

El resto de las variables relacionadas con la recompensa del peso también sufrió un ajuste. La tasa de pases pasivos a 1 día, el centro de gravedad para las tasas cortas (adelantos, call y ‘remu’, entre otras), fue corregida hasta 55% TNA desde 46,5% TNA. Al mismo tiempo, el piso de las tasas de interés sobre los plazos fijos de personas humanas (a 30 días hasta $ 10 millones) fue elevado hasta 61% TNA. Para el resto de los depósitos a plazo fijo del sector privado (BADLAR) la tasa mínima garantizada se levantó hasta 54% TNA.

Con todo, el costo del dinero alcanzó un nivel nominal similar a los de fines de 2019. ¿Pero alcanza este nuevo espectro de tasas para competir contra la inflación y lograr retornos reales positivos? Comparado contra la variación del IPC que se espera para julio, (mediciones de alta frecuencia ya marcan 7,9%), todavía sería insuficiente. Si la inflación estuviera cerca de esos registros, entonces las tasas reales promediarían -30% anual. Las tasas, no obstante, son mucho menos negativas con relación a un encarecimiento del costo de vida como el de junio (5,3%), incluso la tasa de la LEDE a octubre quedaría en terreno real positivo.

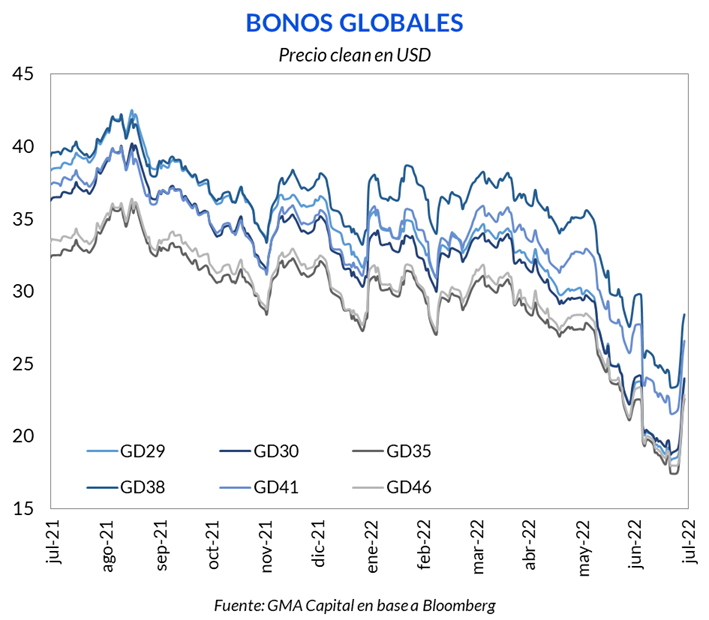

Bonos, acciones y tipo de cambio mostraron una reacción positiva durante la última semana. A medida que los rumores de la reconfiguración dentro del Gobierno con Massa con mayor preponderancia ganaban terreno, las valuaciones mejoraban. El efecto de aumento de la tasa de interés también habría colaborado. Y un contexto internacional más propicio para los activos de riesgo, con una Reserva Federal menos dura que lo que se esperaba, habría aceitado el proceso.

Los Globales encadenaron aumentos de 30% en los últimos 7 días, mientras que el S&P Merval en USD creció 22%. El tipo de cambio CCL se hundió 11% desde $ 327 hasta $ 291. La brecha cambiaria retrocedió desde 152% hasta 121%.

La pintura de los Globales cotizando a USD 0,18 centavos, el riesgo país en 3.000 bps, el dólar libre a $ 350 (un 20% más caro que el pico de 2002 corregido por inflación y tipo de cambio) y las acciones sin piso era dantesca. Se trataba la expresión más clara de que el mercado estaba priceando lo peor.

El pragmatismo de Massa y su cercanía con empresarios e inversores alcanzó para ponerle un freno al deterioro de las expectativas. Pero las apuestas siguen siendo elevadas. Si bien creemos que el diagnóstico económico del equipo del tigrense podría no estar muy alejado de la realidad, el quid de la cuestión es la capacidad de implementar cambios. Dónde está el verdadero poder seguirá siendo una incógnita hasta las próximas semanas.

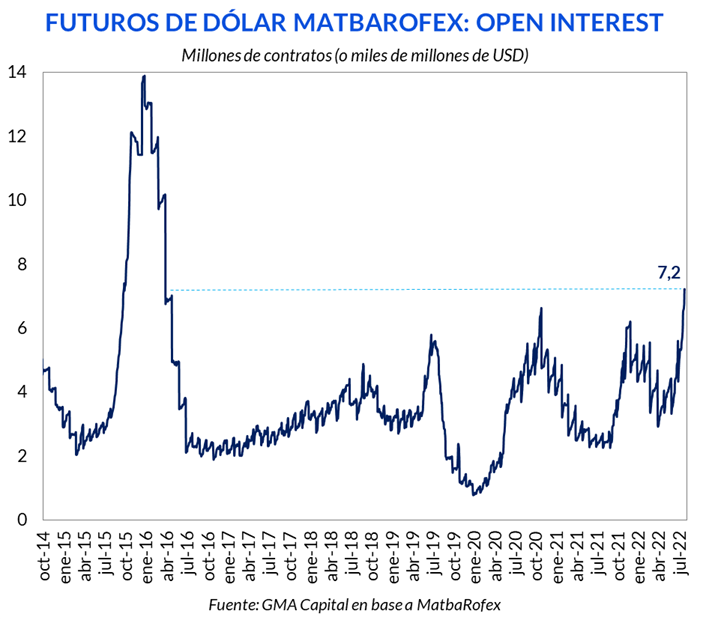

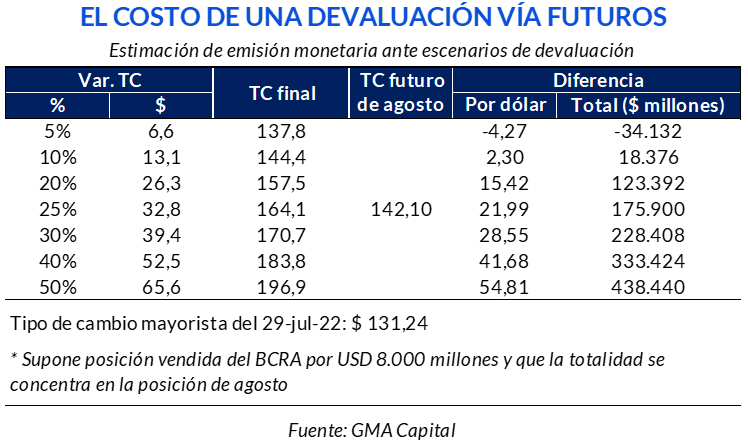

Además de las exigencias fiscales, la primera medida que el mercado parece estar demandando es una corrección en la cotización mayorista del dólar en un contexto en el que el tipo de cambio real es un 25% inferior que hace un año y medio y las reservas netas se encuentran en estado crítico. Este reclamo es evidente a la luz de la creciente búsqueda de cobertura en el mercado de futuros. El interés abierto de derivados de tipo de cambio en MatbaRofex alcanzó 7,2 millones de contratos o USD 7.200 millones. Es el mayor valor desde marzo de 2016, cuando la ‘bomba’ de futuros de 2015 seguía en proceso de desarme.

Estimaciones de mercado señalan que el Banco Central terminaría el mes vendido en al menos USD 8.000 millones, solo USD 1.000 millones por debajo del límite del acuerdo con el FMI para todo el año. Asumiendo que toda la posición vendida se concentrara en agosto (contrato a $ 142,14), una corrección de una sola vez de 25% del tipo de cambio mayorista (similar al ‘Fabregazo’) implicaría una emisión potencial de $ 175.000 millones.