Qué hay detrás del nuevo mercado bajista en EE.UU.

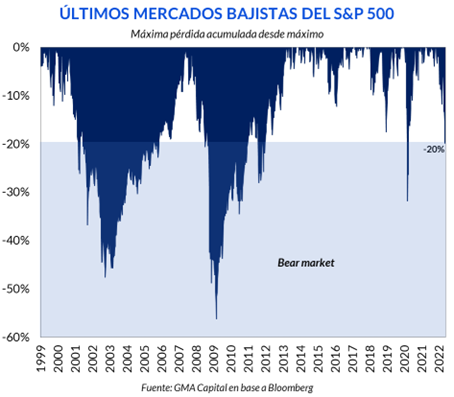

Esta volátil semana de mayo culmina internacionalmente con el inicio de nuevo bear market, el primero desde marzo de 2020. Se dice que esta fase comienza una vez que el S&P 500 pierde más de 20%. Precisamente, este es el registro negativo que el índice acumula a la fecha desde el máximo histórico establecido el 3 de enero pasado. Esta caída es parte de un retroceso de siete semanas, la racha más larga desde que estalló la burbuja de las “Puntocom” en 2001.

La abrupta corrección tiene, entre los principales responsables, a los temores sobre el accionar de la Reserva Federal (Fed) y al pavor a una recesión en la primera economía del mundo.

Por un lado, la postura de la Fed y el retiro de estímulos esta vez parece no considerar la estabilidad del mercado financiero. Así, ya no habría “put gratuito” para proteger a los inversores. En tanto, las señales que el comercio minorista está manifestando no son positivas en términos de rentabilidad de las empresas. Adicionalmente, las rigideces en el mercado laboral, las propias limitantes de la política monetaria y los últimos acontecimientos internacionales son factores que conducen a que el escenario de una recesión sea mucho más probable que antes.

Esta volátil semana de mayo culmina internacionalmente con el inicio de un mercado bajista o bear market. Se dice que esta fase comienza una vez que el S&P 500 pierde más de 20%. Precisamente, este es el registro negativo que el índice acumula a la fecha desde el máximo histórico establecido el 3 de enero pasado.

El viernes la principal referencia de Wall Street cedía 1,8%. Esta caída es parte de un retroceso de siete semanas, la racha más larga desde que estalló la burbuja de las “Puntocom” en 2001. De esta manera, el S&P 500 está poniendo un pie en su primer mercado bajista desde que golpeó la pandemia en febrero de 2020.

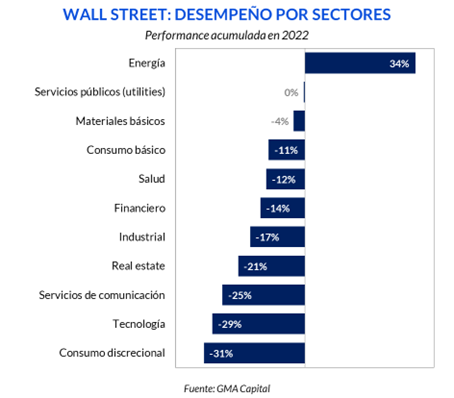

Las pérdidas están siendo lideradas por las acciones de consumo discrecional, con el sector cayendo un 31% desde fin de 2021. Los servicios de comunicaciones y la tecnología de la información también se encuentran entre el lote de rezagados. El único sector del S&P 500 que está ganando en este año es el de la energía, que se valorizó un 34%.

Según Bloomberg, desde 1929, el S&P 500 ha entrado en un mercado bajista 17 veces, incluido este viernes 20 de mayo. El período más largo duró 998 días desde septiembre de 1929 hasta junio de 1932, y el mercado bajista reciente más largo fue de 929 días desde marzo de 2000 hasta octubre de 2002. El más corto fue de solo 33 días desde el 19 de febrero de 2020 hasta el 23 de marzo de 2020.

En promedio, los mercados bajistas dan como resultado una caída de aproximadamente el 3%, aunque desde 1946 la pérdida promedio es inferior al 33%. Y se han vuelto menos frecuentes, con solo cinco ocurriendo desde 1990, incluido este más reciente.

Como resultado, el índice S&P se abarató considerablemente en términos del múltiplo Precio/Ganancias esperadas para los próximos 12 meses. Esta métrica, que indica rudimentariamente la velocidad de repago de la inversión con los resultados contables de las empresas, se redujo de 27 a 17 años, acercándose al valor medio de las últimas dos décadas.

¿Oportunidad de compra? Todavía parece arriesgado aventurar una conclusión porque las causas de esta última gran corrección están en pleno desarrollo: los temores sobre el accionar de la Reserva Federal (Fed) y el pavor a una recesión. Sobre estas cuestiones debatimos a continuación.

Desde la salida de la crisis subprime, los inversores internacionales se habían acostumbrado a operar con la confianza de que la Fed siempre iba a estar detrás, velando por la estabilidad financiera. Una especie de seguro o cobertura a la baja (como una opción financiera de venta o put) sin costo extra.

Haciendo un poco de historia, recordemos que la autoridad monetaria había ampliado en tres momentos su hoja de balance a través de los recordados quantitative easings. Mediante compras de bonos del Tesoro e instrumentos respaldados por hipotecas, los activos de la Fed se multiplicaron por 5 desde los USD 0,9 billones hasta los USD 4,5 billones entre 2008 y 2014.

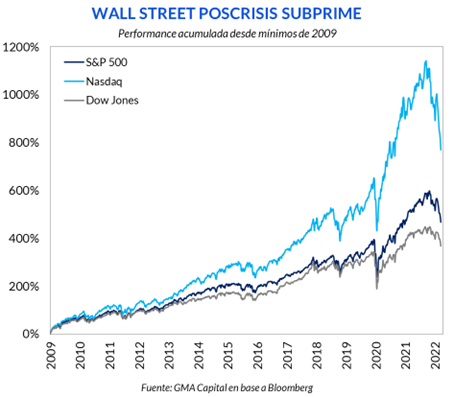

En retrospectiva, comprar acciones estadounidenses fue un negocio redondo: el S&P 500 avanzó 400% (o 16% anual) desde el mínimo de 2009 hasta marzo de 2020, en lo que terminó siendo el bull market más extenso de la historia.

El shock de la pandemia implicó una violenta interrupción del proceso previo, pero no un obstáculo insalvable. La política monetaria aceleró su flexibilización aún más agresivamente que en el pasado, con compras de títulos por USD 4,8 billones, una cifra superior a los tres quantitative easings previos combinados. En la plaza llovieron dólares: la base monetaria creció 80% en 2 años, mientras que el M2 (circulante más depósitos en cuentas corrientes y cajas de ahorro) se incrementó 40% en el mismo lapso. Además, la estimulación de la demanda agregada contó con un impulso fiscal que en EE.UU. llegó casi al 20% del PIB. El avance de la vacunación y el levantamiento de restricciones dinamizarían luego la recuperación económica.

En términos de mercado, el S&P 500 nuevamente recibió aditivos que le permitieron coronar una escalada de 114% desde el mínimo de marzo de 2020 o una mejora extra de 42% desde el máximo previo al brote de COVID. Pero en el rubro tecnológico se vieron los mejores resultados: el índice Nasdaq llegó a multiplicarse 12 veces entre 2009 y fin de 2021.

Sin embargo, la etapa pospandemia no fue inocua para la economía en general (ni para el mercado). Estrangulamientos en la cadena de suministros y tensiones en el mercado laboral no solo fueron transitoriamente arena en el engranaje macroeconómico, sino que revivieron un animal que se creía extinto: la inflación. Abril mostró un avance del IPC norteamericano de 8,3% anual, un ritmo tan elevado como hace 40 años, y que está muy lejos del 2% al que apunta la Fed. Para colmo, la invasión rusa en Ucrania de este año agregó una cuota de dramatismo sobre la dinámica de los precios de las materias primas y la velocidad de recuperación global.

Como respuesta, la Fed elevó 0,75 p.p. el costo del dinero en los últimos dos meses y comenzará a retirar liquidez del mercado a partir de junio. Pero dentro del Comité Abierto de Política Monetaria (FOMC) hay funcionarios más agresivos o “halcones” en su postura. La presidente de la Reserva Federal de Kansas City, Esther George, dijo esta semana que ahora mismo se necesitan tasas de interés más altas para abatir la inflación y que los funcionarios no están enfocados en el impacto que está teniendo sobre los mercados financieros.

Los tiempos del put gratuito parecen haber quedado en el pasado.

La última semana fue brutalmente negativa para el mercado, pero especialmente para las compañías del sector retail. La presentación de resultados y los conference calls de Target (TGT) y Walmart (WMT), con reducción en las ganancias y decepción respecto de las expectativas, detonaron caídas de hasta 25% en las valuaciones. Los dos retailers perdieron más de USD 65.000 millones en capitalización de mercado combinada, la peor performance de ambos desde 1987.

Algo que llamó la atención del mercado fueron los patrones comunes en los resultados. TGT y WMT indicaron que sus locales físicos están experimentando un tráfico fuerte en comparación con el comercio electrónico. Pero también ambos están viendo costos de ejecución elevados en sus negocios. Además, los consumidores se están moviendo más hacia a los bienes esenciales que hacia el consumo discrecional, en una tendencia defensiva que no se revertiría en el corto plazo.

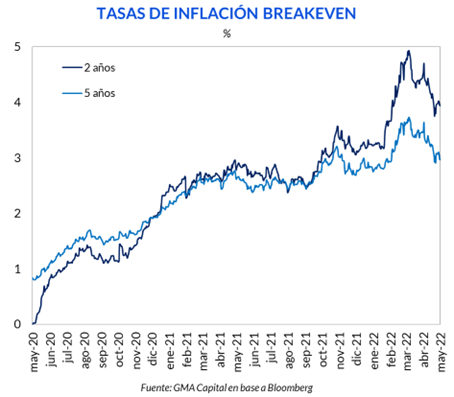

Si bien parece haber cierto consenso de que tal vez la inflación para el consumidor haya alcanzado su punto máximo (algo visible en la moderación de las tasas de inflación breakeven a 2 y 5 años), estas empresas están dando señales muy diferentes de que todavía los costos siguen aumentando más que los precios.

En base a la muestra de los resultados de las empresas de consumo minorista, una terna de conclusiones podría ponerse sobre la mesa.

Uno, la inflación está desbocada (o lo estuvo en el pasado reciente). Los minoristas sufrieron una compresión de márgenes debido a que no aumentaron los precios tan rápido como el incremento en sus costos en la cadena de suministros.

Dos, los inventarios (bienes sin vender) crecieron. Los inventarios de ambas empresas aumentaron más de un 30 % en el primer trimestre, lo que refleja aumentos de precios por parte de los vendedores, pero también la reacción por parte de los consumidores, quienes redujeron las compras discrecionales, como artículos para el hogar.

Y tres, nuevas subas de precios aparecen en el horizonte. Walmart, Target, y el resto de las empresas con poder de remarcación ahora buscarían impulsar aumentos en un intento por evitar la inflación. Claro que también las compañías intentarán ahorrar en costos de otras áreas de sus operaciones para proteger los márgenes.

El caso de las empresas retailers es una pequeña exhibición de lo que inevitablemente está ocurriendo. Los consumidores están siendo golpeados financieramente por la inflación y la economía se está desacelerando mucho más rápido de lo que los economistas esperaban. Incluso ya asoma el fantasma de la recesión.

Según un reciente análisis de Schroders, hay al menos tres factores por los que el mercado debería reajustar sus expectativas desde un escenario de desaceleración (crecimiento más bajo) hacia uno de recesión (caída de la actividad).

En primera instancia, la inflación sigue firme con un mercado laboral aún apretado o tight. La generalización de precios más rígidos (sticky en inglés) constituye un problema porque estos, al ajustar de forma mucho más lenta, podrían dar lugar a efectos de segunda vuelta, con salarios al alza y precios más recalentados.

Este fenómeno dificultaría la labor de la Fed de bajar la inflación y llevarla hacia el target de largo plazo. Por eso, la política monetaria debería ser aún más astringente y generar una recesión para reacomodar la demanda a la oferta.

En segundo término, desde Schroders rescatan las enseñanzas de Milton Friedman: la política monetaria es una herramienta contundente, pero que actúa con rezagos. Los bancos centrales tienen modelos para medir esos retrasos, pero no siempre son de fiar. La confianza y las expectativas también juegan un rol preponderante. El temor a una recesión podría disparar profecías autocumplidas. La lógica “se viene una recesión, recorto el gasto hoy por las dudas” termina induciendo la indeseada contracción.

En tercer lugar, las decisiones sobre las políticas económicas se hacen más complejas en la actualidad por lo que está sucediendo en otros lugares.

El mercado espera que 2022 termine con la tasa en 2,75% (hoy está en 1%), lo que serían 7 subas consecutivas de 0,25%. En otro contexto, este movimiento podría lucir normal, pero dado que hoy el panorama está plagado de vientos de frente, que la Fed logre un enfriamiento moderado de la economía luce cada vez menos probable. Si bien existe la convicción de que la inflación se reducirá, una recesión probablemente sea el peaje que haya que pagar.