El retrato de Dorian Gray de la economía argentina

El trayecto de Sergio Massa por el Ministerio de Economía podría evocar el recuerdo de Dorian Gray, quien parecía siempre joven y perfecto. La inflación logró descender del 7,4% en julio hasta perforar el 5% en noviembre, la brecha cambiaria dejó atrás aquel angustiante 160% y el BCRA reforzó su stock de reservas netas. Empleando un poco de ortodoxia, dosis de heterodoxia y alquimias contables se cumplieron las metas con el Fondo. En el plano financiero, los bonos escalaron 85% en dólares y las acciones se dispararon más del 100%.

Sin embargo, en las antípodas de lo que aparentaba el personaje, el retrato de Gray en la novela de Oscar Wilde reflejaba su estado real. El peso del tiempo y las sus imperfecciones brotaban de la pintura escondida. Estas falencias también se hacen notar en la dinámica de algunas variables económicas.

Las flaquezas del Plan Llegar y algunos de sus riesgos conviven entre nosotros. En particular, una inflación en ascenso, una brecha que no da el brazo a torcer, una pobre performance de acumulación de dólares, un ritmo de la actividad que se enfría y un menor desempeño de la recaudación.

El trayecto de Sergio Massa por el Ministerio de Economía podría evocar el recuerdo de Dorian Gray, quien parecía siempre joven y perfecto. La inflación logró descender del 7,4% en julio hasta perforar el 5% en noviembre, la brecha cambiaria dejó atrás aquel angustiante 160% y el BCRA reforzó su stock de reservas netas. Empleando un poco de ortodoxia, dosis de heterodoxia y alquimias contables se cumplieron las metas con el Fondo. En el plano financiero, los bonos escalaron 85% en dólares y las acciones se dispararon más del 100%.

Sin embargo, en las antípodas de lo que aparentaba el personaje, el retrato de Gray en la novela de Oscar Wilde reflejaba su estado real. El peso del tiempo y las sus imperfecciones brotaban de la pintura escondida. Estas falencias también se hacen notar en la dinámica de algunas variables económicas. Las flaquezas del Plan Llegar y algunos de sus riesgos conviven entre nosotros. A continuación abordamos los desarrollos más recientes.

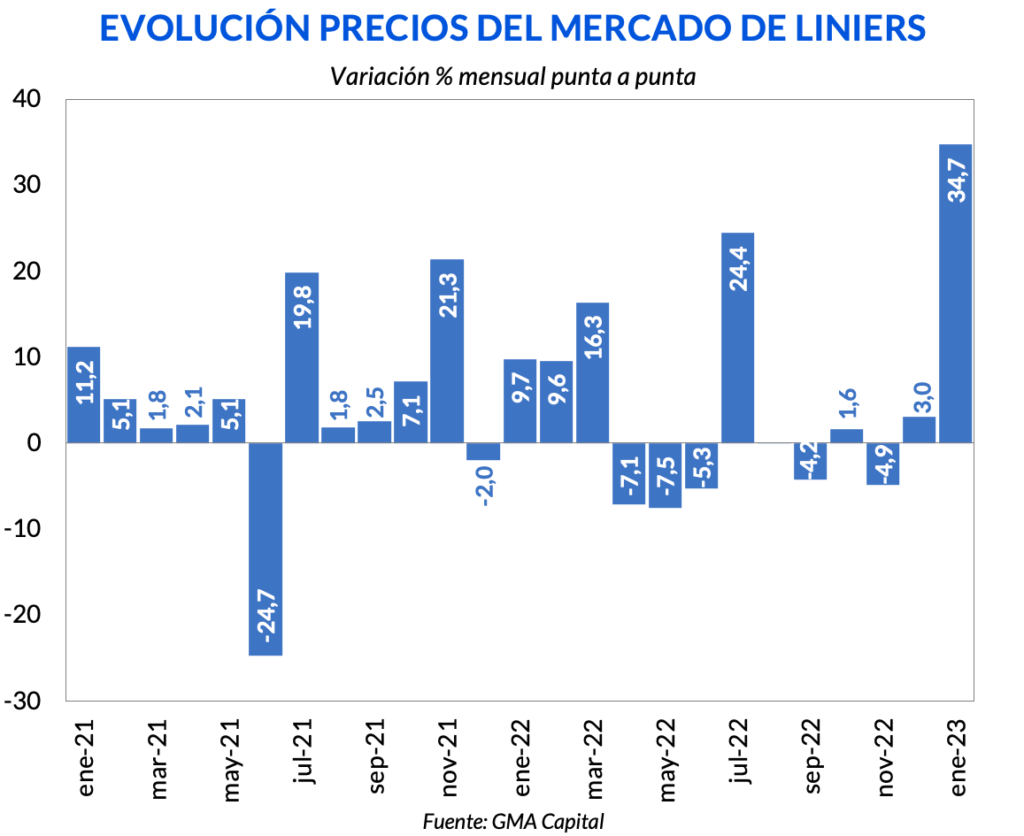

La primera grieta en el bello retrato de la economía se relaciona con el IPC. Lo que sucedió en noviembre y diciembre en materia de precios, con aumentos de 4,9% y 5,1% respectivamente, parece haber sido más la excepción que la regla. Tal como mencionamos en informes anteriores, la desaceleración nominal estuvo muy vinculada a la dinámica de la carne. Producto de la sequía y el aumento de la faena, los precios estuvieron virtualmente congelados y rezagados frente a otros rubros.

Sin embargo, en las últimas semanas se vio un marcado recalentamiento de los precios ganaderos, que pesan 9% del IPC. De acuerdo con información relevada del Mercado de Liniers, en enero el costo de la carne trepó hasta 34,7%. De trasladarse 100% a la canasta básica, estaríamos lidiando con más de 3 puntos porcentuales de inflación en febrero de base solo por este movimiento.

En esta línea, la estimación de alta frecuencia de Seido arrojó un aumento de precios de 5,5% en enero, en línea con lo esperado por el REM de diciembre. Mientras tanto, el avance de los precios de Alimentos y bebidas estimado por la consultora fue de 6,7%.

Dada la evolución de las variables nominales, parece cada vez más improbable que la inflación rompa hacia abajo la barrera del 4% para abril, un objetivo planteado por Massa. Ni siquiera apelando a los controles de precios (sin tener en cuenta las distorsionen que generan) se podría mitigar la nominalidad. Según el IPC de diciembre, apenas el 2,9% de los productos relevados se encuentra dentro de programas de acuerdos (precios “justos”).

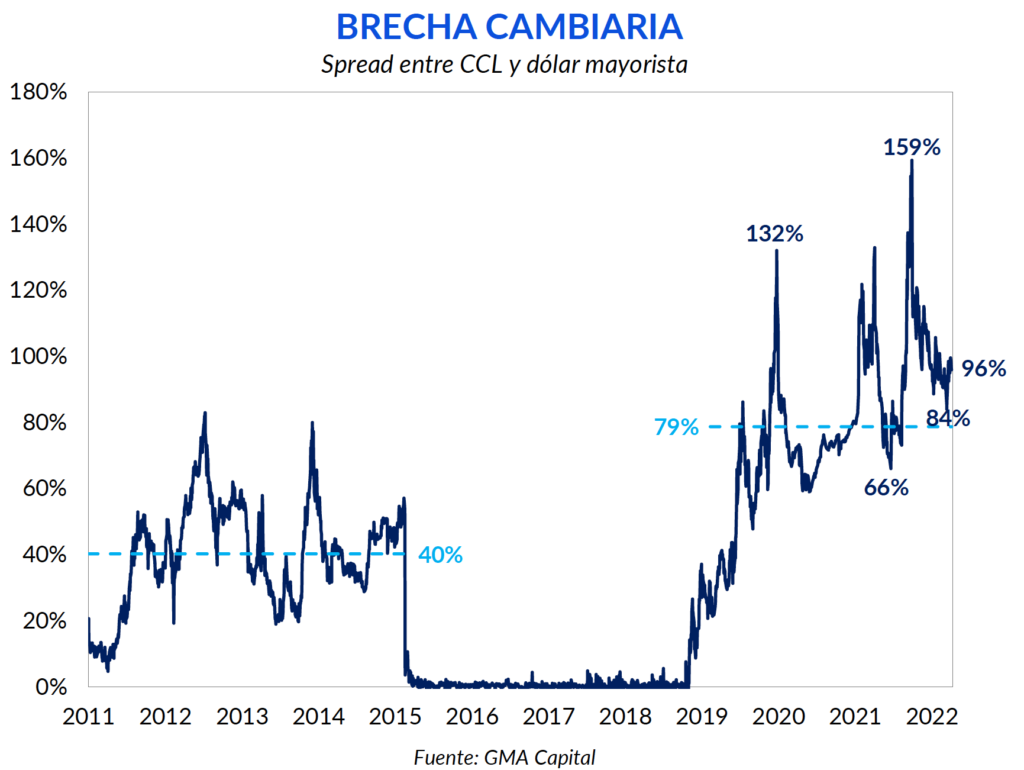

Otra mancha que arruina la pintura del Gray criollo es la dinámica cambiaria. Todos los esfuerzos del Banco Central y del Mecon (a través de recompra de deuda en dólares, marchas y contramarchas con la tasa, etc.) el spread entre en el tipo de cambio oficial y las cotizaciones financieras no cede. Sigue navegando entre el 90% y el 100%, una cota superior al promedio desde fines de 2019.

Y es que el tipo de cambio libre funciona como una de las válvulas de ajuste de los desequilibrios que acumula la macroeconomía y que se ocultan debajo de la alfombra. En tanto no se desaceleren los motores de emisión ni se siga endureciendo el cepo, la presión sobre la brecha será una constante.

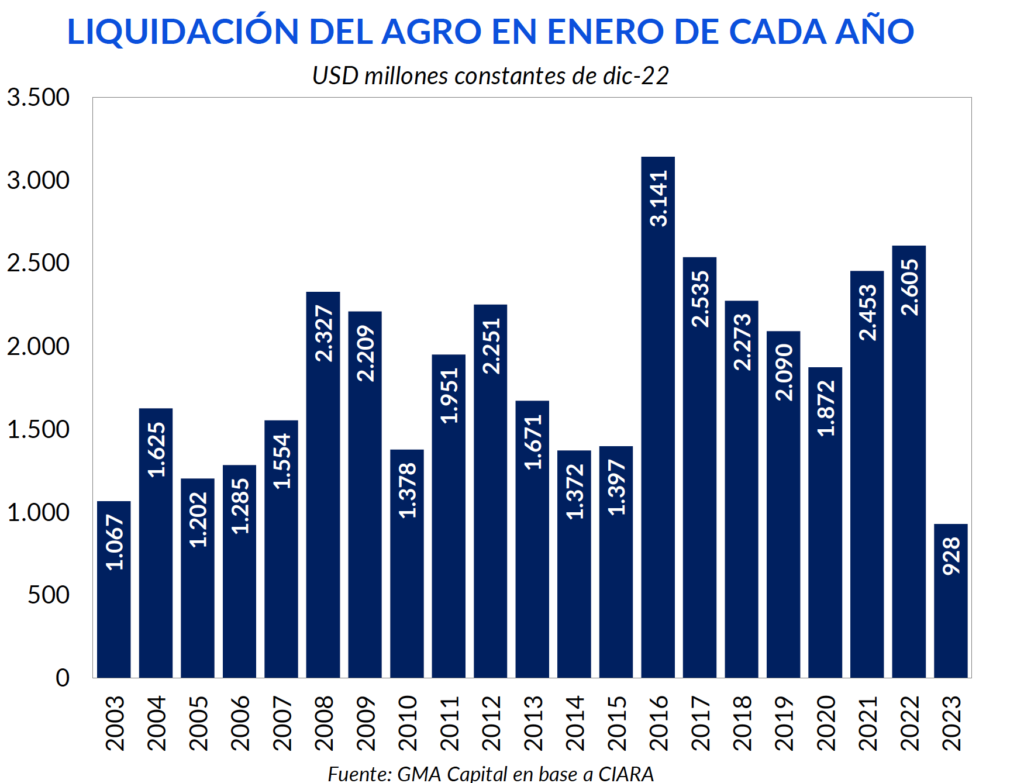

Otra de las grietas que aparecen en la gestión de la política económica se vinculan al frente externo. Después de la fiesta del “dólar soja”, el inicio de 2023 trajo una resaca visible en la oferta de divisas. Durante el mes de enero ingresaron USD 928 millones de la agroexportación. Si ajustamos por la inflación estadounidense, se trata de la menor cifra de todos los eneros de los que se tenga registro.

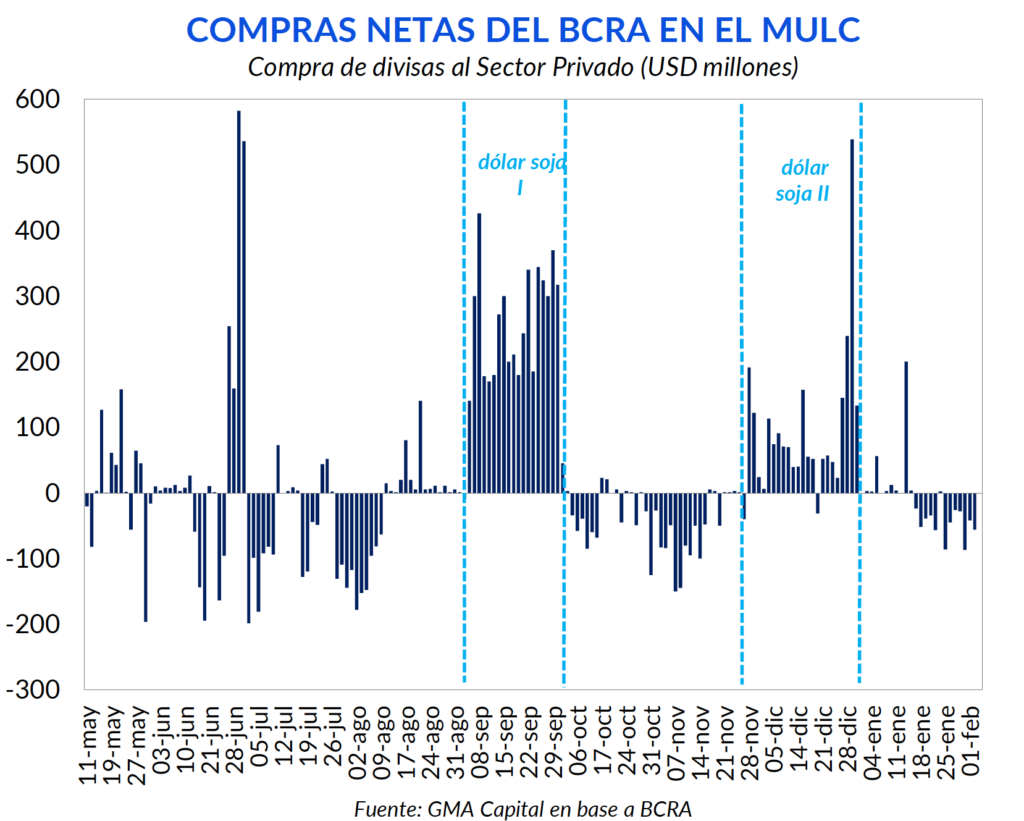

Si bien la sequía tuvo que ver, esto se debe mayormente al cambio de incentivos inducido por el tipo de cambio diferencial. No solo por un adelantamiento en las ventas, sino porque ahora nadie estaría dispuesto a liquidar hasta que no se ofrezca otro “dólar soja”. Casi con certeza, no habrá dos sin tres.

La reticencia se refleja en la evolución de la comercialización de soja. Tomando como referencia el promedio de las últimas campañas, el retraso en las ventas de soja creció consecutivamente en todas las semanas de enero.

Y sin oferta de dólares suficiente por parte del campo, el Banco Central necesariamente cierra siempre sus jornadas como vendedor neto de divisas. Para tomar magnitud, la entidad monetaria terminó enero con ventas netas por USD 189 millones, tratándose así del peor registro para un enero desde 2014.

Esto se dio aún con un cepo cada vez más restrictivo. Según una reciente encuesta de la Cámara Argentina de Comercio y Servicios (CAC), el 83% de las empresas relevadas tiene dificultades para importar. Es decir, faltan dólares para la producción, pero en el último mes ya se utilizaron USD 374 millones en la recompra de títulos soberanos.

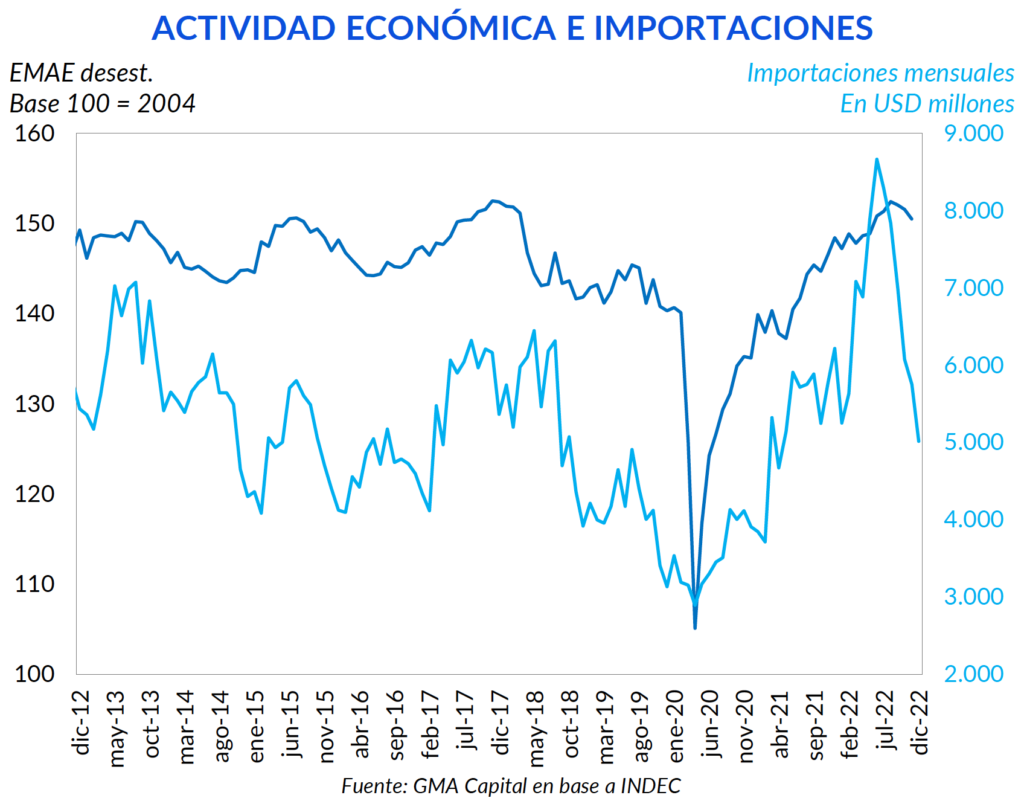

Las restricciones cambiarias no solo impactan negativamente sobre la brecha, sino también sobre el nivel de actividad. Vale tener en consideración que cerca del 70% de las importaciones se vinculan a bienes de capital e insumos. Es decir, cualquier traba para las compras al exterior repercutirá necesariamente en el nivel producto. Esto se reflejó en los últimos datos de actividad, que se contrajo en noviembre por tercer mes consecutivo. Otra de las imperfecciones que aparece en el retrato de Dorian Gray.

A su vez, la tasa de interés de los plazos fijos (BADLAR) fue positiva en términos reales en el último bimestre del año (7,9% y 9,9% TNA en noviembre y diciembre respectivamente). Así, la estructura de tasas reales positivas también contribuye a enfriar la economía, aunque el efecto multiplicador no sea tan considerable como en el resto de países de la región.

¿Estarán dispuestos a permitir una recesión en pleno año electoral? Por lo pronto, cualquier intento de expandir la política monetaria o fiscal con este fin sería dañino y atentaría especialmente sobre la estabilidad financiera.

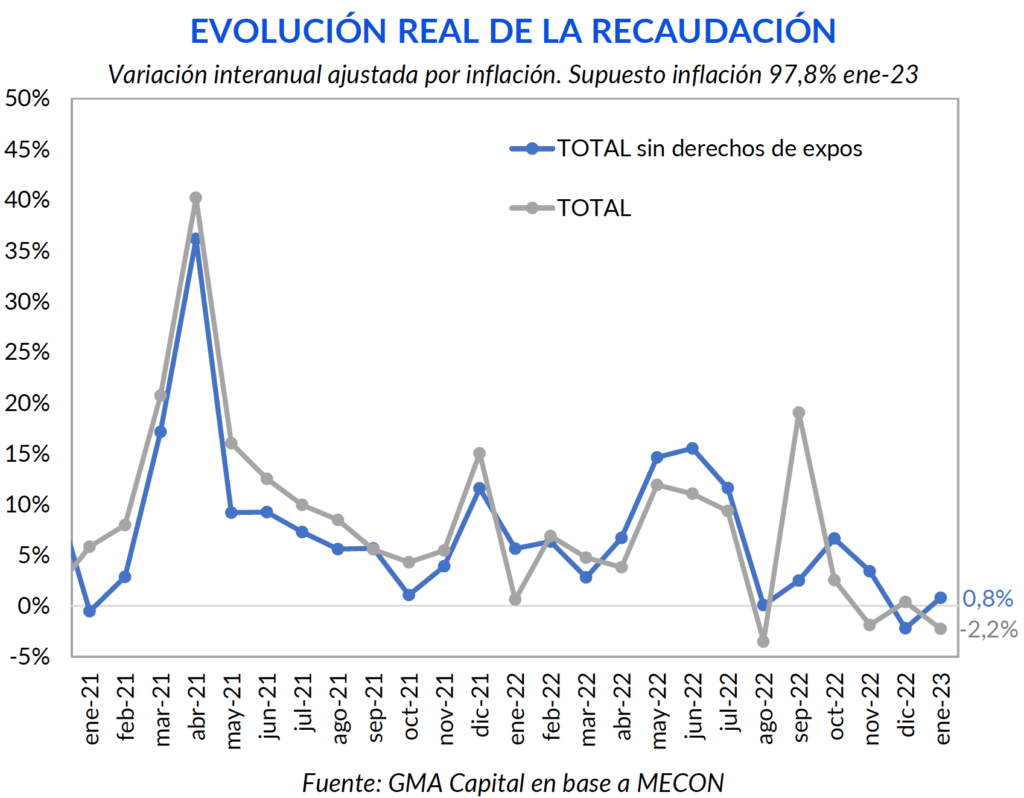

Otra horrible cicatriz en el retrato es la pérdida de ingresos fiscales. También fue consecuencia del fin del “dólar soja”. En términos interanuales, la recaudación del fisco escaló 93,4%. Al ajustar por inflación, esto representa una merma de 2,2% en términos reales. Esta dinámica se explica principalmente por la mala performance de los derechos de exportación. Esta partida cayó en pesos 4,4% interanual, lo que representa una contracción de 52% real.

De hecho, sin derechos de exportación, los ingresos del fisco crecieron 0,8% interanual real. Los principales motores fueron la recaudación por IVA (+2,6%) y por los impuestos a la seguridad social (+4,1%).

Por fuera ello, enero no se destacó por ser un buen mes para las arcas fiscales. La evolución de la recaudación es para seguir de cerca a lo largo del año, en especial si la actividad económica sigue en proceso de deterioro.

El programa fiscal necesariamente cierra con un buen desempeño de los ingresos tributarios, y así todo presenta importantes desafíos en materia de reducción de gasto y financiamiento. Cualquier desvío de esta línea cerrará necesariamente con mayor emisión monetaria y dejará entrever aún más la verdadera cara de Dorian Gray.