Seis factores que inyectarán presión sobre los precios

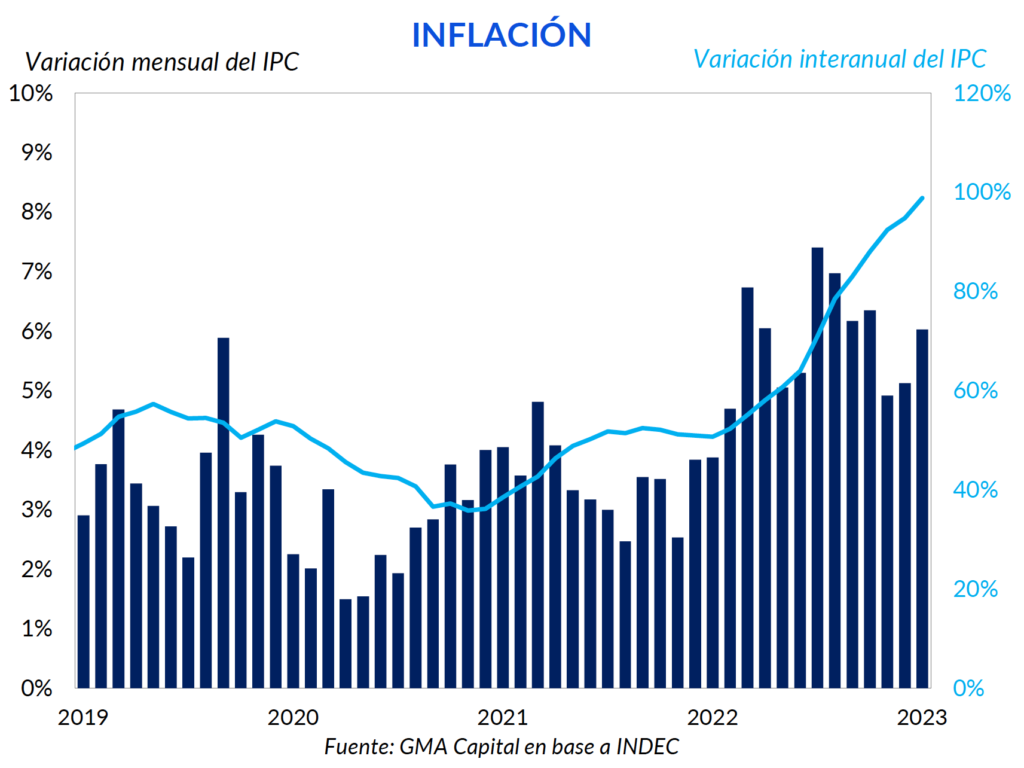

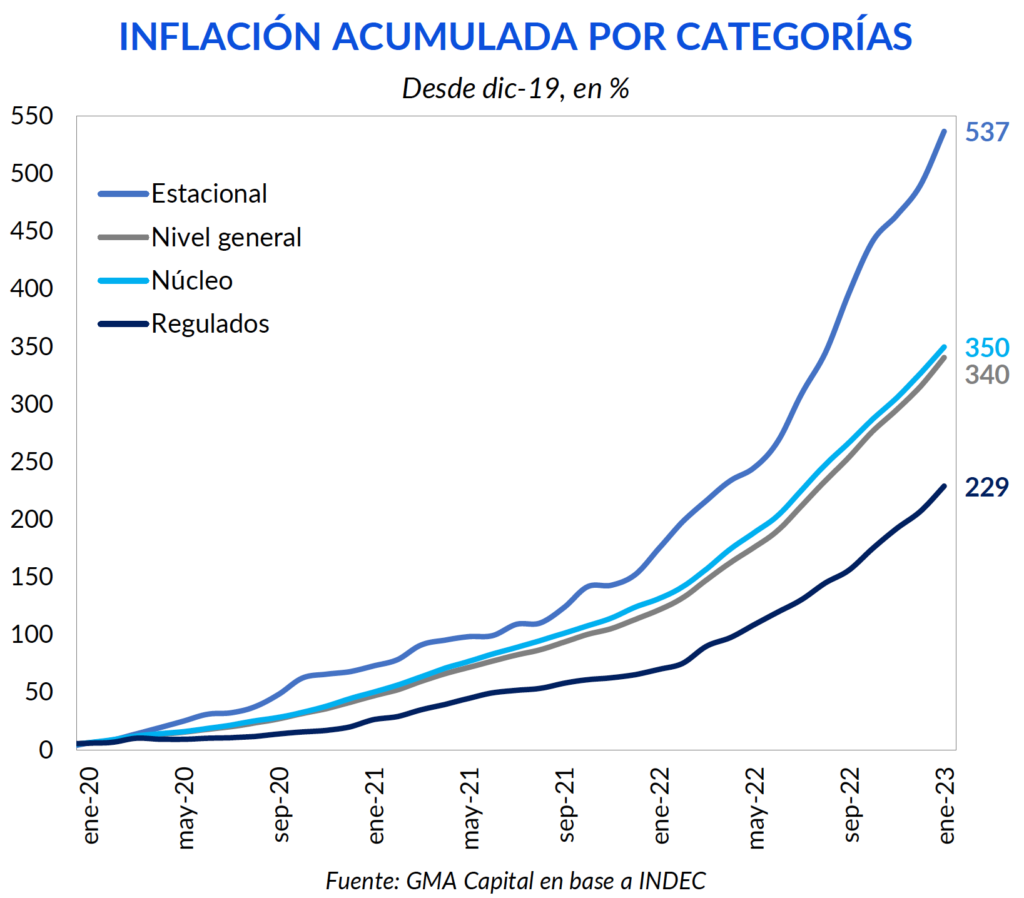

Luego de dos meses de “veranito” en materia inflacionaria, en enero el costo de vida escaló 6% mensual. El incremento fue superior a lo que proyectaba el REM (5,6%), aunque muy por debajo de lo que midió CABA (7,3%). En términos interanuales, el IPC subió 98,8%.

Entre las distintas categorías, los mayores aumentos vinieron por el lado de los estacionales (+7,1%) y regulados (+7,9%). Mientras tanto, el componente núcleo trepó 5,4%, algo por encima de la medición de diciembre (5,3%).

Existen varios factores que presionarán sobre los precios en los próximos meses. Parte de los aumentos más influyentes todavía no se registraron en el IPC. Por otro lado, la emisión seguirá su curso y existen límites para endurecer la política monetaria. Todo esto en un contexto donde la demanda de dinero se encuentra históricamente deprimida. A su vez, lo que antes eran anclas nominales (tipo de cambio y tarifas) ahora se convierten en factores de inflación endógenos.

Tras dos meses de “veranito” en materia de precios, luego de que el IPC haya escalado 4,9% en noviembre y 5,1% en diciembre, la inflación de enero ascendió a 6% mensual. En términos interanuales, el guarismo ascendió a 98,8%. Y de concretarse un aumento de precios superior a 5,3% en el próximo mes, la interanual alcanzará los tres dígitos.

Si bien el aumento del costo de vida resultó ser superior al estimado por el REM (5,6%), no terminó de ser una sorpresa para el mercado. Recientemente, CABA había registrado un aumento de precios de 7,3%. Y con la última cifra registrada por INDEC, se rompió un nuevo récord en la dispersión entre ambos índices, que antes había sido de 0,9 puntos porcentuales.

Entre las distintas divisiones, el podio estuvo liderado por Recreación y cultura (+9%), debido al turismo, seguido por Vivienda, agua, electricidad y otros combustibles (+8%) y Comunicación (+8%). Alimentos y bebidas, que venía de crecer por debajo del índice general, reportó 6,8% de aumento mensual.

¿La inflación del 6% volvió para quedarse? Para responder a esta pregunta, analizaremos a continuación seis factores (no exhaustivos) que traccionarán al alza de los precios de cara a los próximos meses.

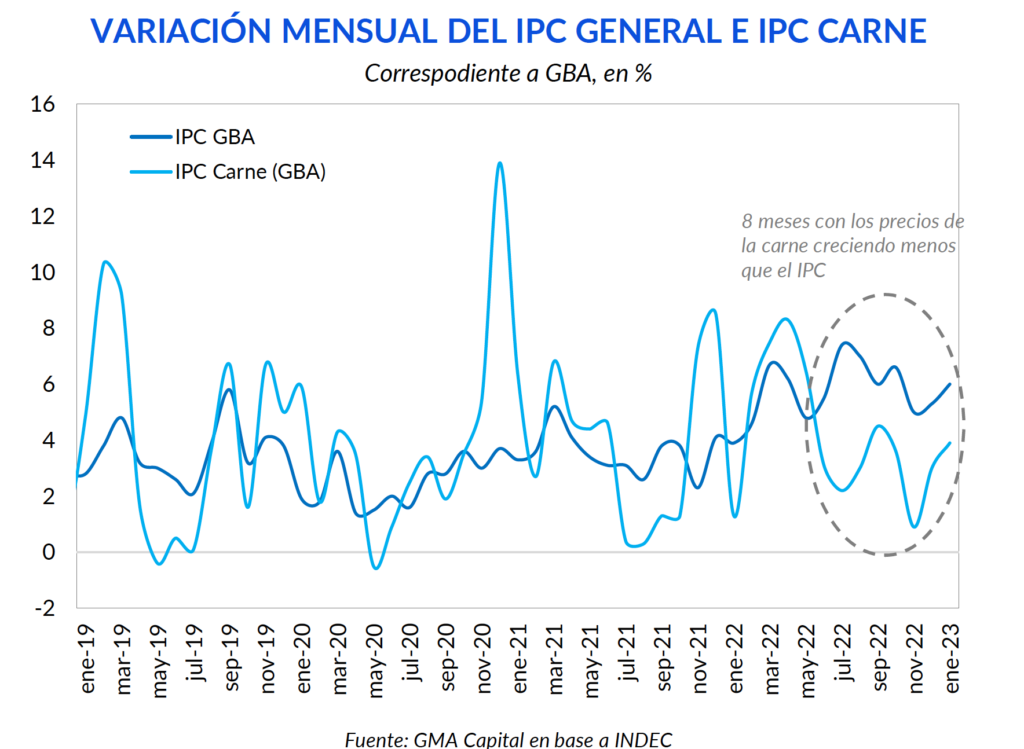

Con el foco puesto más en el corto plazo, los precios de la carne impulsarán próximo IPC. En las últimas semanas de enero se observó un marcado incremento en los precios del Mercado Agroganadero, con incrementos superiores al 30% en cortes vacunos. Sin embargo, esto aún no se vio reflejado en el índice relevado por el INDEC.

En GBA los precios de la carne reportaron un aumento de 3,9%. De esta forma, van 8 meses en los que dicha partida del IPC crece por debajo del índice general. En consecuencia, una importante cuota del aumento de precios de febrero se explicará por este concepto.

Vale recordar que Alimentos y Bebidas no alcohólicas es la partida que más pesa en el IPC (cerca de un 25%). A su vez, dentro de dicha partida el bien que más pesa es la carne (con una incidencia de 9% en el total de la canasta del IPC). En esta línea, el anuncio de Massa sobre los acuerdos de precios para los cortes vacunos apunta a morigerar dicho impacto.

En lo que se refiere al financiamiento monetario del déficit, aun suponiendo que se cumplan las metas (déficit primario de 1,9% del PIB y financiamiento directo del BCRA de 0,6% del PIB), el Central seguirá teniendo mayor protagonismo, tal como sucedió el año pasado.

Vale recordar que en las licitaciones de 2022 el financiamiento neto ascendió a $ 2,4 billones. Sin embargo, con las intervenciones que la autoridad monetaria realizó en el mercado secundario, la emisión neta para compra de títulos alcanzó los $ 1,9 billones.

Por lo tanto, no creemos que dicha dinámica vaya a revertirse a lo largo de este año. En lo que va del 2023 el Tesoro consiguió $ 326.000 millones de financiamiento neto, mientras que las compras del BCRA en el mercado secundario acumularon $ 141.000 millones. Con el pasar de los meses creemos que el apetito por instrumentos en pesos se irá reduciendo (ante la incertidumbre de cara a 2024). Y a medida que ello suceda, la presencia del Banco Central será aún mayor.

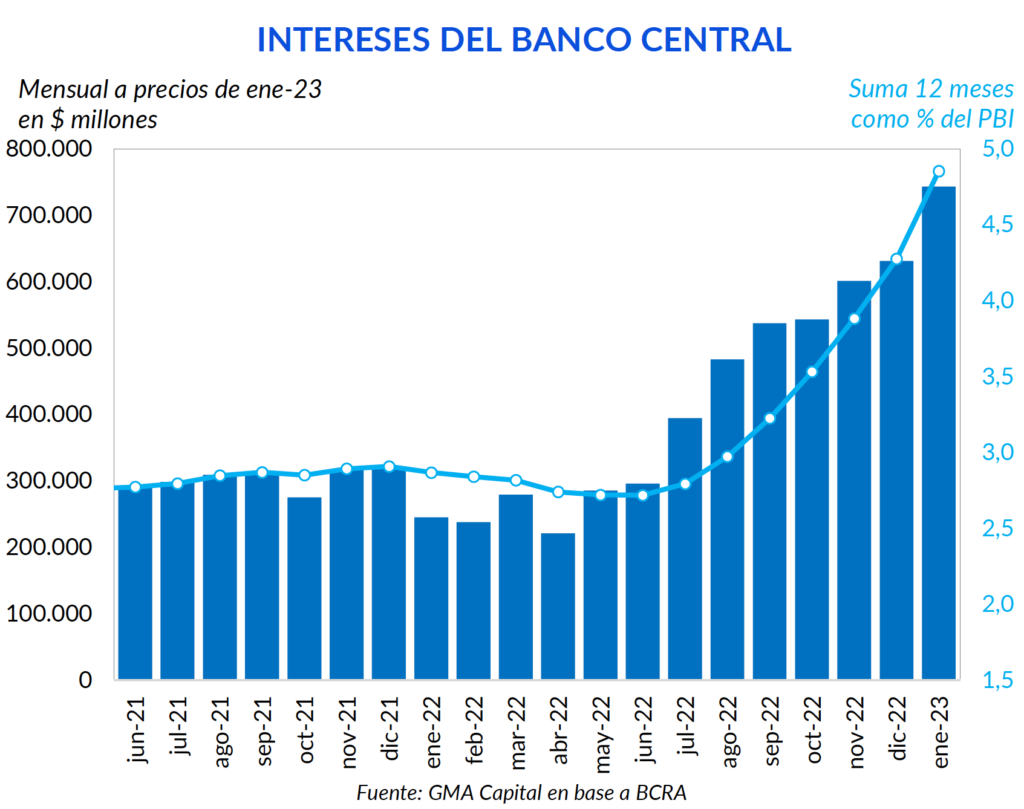

Además, la cuenta de intereses del Banco Central es por lejos el mayor factor de emisión de pesos, y es completamente endógeno. Como el stock de Leliq y pases ya supera $ 11 billones, la factura de intereses en el último mes totalizó $ 702.300 millones. Y en el acumulado de los 12 meses, el déficit cuasifiscal ya ascendió a 4,85% del PBI.

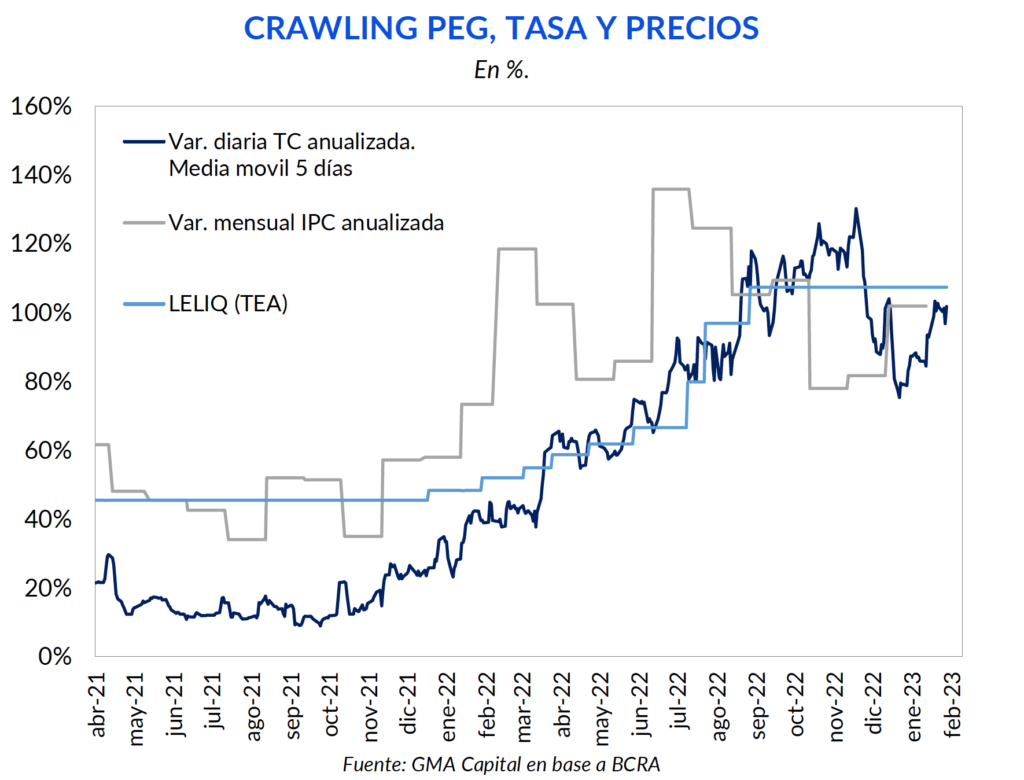

Debido al mayúsculo stock de pasivos remunerados, el Banco Central se encuentra limitado para endurecer su política. Tras señalar que la aceleración inflacionaria se correspondió a la performance de los estacionales (+7,9%) y regulados (+7,1%), el BCRA mantuvo inalterada la tasa de política monetaria.

Tanto la tasa de Leliq como la de Pases se mantuvo por tercer mes consecutivo en terreno positivo, y el límite para seguir incrementando la tasa de interés radica en la propia dinámica de los pasivos remunerados. Tal como lo mencionamos anteriormente, la emisión por intereses es el principal factor de expansión de la base monetaria. Y si la tasa que estos devengan constantemente supera a los precios, se termina generando una “bola de nieve” con los propios intereses del Central.

Además, dadas las señales de enfriamiento de la actividad económica, los límites sobre el endurecimiento monetario podrían venir del lado de la política, en medio del año electoral.

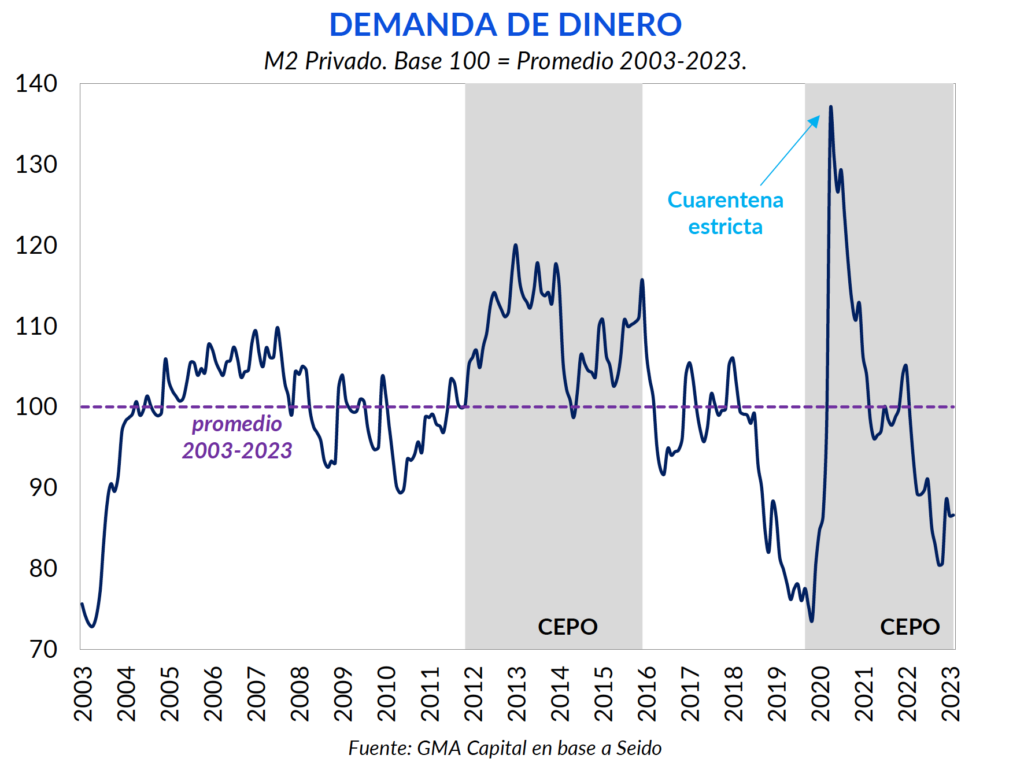

A los límites del endurecimiento monetario se le suma una demanda de saldos reales que se encuentra cerca de mínimos de los últimos años. El costo de oportunidad de poseer dinero líquido es cada vez mayor ante una inflación que no parece mostrar signos de desaceleración. Tomando como referencia los últimos 20 años, hoy la demanda de dinero se encuentra cerca de un 14% por debajo de dicho promedio. Cualquier shock expansivo que termine con más pesos en la economía tendrá un impacto mucho más rápido en el nivel de precios.

Además, no debemos olvidar que nos encontramos ante un año electoral. E históricamente, a medida que se acerca la fecha de los comicios, se comienzan a ver procesos de mayor dolarización de carteras.

El espacio para atrasar el tipo de cambio es realmente limitado. En lo que va de la gestión actual el dólar oficial acumula una apreciación del 23%. Y este es uno de los factores principales que explican la delicada situación externa.

Desde la llegada de Massa al frente del Ministerio de Economía, se apuntó a cumplir con mayor rigurosidad el objetivo de aceleración del crawling peg por encima de los precios. De hecho, fue algo que sucedió ininterrumpidamente entre septiembre y diciembre.

En enero, el tipo de cambio subió 5,5% (menos que la inflación de 6%). Así, se rompió la racha de 4 meses con el dólar oficial navegando por encima de los precios. Sin embargo, en las últimas jornadas se vio una marcada aceleración del crawling peg, dado que en 6 de las últimas 9 ruedas el tipo de cambio subió más de 100% anualizado.

En consecuencia, el tipo de cambio deja de ser un ancla para convertirse en un factor endógeno de inflación. Si bien es cierto que históricamente en la previa electoral se suele pisar al tipo de cambio, la situación inicial ya es compleja como para jugar dicha carta: las reservas son exiguas, la brecha ronda el 100% y las perspectivas de ingreso de divisas son poco optimistas. Por otro lado, para pisar el tipo de cambio oficial sería necesario profundizar aún más el cepo cambiario, lo que traería a su vez mayor presión sobre los precios.

Para mantenerse en línea con los objetivos fiscales pactados con el FMI, en tres de los últimos cuatro meses vimos a los precios regulados escalando por encima del índice general. Concretamente, en enero los regulados escalaron 7,1%, 1,1 p.p. por encima del IPC general. Pese a esta corrección en el margen, en lo que va de la gestión actual los precios regulados acarrean un atraso de 27,5% con respecto al componente núcleo.

Por lo pronto, la presión de los precios regulados seguirá traccionando al IPC durante los próximos meses. Para febrero seguirá impactando el gas y la luz, con aumentos en ésta última partida que promediarán 14%.

Pesará también el aumento de 4% en combustibles y de hasta 8% en prepagas. Por otro lado, en servicios de telefonía, televisión por cable e internet (una de las categorías más rezagadas del IPC) habrán aumentos de hasta casi 10%.

En conclusión, sin un plan de estabilización que ayude a anclar expectativas, creemos que la inflación mantendrá su curso. Dados los factores recién mencionados, como también aquellos no detallados (paritarias, impacto de la sequía, etc.) creemos que en el mejor de los escenarios para el Gobierno la inflación se estabilizará en torno al 5% o 6% (entre 80% y 100% anual), muy lejos de la meta establecida en el Presupuesto, que marca una variación anual de 60%.