La herencia económica, cada día más pesada

Recientemente se dieron a conocer los datos fiscales de agosto, y el déficit primario durante ese mes fue $ 36.900 millones. Hubo una mejora en la recaudación tributaria, como también una contracción en las erogaciones del fisco. Así, en los primeros 8 meses del año se acumuló un rojo fiscal de 1,3%.

Pese a la mejora del último mes, los recientes anuncios en línea con una política fiscal expansiva atentan contra la idea de un recorte sostenido en el tiempo. El costo del nuevo ‘Plan Platita’ asciende a 1,3% del PIB hasta fin de año. Además, el voto favorable de Milei vinculado a la suba del mínimo no imponible de Ganancias mostró inconsistencias, considerando que probablemente esa pesada herencia recaiga en su persona y en su “Plan Motosierra”.

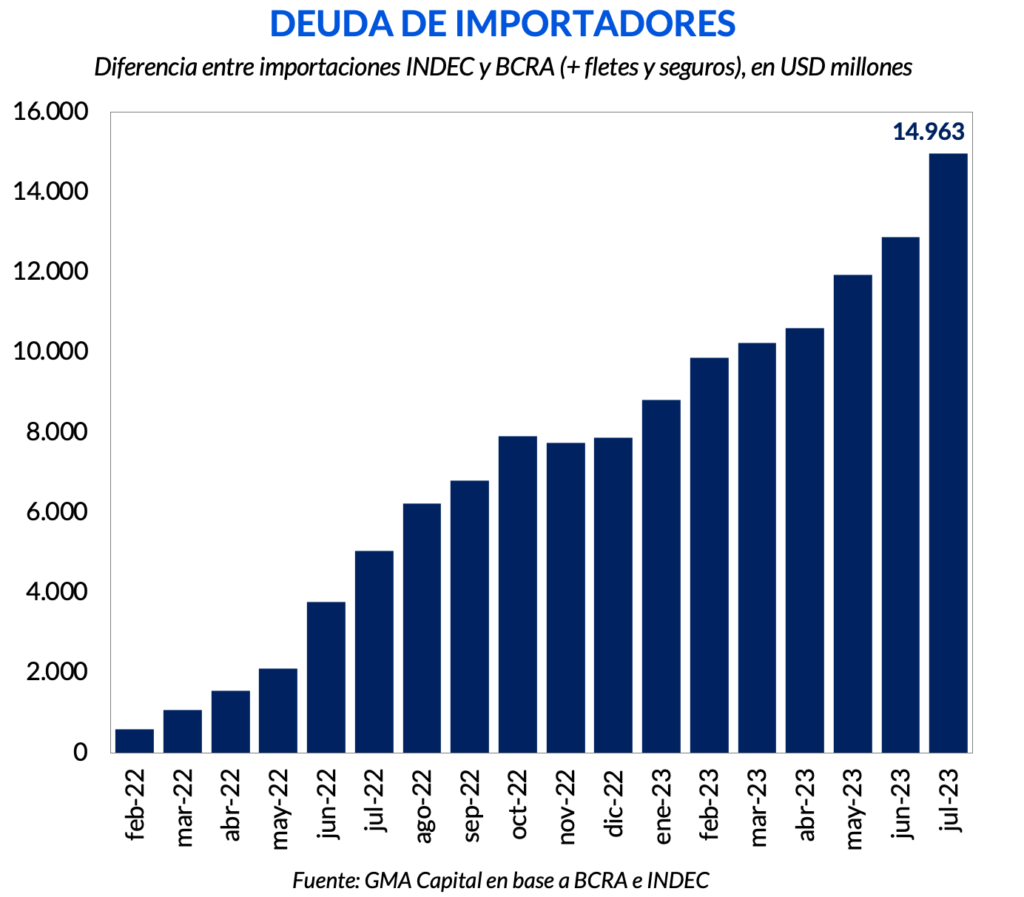

Adicionalmente, hay aspectos que ponen piedras en el camino a la hora de buscar levantar rápidamente el cepo. Por un lado, el legado de la irresponsabilidad fiscal es visible en la deuda en pesos: en 2024 vencen no solo USD 76.000 millones (al tipo de cambio oficial), sino que el 97% de esos compromisos están atados a la inflación y/o al dólar. Por otra parte, las restricciones draconianas llevaron a que la deuda comercial con proveedores del exterior alcanzara USD 15.000 millones y a que los dividendos y utilidades postergados totalizaran USD 30.000 millones.

En las últimas horas fue oficializado el resultado fiscal del sector público correspondiente a agosto. En el octavo mes del año se registraron ingresos por $ 3,018 billones y gastos por $ 3,055 billones. En consecuencia, el resultado primario arrojó un déficit de $ 36.964 millones, y si le sumamos los intereses, el déficit financiero ascendió a $ 384.500 millones. Con esto, en lo que va del año el fisco acumuló un rojo primario de $ 2,252 billones (1,3% del PIB). La meta del tercer trimestre con el Fondo no está del todo perdida: si en el corriente mes los gastos no exceden a los ingresos en $ 84.000 millones, se cumplirá con el target. No obstante, la política parece estar ganando la pulseada a la disciplina fiscal.

Con respecto a julio se dio una mejora en las cuentas del Tesoro. No solo porque los ingresos treparon en términos reales (+5,2% interanual), sino también porque el gasto volvió a reducirse una vez descontada la inflación, como pasó en 11 de los últimos 13 meses. Concretamente, las erogaciones del fisco se contrajeron 8,5% interanual real, compensando el aumento de 2,5% del mes anterior. ¿Dónde se notó más ese ajuste? En los subsidios económicos, que retrocedieron 22,7%, y obra pública (-33,6%). Por su parte, y gracias al efecto de la licuación, el gasto en las prestaciones sociales cedió 3,2%. En contraposición, los gastos de funcionamiento y transferencias corrientes a provincias se expandieron 4,7% y 4,0% respectivamente.

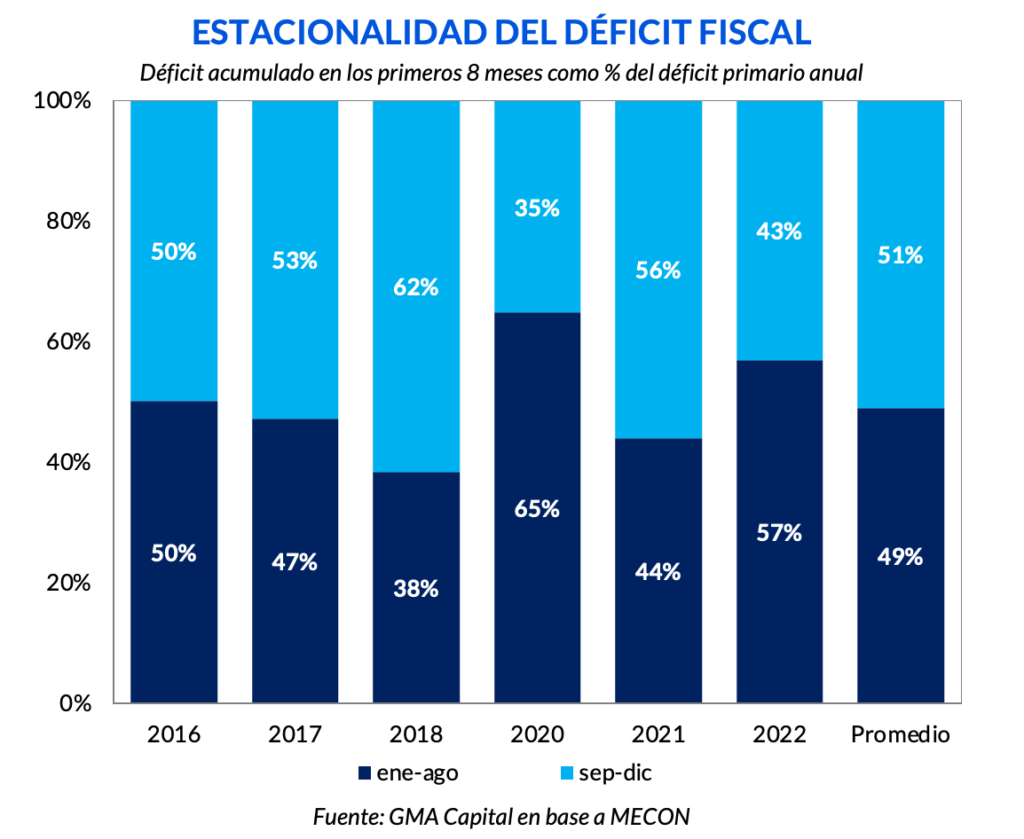

Pese a la mejora en el margen de las cuentas públicas, vale recordar que gran porcentaje del déficit se concentra en la última parte del año. De hecho, si consideramos la evolución en los últimos 6 años, podemos notar que la mitad del rojo fiscal del año se agrupó en los primeros ocho meses del año, mientras que la mitad restante se acumuló en el último tercio de año. Por eso, si bien en lo que va del año apenas alcanza 1,3% del PIB, no debería sorprendernos si hacia finales de año la cifra ascendiera más cerca de 3%, muy lejos de la meta de 1,9% que pide el Fondo.

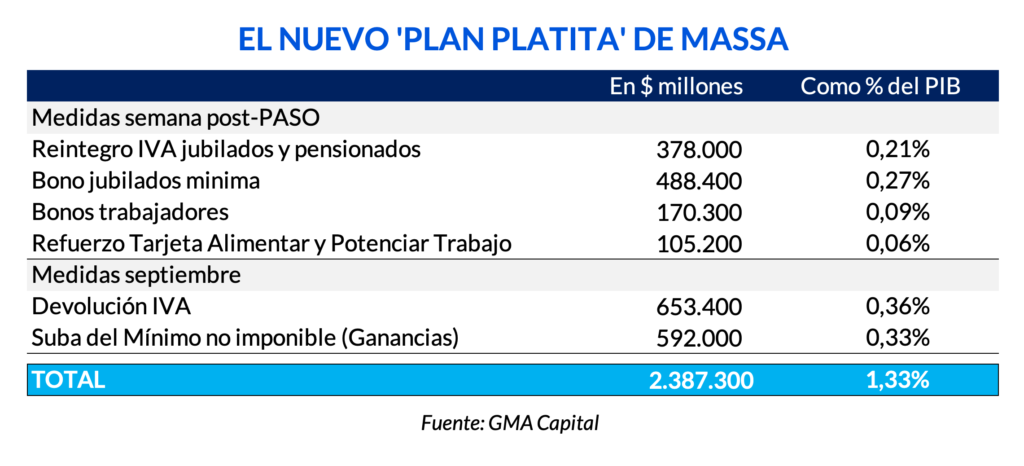

Lo que no contemplan las cuentas fiscales de agosto es la batería de medidas lanzada por Sergio Massa tras el resultado electoral de las PASO. Vale recordar que el 27 de agosto, justo después de que el FMI realizara su último desembolso de USD 7.500 millones, el candidato y ministro realizó una serie de anuncios con el fin de “fortalecer la actividad económica y el ingreso de las familias”. Este paquete, que incluye beneficios para jubilados, monotributistas, determinados trabajadores y planes sociales tiene un costo que estimado de 0,6% del PIB, amenazando así el orden de las cuentas fiscales.

Como si fuera poco, en las últimas semanas (y como señalamos en nuestro weekly anterior) se realizaron una serie de anuncios vinculada a la exención de impuestos. En concreto, una devolución de $ 18.000 en compras para más de 12 millones de personas (que se suma a los 4 millones ya beneficiados) y suba del mínimo no imponible de Ganancias hasta $ 1,77 millones. Solo en lo que resta del año, esas dos medidas en tendrían un costo de 0,7% del PIB.

En conjunto, los anuncios realizados en las últimas tres semanas representan un esfuerzo fiscal de 1,33%, superando al déficit nominal acumulado en los últimos 8 meses. Esto, sumado al componente estacional del déficit hará que 2023 cierre muy probablemente con una brecha presupuestaria cercana a 3 puntos del producto.

La modificación de Ganancias va a generar una importante pérdida en los ingresos para el Gobierno de aquí en adelante. Según estimaciones de la Oficina de Presupuesto del Congreso (OPC), el deterioro representará una merma de 0,3% para el Tesoro Nacional, que asciende a 0,8% si consideramos el impacto total, teniendo en cuenta que dicho impuesto se coparticipa.

Quizás lo más curioso de la semana es que el bloque de Javier Milei votó en el Congreso a favor de dicha modificación, que ya obtuvo media sanción en Diputados. Notamos acá inconsistencias, considerando que probablemente la tarea de mejorar las cuentas públicas recaiga en su persona y en su “Plan Motosierra”.

Por más razones favorables que uno pueda encontrar para bajar impuestos, lo cierto es que hacer eso sin un ajuste paralelo del gasto público aleja aún más el objetivo de llegar pronto al equilibrio fiscal, una condición necesaria para reestablecer el orden macroeconómico.

En definitiva, este conjunto de medidas no hace más que comprometer y complejizar aún más la herencia que el próximo gobierno recibirá a partir del 10 de diciembre. La profundización del déficit requerirá un ajuste aún más fuerte en el gasto público para alcanzar el equilibrio presupuestario, a pesar de la resistencia social que pueda llegar a generar.

Los años de vicios fiscales generaron presión sobre las fuentes de financiamiento que le quedan al fisco: impuestos, emisión monetaria, nueva deuda y uso de ahorros (reservas).

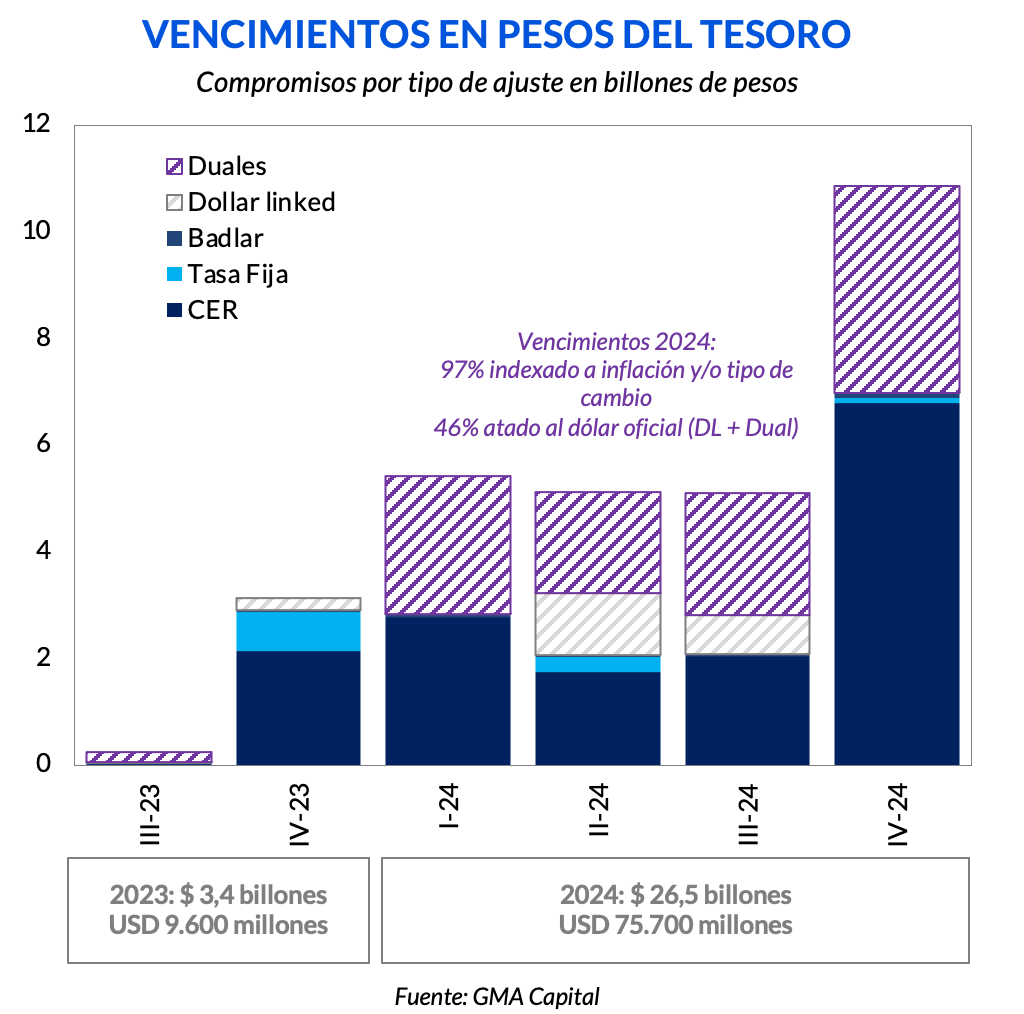

En este sentido, resulta pertinente hacer un doble clic sobre los pasivos que deja esta gestión. Considerando que el Tesoro (debido a las expectativas de inflación) solo puede conseguir pesos del mercado a través de instrumentos indexados, es interesante prestar especial atención a los vencimientos del fisco hasta 2024: la montaña atada a la nominalidad trepa a $ 29,9 billones (USD 85.300 millones al tipo de cambio oficial).

Si bien esta cifra es macroeconómicamente relevante, hay tener en cuenta que un gran porcentaje de esta se encuentra en manos de entidades públicas. Según estimaciones recientes de 1816, el 67% de los títulos en pesos se encuentran en manos del sector público, mientras que el 33% restante ($ 13 billones o USD 38.000 millones al TC oficial) está en poder de inversores privados.

Subrayamos que no solo que el 97% de los instrumentos a 2024 está indexado (ya sea inflación y/o tipo de cambio), sino que además el 46% del total se encuentra de alguna forma atado al dólar oficial. Esto es especialmente relevante considerando la apreciación cambiaria de la economía. Si bien el 14 de agosto se optó por una suba del tipo de cambio del 22%, la licuación posterior hizo que se haya perdido el 78% de la mejora real.

Concretamente, hoy el tipo de cambio real es apenas 3,3% superior al vigente antes de la devaluación. Una vez finalizado septiembre, la licuación habría sido total, y el tipo de cambio real ya sería inferior al vigente el 11 de agosto. De acuerdo con esta dinámica, el salto del tipo de cambio no le habría ahorrado parte del “trabajo sucio” a la próxima gestión, por lo que la indexación de pasivos al dólar oficial sigue despertando preocupación.

Toda la herencia se complejiza aún más considerando que las reservas netas del Banco Central, es decir, la diferencia entre las reservas brutas y sus pasivos en dólares, son negativas en USD 4.600 millones. De hecho, se mantuvieron prácticamente estables desde que el FMI realizó el desembolso el 24 de agosto.

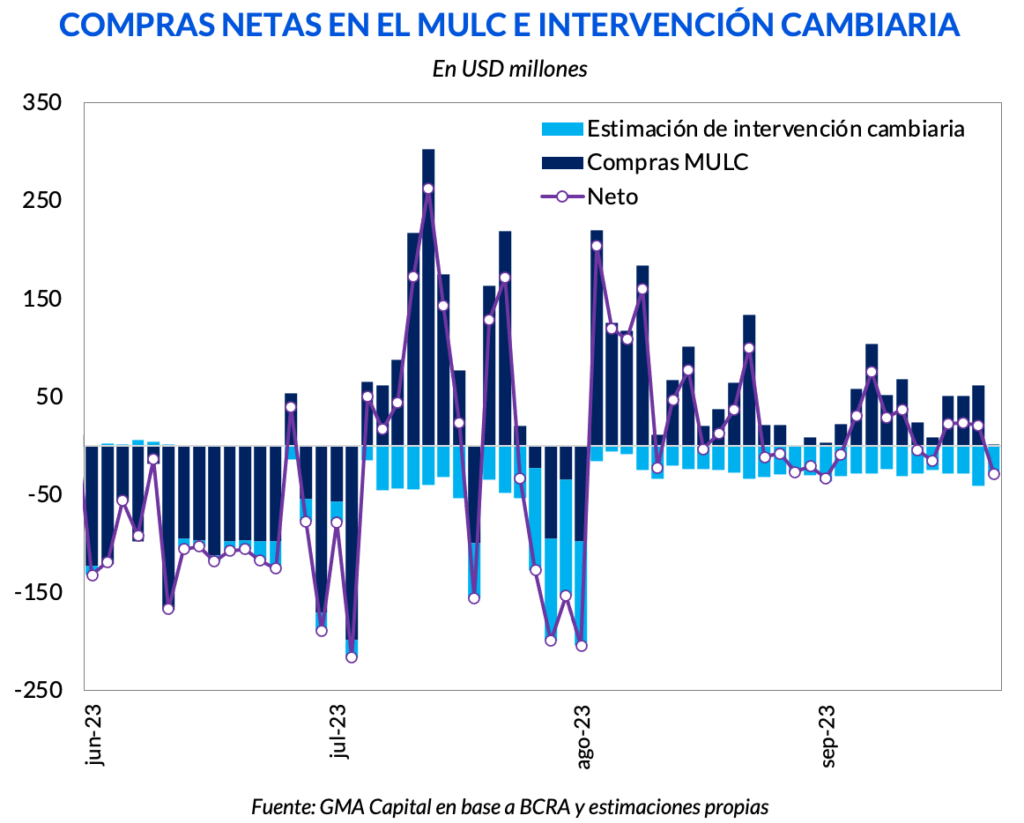

Una curiosidad es que, desde la devaluación llevada a cabo el 14 de agosto, el BCRA lleva 28 ruedas consecutivas con compras netas, tratándose así de la racha más larga en lo que va de la gestión actual. Durante este período acumuló compras por USD 1.600 millones. Esta dinámica positiva se explicó en un primer momento por el endurecimiento del cepo, y luego por la introducción del dólar soja.

No obstante, las reservas desde el 24 de agosto prácticamente no subieron. ¿Cómo se explica esto? Una gran parte responde a la intervención en los mercados de tipo de cambio. De hecho, mientras que las compras netas de divisas en el MULC desde ese período sumaron USD 812 millones, la intervención en el mercado cambiario se habría llevado cerca de USD 600 millones. Vale recordar que, en las jornadas previas a las PASO, el sacrificio del BCRA para contener al MEP y CCL era de USD 100 millones diarios. Y probablemente esta dinámica se intensifique cerca de las elecciones generales.

Las restricciones cambiarias, además, tienen grandes implicancias en el correcto funcionamiento del comercio exterior. Desde hace más de un año, una de las formas de endurecer el cepo se concentró en posponer el acceso de los importadores al MULC, forzándolos a depender de la financiación comercial.

Este impedimento provocó una acumulación de retrasos en los pagos de importaciones ya devengadas. Concretamente, desde entre febrero de 2022 y julio del presente año esa deuda acumuló cerca del USD 15.000 millones. Esta cuestión no solo amenaza con una ruptura en la cadena de distribución global, sino que agrega nuevas complicaciones para quien quiera levantar las restricciones cambiarias.

En simultáneo, la imposición del cepo impide a las empresas girar utilidades y dividendos a sus casas matrices en el exterior. Por ello, se ven forzadas a reinvertir dichos excedentes a nivel local. De hecho, si observamos la evolución de participaciones de capital y utilidades reinvertidas que publica el INDEC, notamos que promedió un stock de USD 50.000 millones entre 2016 hasta 2019. A partir de ese momento se dio un incremento ininterrumpido hasta USD 80.000 millones en el primer trimestre de 2023.

Por lo tanto, los dividendos atrapados por el cepo sumarían USD 30.000 millones, y están a la expectativa de una normalización del mercado de cambios para poder salir. Sin embargo, muchas empresas ya están empezando a hacer las cuentas sobre la posibilidad de dolarizar los pesos al “contado con liqui”. ¿Las razones? La dificultad para que les aprueben SIRA y SIRASE, y el hecho de que estamos a solo 79 días del cambio de gestión (la restricción cruzada del MULC-CCL implica una ventana de 90 días).

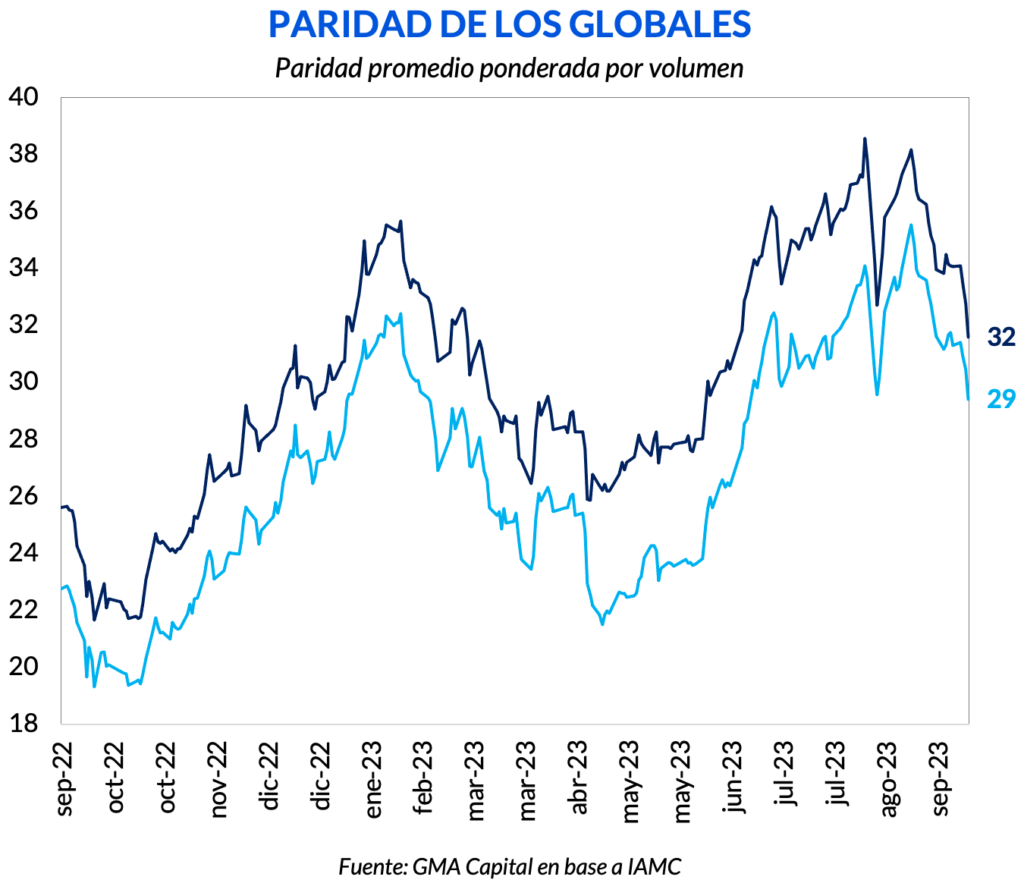

La sucesión de hechos de los últimos días no despertó mucho optimismo en el mercado. No solo por las medidas del oficialismo en sí, sino por el escaso respeto a la restricción presupuestaria (más allá de Unión por la Patria). Se notó un golpe después de la media sanción en Diputados del proyecto para eliminar Ganancias. Es que la baja de impuestos sin un recorte del gasto fue leída como un riesgo de mayor emisión monetaria y presión inflacionaria. Por eso, el día posterior a la votación en la Cámara baja, los Globales y Bonares anotaron pérdidas entre 2 y 3%, en un día que fue neutro para los emergentes.

Además de esta razón idiosincrática, el mundo no acompañó. Si bien la Fed dejó inalterada la tasa de referencia en 5,25-5,5%, dio indicios de que este nivel del costo del dinero se mantendrá elevado por más tiempo del que esperaban los operadores. Esto gatilló movimientos de risk off, que afectaron a todos los activos de riesgo, incluyendo emergentes.

Así, en la última semana los Bonares anotaron pérdidas de 6,6%, que se extendieron a 8,1% para el caso de los Globales. En consecuencia, la paridad promedio de los Globales cedió hasta 31,6%, tratándose así del mínimo desde mediados de junio, aun perforando el piso que alcanzaron después de las PASO de agosto.

En esta línea, las últimas jornadas no fueron positivas para el equity global. Mientras que el S&P 500 y el Nasdaq cerraron con pérdidas semanales de 3,9% y 5% respectivamente, también hubo repercusión a nivel regional, con el Bovespa recortando 4,1%. En este contexto, no sorprende que las acciones argentinas también hayan sufrido: el S&P Merval cayó 3,9% en dólares.

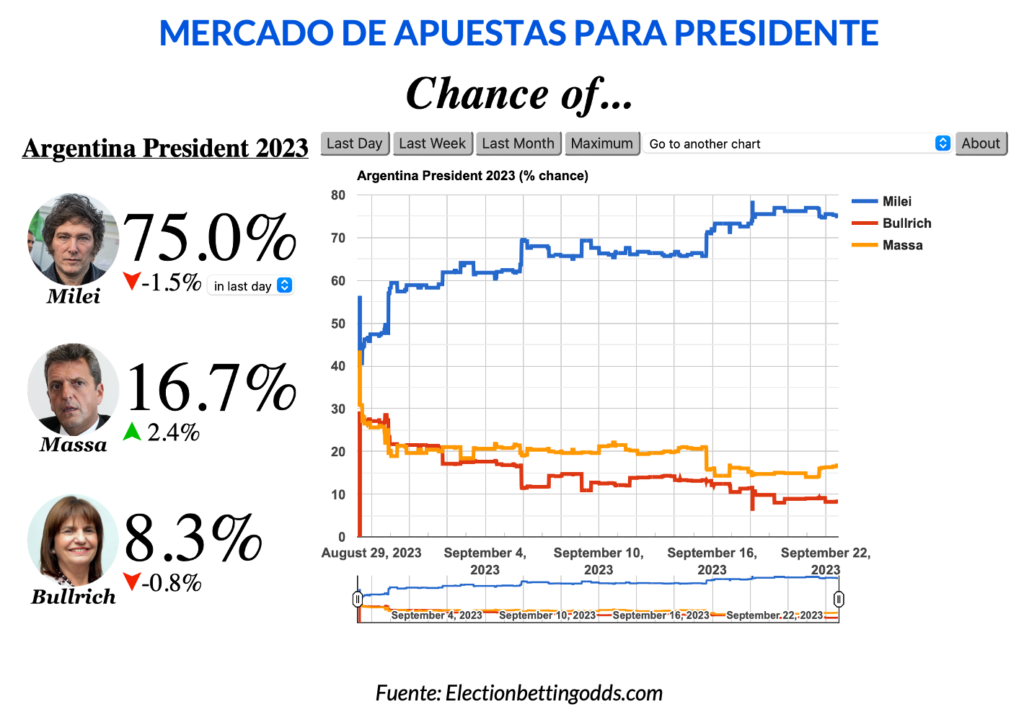

A un mes de los comicios generales, el frente para Javier Milei parece despejarse. Si bien el ballotage parece difícil de ser evitados, los escenarios para el candidato libertario no dejan de ser favorables, al punto tal que los mercados de apuestas le asignan una probabilidad superior al 75% de ser electo.

Esto no es trivial para el mercado porque la propuesta de dolarización con reservas netas negativas, a falta de confianza inversora, implicaría necesariamente una licuación de los pasivos en pesos del BCRA mediante una fuerte devaluación y aceleración inflacionaria y/o una reestructuración de la deuda remunerada (Leliq) en la que los depósitos bancarios están invertidos.

En un marco de ajuste desordenado (por lo agresivo de la propuesta) como el planteado, los inversores se alejan de los activos locales guiados por el “ver para creer”. Mientras tanto, el dólar CCL, el termómetro clásico de la aversión al riesgo, está adormecido desde hace varias semanas producto del “dólar soja”. Sin embargo, en las próximas semanas deberíamos ver mayor presión.