Momentos culminantes en la trama entre Argentina y el Fondo

En tan solo once días nuestro país deberá hacer frente a vencimientos con el FMI por USD 3.200 millones. Pero las reservas netas son negativas en casi USD 8.000 millones y el acuerdo con el Staff, que permitiría destrabar financiamiento, no llega.

Si bien ambas partes tienen incentivos a llegar a cooperar, la dilación en las negociaciones pone en evidencia las diferencias insalvables entre las partes. Massa, en su doble rol de ministro y precandidato presidencial, si bien no quiere ceder y devaluar, anunciará nuevas medidas en el frente externo. Por otro lado, la reputación del Fondo se vería deteriorada si aceptara cederle un cheque en blanco al Gobierno en la previa electoral luego de incumplir todas las metas cuantitativas.

Las idas y vueltas en Washington junto con el deterioro de las condiciones macro no habrían sido inocuos para la estabilidad financiera. Y el foco de las tormentas se desarrolló en la órbita cambiaria. Aun así, frente al eventual impuesto a las importaciones y nuevos tipos de cambio diferenciales que en breve se comunicaría oficialmente, los instrumentos atados al dólar mayorista perderían efectividad.

Argentina está entre la espada y la pared. Cada vez falta menos para los vencimientos con el FMI y aún no hay nada cerrado. Entre el 31 de julio y el 1 de agosto hay compromisos por USD 3.200 millones. No quiere ceder ante los condicionamientos, pero los dólares del Central perforan mínimos históricos. No parece haber una salida sencilla.

Tomando como referencia las últimas revisiones, entre el acuerdo con el Staff y el desembolso suelen pasar casi tres semanas. De mantenerse esos tiempos, Argentina debería honrar los servicios sin el financiamiento de USD 4.000 millones planificado en junio.

Si bien ambas partes tienen incentivos para cooperar, la dilación pone en evidencia las rispideces en las negociaciones. El equipo económico se encuentra negociando con el Fondo en Washington. Y Massa, desde Buenos Aires, se muestra poco dispuesto a ceder ante las exigencias en su doble rol de ministro y precandidato presidencial. No obstante, el deterioro de la macroeconomía quita margen de maniobra a una velocidad inusitada.

Hoy las reservas netas navegan por la zona de USD 8.000 millones en terreno negativo. En caso de tener que afrontar el próximo compromiso sin los DEGs del Fondo, los dólares netos del Central perforarían USD 11.000 millones negativos.

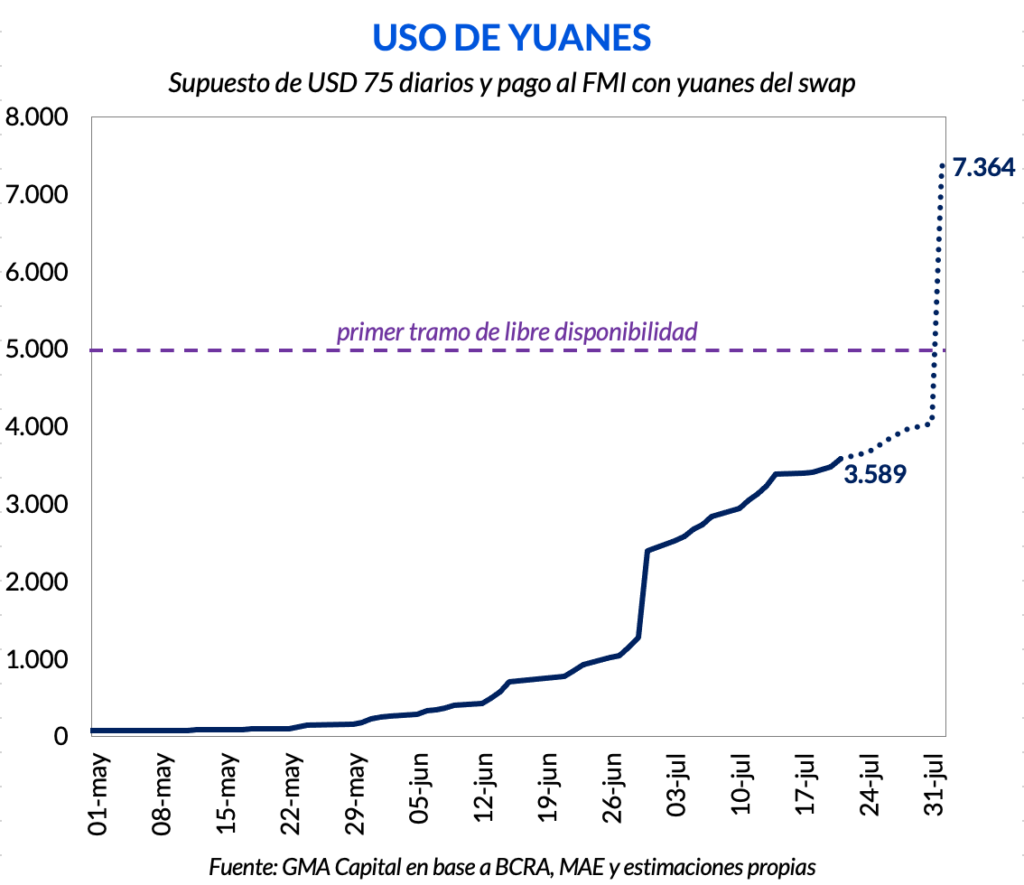

¿Alcanzan los yuanes del swap? No por mucho tiempo. En los últimos dos meses el Banco Central se desprendió de USD 2.380 millones de yuanes para pagar importaciones. Además, utilizó cerca de USD 1.110 millones para abonar las cuotas previas con el FMI. En esta misma línea, suponiendo que se desprendiera de USD 75 millones en yuanes por día (promedio del último mes) y que le pagara el 100% al Fondo con la moneda asiática, en 2023 habría consumido USD 7.400 millones del monto de libre disponibilidad. Es decir, la totalidad del primer tramo (USD 5.000 millones) y casi la mitad del segundo.

En caso de continuar esta dinámica, para mediados de septiembre, el Central ya se habría quedado sin yuanes de libre disponibilidad, y quedaría imposibilitado de pagar por esta vía al Fondo durante ese mes.

Además, si el organismo no liberara los DEGs y China apareciera para salvar la situación, esto podría encender las alarmas en Occidente: daría la señal de que cualquier país deudor del Fondo puede acudir al gigante asiático para “desligarse” del organismo. No obstante, el FMI se encuentra en una encrucijada. Ya aprobó prácticamente sin condicionantes el último desembolso (a pesar de que Argentina incumpliera dos de las tres metas). Y, como señalaremos a continuación, en el segundo trimestre ninguno de los tres targets acordados fue alcanzado. Otro desembolso sin “peros” podría dañar la reputación del organismo, aun cuando la alternativa implique interferir con el proceso electoral.

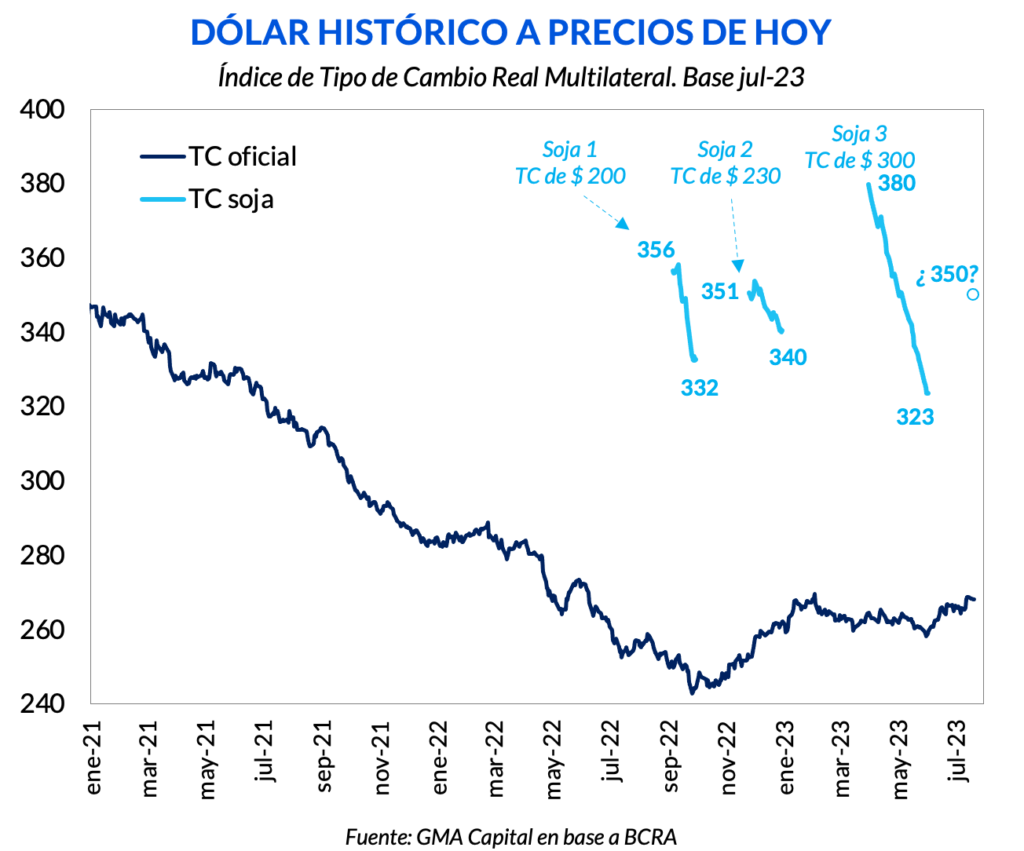

En este delicado equilibrio de filo de la navaja, Massa anunciaría un conjunto de medidas para paliar contener la hemorragia de divisas. Y es que desde comienzos de junio la autoridad monetaria perdió más de USD 2.100 millones para hacer frente a la demanda de los importadores. Si bien todavía no hay anuncios oficiales, según los medios, se aplicaría un impuesto sobre las importaciones (del estilo PAIS), que sería de dos dígitos para bienes suntuarios y de un dígito para bienes intermedios. También se habla de un nuevo tipo de cambio preferencial para las exportaciones. Lo cierto es que, para equiparar en términos reales al “dólar soja 3”, este debería ser de $ 380 a precios actuales.

Si bien estas resoluciones podrían traer algo de alivio en el frente externo, otorgando un mayor incentivo a las exportaciones y un desaliento a las importaciones, no estarían exentas de efectos colaterales. El costo de reposición para quienes compran en el exterior ya no se será de $ 270, sino un valor más alto. Por lo tanto, deberíamos esperar un traslado a precios. A su vez, esta devaluación encubierta podría generar recursos para las arcas públicas dado que ese gap impositivo y cambiario sería captado como un ingreso para el Tesoro. Por eso, las medidas tienen detrás una devaluación fiscal, pero que podría tener eco inmediato sobre la inflación, la actividad y la brecha cambiaria.

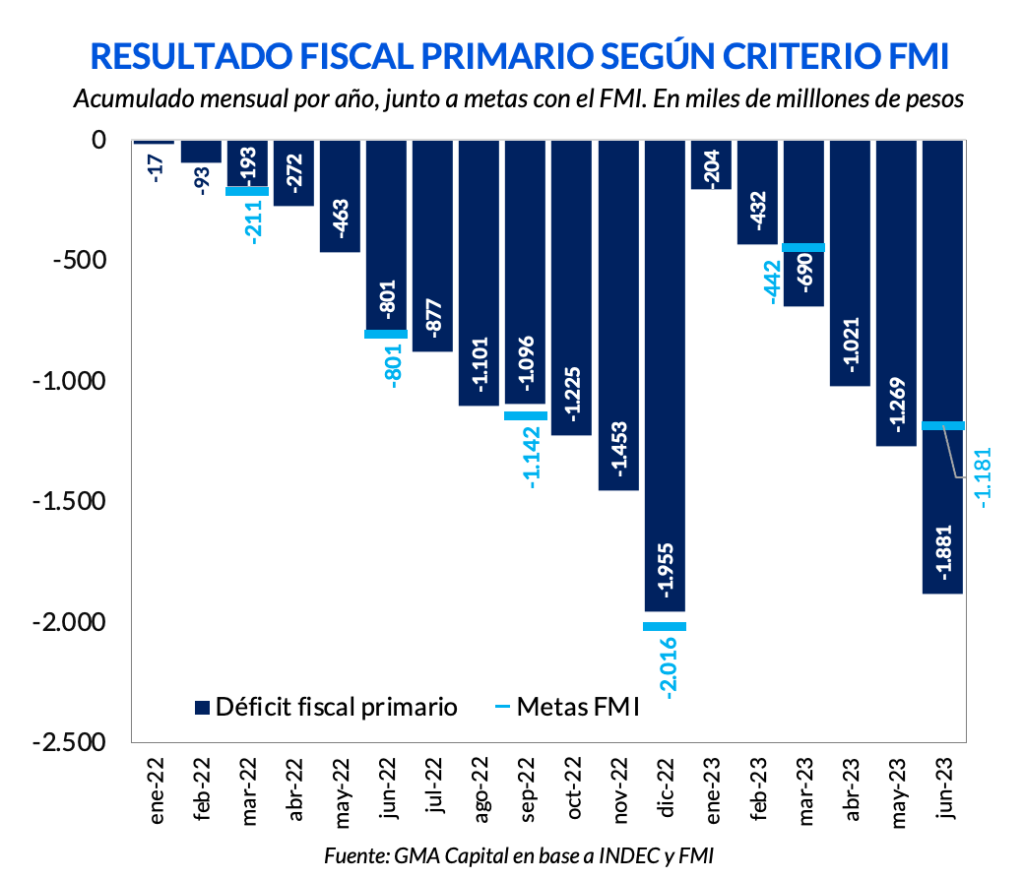

El Ministerio de Economía dio a conocer la última pieza para evaluar el desempeño de Argentina hacia junio. Y si bien ya era sabido, no dejó de ser preocupante: en junio se registró un déficit fiscal de $ 611.743 millones. De esta forma, en la primera mitad del 2023 se acumuló un rojo de $ 1,88 billones, que ascendió a $ 2,7 billones si además consideramos la factura de intereses.

El acuerdo con el FMI establecía un tope de déficit primario de $ 1,18 billones para el primer semestre del año. No obstante, dicho límite fue superado por $ 700.000 millones o por un 59%. Así, se incumplieron las tres metas fundamentales, ya que las reservas netas cerraron USD 10.000 millones por debajo de lo que apuntaba el target, y la asistencia monetaria directa fue $ 297.000 millones excedentes a la permitida.

De vuelta al plano fiscal, si bien una parte fue un arrastre del primer trimestre (el rojo había sido de $ 690.000 millones y la meta establecía $ 442.000 millones), el ajuste en las erogaciones no fue suficiente para contener la caída en los ingresos del fisco. Concretamente, si comparamos la evolución del primer semestre de este año con relación al mismo período de 2022, podemos notar que los ingresos recortaron 25,6%, mientras que el gasto cedió 22,3% en términos reales.

De lleno en la dinámica del último mes, los ingresos totales se redujeron apenas 0,3%. La recaudación por IVA fue fundamental en este aspecto, dado que escaló 14%. Por otro lado, el ingreso de Ganancias cayó 18%. Por primera vez desde octubre de 2022, la recaudación por Derechos de Exportación avanzó en la métrica interanual un 0,4%.

Por otro lado, el recorte en los gastos primarios fue 3,9% interanual real, y se concentró en prestaciones sociales (-10,7%). Dentro de esa partida, los mayores ajustes se observaron en pensiones no contributivas (-32%) y asignaciones familiares (-26%). En esta misma línea, jubilaciones contributivas recortaron 7,4%. También sufrieron una poda las transferencias discrecionales a provincias (-6,8%). Por fuera de estas dos, las otras fuentes de gasto crecieron por encima de la inflación: subsidios (+15%), gastos de capital (+13,4%) y gastos de funcionamiento (+6,4%).

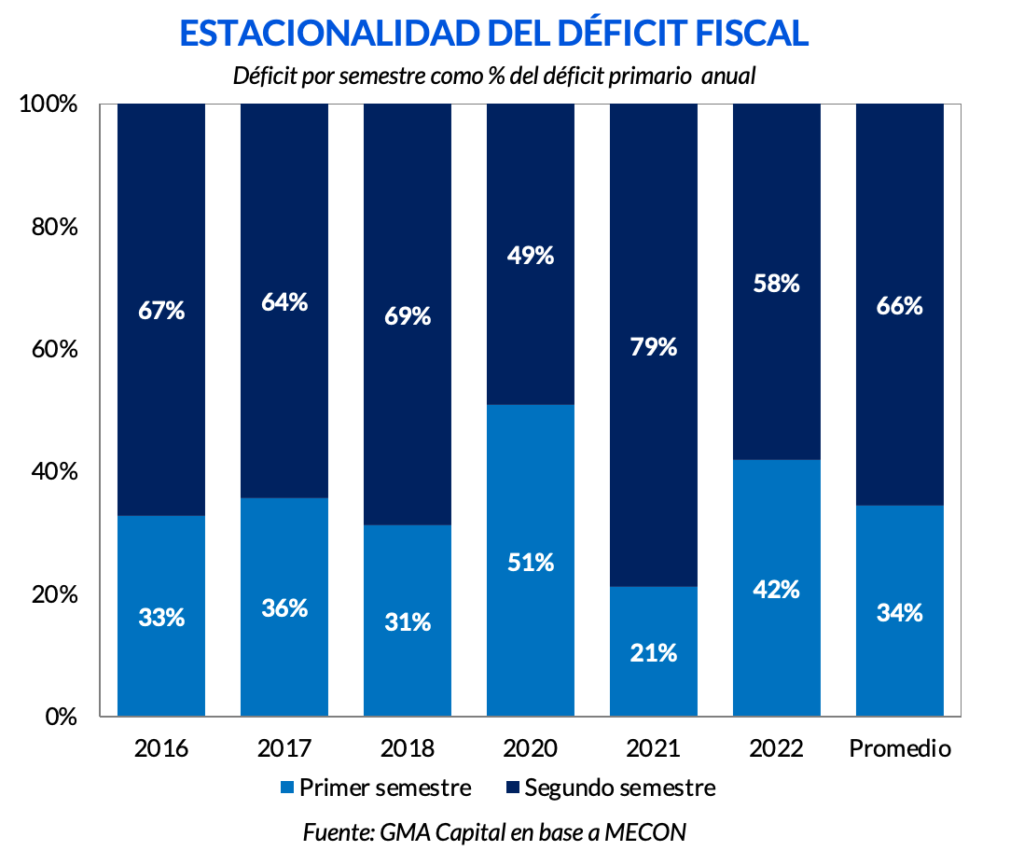

Más allá de este detalle, lo central es que el déficit acumulado en lo que va de 2023 resultó ser mucho mayor al establecido en los objetivos. Esto se dio en gran medida porque los efectos de la sequía que no fueron compensados por un recorte aún más severo en las erogaciones. Además, por factores estacionales el segundo semestre suele ser mucho más desafiante que el primero. De hecho, si tomamos como ejemplo los últimos años, solo un tercio del rojo fiscal se concentra en los primeros seis meses del año, mientras que los otros dos tercios se suelen aglutinar entre julio y diciembre.

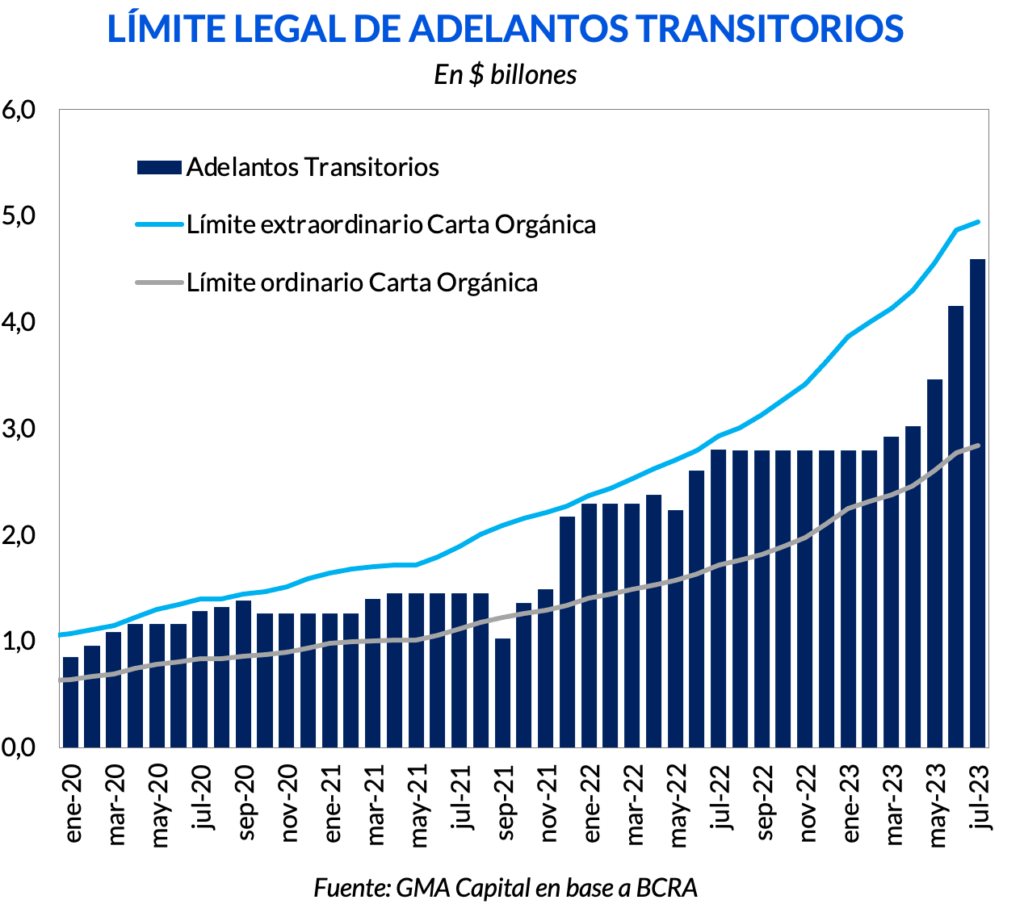

Las necesidades por cubrir el rojo de las cuentas públicas están presentes como nunca, y la emisión monetaria, de alguna u otra forma, continúa siendo el instrumento más recurrente para cerrar esa brecha. Más allá de que la meta de asistencia al fisco ya se incumplió no solo para el segundo trimestre, sino que para el cuarto inclusive, también se está operando al límite de lo permitido por la Carta Orgánica del Banco Central.

El máximo documento legal en Reconquista 266 indica que el stock total de Adelantos Transitorios no debe superar al 12% de la base monetaria más el 10% de los recursos en efectivo que el Gobierno nacional haya obtenido en los últimos meses. Este límite original fue expandido, y se estableció que se podrá ampliar de forma extraordinaria en hasta 10% de la recaudación.

El último límite alcanza los $ 4.939.327 millones según los últimos datos. De esta forma, el stock de Adelantos Transitorios ya es equivalente al 93% del máximo permitido, al sumar $ 4.590.400 millones. Así, no hay margen para transferir más por esta vía sin aumentar la base monetaria o generar más recursos tributarios por parte del Gobierno nacional.

Sin embargo, existe otro vehículo para financiar al Tesoro: las transferencias de utilidades. Luego de 21 meses seguidos sin asistencia por esta vía, el 13 de julio se giraron beneficios contables por $ 150.000 millones. Sumado a los $ 40.000 millones en concepto de Adelantos emitidos ese mismo día, los depósitos del Gobierno pasaron de $ 29.500 millones a $ 220.240 millones. Lo interesante es que en solo dos días hábiles los depósitos cayeron a $ 36.702 millones, lo cual marca la rápida pérdida de recursos por parte del Tesoro para financiar gastos corrientes.

Más allá de la canilla de salida, lo cierto es que esta inyección monetaria genera que el valor del peso se siga deteriorando, contribuyendo a mayores presiones inflacionarias y volatilidad en el tipo de cambio financiero.

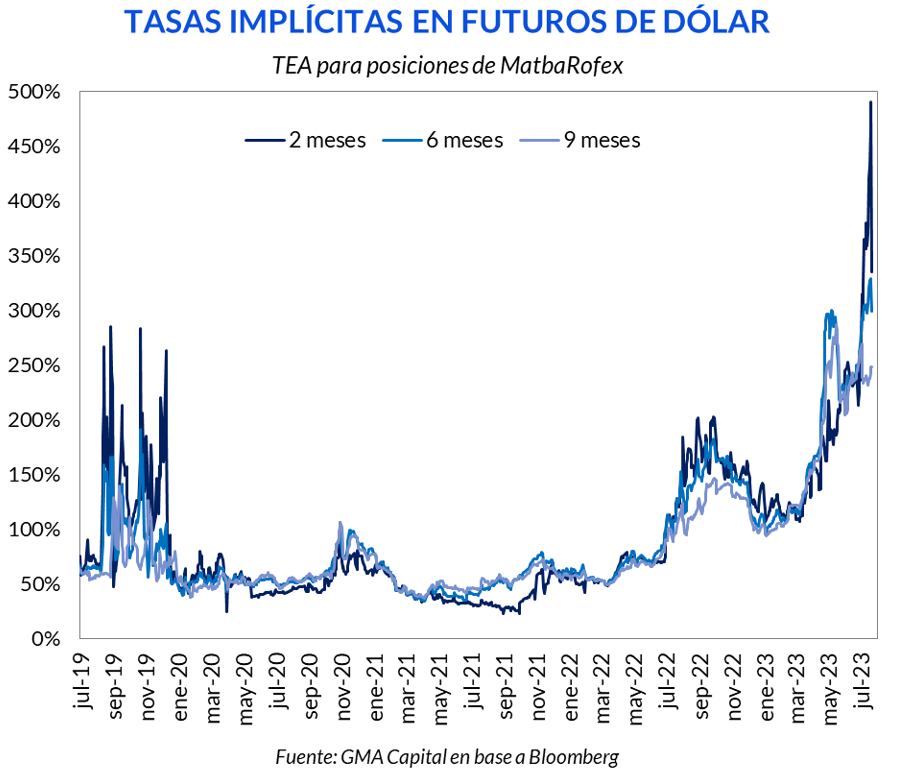

Si bien el dato de inflación de junio fue “sólo” de 6% mensual y el BCRA fue cauto al no recortar la tasa, esto no alcanzó para garantizar la estabilidad financiera. Es que, en los últimos días, las idas y vueltas con el FMI junto con el deterioro de las condiciones macro (reservas y cantidad de pesos) no habrían sido inocuos para la estabilidad financiera. El foco de las tormentas se desarrolló en la órbita cambiaria. En concreto, identificamos tensiones en el mercado de futuros, en el costo de colocar dólares en el exterior (canje) y en las cotizaciones paralelas.

Por un lado, los coberturistas están pagando costos crecientes para guarecerse de una devaluación del peso (oficial). En MatbaRofex el contrato de agosto llegó a negociarse en $ 329, lo que implicaba una tasa implícita de 495% (TEA). Durante el día de hoy, sin embargo, la presión cedió luego de caídas promedio de 4% en toda la curva. Agosto terminó en $ 317,8 con una TEA de 335%. Para diciembre, otro punto caliente, los inversores terminaron la semana convalidando un tipo de cambio de $ 500 y una implícita de 299% (TEA).

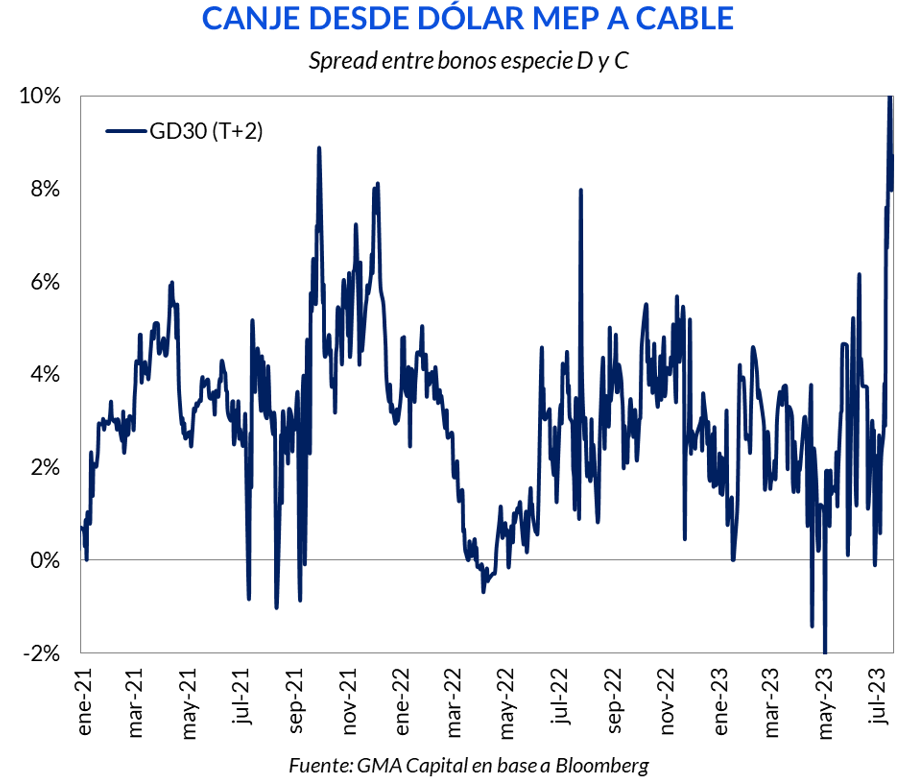

En simultáneo, el precio de sacar los dólares desde Argentina mediante la operatoria de canje en la bolsa se recalentó. La conversión de “argendólares” hacia dólares divisa, cuyo costo promedió 3% en el último año, llegó a tocar 10% durante esta semana. En otras palabras, la brecha entre el precio del “contado con liqui” con bonos y el tipo de cambio MEP se amplificó hasta valores no vistos siquiera en momentos de estrés como a fines de 2021 o julio del año pasado.

La tercera bandera roja se vio en las cotizaciones financieras. El precio informal, según los medios, llegó a $ 529 y avanza 7,1% en julio. Esta velocidad supera por primera vez desde abril el ritmo de actualización en el mes del CCL con acciones (+6%). De todas formas, el valor implícito del dólar con equity escaló 61% en lo que va del año, mientras que la referencia paralela 53%. Además de la incertidumbre, los movimientos en el mercado informal también podrían estar siendo afectados por la estacionalidad de la demanda de pesos en julio (vacaciones de invierno y uso del aguinaldo).

Para matizar la realidad cambiaria, el resto de los activos financieros reanudaron la marcha favorable del último tiempo. Potenciados por el contexto externo y por las expectativas de un cambio de gestión en diciembre, los bonos en dólares hacían caso omiso a los problemas de la economía cerraban la semana con ganancias de entre 4% y 5% en moneda dura. Por su parte, las acciones se revalorizaban hasta 10% traccionadas por los bancos.

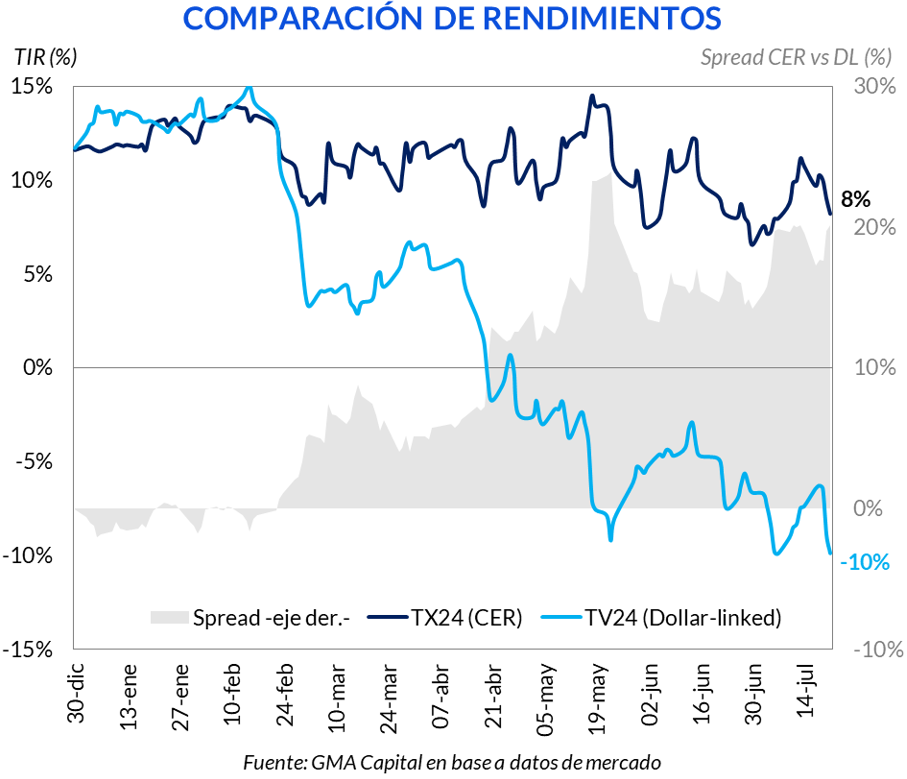

Poniendo el ojo sobre las alternativas más buscadas para estar a salvo ante una eventual devaluación, los inminentes anuncios podrían asestarles un golpe crítico. Con un nuevo impuesto a los bienes importados, el tipo de cambio oficial sería aún más testimonial de lo que lo ha sido durante los últimos meses. De esta manera, las empresas que compran o dependen de bienes e insumos fabricados en el exterior enfrentarían un incremento de costos sin capacidad de blindaje vía el tipo de cambio 3500 “A”.

En este sentido, los futuros de dólar, los bonos dollar-linked y los FCI que invierten en estos activos perderían efectividad para las tesorerías que los emplean para reducir el riesgo cambiario de los excedentes de caja y de los flujos atados a la operatoria comercial.

Sugerimos cautela a la hora de armar posiciones atadas al tipo muy diferidas en el tiempo y poco líquidas. En el pasado, las opciones dollar-linked fueron eficaces antes de un evento de salto discreto (enero de 2014 o diciembre de 2015), pero jamás después. El nuevo impuesto podría incluso sacarle el brillo a este atributo. En este sentido, optamos por las variantes indexadas a inflación hacia 2024 para capturar posteriormente el traspaso de una actualización cambiaria a precios.