La batalla por los dólares comerciales y financieros

El superávit fiscal y el crawl del 2% han sido dos anclas fundamentales para detener el avance de la nominalidad. Esa racha de progresos del universo de moneda local hoy sigue su curso con el desplome de las expectativas de inflación, que motorizó las inversiones en pesos. Ahora bien, el desafío por delante para el Gobierno se relaciona con los dólares.

A pesar de estar entrando en el “trimestre de oro” de las liquidaciones del agro, la oferta de exportadores en el MULC pareciera estar perdiendo dinamismo. Las condiciones climáticas de las últimas semanas y el esparcimiento de plagas provocaron recortes de los rindes esperados.

Aunque un aumento del crawl podría solucionar parte de este problema, desde el equipo económico aseguran que el tipo de cambio atrasado “llegó para quedarse”. Sin acceso al crédito, al menos en el “cortísimo plazo”, el desfasaje debería ser compensado por un salto en la competitividad sistémica, factor que presiona la necesidad de la aprobación de las leyes en el Senado. En el mientras tanto, los inversores sueñan con las potenciales ganancias de una compresión de la curva hacia países comparables.

Para la nominalidad, el escenario dantesco que el mercado vislumbraba en diciembre jamás se materializó. La espiralización de la inflación después de la devaluación fue una carta que nunca salió de la baraja por mérito de la gestión actual.

Esa racha de progresos del universo de moneda local hoy sigue su curso con el desplome de las expectativas de inflación. Mediciones de alta frecuencia indicarían un dato inferior al 8% para abril.

A pesar de que a mediano plazo la pérdida de competitividad genere preocupaciones entre los analistas, el crawl del 2% fue una herramienta eficiente para detener el avance de la nominalidad de los bienes transables. Productos importados, división del IPIM, registró una caída del 1,7% en marzo. En tanto, Precios Dolarizados del registro de alta frecuencia de Alphacast muestra una suba de 2,3% en los últimos 7 días (el proxy de inflación mensual de esta categoría es de tan sólo 1,7% mensual).

Aunque sin quitarle merito al plano cambiario, el fundamento real detrás de la mejora en las expectativas y de la reducción gradual de la inflación fue el ancla fiscal. El compromiso de las autoridades por el superávit de las cuentas públicas se encuentra respaldado en los hechos y comienza a construir la credibilidad que Argentina perdió producto de más de 50 años de historia con déficit.

De esta manera, el optimismo sobre el sendero de inflación y la estabilidad del tipo de cambio motorizaron las inversiones en pesos.

Los bonos a tasa fija, como los Botes y las Lecaps treparon a la cima del podio, anotando rendimientos en dólares del 23,3% y 17,1% respectivamente, siendo los únicos instrumentos que le ganaron con creces a la nominalidad. El plazo fijo UVA, inversión sólo disponible para las personas físicas y con montos limitados, ocupó el tercer lugar y ganando apenas 0,1% en términos reales (aunque no es descartable el rendimiento en dólares del 12,5%). Por su parte, el tipo de cambio CCL avanzó solo 1% y potenció las ganancias de carry trade para el amplio abanico de alternativas de inversión en pesos. Además, los Boncer fueron fuertemente golpeados (-11,6% real) producto de los recortes de tasa y menores expectativas de avances de la nominalidad.

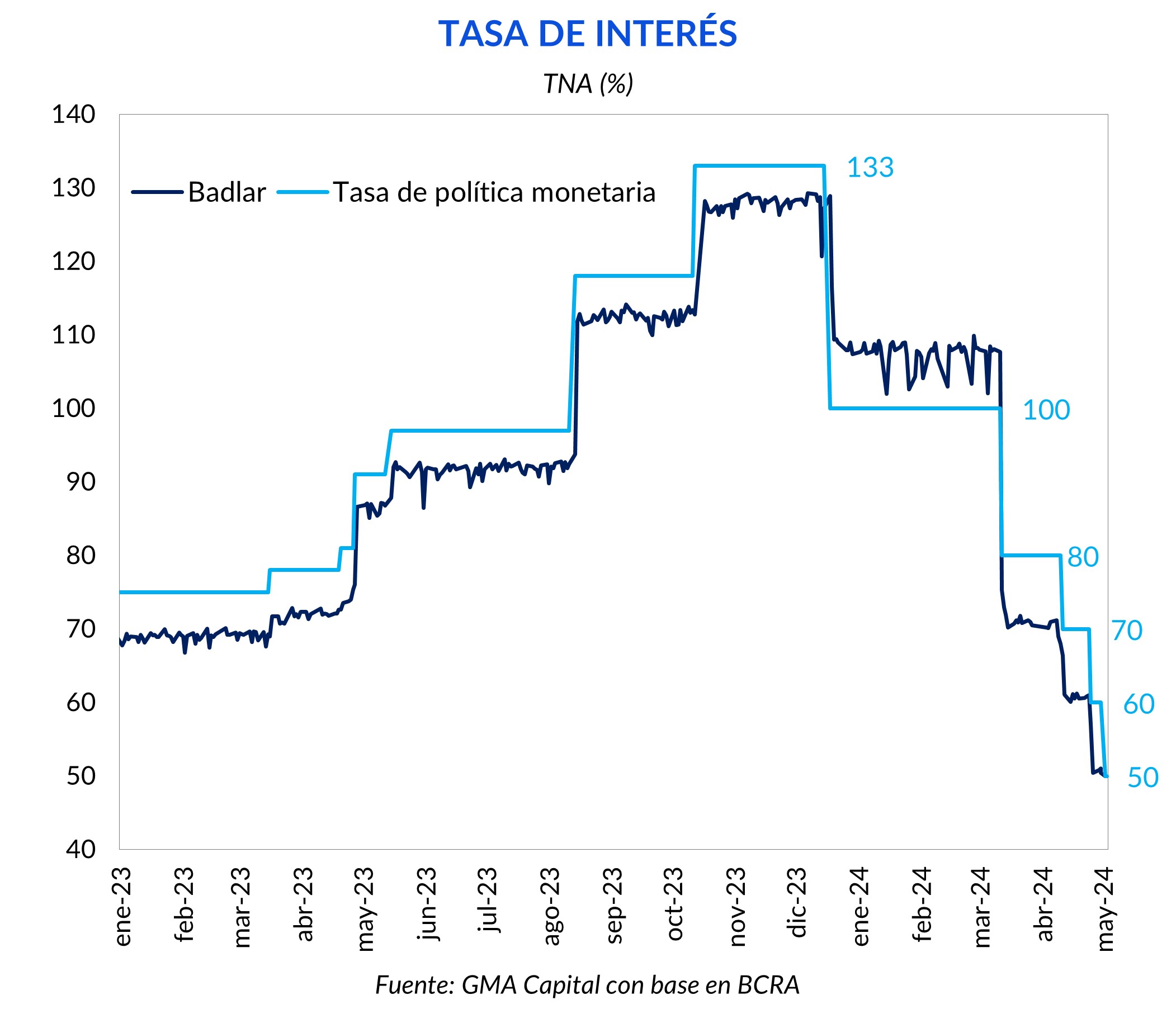

Con un Banco Central que demuestra operar por delante de la curva, el notable anclaje de las expectativas envalentonó a la entidad monetaria a reducir otros 10 puntos porcentuales la tasa de política monetaria, a tan sólo 7 días de haber hecho un recorte de la misma magnitud. Los pases ya devengan 50% TNA, lo que ubica la TEM en 4,2%. Sin un piso mínimo para el plazo fijo, el instrumento bancario tradicional rinde 3,5% mensual.

Afianzando la postura del Central por la necesidad de licuar los pasivos monetarios, las autoridades decidieron elevar los encajes de los FCI Money Market y las cauciones tomadoras hasta el 15%. En simultáneo con el recorte de la remuneración de los pases, la medida es clara: los bancos deberán buscar rendimiento por fuera de la hoja del balance del Central. La reactivación del crédito privado se materializa en la reintroducción de los créditos hipotecarios UVA.

Los abruptos recortes de tasas de interés y la suba de encajes muestran a un Banco Central que se adelanta al mercado, asegura la continuidad de la licuación de los pasivos monetarios y marca el camino descendente de la inflación.

Ahora bien, con buenas trayectorias por el lado de los pesos, el desafío por delante para el Gobierno se relaciona con los dólares.

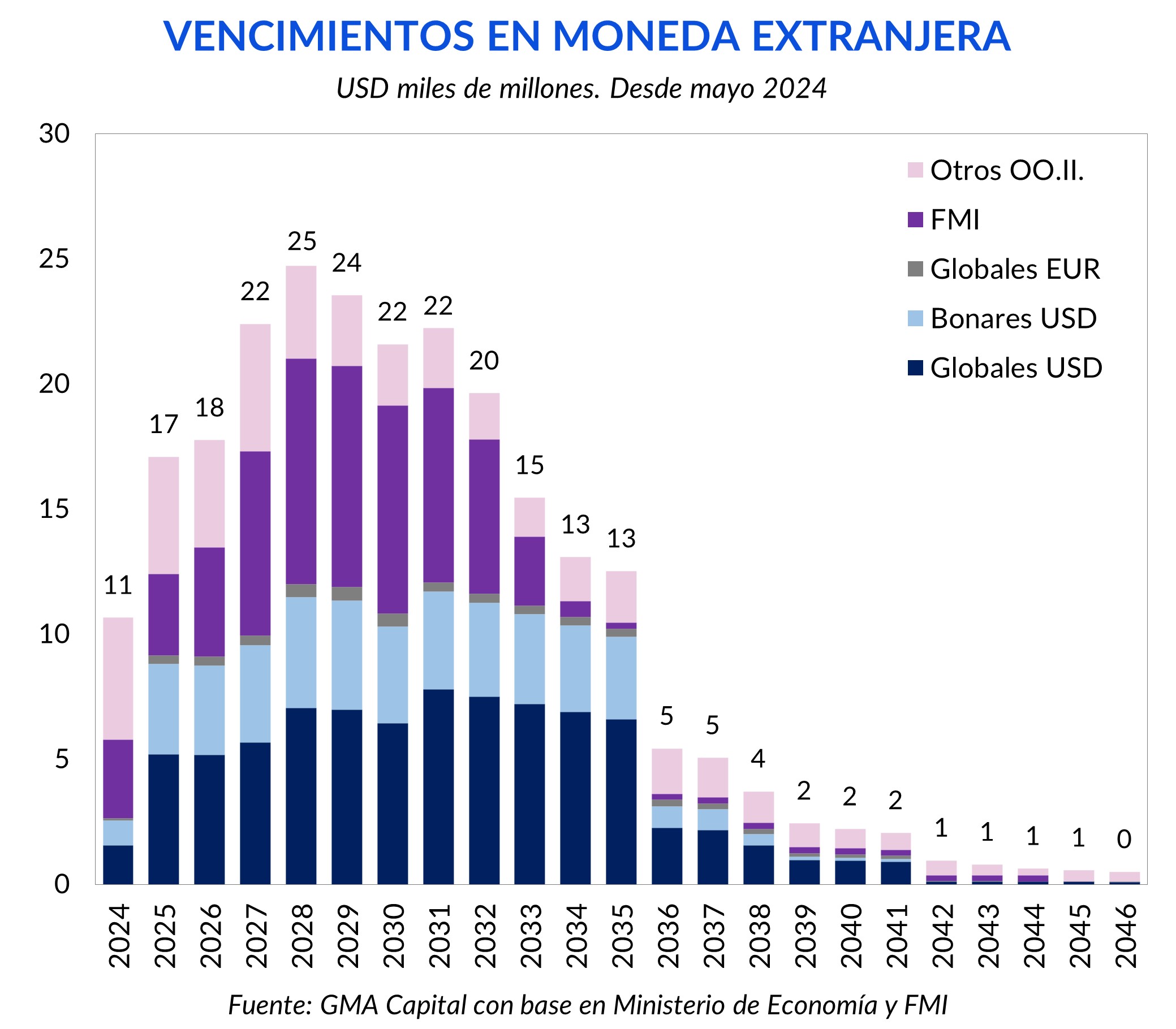

Desde mayo hasta fin de 2024, Argentina deberá abonar USD 11.000 millones en concepto de capital e intereses. Los Bonares y Globales, que pagan cupón y amortización en julio, representan USD 2.642 millones. Excluyendo al Fondo Monetario Internacional, los vencimientos de los 7 meses siguientes superan los USD 4.000 millones. Asimismo, el principal acreedor de Argentina con sede en Washington posee derechos de cobro por USD 3.151 millones.

El derrotero a partir de 2025, cuando los pagos de los bonos en dólares se aceleran, muestra la necesidad de volver a los mercados internacionales para rollear los compromisos, una práctica habitual en el resto del mundo.

De regreso al corto plazo, a pesar de tener un cronograma de desembolsos con el FMI que reduce las necesidades de reservas, estos últimos no son suficientes para cubrir la totalidad de las necesidades de caja. En otras palabras, a partir de mayo Argentina será pagador neto del FMI por USD 1.209 millones de lo que resta del año.

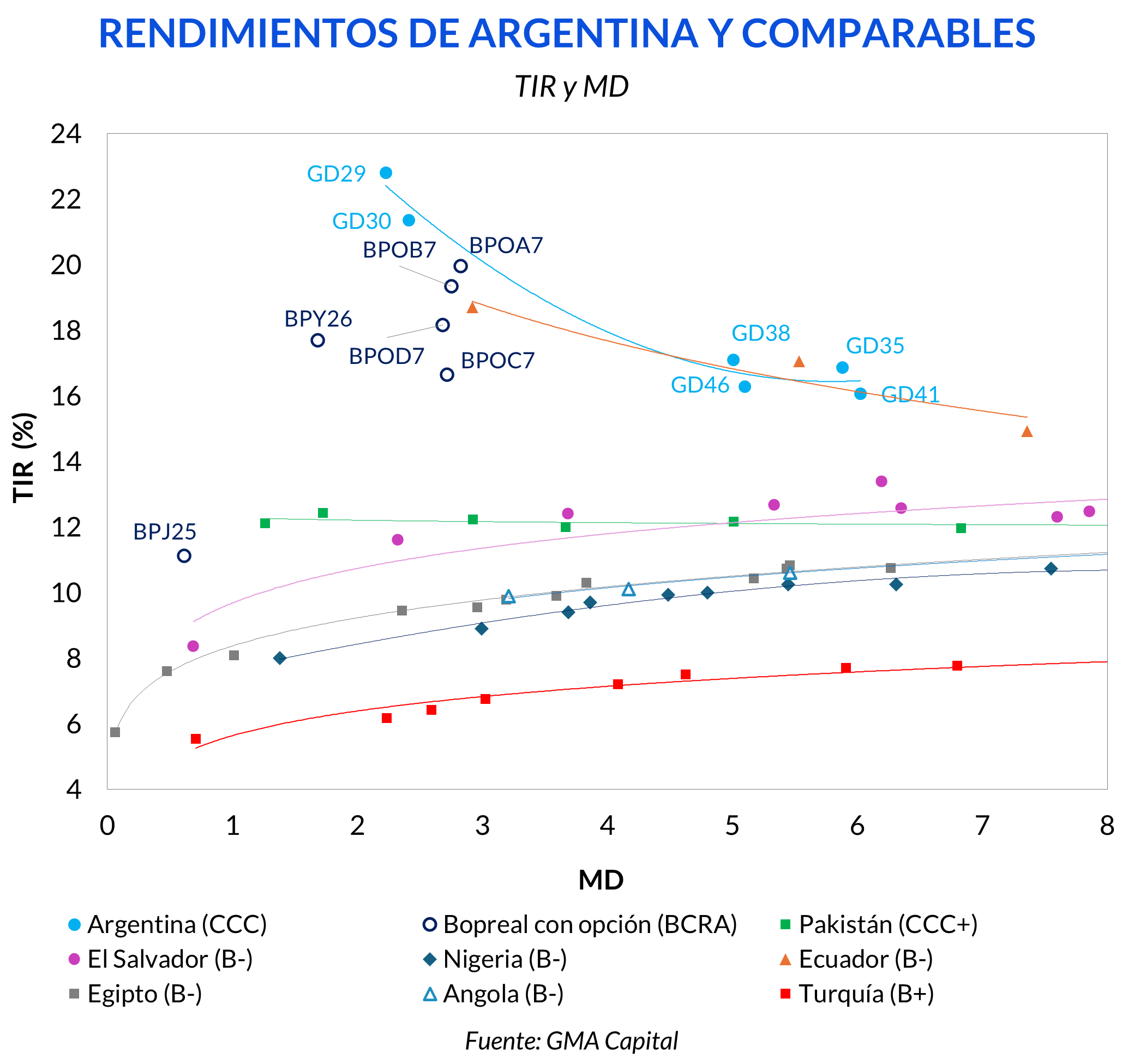

Golpear la puerta de organismos multilaterales parecería ser la única salida financiera de estos meses. Es que el riesgo país en 1.200 puntos básicos sigue inhibiendo el acceso a los mercados voluntarios de crédito. Basta con ver que los bonos en dólares rinden entre 21% y 17% en dólares según su vencimiento. Se trata costos prohibitivos que Argentina no está dispuesta a afrontar para hacerse de liquidez externa.

En la última semana Quirno, el Secretario de Finanzas, visitó Beijing y luego, junto con Diana Mondino, recibieron la hoja de ruta para pertenecer a la OECD. A pesar de que Caputo haya adelantado que, “en el cortísimo plazo” el FMI no dará nuevos desembolsos, la intención por firmar un nuevo acuerdo que ayude a adelantar la salida del cepo sigue vigente.

Sin soluciones financieras confiables en el corto plazo, la variable de ajuste tenemos que buscarla por el lado de la cuenta corriente, especialmente en el saldo entre exportaciones e importaciones.

El equipo económico asumió conociendo el delicado contexto de las reservas netas del BCRA (- USD 11.000 millones al 7 de diciembre) y de la presencia de un cepo draconiano. La deuda de importadores al 13 de diciembre, según el Padrón de Deuda Comercial, representaba un pasivo de USD 13.600 millones. La instrumentación de los Bopreal fue el camino elegido para hacer frente a esta problemática. A pesar de que hasta el momento se emitieron USD 8.197 millones de las 3 series, lo que implicaría una reducción del 60% de aquel stock inicial, las apariencias podrían ser engañosas mientras que las restricciones cambiarias persisten.

El caso más llamativo es el del gap de comercio exterior en las compras al resto del mundo. En el período diciembre-marzo la diferencia entre importaciones pagadas y devengadas ascendió a USD 11.095 millones.

En simultáneo, desde la devaluación del 13 de diciembre el Central logró acumular USD 11.374 millones hasta marzo. ¿Entonces las compras oficiales de esta nueva gestión están explicadas por nueva deuda comercial?

Difícil saberlo a ciencia cierta. Las estimaciones del incremento de los compromisos de importadores podrían estar sobreponderadas. Como la brecha entre el “contado con liqui” y el dólar importador promedió 7% en marzo, no podemos descartar que parte de los compradores de bienes extranjeros hayan cancelado sus pagos vía CCL.

Relacionado con este tema y con la búsqueda de soluciones de ingeniería financiera para resolver parte del stock de deuda producto del cepo, el BCRA anunció que las empresas con dividendos retenidos podrán suscribir al Bopreal Serie 3. La medida alcanza tanto a las firmas con dividendos pendientes de pago a accionistas no residentes, como también a los no residentes que hayan cobrado utilidades en pesos en el país. A diferencia de los importadores, estos potenciales demandantes del Serie 3 no tendrán acceso al CCL por la diferencia entre el VN y la cotización en el mercado secundario.

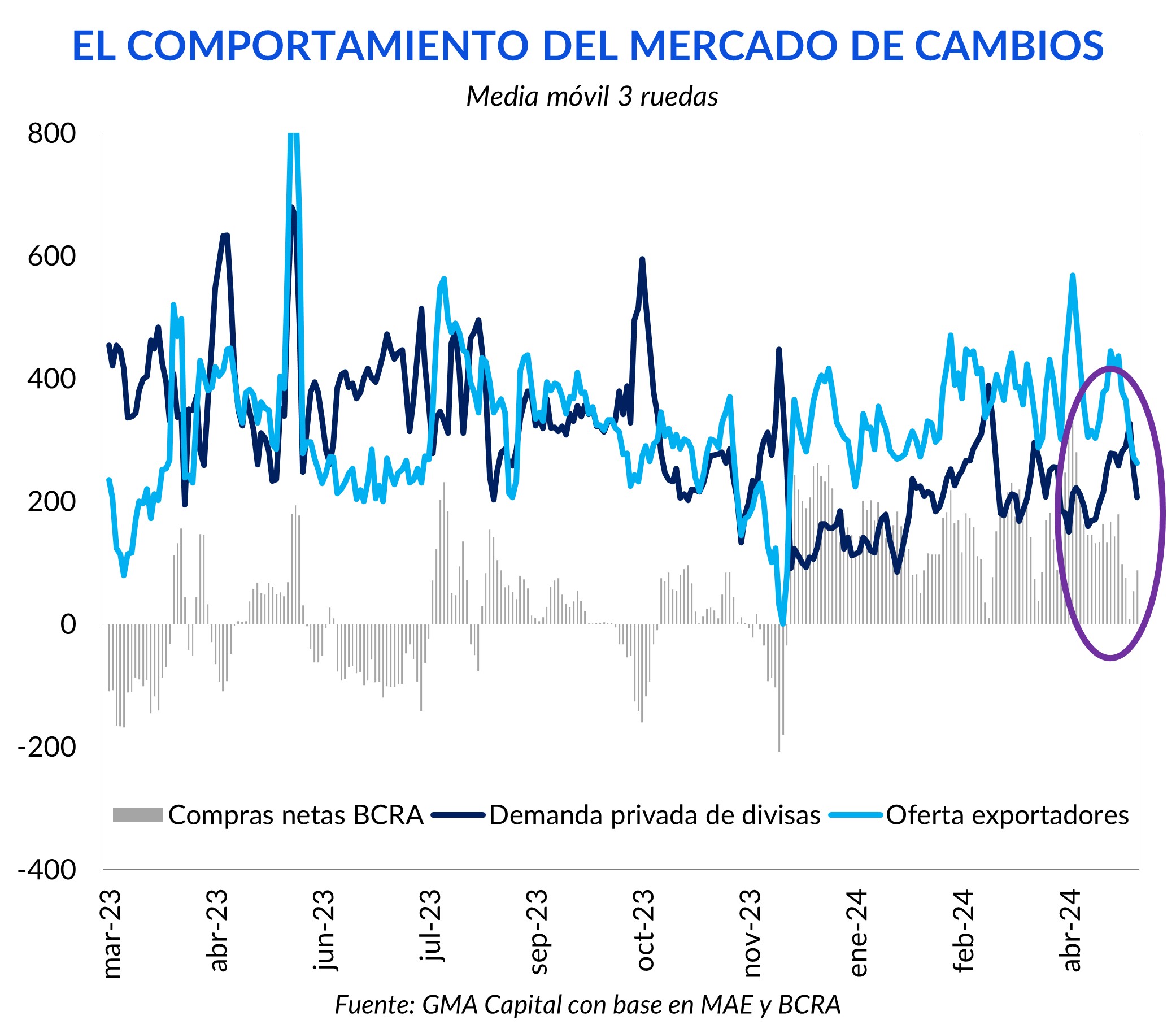

El cronograma de pago diferido de las importaciones y la flexibilización del mercado de cambios para algunas PyMEs comienzan a mostrar signos de normalización del flujo comercial. Para que el BCRA siguiera recomponiendo el stock de reservas, frente a una demanda privada de divisas que se acelera en los últimos 30 días, la oferta de exportadores debería incrementarse al mismo ritmo. Esta lógica está en el centro de la preocupación de los inversores.

A pesar de estar inmersos en el “trimestre de oro” en las liquidaciones del agro, la oferta de dólares, calculada como la diferencia del monto operado en MAE neto de las ventas del BCRA en el MULC, se mantiene en el rango de los USD 250 millones y USD 400 millones diarios.

En el frente del agro, el panorama dejó de ser tan alentador como a principios de año. La Bolsa de Cereales de Buenos Aires proyecta una producción de maíz de 46,5 millones de toneladas, comparable con 49,5 millones de toneladas esperadas hace algunas semanas. La plaga conocida como la chicharrita fue uno de los principales factores que explicaron la merma sobre el cereal.

Por su parte, el estrés termohídrico sobre el Chaco y el noroeste de Santiago del Estero experimentados en marzo podría afectar sobre el rendimiento de la soja. Desde la Bolsa de Cereales anticipan que, de continuar estas condiciones, las proyecciones actuales de 51 millones de toneladas esperadas para esta oleaginosa podrían ser recortadas.

Más allá de los bajos incentivos por liquidar en el mercado, las condiciones climáticas estarían afectando el proceso de levantamiento de los principales cultivos. Estimaciones agrícolas de la Bolsa de Cereales sugieren que el avance a mayo de la cosecha se soja apenas es del 36,2%, similar a años con sequía. El promedio de avance para el inicio del quinto mes del año se encuentra apenas por encima del 50%.

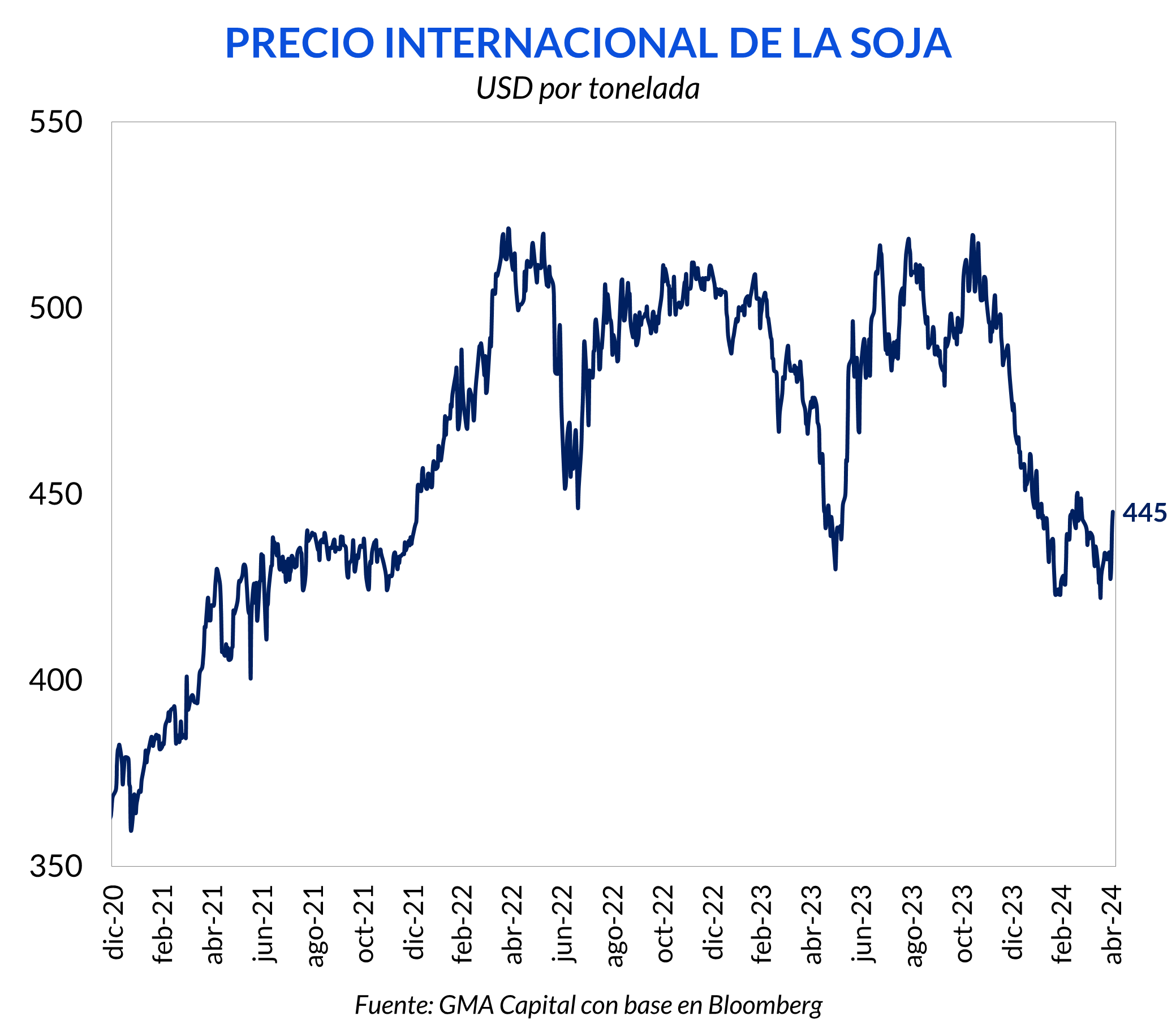

Simultáneamente, el precio de la soja internacional tampoco es atractivo. Las cotizaciones locales se ven arrastradas a la baja por variables exógenas y promueven la estrategia de los productores de dilatar las liquidaciones a la espera de mejoras en el precio. Precisamente, la tonelada de soja internacional cotiza USD 445, mismo nivel que a comienzos de 2022. Tan sólo 6 meses atrás, el precio se habría ubicado USD 80 por encima del valor actual.

A pesar de que desde el equipo económico declararon que el tipo de cambio atrasado “llegó para quedarse, no esperen un cimbronazo” y se justifica en que este fenómeno es resultado de las ganancias en el plano fiscal y monetario (mejora del balance del Central), los productores no parecen estar cómodos con este tipo de cambio.

En este sentido, creemos que otro efecto hipotético buscado por los policymakers con la baja de tasas podría ser reactivar la brecha. De esta forma, alimentaría el tipo de cambio exportador, producto del esquema blend 80/20, dando una ganancia en el margen en la competitividad.

Pero esta estrategia tiene “patas cortas”. El Gobierno acordó en la Séptima Revisión con el Fondo eliminar para mediados de año los esquemas de liquidación diferenciales, junto con la presentación de una hoja de ruta para esquematizar la salida del cepo. Además, la baja de tasas disminuye el costo de oportunidad del productor por no hacer tasa en pesos.

Si las autoridades monetarias no convalidan una suba del crawl (como sugieren las tasas implícitas de los futuros) para mejorar la competitividad-precio, entonces el atraso cambiario debería ser compensado por un salto en la competitividad sistémica. Es decir, en un avance en el resto de los campos que afectan la productividad (costos laborales, litigiosidad, carga de impositiva, marco jurídico estable, etc.). En otros términos, para sostener un peso más fuerte, es necesario que haya reformas.

Décadas de deterioro en el frente de las condiciones que dan previsibilidad (y que potencian la inestabilidad cambiaria y financiera) cimentaron un ahorro extraordinario por parte de los argentinos, que incluso supera con creces la deuda soberana.

La lupa sobre la cuenta capital de la balanza de pagos muestra esta paradoja: no faltan dólares, sino que lo que brilla por su ausencia son los incentivos para la inversión. En rigor, la Posición Neta de Inversión Internacional de 2023 muestra un saldo acreedor de USD 108.971 millones. Esto quiere decir que el mundo nos debe ese monto a todos los argentinos.

Con un doble clic sobre los activos del sector privado no financiero encontramos que los argentinos atesoramos USD 258.180 millones en inversiones por fuera del sistema financiero. En términos de magnitudes, este segmento de “Otra inversión” representa cerca de medio PIB. Ese stock de riqueza no es del Gobierno, sino de los argentinos.

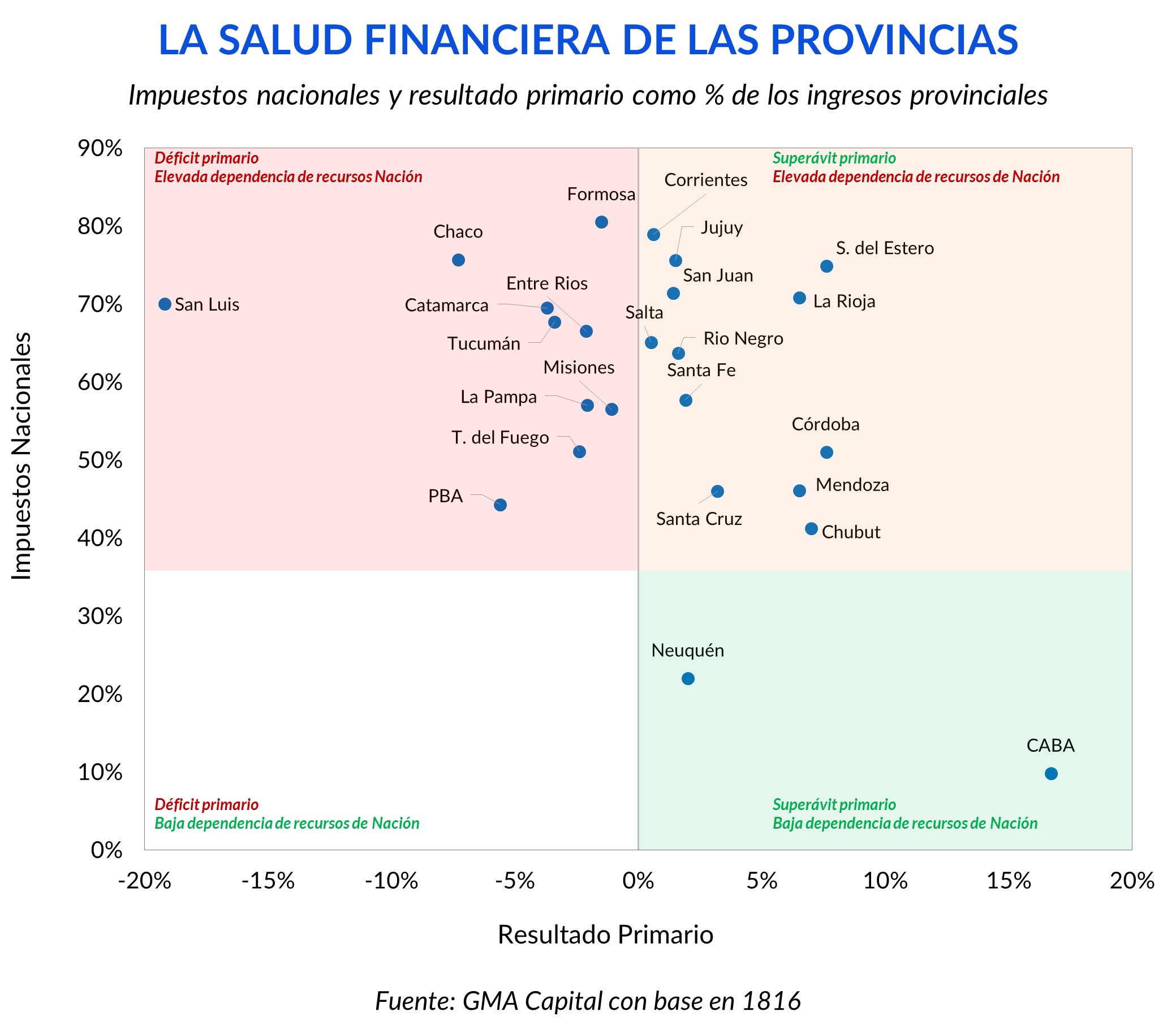

En este sentido, la media sanción de la Ley de Bases y el Paquete de Medidas Fiscales avanza hacia la implementación de las reformas microeconómicas necesarias. Ahora bien, el verdadero desafío yace en el Senado, donde Unión por la Patria cuenta con más del 45% de los representantes. A pesar de asumir el apoyo total de Junto por el Cambio, tan sólo 4 votos negativos de legisladores por fuera de la oposición dura devolverían el debate hacia Diputados. Un alivio fiscal para las provincias, que cada vez se ven más presionadas por necesidades de caja ante el ajuste del fisco, será el comodín que Nación deberá utilizar.

A pesar las dificultades de la sesión que comenzará este martes, el oficialismo festeja el avance de la Ley y los inversores, aunque cautelosos, fantasean con la idea de que los proyectos sean aprobados.

Al respecto, entendemos que el vehículo más indicado para captar estos avances es la curva soberana en dólares. La mejora de 40% en el precio de los bonos en moneda dura en 2024 es un reflejo del optimismo del mercado. Hacia adelante, ya no es imposible vislumbrar una curva más cerca de 10%, como cuando los Globales fueron emitidos en septiembre de 2020 luego de una ácida reestructuración.

Soñando despiertos, los inversores se entusiasman con sus calculadoras de Excel: una compresión de la curva hacia el 10% que Egipto rinde produciría ganancias de capital promedio de 42% y una paridad media de 73%. Y si el mismo ejercicio fuera replicado con las métricas de Turquía (TIR de 7%), el incremento de precio medio en los bonos argentinos podría ser de 65% y precios en torno a USD 85.