Del desmanejo externo al secreto del BCRA para acumular dólares

La devaluación del peso del 12 de diciembre de 2023 provocó un reajuste de los incentivos en el comercio exterior. Y uno de los efectos más inmediatos se vio en la reversión del balance cambiario.

En concreto, el saldo comercial argentino del mes (base devengado) fue superavitario en USD 1.018 millones, y fue el segundo dato positivo del año. Las exportaciones, por su lado, alcanzaron USD 5.273 millones, y anotaron una caída interanual de 13,8%. Por su parte, las importaciones totalizaron USD 4.255 millones, una cifra que implicó un retroceso de 15,2% interanual.

Pero “una golondrina no hace verano”. El superávit de diciembre no alcanzó para compensar la balanza comercial del resto de todo 2023. Así, el déficit comercial fue de USD 6.926 millones. En consecuencia, se trata del mayor rojo en el intercambio internacional desde 2017 (USD 8.293 millones). En cuanto a las exportaciones, sumaron USD 66.788 millones en 12 meses, se contrajeron 24,5% comparado contra 2022. En tanto, las importaciones disminuyeron 9,6% al haber acumulado USD 73.714 millones.

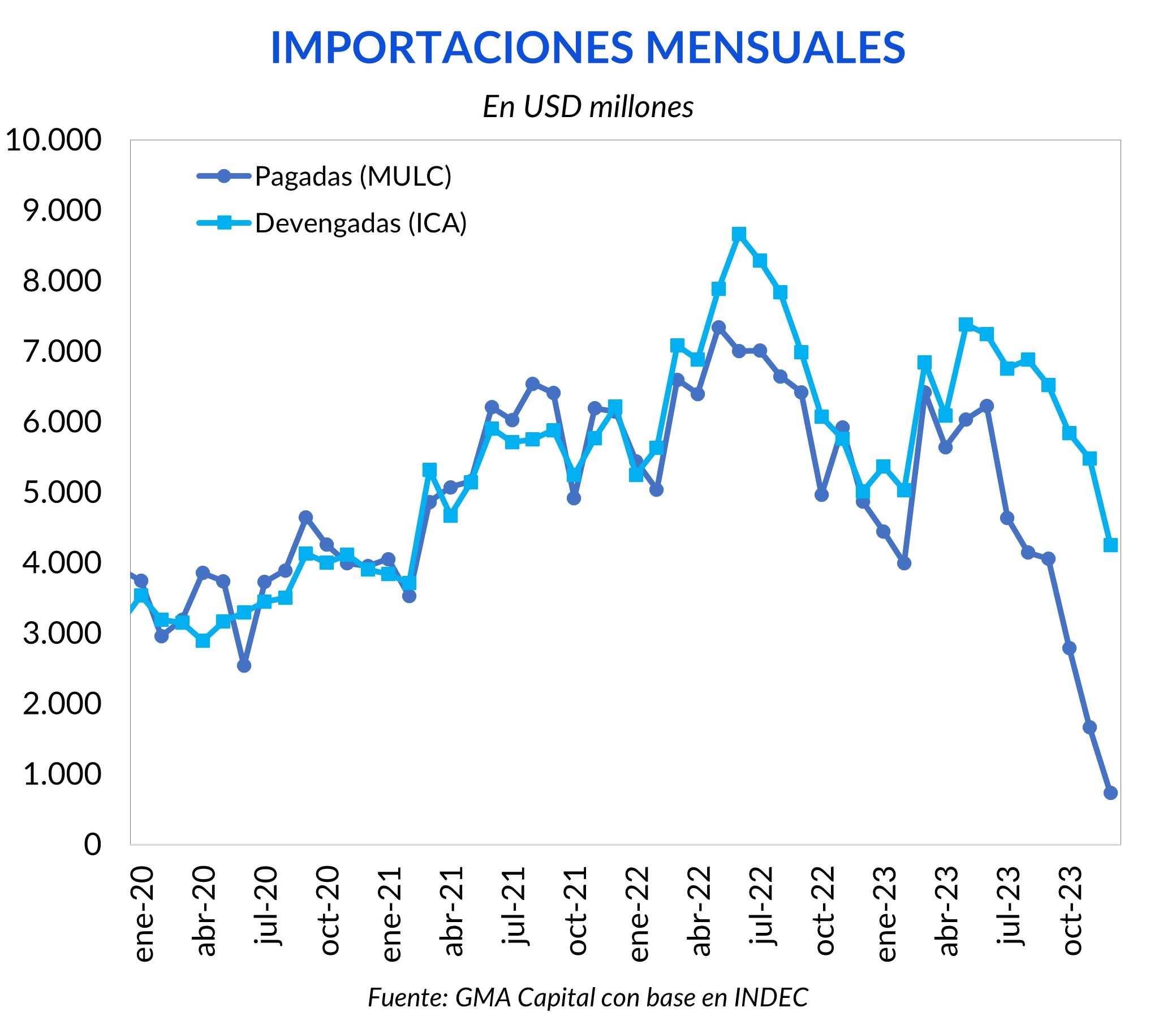

Ahora bien, si algo los últimos años nos enseñaron es que las cifras devengadas del comercio exterior (tomadas por el ICA del INDEC) pueden ser muy disímiles a la que tienen base caja o percibida (las que muestra el Balance Cambiario del BCRA). En otras palabras, el monto de las operaciones que se pactan puede estar muy lejos de las cifras que se cobran y que se pagan. Esta noción se torna fundamental en tiempos de cepo cambiario.

Considerando el comercio exterior en base caja, en diciembre fue destacable el bajo nivel de las importaciones pagadas. En este punto hay que considerar el efecto del cambio del esquema de liquidación de SIRA a SEDI. Con esto presente, los pagos de las compras en el exterior en el último mes se posicionaron en USD 723 millones, el nivel más bajo desde que se poseen datos disponibles (2003).

De esta manera, la diferencia entre importaciones devengadas y realizadas alcanzó los USD 3.521 millones en diciembre, apenas inferior al récord histórico de USD 3.816 millones de noviembre.

De esta manera, con los datos trimestrales de deuda externa privada de octubre, y sumando las diferencias entre el concepto devengado y pagado de los últimos tres meses, la deuda comercial excedente comparado con el cuarto trimestre de 2021 habría alcanzado los USD 27.400 millones. No obstante, con el fin de dar una respuesta a la deuda comercial, el BCRA desarrolló el Padrón de Deuda Comercial por Importaciones con Proveedores del Exterior. Según el mismo, los compromisos de importadores que el cepo abultó desde fin de 2021 sería de USD 13.600 millones, casi la mitad de lo estimado.

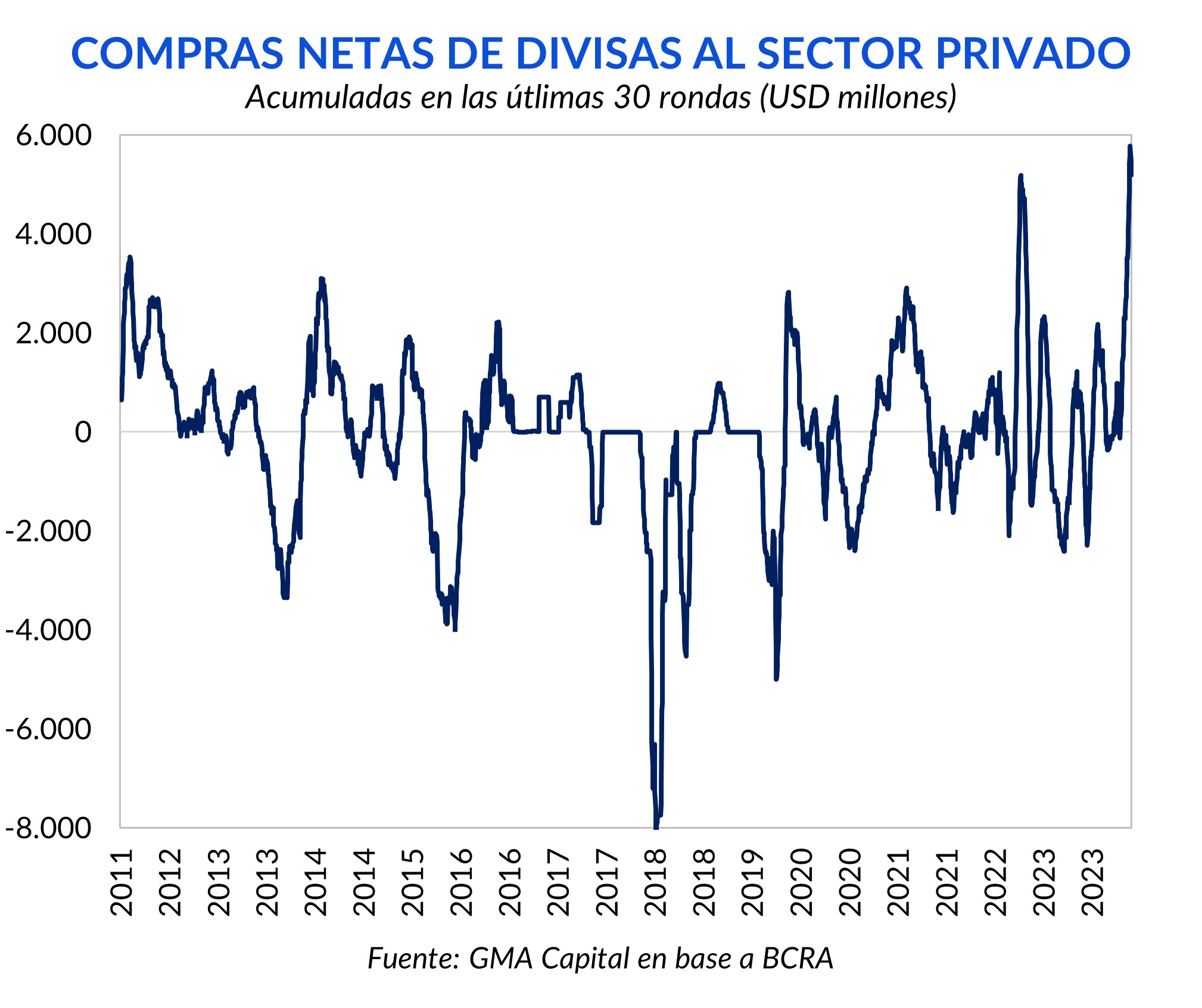

Desde la devaluación, el Central logró comprar un monto histórico de USD 6.134 millones, a un ritmo promedio de USD 180 millones diarios. Vale recordar que en el mismo período del año anterior había adquirido USD 1.361 millones. ¿Qué fundamentos traccionan esta dinámica?

A través de un proxy de compras brutas de divisas del sector privado es posible observar que el acceso a divisas se mantiene deprimido en niveles mínimos. Esto se debe principalmente al cambio de esquema de importaciones que generó una ventana de tiempo, impidiendo a las empresas ingresar al MULC. En este contexto, el Central está aprovechando al máximo la situación para acumular divisas a velocidades récord.

Además, la nueva meta de acumulación de reservas impuesta por el FMI es de USD 10.000 millones para fines de 2024. Esto último implicaría que las reservas netas vuelvan a ser marginalmente positivas.

Pero si se recompone el acceso de privados al MULC (flexibilización del cepo), ¿podrá el Central continuar acumulando reservas a esta velocidad? Hoy la entidad vendió USD 10 millones, rompiendo la racha de compras más larga de la historia. Simultáneamente, el acceso privado de divisas aumentó significativamente. ¿Serán los primeros indicios de una necesidad de otro salto cambiario?

Con la pregunta en el aire, mientras tanto, nos adentramos en un mes donde la demanda de pesos disminuye estacionalmente y la inflación seguirá en una zona caliente. Con esto, el mercado parece dudar de la estrategia del crawling peg del 2% mensual.

Una parte de los interrogantes podría responderse mirando los futuros de tipo de cambio. En MatbaRofex, los contratos de marzo y abril ya operan con incrementos directos de 11% y 26% con respecto al valor actual. En otras palabras, ponen en precios una suba del 6,7% mensual en marzo y otro 14% mensual en abril.