Diez claves para entender la nueva opción de venta (put) del BCRA sobre bonos en pesos

A última hora del martes 12 de julio, el BCRA publicó la Comunicación “A” 7546 que especifica una opción de venta o put sobre los títulos del Tesoro, disponible exclusivamente para los bancos.

A continuación, condensamos 10 puntos centrales del instrumento y nuestras primeras lecturas:

1. En términos generales, un put es una opción de venta sobre un activo determinado. Al comprador, le da el derecho (pero no la obligación) de vender el activo subyacente a un precio determinado. A cambio, paga una prima. Por otro lado, al vendedor, quien cobra la prima, lo obliga a comprar en el caso de que el comprador del put ejerza la opción. Los puts tienen un strike determinado o precio de ejercicio, y una fecha de vencimiento.

2. Los puts del BCRA se podrán comprar mediante subastas sobre los títulos que el Tesoro adjudique desde ahora en adelante. En otras palabras, no se pueden comprar sobre títulos que ya están en circulación.

3. De acuerdo con el comunicado de prensa que publicó el BCRA, solo habrá puts sobre papeles con vencimiento antes del 31 de diciembre 2023, un hecho que aumentaría la demanda relativa de instrumentos 2022/2023 respecto de los más largos.

4. La prima del put se definirá por subasta, de modo que serán los bancos quienes definan cuánto valor le asignan al derivado.

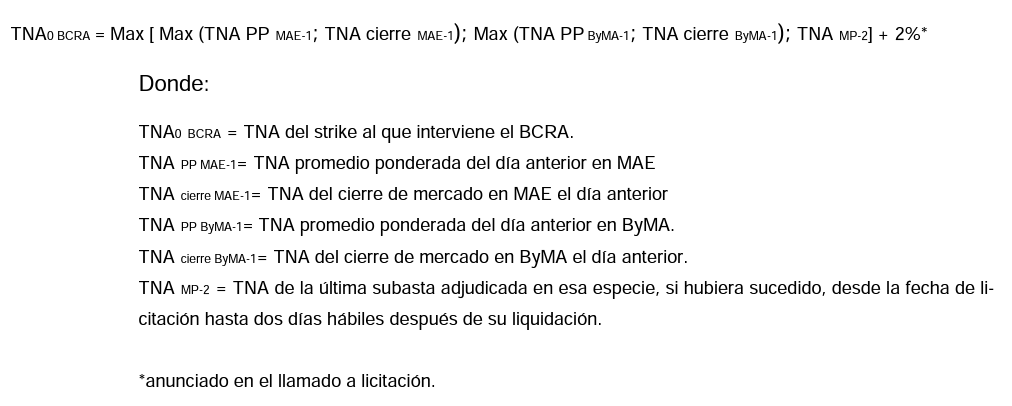

5. El precio de ejercicio del put (strike) se calculará tomando el máximo entre la TNA de la última subasta y la TNA de operatoria en el mercado secundario (BYMA y MAE) del día anterior, más un spread de 2%. Por esta razón, creemos que este put está diseñado principalmente para dar liquidez a las entidades que quieran “salir” y no tanto para asegurar una rentabilidad de largo plazo, aunque podría debatirse la idea de una rentabilidad diaria en el caso de que las tasas se disparen más de 200 bps en una sola rueda.

6. Nuestra impresión es que el put intenta limitar lo que puede subir la TNA de un título en un día en el mercado secundario (es decir, limita lo que puede caer el precio de un título en un día) a 200 puntos básicos. Para una variación superior, los bancos, en lugar de vender en el mercado secundario, le venderían al BCRA. Sin embargo, nada impide en la estructura que las tasas suban todos los días 200 bps (por ejemplo, en 5 ruedas la tasa de un bono CER pueda subir 10 puntos porcentuales).

7. Adicionalmente, el BCRA informó que se mantendrá presente en el mercado secundario comprando en T+2 en MAE y aclaró específicamente que estará comprando los títulos nuevos que se liciten a un precio equivalente al de la TNA de la última subasta de esa especie más 2%.

8. Lo llamativo es que si el Central compra en el secundario a la TNA de la última subasta más 2%, ese precio será siempre igual o mejor al precio de ejercicio de la opción (que es 2% más el máximo entre la TNA de la última subasta y la TNA del mercado secundario del día anterior), de modo que no habría incentivos a comprar el put.

9. Probablemente los bancos creerán que el compromiso del BCRA de cumplir con el put es igual de significativo que el compromiso de seguir presente en el mercado secundario, de modo que no está claro que el nuevo instrumento vaya a tener buena demanda.

10. Con todo, el BCRA está dejando claro, a través de sus compras en el secundario y de declaraciones de Miguel Pesce, que está dispuesto “a todo” para sostener los precios de los soberanos en pesos. No obstante, tenemos dudas acerca de si este put particular, así diseñado (prima, spread adicional de 2% y strike móvil hacia arriba ó piso de la última licitación), pueda cambiar rotundamente el interés de los bancos por incrementar su posición de largo plazo en títulos del Tesoro.