“Dólar soja” 2.0, un nuevo conejo de la galera

Una vez lograda la hazaña del “dólar soja” en materia de acumulación de reservas (USD 5.000 millones en septiembre), el curso de las cosas volvió a la normalidad para el Banco Central. En las 36 jornadas siguientes acumuló ventas netas por USD 1.500 millones.

Adicionalmente, fuertes heladas y sequías provocaron recortes en las estimaciones de cosecha de trigo, complicando aún más el panorama de la oferta de dólares de cara a los próximos meses.

En este contexto, Massa no tardó en anunciar la segunda edición del “dólar soja”. Implicará un tipo de cambio de $ 230 y regirá hasta fin de año. De esta forma, el productor mejora su condición un 39%.

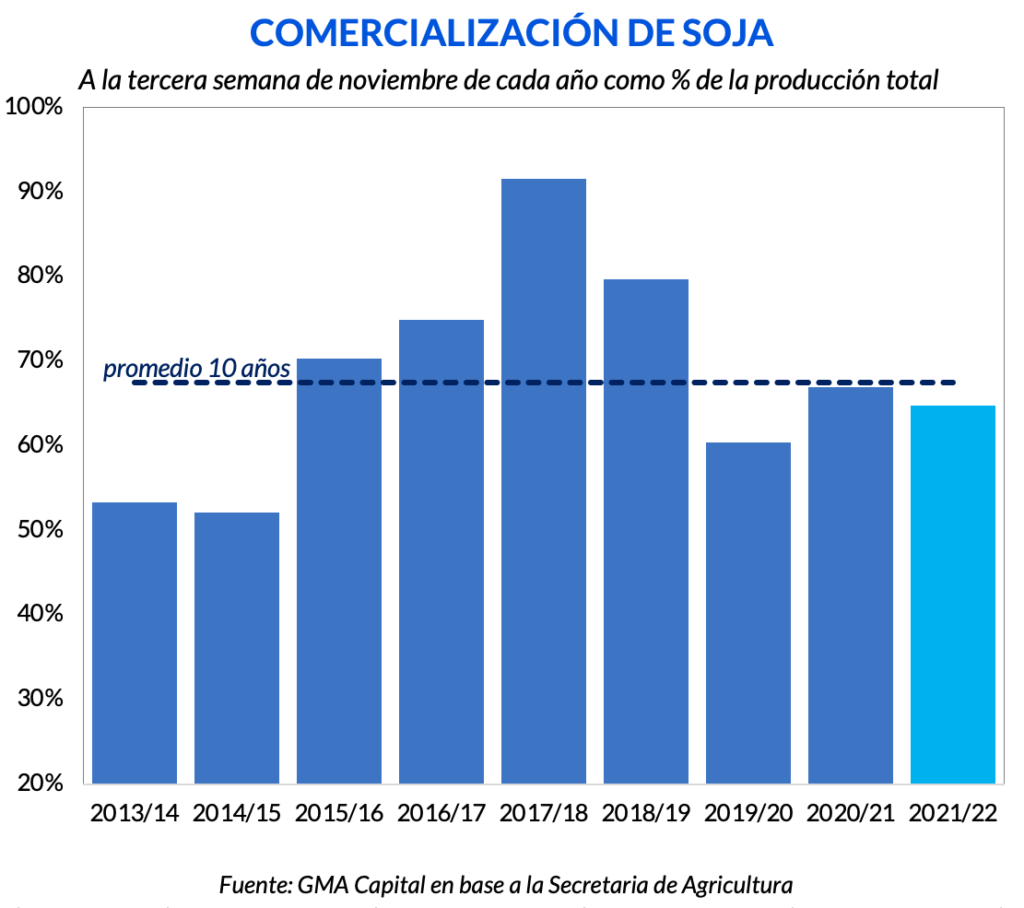

Según estimaciones de CIARA, en lo que queda del año restan venderse unos USD 3.000 millones entre cereales y oleaginosas, en un marco de elevada retención de granos. Hacia fines de agosto apenas se había comercializado el 47% de la producción total, mientras que el promedio de las últimas diez campañas marcaba un 53%. Hoy esa proporción se ubica en 64,8%, mientras que el promedio marca 67,5%. Es decir, se está partiendo de situaciones iniciales distintas. Por esto, el éxito de esta medida será probablemente más limitado que su versión original.

Si bien el FMI se opone explícitamente a la existencia de tipos de cambio múltiples, este artilugio permitió al Tesoro el cumplimiento de las metas pactadas con el organismo para el tercer trimestre. Por un lado, el aumento de reservas en USD 5.000 millones facilitó lograr lo que parecía imposible, teniendo en cuenta la mala performance de la dinámica de compra de divisas, producto de la brecha cambiaria y el atraso relativo.

Por otro lado, la recaudación en concepto de retenciones escaló a $ 430.000 millones solo en septiembre. Gracias a esta “ayuda”, el Tesoro aprobó el criterio de la meta fiscal sin inconvenientes.

Sin embargo, no todo es color de rosas. Comprar divisas a un precio más alto del que las vende le generó al Banco Central un deterioro patrimonial mayúsculo. En primer lugar, la emisión neta superó $ 1,144 billones. Es decir, en septiembre compró divisas a un tipo de cambio implícito de $ 230, mientras que el tipo de cambio oficial rondaba los $ 140.

Al valuar las reservas al tipo de cambio oficial, el mecanismo provocó a la entidad monetaria una pérdida patrimonial de $ 428.000 millones. Por este diferencial, el Tesoro emitió Letras Intransferibles por un monto cercano a USD 3.000 millones, que figura “debajo de la línea”. Dicho en otras palabras, el cumplimiento de la meta fiscal incluye esta maniobra: contabiliza el ingreso extraordinario por retenciones pero no considera la deuda adicional que incurre el Tesoro ni el deterioro en el balance del Central.

Para cumplir con el objetivo de reservas, éstas deberían ubicarse entre USD 6.575 millones y USD 7.325 millones en función de los desembolsos que realicen los Organismos Internacionales. Según estimaciones privadas, el stock de dólares de libre disponibilidad hoy se ubica en torno a los USD 3.200 millones. Es decir, en el escenario más optimista en el que el Central canaliza los USD 3.000 millones que se estiman de liquidación, podría cumplirse la meta con lo justo y necesario.

Pero la emisión resultante ascendería a $ 795.000 millones, es decir, 19,7% de la base monetaria. En un contexto con una inflación anual de 3 dígitos y una demanda de dinero deprimida, emitir semejante cantidad de dinero no haría más que echar combustible al fuego inflacionario. Luego, es probable que, tal como sucedió en la edición anterior, se opte por esterilizar los nuevos excedentes, aún cuando los pasivos remunerados superan los $ 9 billones, más que duplican la base monetaria y superan el 10% del PIB.

Finalmente, la única forma en la que se pueda sacar más “provecho” a este esquema implica una mayor restricción a las importaciones. Dado que el Banco Central está comprando divisas a un precio menor al que vende (un contrasentido económico), el costo será menor cuanto menor cantidad de divisas venda. Dicho de otra forma, este esquema cierra con menor actividad, mayor presión de la brecha al alza y menor cantidad de dólares en el futuro.