El nuevo canje de títulos en pesos y el regreso de los bonos duales

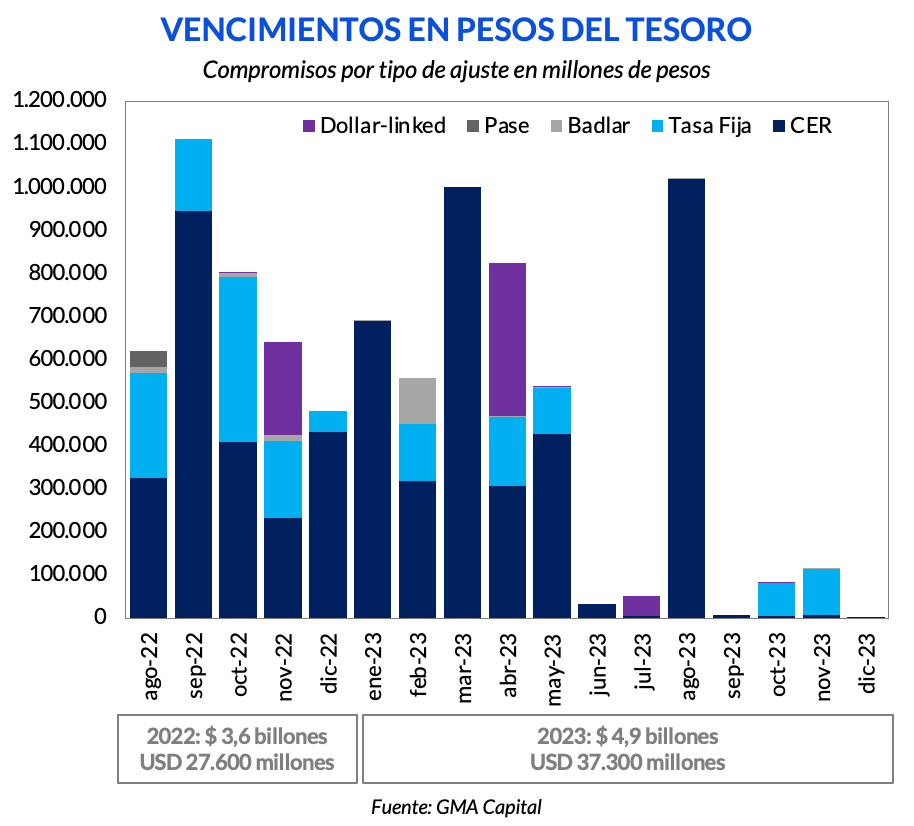

El nuevo ministro de Economía, Sergio Massa, anunció el llamado a un canje voluntario para aquellos títulos que venzan en los próximos 90 días (y que totalizan un monto de $ 2,4 billones). Según el propio ministro, la adhesión ya superó al 60%. Sin embargo, ese porcentaje coincide con el monto estimado de deuda que se encuentra en manos de organismos públicos. De todas formas, el swap en cuestión reduciría la carga de deuda de corto plazo en aproximadamente $ 1,4 billones.

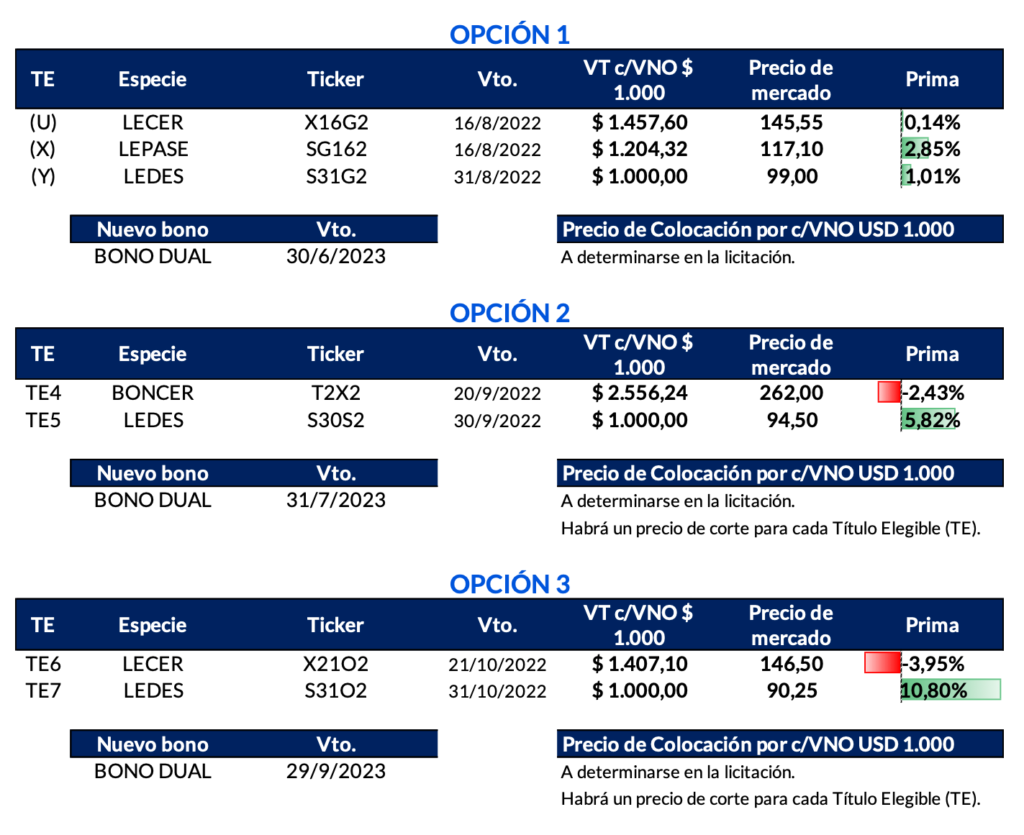

El ministerio de Economía ofrece canjear títulos que vencen en agosto, septiembre y agosto por 3 nuevos bonos duales a junio, julio y septiembre de 2023. Estos bonos, que son cero cupón, pagarán el máximo entre lo que suba el tipo de cambio mayorista y la inflación más una tasa real.

Detallamos el canje a continuación:

La recepción de las ofertas comenzará a las 10:00 horas y finalizará a las 15:00 horas del martes 9 de agosto de 2022 (T) y la liquidación de las ofertas recibidas y adjudicadas se efectuará el viernes 12 de agosto de 2022 (T+3).

La licitación por conversión se realizará mediante un único pliego en el caso de las ofertas realizadas para el BONO DUAL JUNIO 2023, mientras que la licitación de las ofertas que se presenten para el BONO DUAL JULIO 2023 y BONO DUAL SEPTIEMBRE 2023, se realizará mediante un pliego por Título Elegible. Las ofertas que se presenten deberán indicar el monto de VNO a suscribir en dólares estadounidenses y precio por cada VNO USD 1.000 con dos decimales del BONO DUAL que suscribirán.

Para más información, hacer click en este link.

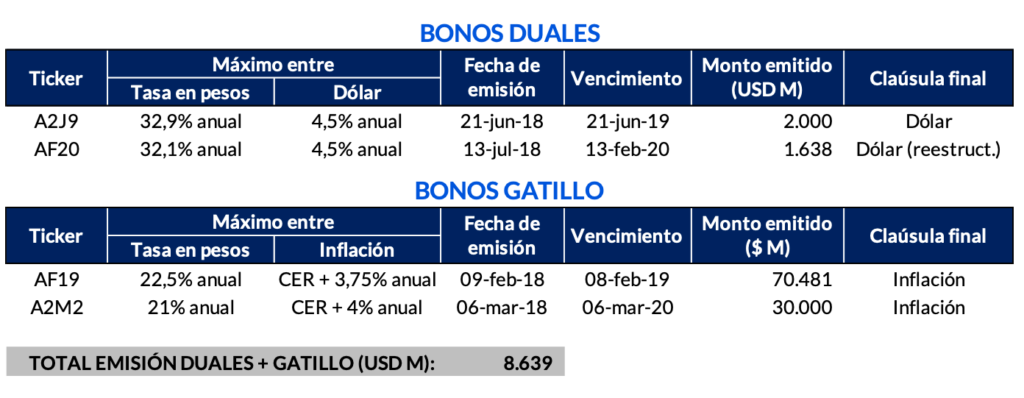

En plena corrida cambiaria de 2018, se lanzaron bonos duales (A2J9 y AF20) que pagaban lo mejor entre una tasa en pesos y la variación del tipo de cambio oficial más una tasa. De esta manera, el Gobierno intentó descomprimir las tensiones financieras ofreciendo a los inversores instrumentos para hacer carry trade, pero que también, en el caso de una devaluación, tuvieran un seguro de cambio.

Un tiempo antes, habían llegado los bonos “gatillo” AF19 y A2M2. En este caso, estos instrumentos estaban denominados únicamente en moneda local, pero permitían capturar lo máximo entre una tasa de interés en pesos y la inflación más un margen real.

Salvo por el AF20, reestructurado por Guzmán en 2020, el resto de los títulos fue abonado en tiempo y forma, y bajo la cláusula más defensiva: los duales se convirtieron en dollar-linked, mientras que los “gatillo” ingresaron en la curva CER.

Los nuevos duales de 2022, frente a un mercado con expectativas desancladas en materia de precios y una brecha cambiaria de más de 100%, prometen pagar lo máximo entre inflación más 2% (2,25% en el caso del dual de sep-23) y el tipo de cambio.

Creemos que no se trata de una opción para todas las empresas, pero sí podría tener sentido para aquellas que conviven a diario con el riesgo cambiario. En particular, pueden ser vehículos para mirar de cerca para compañías importadoras o con deuda atada al dólar oficial.

Los nuevos bonos duales son alternativas similares a los bonos dollar-linked, pero que también incluyen un seguro “anti atraso cambiario”. Esta es una característica superadora. De la misma forma, los duales podrían sacar una ventaja a los futuros de Matba ROFEX, que hacia junio de 2023 operan con tasas implícitas de 90% TEA, aunque el riesgo de crédito es diferente.

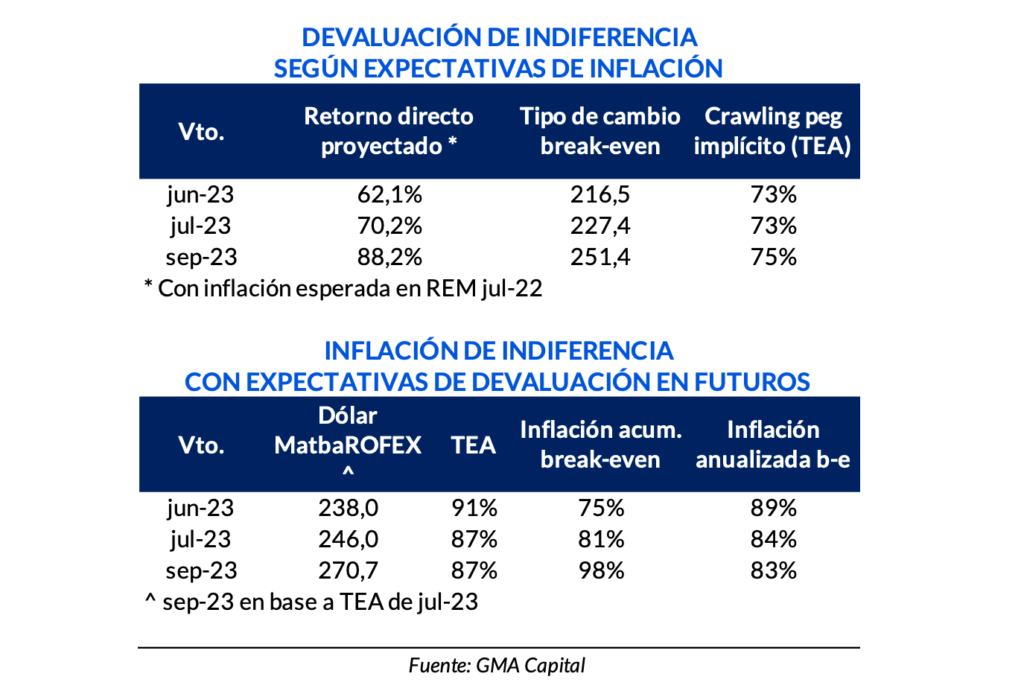

Desconocemos cuál podría ser el precio de corte y, por lo tanto, el rendimiento CER o dollar-linked. Pero asumiendo que los títulos se emiten a la par, ya estamos en condiciones de hacer cálculos de devaluación esperada dadas las expectativas de inflación, y de inflación de indiferencia dados los futuros de tipo de cambio.

Bajo el supuesto que el REM es una fuente fiable de expectativas inflacionarias, entonces los bonos duales pagarán por variación del IPC siempre y cuando el tipo de cambio se mueva por debajo de 73%-75% anualizado hasta septiembre del año que viene. En caso contrario, el ajuste de los títulos estará vinculado al dólar.En otro orden, si partimos de la base de las expectativas de devaluación actuales en Matba ROFEX, entonces los títulos a junio y julio serán dollar-linked siempre que la inflación anualizada sea inferior a 89% y 84% respectivamente. Para el caso del bono a sep-23, el umbral inflacionario de indiferencia es 83%. Si el costo de vida se acelera por encima de los valores mencionados, entonces la cláusula CER se activará.

Es importante presentar algunos de los riesgos detrás de los bonos duales:

De crédito: el mercado todavía muestra muchas dudas acerca de los instrumentos que vencen cerca de las elecciones de 2023. Hay mucho escepticismo sobre la fortaleza de la curva de pesos. Esto se hace evidente a la luz de tasas forward de más de 10% anual entre los bonos a 2023 y 2024. En otras palabras, el mercado voluntario está prácticamente cerrado para un horizonte superior al cambio de gestión.

La expectativa de que una eventual administración de la oposición podría iniciar una reestructuración de deuda en pesos podría afectar el rollover muchos meses antes. Los hechos de junio pasado respondieron precisamente a estos temores.

De liquidez: la participación mayoritaria de estos nuevos bonos será pública, al menos inicialmente. Esto podría afectar la liquidez de en el mercado secundario, ampliando los bid-offer spreads y los costos de armar o desarmar posiciones.

Desdoblamiento: la parte con ajuste al tipo de cambio oficial no está exenta de sufrir un revés frente a un desdoblamiento cambiario. Esto podría mejorar las condiciones de corto plazo en cuanto a la oferta de divisas y retrasar la inevitable corrección del dólar oficial.

Adulteración de las estadísticas: la probabilidad de una nueva intervención del INDEC nunca es igual a cero a la luz de los antecedentes de la historia reciente. Este hecho afectaría las valuaciones por el lado de la cláusula de indexación.

La brecha desde arriba: sin plan económico de estabilización, una eventual espiralización de devaluación e inflación, si bien podría ser beneficiosa nominalmente para el resultado de cartera, podría ser fatal para el resto de las variables nominales. Entre ellas, podría darse una disparada mayor de los dólares financieros que eleve la brecha más rápidamente que el dólar oficial o que el nivel de precios de la economía.