La carrera de la tasa y el dólar en un verano caliente

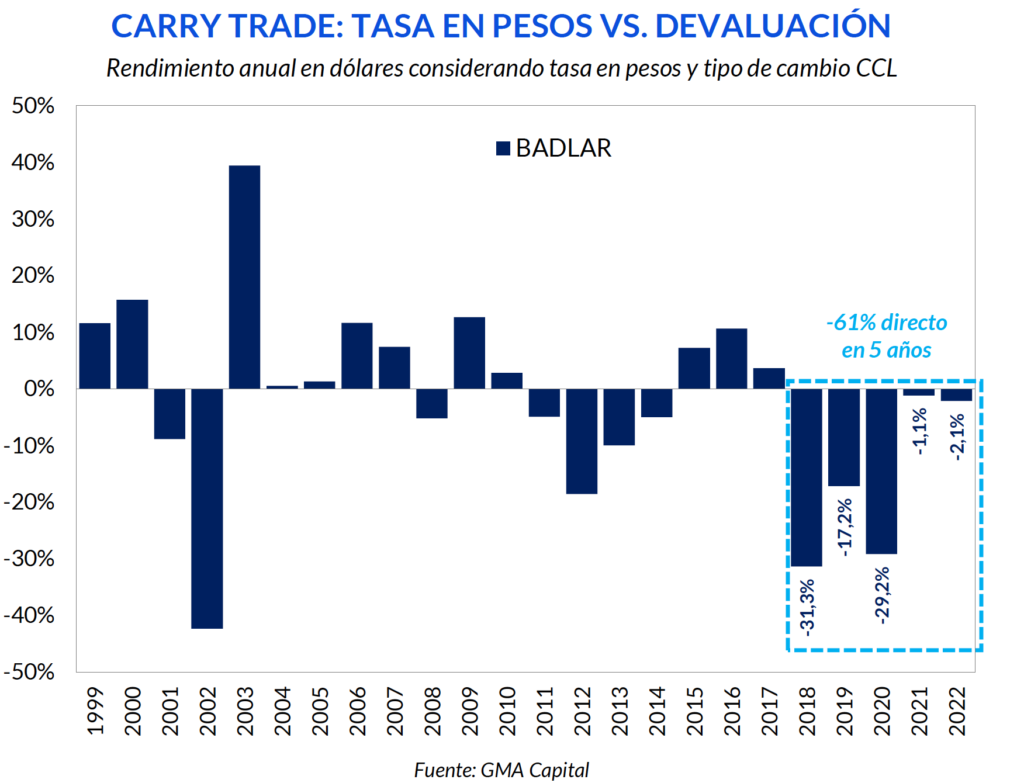

Desde 2017 a la fecha el carry trade es una estrategia perdedora con un golpe acumulado de más de 60% en dólares. No obstante, en estos últimos meses permitió interesantes retornos. Generalmente, diciembre suele ser un buen mes para posicionarse en pesos. La mayor demanda estacional de moneda local hacia fin de año suele traer cierta calma cambiaria aparejada.

Sin embargo, las fuentes de emisión monetaria no son pocas y la cantidad de riesgos de cara a los próximos meses podrían agregar más incertidumbre en la cuestión del dólar. Por otro lado, la economía argentina deberá hacer frente tanto a los riesgos climáticos, que prometen una menor liquidación, como a los riesgos externos con las consecuencias que pueda llegar a tener sobre los precios de commodities.

A este cóctel se le suma el año electoral. En estas circunstancias, las chances de un ajuste fiscal efectivo son más remotas, lo que sin financiamiento genuino será sinónimo de más pesos en la plaza. Además, la constante tendencia a apreciar el tipo de cambio en años con comicios agudizaría las distorsiones en el frente externo.

Cuando un fenómeno se produce con frecuencia, podemos hablar de cualquier cosa menos de azar. Y al revisar el derrotero de la performance de las inversiones en moneda local valorizadas el tipo de cambio “contado con liqui” (CCL), no podemos hablar únicamente de mala suerte.

Es que la maniobra de jugar a la tasa en pesos esperando obtener una rentabilidad en dólares o carry trade desde hace 5 años que no ve un retorno anual positivo. En este lustro para el olvido, quienes optaron por los plazos fijos tradicionales no solo no pudieron ganarle a la inflación, sino que no consiguieron hacerle sombra al movimiento del precio de la divisa financiera. El tablero marca una dolorosa pérdida acumulada de 61% desde fines de 2017.

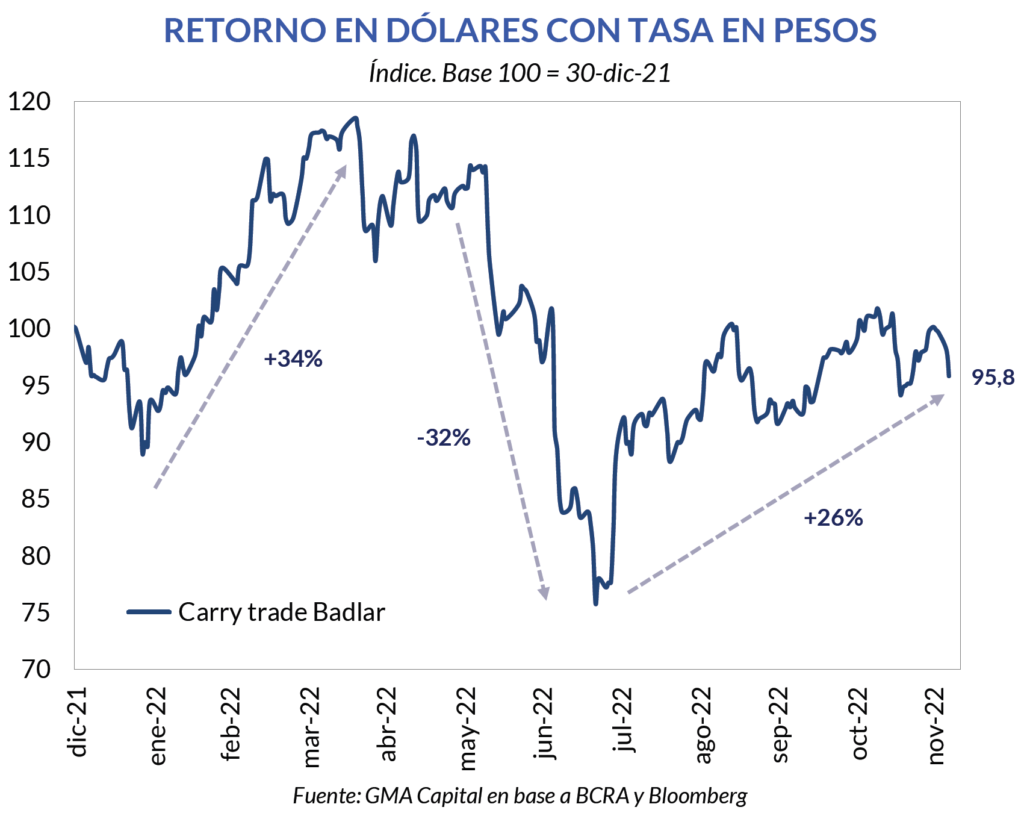

Este 2022, sin embargo, fue una nueva confirmación de que el carry trade no es para todos los estómagos. Entrar al partido de la tasa es más para un jugador profesional, que posea un manejo quirúrgico del timing, que para un ahorrista tradicional y poco sofisticado.

Entre enero y abril, la “bicicleta” entregó un prolífico 34% en moneda dura, en buena parte gracias a que la brecha cambiaria recortó 50 puntos desde la zona de 120%. En ese lapso, la BADLAR avanzó desde 37% a 44% TNA.

La “suerte” cambió entre mayo y julio con un golpe negativo de hasta 32% sobre las posiciones de carry trade. Las primeras tensiones en el mercado de deuda en pesos, la salida de Guzmán y la efímera gestión de Batakis pulverizaron al peso. En poco tiempo, el spread cambiario se disparó hasta 160%. La tasa de interés de los plazos fijos, que a fines de agosto había subido a 56% TNA, poco pudo hacer para estimular las inversiones en pesos.

La estabilidad llegaría luego con el arribo de Sergio Massa al Ministerio de Economía, con su enfoque práctico y ecléctico en el que maridan mayores dosis de ortodoxia en lo fiscal y monetario con heterodoxia en lo cambiario (como el “dólar soja”) y en la gestión de precios. El aplacamiento de las expectativas de devaluación y la aceleración del crawling pegdesinflaron la brecha más de 70 puntos hacia la zona de 90%. Mientras tanto, la BADLAR promedio 69% TNA (5,8% TEM) desde septiembre. En este entorno más favorable, desde julio hasta hoy, la estrategia de la tasa medida en dólares rindió 26%.

“¿Tasa o tipo de cambio?” sigue siendo una pregunta habitual entre individuos o empresas. Este interrogante incluso se intensifica de cara a fin de año. En este marco, conviene recordar que diciembre es un mes extraordinario desde múltiples aristas.

En primer lugar, muestra una marcada estacionalidad en materia de demanda de pesos (y oferta de dólares financieros) con motivos transaccionales. Los aguinaldos, los gastos de las Fiestas y la llegada de las vacaciones suelen incentivar a los argentinos a querer tener una mayor cantidad de pesos (saldos reales) que en cualquier otro momento del año, para luego aplicarlos al consumo. Por esta razón, la inflación de diciembre es habitualmente mayor que la de los meses previos.

En segunda instancia, el cierre de la “foto patrimonial” para el cálculo del impuesto a los Bienes Personales también genera movimientos atípicos, pero por el lado financiero. Los argentinos usualmente transfieren dólares desde el exterior para dejarlos en cuentas a la vista en la plaza local o destinarlos en instrumentos que están exentos del pago de aquel tributo. De esta manera, podría hablarse de un sesgo a la apreciación (o estabilidad) del tipo de cambio financiero.

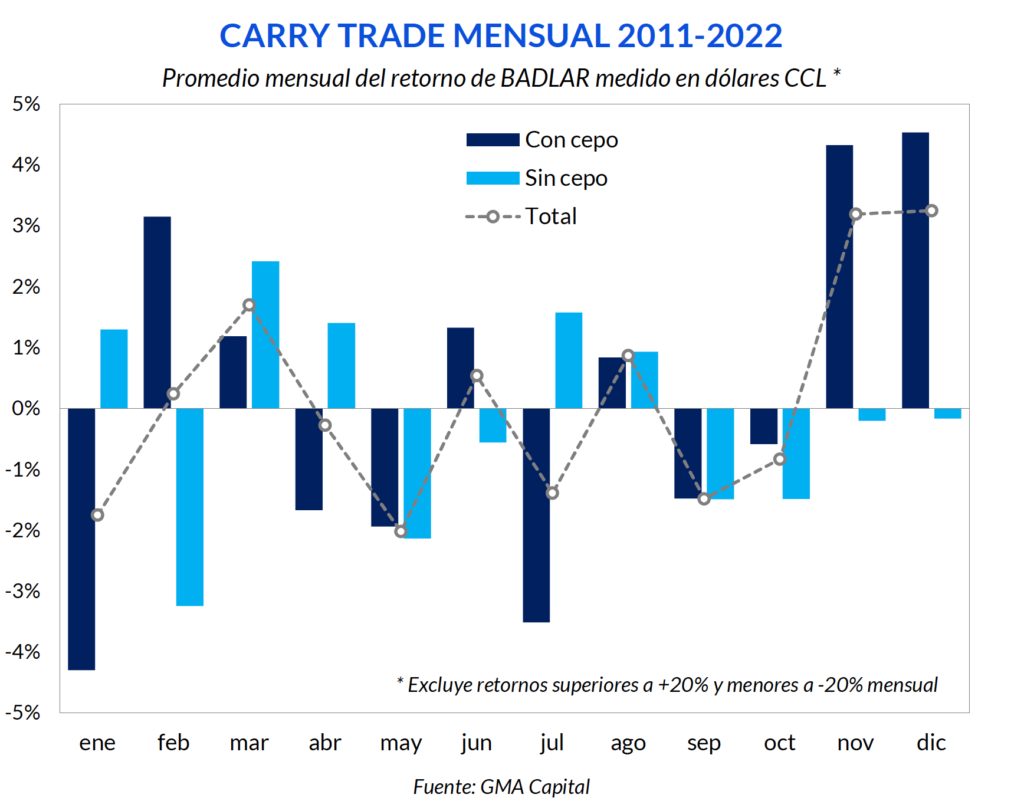

Más allá de la estacionalidad, un tercer aspecto relevante es la existencia de limitantes a la movilidad de capitales y un cepo cambiario cada vez más restrictivo. Este factor podría inducir ruido dentro del debate de tasa versus tipo de cambio. Por este motivo, presentamos conclusiones que también dan cuenta de este aspecto distorsivo.

Por último, no podemos dejar de mencionar que las estrategias de carry trade en Argentina son mucho más dependientes de la volatilidad del tipo de cambio financiero que del premio de la tasa de interés sobre la inflación, una zanahoria que rara vez aparece. Actualmente el costo del dinero paga -5% real anual contemplando el aumento del costo de vida esperado. Se trata de un comportamiento habitual: en los últimos 22 años, más del 70% del tiempo la tasa de interés navegó por debajo de la línea de flotación que delimita el incremento del IPC.

Con todo, estos avatares conducen a que la estacionalidad del carry trade muestre un comportamiento más o menos significativo en la recta final del año. Según la dinámica de los últimos 12 años, hacer tasa en pesos buscando ganancias en dólares (al tipo de cambio CCL) trajo rendimientos promedio de 3,2% mensual tanto en noviembre como en diciembre. Pero en los años con restricciones cambiarias dicha performance fue aún superior, con rentabilidades de 4,3% y 4,5% respectivamente.

Dicen que la historia no se repite, pero rima. Sin embargo, de cara a los múltiples riesgos que penden sobre la macro argentina, es probable que el epílogo del año nos traiga más de una sorpresa en materia cambiaria.

En el cortísimo plazo, la mayor preocupación gira en torno a la delicada situación en el mercado de deuda en pesos. Los acreedores se encuentran reticentes a estirar los plazos, y esto se vio reflejado en las últimas licitaciones. Además, el Gobierno no encuentra la forma de colocar títulos más allá del 2023. Esta dinámica provocó una concentración mayúscula de vencimientos durante el próximo año, lo que se convierte en un problema en sí mismo. En este contexto, el BCRA lleva acumulando compras por $ 335.000 millones en casi dos meses para sostener los precios de los bonos.

Por otro lado, si bien el Presupuesto proyecta una reducción del déficit fiscal de 2,5% a 1,6% del PIB descontando las rentas a la propiedad (aún en año electoral), se le añade más protagonismo al financiamiento neto con el sector privado, reduciendo la asistencia monetaria directa de 1% a 0,6% del PIB. Sin embargo, de mantenerse la dinámica actual en el mercado de deuda, la promesa será de más pesos en la economía, que presionarán sobre la brecha. Este análisis se puede ver en mayor detalle en nuestro weekly “Radiografía de la fábrica de los pesos”.

Si bien la nueva edición del “dólar soja” traería cierta calma en el corto plazo (en las primeras 7 ruedas la liquidación superó los USD 1.200 millones y el Banco Central logró comprar USD 620 millones), el panorama de cara a los próximos meses es mucho menos alentador. Los niveles de retención de granos no son considerablemente altos en relación al promedio histórico. Por otro lado, este tipo de incentivos hará que la liquidación se reduzca drásticamente sin un mejor tipo de cambio para las exportaciones, a la espera de otro “dólar soja” o una eventual unificación cambiaria de cara al próximo gobierno.

Los compromisos en dólares con acreedores privados para 2023 ascienden a USD 2.000 millones y el financiamiento neto con el FMI será negativo. Si bien en condiciones normales ello no debería presentar un desafío de gran magnitud, la perversa dinámica cambiaria y los incentivos que genera prometen agregar palos en la rueda.

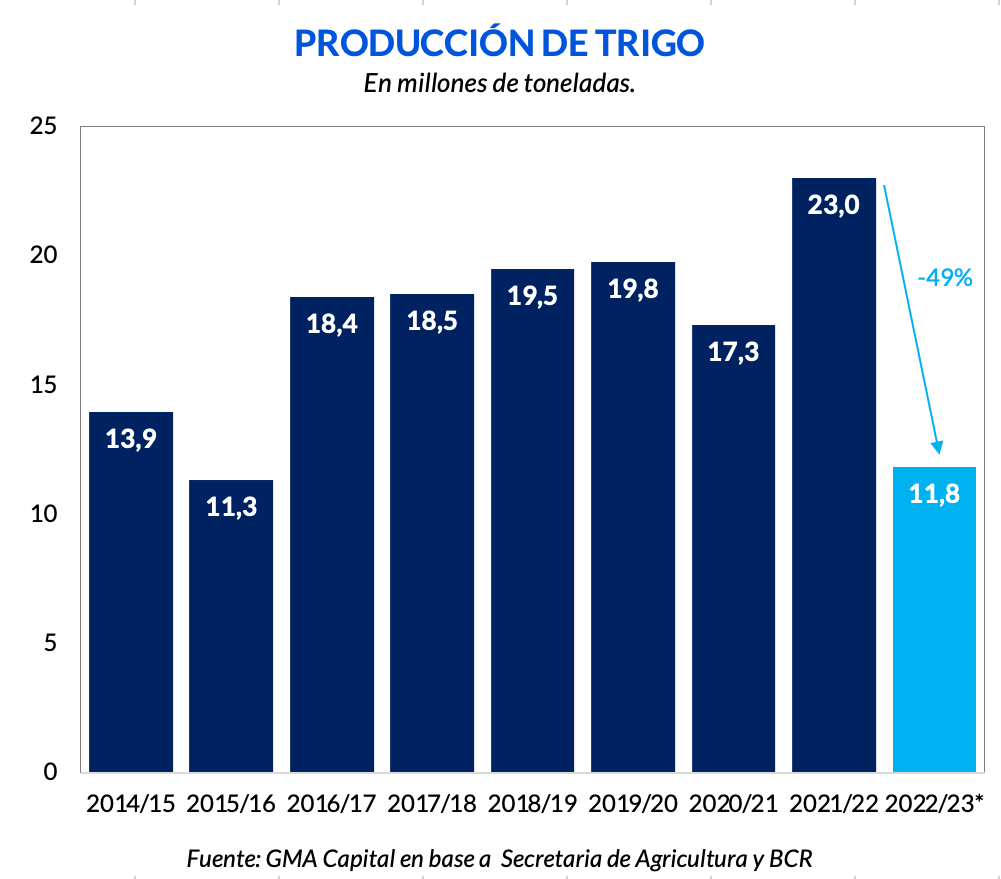

Sumado a ello, las condiciones externas y climáticas alimentan el viento de frente. Las fuertes sequías y heladas provocaron grandes recortes en las proyecciones de producción de cara a la próxima campaña. Según la Bolsa de Comercio de Rosario, la producción de trigo se reducirá de 23 millones de toneladas en la campaña de 2021/22 a 11,8 millones en 2022/23. Una caída prácticamente del 50%. En esta línea, la BCR estima que la liquidación del agro caiga de USD 46.000 millones en 2022 a USD 36.400 millones en el escenario más optimista (-21%), mientras que en el escenario más adverso se proyecta que la liquidación apenes alcance los USD 30.000 millones (-35%).

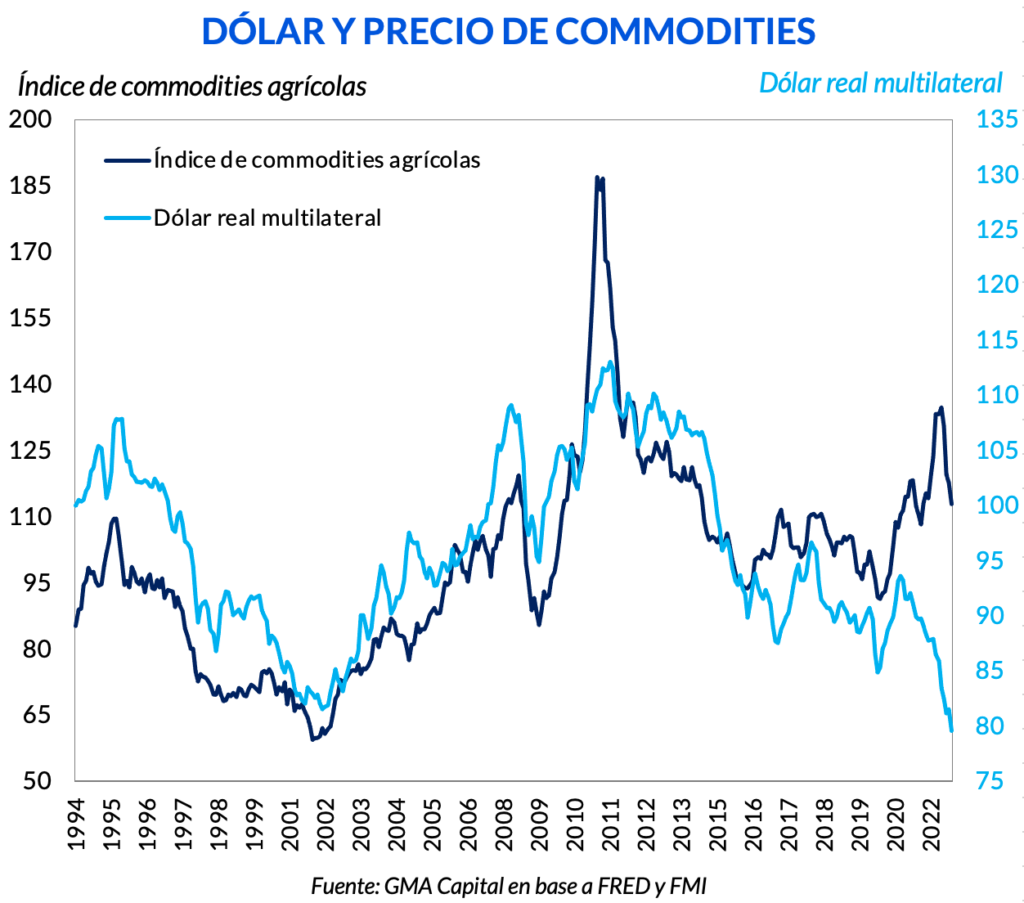

La política contractiva de la FED para lograr contener la inflación ha traído importantes consecuencias para el resto de los países del mundo. El principal efecto se reflejó en importantes salidas de capitales hacia Estados Unidos, provocando de esta forma depreciaciones en las monedas a lo largo y ancho del globo. La contracara de esto es un dólar mucho más fuerte. En este tipo de contextos, la caída en el precio de commodities suele estar vinculada a un dólar fuerte, producto de la menor demanda global.

Para el beneficio de los países productores de bienes agrícolas, con el conflicto en Ucrania se dio una anomalía de dólar fuerte y precios de materias primas altos. Sin embargo, con la mayor presencia en el mercado tanto de Rusia como de Ucrania es probable que esta favorable dinámica se siga revirtiendo. En consecuencia, 2023 será un año difícil en lo que se refiere a las exportaciones. No solo por una decidida merma en las cantidades, sino también por menores precios.

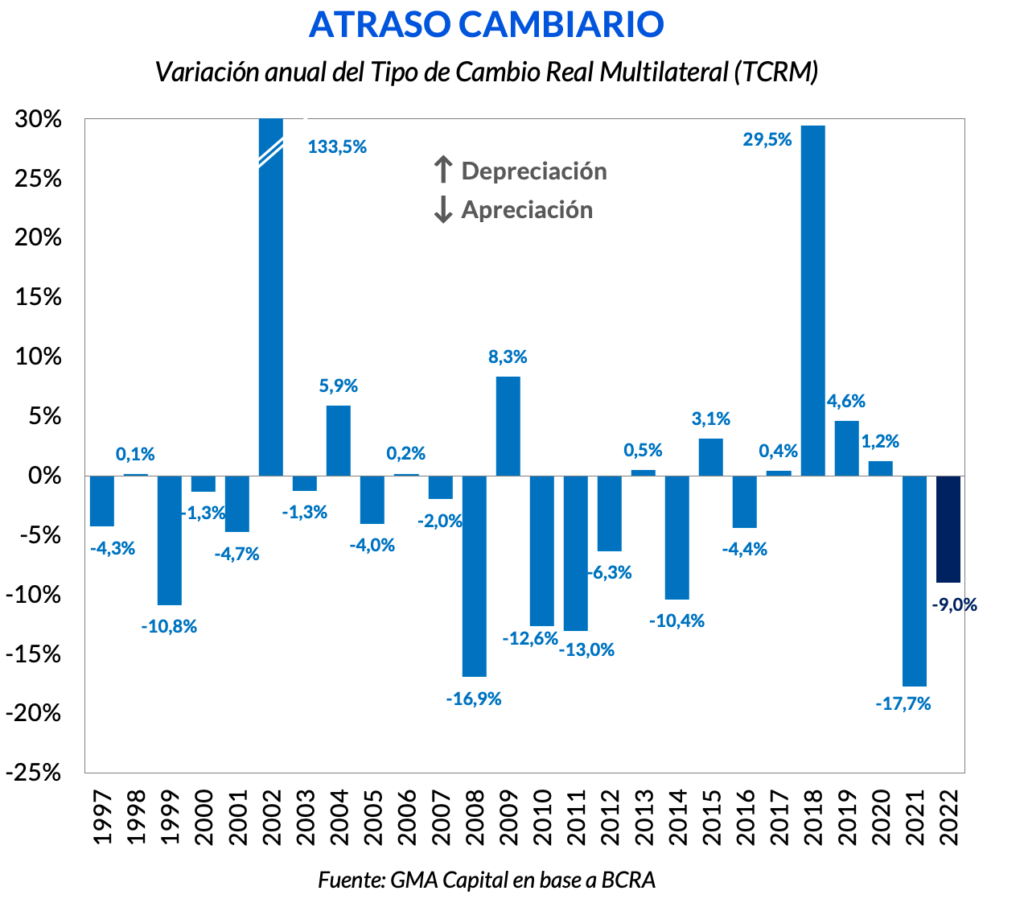

Si de riesgos externos se trata, no se puede dejar de lado una de las variables clave de la economía: el tipo de cambio real. Una apreciación real implica que el tipo de cambio oficial se mueve menos que la inflación (ajustada por el aumento de precios internacional). En consecuencia, el país en cuestión se vuelve más caro con relación al resto de los países. Esto naturalmente incentiva a las importaciones y desincentiva a las exportaciones.

La gestión actual ha utilizado al tipo de cambio como un ancla nominal para contener la inercia inflacionaria. Como consecuencia de ello, la apreciación cambiaria en 2021 alcanzó 17,7%, marcando así un récord desde al menos los últimos 20 años. Y en lo que va del año, el dólar oficial se despertó tarde. Recién en octubre la variación del precio de la divisa superó a la inflación (6,5% vs. 6,3%), y probablemente haya vuelto a hacerlo en noviembre, ya que la variación superó 6,6%.

A pesar de ello, no fue nada suficiente. En lo que va del año, la apreciación real supera el 9%. Los tipos de cambio múltiples y las mayores restricciones a las importaciones, si bien pueden dar un cierto alivio cambiario en lo inmediato, traen consecuencias sumamente distorsivas en la economía, alterando así los incentivos y poniendo en riesgo a la actividad económica.

Como si fuera poco, desde el Ministerio de Economía se está barajando la posibilidad de reducir el ritmo de crawling peg del 6,5% al 4% a partir de enero y a su vez reducir las tasas de interés. Este cóctel, más temprano que tarde, profundizaría aún más los problemas previamente mencionados, y le sacaría todo atractivo a la estrategia de la tasa en pesos.

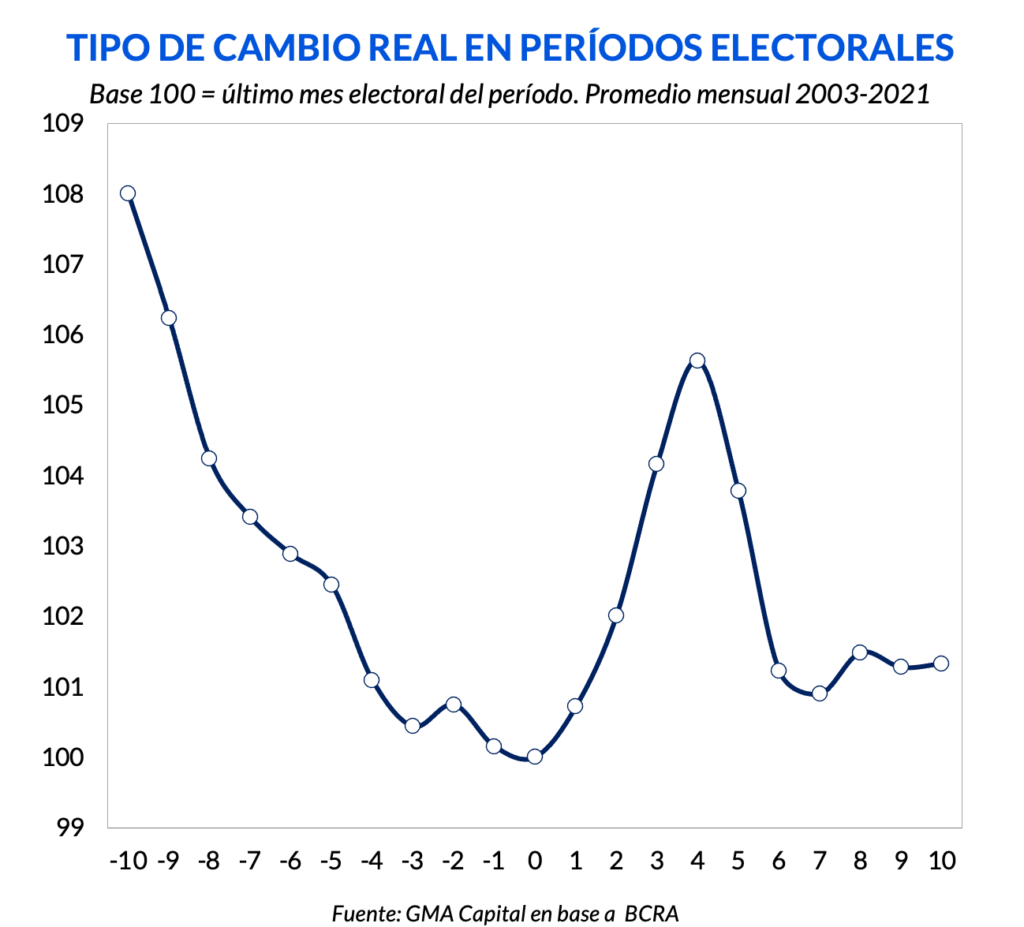

Por otro lado, se suele utilizar al tipo de cambio real como una herramienta con fines electoralistas. El atraso cambiario genera una mejora artificial en términos de poder adquisitivo, lo que mejora las chances del oficialismo de turno. Tomando el promedio de las últimas elecciones entre 2003 y 2021, entre los últimos 10 meses previos hasta la elección, la apreciación llega a superar el 7,4%.

Sin embargo, tal como mencionamos llevamos dos años con una acelerada apreciación. Seguir por este camino no hará más que multiplicar las distorsiones. Sería sinónimo de mayor incentivo para aumentar las importaciones, lo que probablemente implicaría más controles a las importaciones. Esto no solo afectará negativamente al nivel de actividad, sino que también le agregará mayor presión sobre la brecha.

Con todo, pasar el verano y el volátil 2023 posicionados en instrumentos de cobertura cambiaria ligados a la brecha parece ser la decisión más racional, aunque esta postura desafíe transitoriamente la historia reciente de estacionalidad del carry trade.