La doble vara del Fondo Monetario Internacional

El último informe de perspectivas elaborado por el organismo asusta. Corrigió a la baja las proyecciones de crecimiento a partir del próximo año, debido en gran parte a las correcciones fiscales y monetarias que los países están realizando para poder controlar la inflación. A pesar de los riesgos de excederse con el endurecimiento monetario, el Fondo insta a las autoridades de las economías desarrolladas y emergentes a que se mantengan firmes a la hora de corregir los desequilibrios.

Frente a la Argentina, sin embargo, el tono cambia completamente. Si bien condena el endurecimiento del cepo y la multiplicidad de tipos de cambio, avaló el “dólar soja” y reconoció que éste fue útil para el cumplimiento de la meta.

El fin del tipo de cambio diferencial para el campo se hizo notar en el MULC. En las últimas cinco rondas el Central se tuvo que desprender de USD 276 millones. Para intentar corregir esto, las autoridades no dudaron en implementar nuevos precios de la divisa, como el “dólar Catar” o el “dólar Coldplay”. La lista asciende a 15 tipos de cambio, y la política del “vamos viendo” no hace más que desordenar a la economía, en especial para quienes necesitan un horizonte de planificación que supere el cortísimo plazo.

De acuerdo al World Economic Outlook (WEO) publicado por el FMI, la economía global se enfrenta a una serie de importantes desafíos, pero las autoridades deben mantenerse firmes en sus objetivos. El endurecimiento de la política monetaria, en respuesta a una inflación que parece no ceder, y un dólar cada vez más fortalecido amenazan la estabilidad financiera y la actividad económica a nivel global. Además, la guerra en Ucrania y la situación en China, tanto por los estrictos confinamientos como por la débil situación en el mercado inmobiliario, pueden agravar la situación actual.

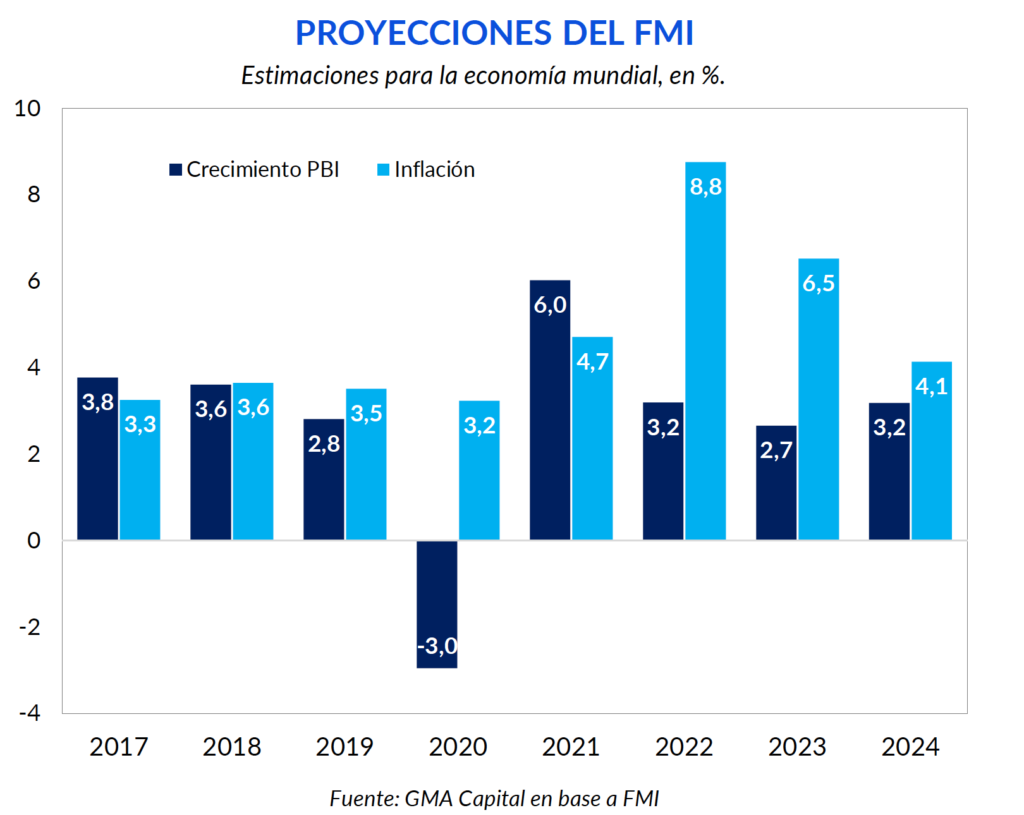

Las proyecciones del organismo indican que el mundo crecerá 3,2% en 2022 (2,4% en el caso de los países desarrollados y 3,7% para los emergentes). A su vez, recortaron a la baja la estimación de crecimiento para el próximo año a 2,7% (1,1% para los avanzados y 3,7% para los países en desarrollo). Si bien hoy casi un tercio de la economía mundial se encuentra en recesión, lo peor aún no habría llegado.

La mayor preocupación gira en torno a la persiste inflación, que parece no ceder a pesar de los endurecimientos monetarios. En Estados Unidos, en septiembre el costo de vida creció 0,4% mensual y 8,2% interanual, por encima de lo que se esperaba. Ni siquiera hace falta aclarar por qué el aumento de precios es lo que más importa a las autoridades: éste ataca los ingresos reales y atenta contra la estabilidad macroeconómica. Tan solo basta con observar la situación (extrema) en Argentina.

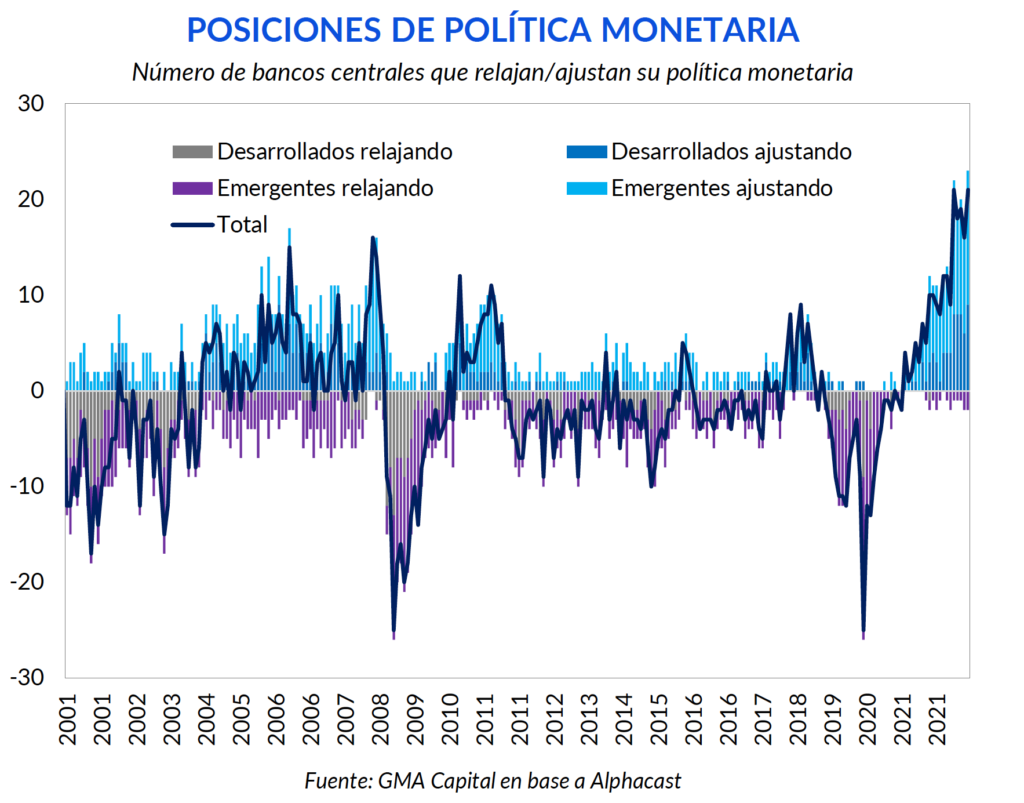

Por esta razón, estamos viendo a los bancos centrales a lo largo y ancho del planeta elevar las tasas de interés para aplacar los excesos de demanda y poner paños fríos a la nominalidad. En esta línea, el FMI señala los crecientes riesgos de excederse o “quedarse corto” con la política monetaria: si el endurecimiento es insuficiente, no solo fallaría en contener la inflación, sino que además se perdería la credibilidad de los bancos centrales y se podrían desanclar las expectativas.

Por otro lado, si el endurecimiento es excesivo, existe un creciente riesgo de que la economía mundial entre en una severa recesión. A su vez, los mercados financieros podrían pasar por momentos de estrés y máxima volatilidad.

Sin embargo, el Fondo reconoce que estos riesgos no son simétricos. Subestimar una vez más la inflación, con la pérdida de reputación que conllevaría para los bancos centrales, podría ser mucho más grave para la estabilidad macroeconómica. Es por ello que el FMI insta a las autoridades monetarias a mantenerse firmes a pesar de las fuertes turbulencias que se avecinen. En esta línea, varios de los funcionarios de la Reserva Federal afirmaron que prefieren extralimitarse con el endurecimiento a quedarse a mitad de camino.

El tono con el que el Fondo alienta a los países a endurecer sus políticas para corregir los desequilibrios contrasta con el modo en el que se dirige a Argentina. Si bien desde Washington condenan el endurecimiento del cepo y la existencia de tipos de cambio múltiples, ello no supuso ningún problema a la hora de aprobar las metas.

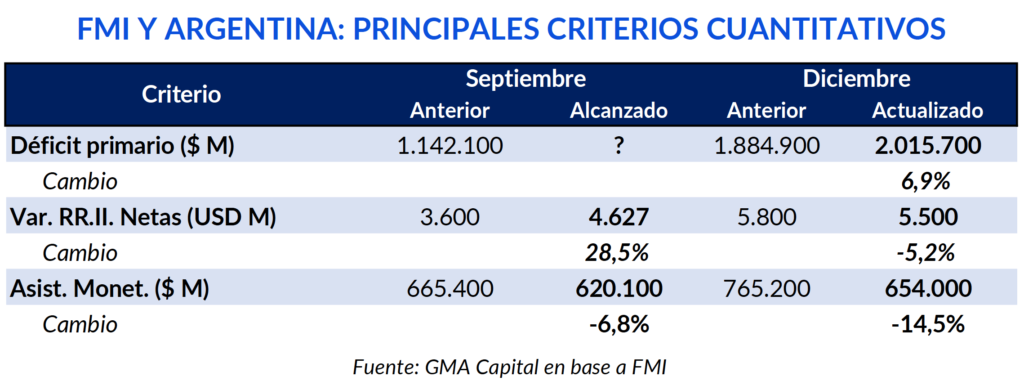

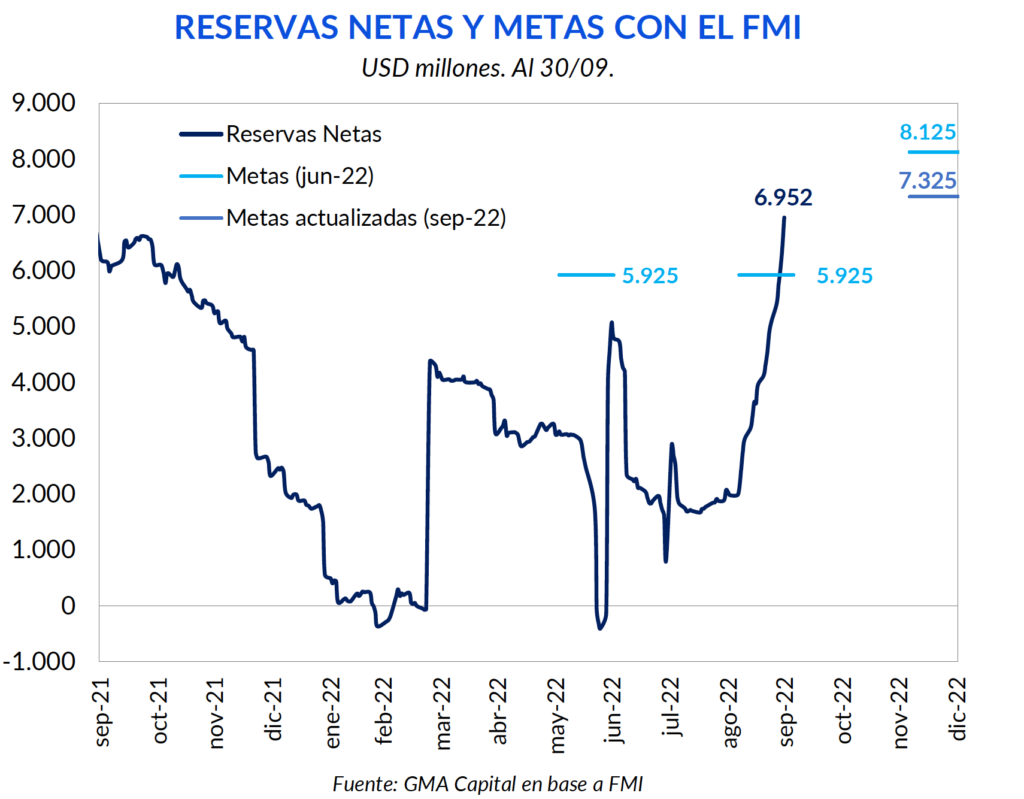

Tras dar el OK al cumplimiento de los criterios de performance del segundo trimestre, el organismo desembolsó USD 3.800 millones, que cubren los pagos realizados hace unas semanas por el programa anterior. Además, anunció que Argentina cumplió tanto las metas de acumulación de reservas (por un margen de USD 1.000 millones) como de asistencia monetaria al Tesoro del tercer trimestre. Con relación a la meta fiscal, probablemente también se cumpla debido al efecto extraordinario del cobro de retenciones por “dólar soja” durante septiembre.

El FMI, a su vez, extendió la meta fiscal a un déficit de $ 2,016 billones, en respuesta a la mayor inflación, y redujo el objetivo de acumulación de reservas netas a diciembre desde un stock de USD 8.125 millones a uno de USD 7.325 millones. Además, amplió de USD 500 a USD 750 millones el ajustador en caso de que los desembolsos de organismos internacionales sean insuficientes. De esta forma, con ubicarse en un nivel similar al actual hasta fin de año, Argentina podría cumplir la meta anual de reservas.

Sin embargo, ya sin el “dólar soja” comenzamos a ver mayores estragos en el frente externo. En las primeras cuatro rondas sin el tipo de cambio diferencial, el Central acumuló ventas netas por USD 276 millones.

Luego del contundente resultado que el “dólar soja” tuvo en materia de acumulación de reservas, los rumores y expectativas en torno a nuevos tipos de cambio diferenciales no tardaron en hacerse realidad: a la extensa lista se le suman dos (o tres) nuevos “dólares”.

Por un lado, para el consumo de bienes de lujo y de consumos en dólares por más de USD 300 mensuales se le sumará al “dólar turista” un 25% extra por anticipo de Bienes Personales. De esta forma, al tipo de cambio minorista de $158 el nuevo “Dólar Catar”/”Dólar Lujo” será de $ 316. Esta medida busca paliar el déficit turístico, que en agosto volvió a superar los USD 750 millones por segundo mes consecutivo (y en el último bimestre fueron USD 9.000 millones anualizado), y también reducir las importaciones de bienes suntuarios, que en los primeros 8 meses del año representaron USD 2.300 millones.

¿Qué le agrega una mancha más al tigre? En el boletín oficial también se dieron a conocer los detalles del nuevo tipo de cambio aplicable a eventos culturales. Este resulta de sumarle el 30% del impuesto PAIS al tipo de cambio oficial. A precios de hoy, unos $ 205.

Ya hay más 15 cotizaciones del dólar en Argentina. Este engendro de tipos de cambio múltiples va en contra de la ley del precio único. En este sentido, no se permite que los precios funcionen eficientemente dando señales para ordenar la oferta y la demanda. Este esquema armado “sobre la marcha”, en función de la disponibilidad y necesidad de divisas, no hace más que desordenar a la economía para quienes necesitan un horizonte de planificación más extenso. El FMI sabe todo esto, pero hace la “vista gorda” (en el documento remarca su oposición a los tipos de cambio múltiples pero aun así avaló el “dólar soja”) quizás por lo comprometido que el organismo está con el préstamo a Argentina y la necesidad de no perder influencia en la región.

La acción deliberada para que la Hidra cambiaria tenga todas las semanas nuevas cabezas busca evitar la pérdida de reservas sin recurrir a un salto discreto en el precio gravitante de la economía argentina. Sin embargo, la aceleración del crawling peg por encima del 100% anualizado es una devaluación silenciosa, pero que se hace notar.

Además, el aumento impositivo aplicable a los consumos en moneda extranjera es una forma de convalidar las expectativas de deterioro del peso con la que el mercado opera, mientras se mantiene el dólar oficial pisado en términos reales.

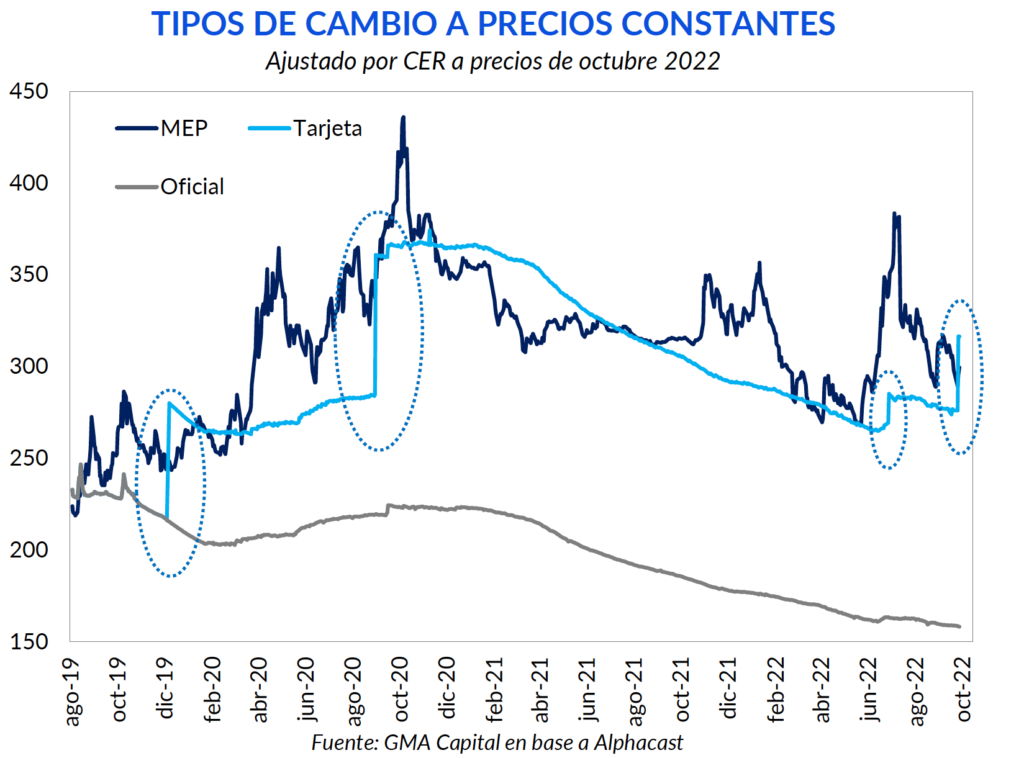

Las últimas tres veces que se optó por incrementar la alícuota impositiva al “dólar tarjeta”, a esto le siguió un proceso de caída relativa en términos reales, por mantener la tasa de devaluación por debajo del aumento de los precios. En otras palabras, la inflación en pocos meses abarató el costo del precio recargado para los consumos en el exterior.

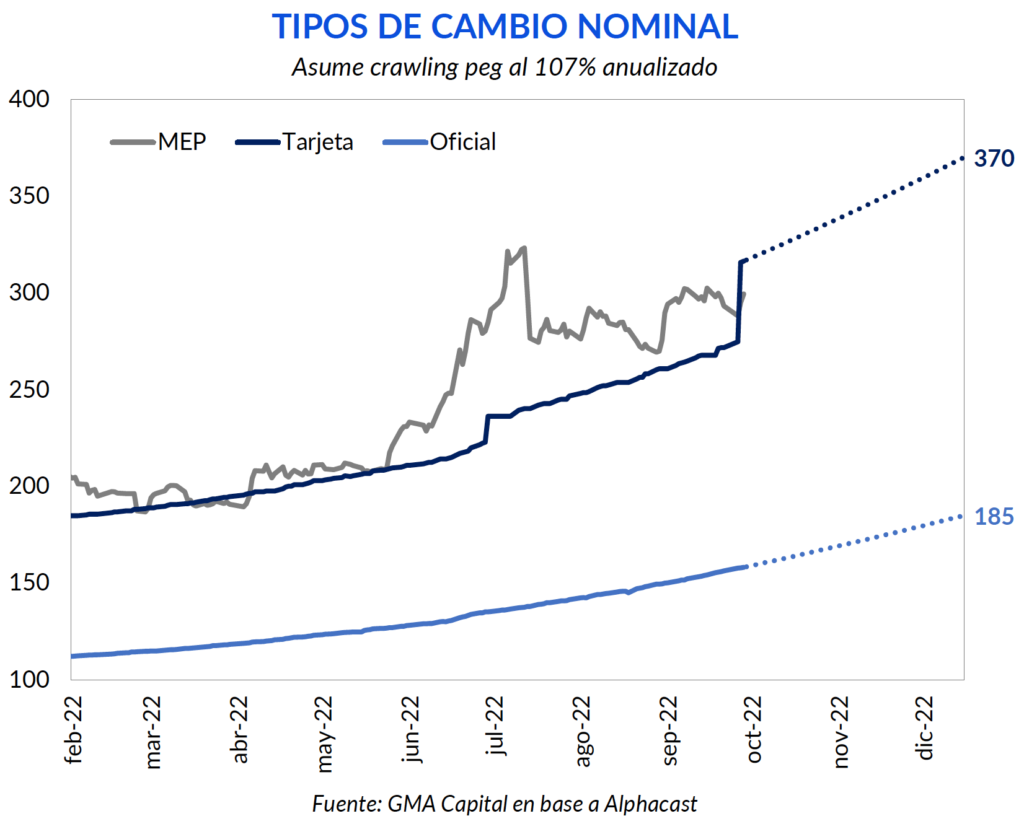

Si esta vez el BCRA mantiene el actual ritmo de devaluación como lo hizo en las últimas semanas, para fin de año el tipo de cambio oficial debería cotizar en torno a los $ 185, y el “dólar Catar” debería hacerlo a $ 370. De acuerdo a las últimas estimaciones del REM, en términos reales la cotización sería equivalente a los $ 315 de hoy. Dicho en otras palabras, si se mantuviera el crawling peg al mismo ritmo que la inflación, no se daría el mismo proceso de atraso relativo como observamos en los últimos aumentos de las alícuotas impositivas a este tipo de operaciones.

La pregunta es si el Gobierno se animará a alinear definitivamente la tasa de devaluación con el ritmo de suba del IPC, convalidando un piso creciente de la inflación, y a seguir endureciendo la tasa de interés. El cóctel es recesivo, un plato que casi nunca está en el menú de la política. Por eso, probablemente la decisión oficial enfile hacia otra dirección.

Al respecto, según los medios, nuevos cambios se darían en noviembre. Se habla de que podría implementarse una suerte de “plan de estabilización”. Abarcaría un acuerdo de precios, salarios y tipo de cambio para abatir la inflación por cuatro meses. De ser solo eso, se trataría de solo otra anémica receta heterodoxa, sin una plataforma de apoyo político amplio, ni racionalidad fiscal, monetaria y cambiaria, ni reformas, que probablemente agrave los desequilibrios y requiera de cirugía mayor en el futuro.