La emisión de pesos en diciembre, al rojo vivo

El último mes del año suele venir de la mano con más pesos en la economía. ¿La razón? El gasto público y el déficit fiscal crecen estacionalmente. En consecuencia, el Banco Central aparece para que las cuentas públicas queden balanceadas.

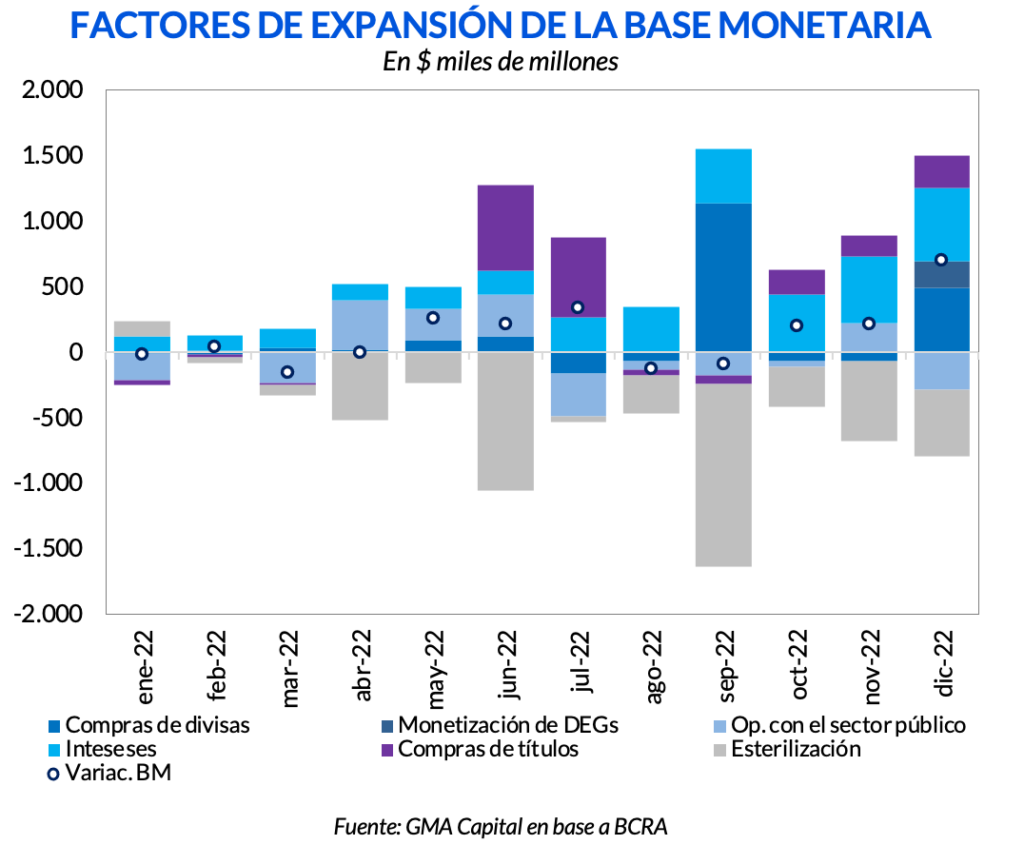

Además del financiamiento directo, se dio una serie de factores que contribuyó para que diciembre fuera un mes récord en el que la “maquinita” no se tomó un descanso ni siquiera para las fiestas.

Analicemos los factores que fueron fundamentales para la creación de dinero en el último capítulo de 2022. Entre ellos hallamos los intereses que Leliq y Pases devengaron, el “dólar soja”, y el financiamiento al Tesoro, que se dio de forma directa a través de la venta de DEGs, y de manera indirecta mediante la compra de títulos en el mercado secundario.

En primer lugar, el principal motor de impresión de pesos fue el pago de intereses de los pasivos remunerados. Por este motivo, se tuvieron que emitir $ 563.000 millones. Así, la factura de intereses acumuló $ 3,39 billones en 2022. Es un guarismo macroeconómicamente relevante que representó el 4,1% del producto.

En segundo término, se destacaron las compras de divisas. La última edición del “dólar soja” volvió a traer consigo muchos pesos para captar la mayor oferta transitoria de dólares. La expansión monetaria por esta partida ascendió a $ 489.000 millones solo en diciembre, cifra que se amplía unos $ 90.000 millones si también consideramos los últimos días de noviembre, cuando había empezado a operar este tipo de cambio diferencial.

En tercer lugar, tenemos la adquisición de títulos en el mercado secundario. Se trató del tercer mes consecutivo en el que el Central financió al Tesoro “indirectamente”. En diciembre la factura fue de $ 241.000 millones y acumuló $ 587.000 millones en el último trimestre. Si además consideramos las compras que realizó entre junio y julio, luego del desplome financiero, la emisión total por esta partida alcanzó $ 1,85 billones.

Finalmente, dado que se encontraba dentro de los límites establecidos con el FMI, el Tesoro utilizó parte de los DEGs, vendiéndoselos al Banco Central. Como contrapartida, en Reconquista 266 emitieron $ 200.000 millones.

Con el objetivo de suavizar el efecto monetario de la expansión de la cantidad de pesos, se esterilizaron $ 512.000 millones. Así, el stock de pasivos remunerados rompió la barrera nominal de los $ 10 billones. Habrá que prestarle gran atención a esta dinámica en el futuro, en especial si los intereses continúan avanzando por encima del aumento de precios, un hecho que agudizaría el riesgo de que se genere un efecto “bola de nieve”. Para tener en cuenta: solo en 2022 el acervo de Leliq y Pases se incrementó 112%, muy por encima de la inflación, aun cuando la tasa devengada fue negativa en términos reales en la mayor parte del año.

Con todo, en diciembre la base monetaria se expandió $ 696.000 millones, variación mensual récord en el 2022. A pesar de ello, en el acumulado anual apenas varió 42%, es decir, se contrajo un 27% en términos reales.

Por último, la meta monetaria con el FMI se “cumplió”, ya que los adelantos transitorios acumularon $ 620.000 millones, por debajo del límite de $ 654.000 millones establecido en el acuerdo. Sin embargo, las fuentes de financiamiento indirecto superaron con creces dicha cifra.

Debido a las señales de agotamiento que se observan en el mercado de deuda en pesos, es probable que esta dinámica continúe su curso en 2023.

Al dólar y al resto de los precios no les importa de dónde vienen los pesos, o si el financiamiento monetario es directo o indirecto. Por eso, si la historia se repite en los próximos meses, la mayor cantidad de pesos, en la calle o en el balance del Central, que nadie se sorprenda si el efecto dominó impacta de lleno sobre la brecha cambiaria y la inflación.