El balance de las inversiones argentinas en 2022

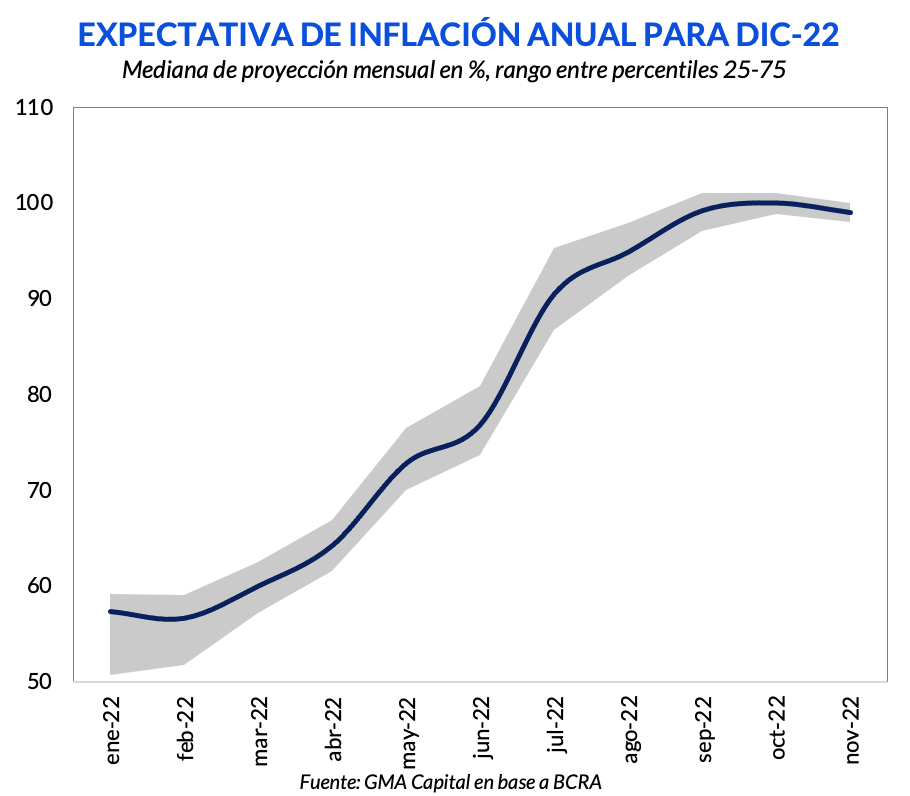

Casi nadie pensaba allá por enero de este año que la inflación iba a superar con creces al 90%. De hecho, el alza efectiva del IPC superó por más de 40 puntos porcentuales a la estimada en el primer mes del año. Adicionalmente, los acontecimientos en el plano internacional y la incertidumbre propia de la economía local trajeron pocas alegrías. Frente a este escenario, ganarle a la suba del costo de vida fue una misión casi imposible para cualquier cartera.

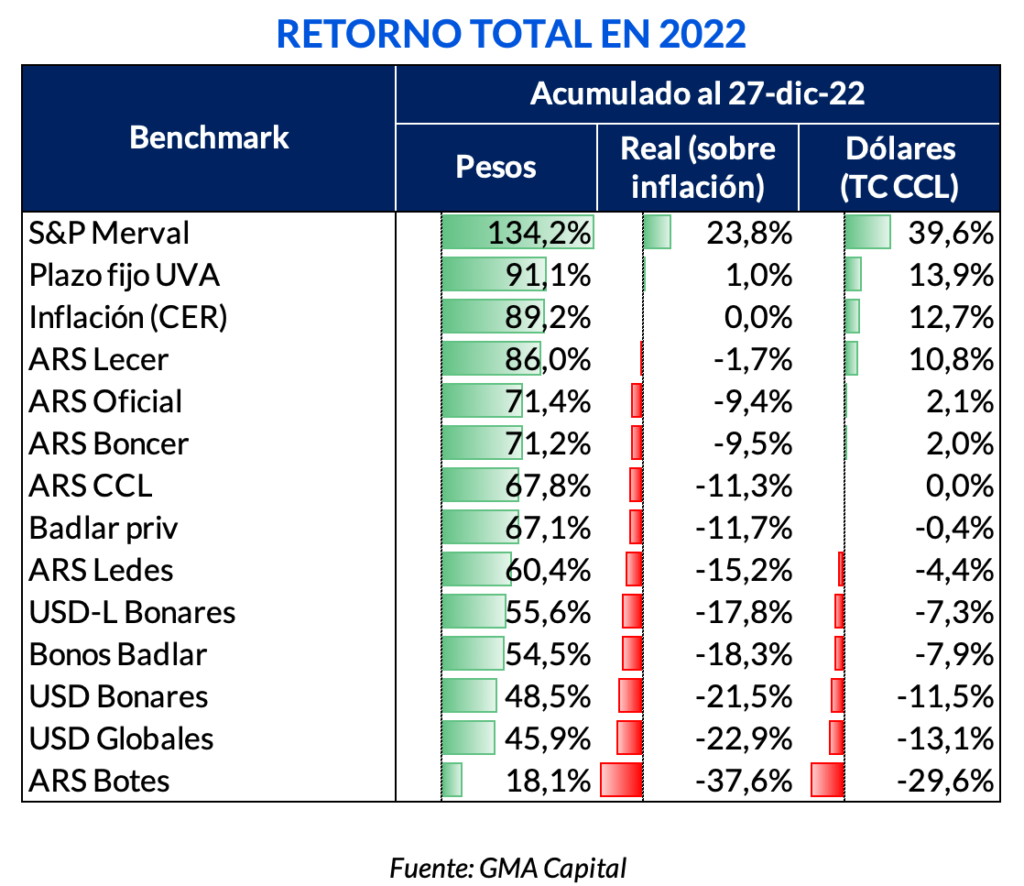

Sin embargo, debido a que el dólar CCL se movió por debajo de la variación del nivel de precios, algunas de las alternativas que ofrecieron retornos pobres en términos reales se defendieron bien en moneda dura. Así, fue un año interesante para algunas estrategias de carry trade.

Entre el podio de activos, el oro se lo llevaron las acciones. Con grandes dosis de volatilidad y un rally que se concentró en el último semestre del año, el S&P Merval escaló 39,6% en dólares. La dinámica alcista fue traccionada, tal como sucedió con el equity del mundo, por el sector energético.Vista Oil (que no cotiza localmente, sino como ADR) trepó 201% en moneda dura. La siguieron TGS e YPF, con alzas de 161% y 126% respectivamente.

Por fuera de la excepción que se dio en la renta variable, ningún otro tipo de activos supo darle batalla a la inflación. En el universo indexado, la mejor alternativa para quienes pudieron tener acceso fueron los plazo fijos UVA, que rindieron 91,1% nominal, 1% real y 13,9 en dólares. A estos le siguieron las Lecer, que cerraron el año con un retorno de 1,7% por debajo de la inflación, aunque con una ganancia de 10,8% en moneda dura. Finalmente, los bonos CER rindieron -9,5% real y +2% en dólares.

La aceleración inflacionaria y el tardío endurecimiento de la política monetaria terminaron siendo una pesadilla para quienes eligieron instrumentos a tasa fija. El retorno de las Ledes ni siquiera superó el avance del dólar CCL. Rindieron apenas 60,4% en pesos, -15,2% ajustado por inflación y -4,4% en moneda dura. En línea con esto, los Botes resultaron ser la peor inversión en este 2022 afectados por una mayor duration. Avanzaron apenas 18,1% en pesos. Es decir, experimentaron una pérdida de 37,6% en términos reales y una merma de 29,6% en dólares.

En lo que se refiere al dólar, el precio mayorista se movió 71,4% nominal. Si bien en los últimos meses el crawling peg superó al incremento de precios, la conclusión no fue la misma para el acumulado del año. En 2022 el peso se apreció 9,4%. Por otro lado, tal como mencionamos, el contado con liquidación se movió menos que el dólar oficial, con un incremento nominal de 37,8% y un retroceso real de 11,3%.

Para quienes optaron por cobertura cambiaria desde abajo tampoco fue un gran año. Los bonos dollar-linked rindieron 17,8 puntos por debajo de la inflación y -7,3% en dólares.

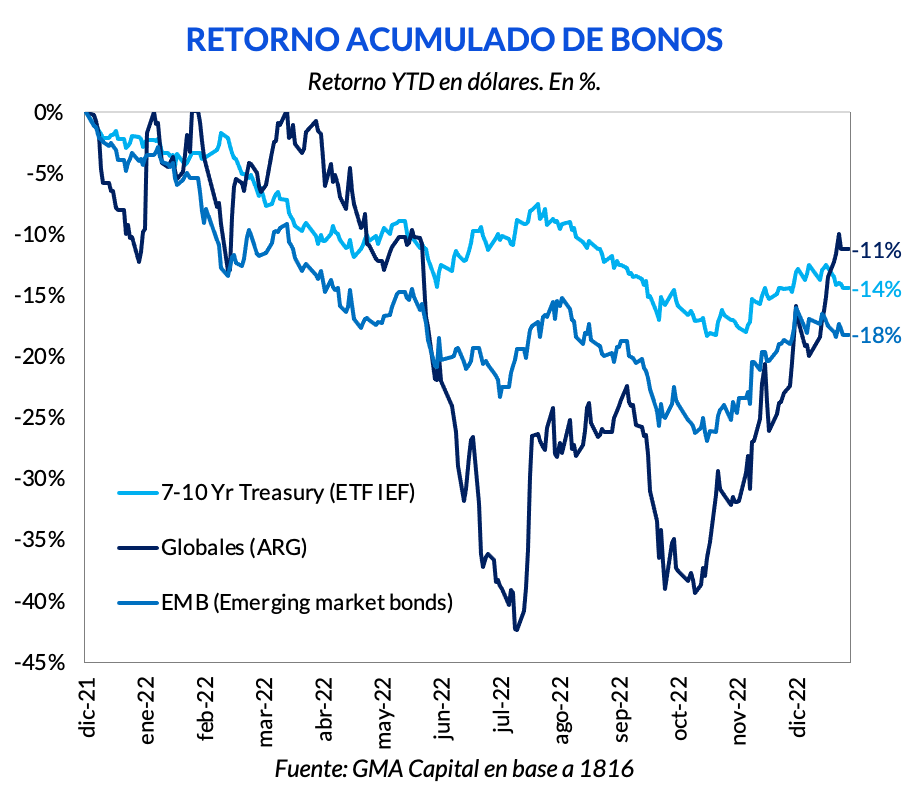

Por otro lado, los bonos hard dollar se encontraron entre las peores inversiones del 2022. Los Globales (Ley NY) cayeron 11,5% en dólares, mientras que los Bonares (Ley local) cedieron 13,1%. Dicha dinámica habría sido mucho más pronunciada en ausencia del rally que se dio desde octubre y que acumuló ganancias de hasta 40%.

Más allá de la mala perfomance que tuvieron en relación al resto de activos, la comparación con respecto a los bonos del resto del mundo cambia la perspectiva. Los bonos de países emergentes cedieron en promedio 18%, mientras que los Treasuries norteamericanos con un plazo promedio entre 7 y 10 años sufrieron caídas de 14%. De esta forma, durante el 2022 los bonos argentinos respondieron mejor en materia de retornos que el activo libre de riesgo por excelencia, que se vio muy afectado por el endurecimiento monetario.

El próximo año estará signado por una mayor escasez relativa de dólares y por la tentación de un manejo irresponsable de la política económica con fines electoralistas. De esta forma, el inversor debería tener en consideración aquellos activos que ofrecen cobertura, ya sea contra el aumento de los precios o contra los movimientos del tipo de cambio.