En África hacen lo que Argentina no puede: salir rápido del cepo

Los controles de cambios no son algo que se haya inventado en Argentina. Hay evidencia de su existencia a lo largo de la historia. En los poquísimos países donde todavía están presentes, encontramos un común denominador: la mala performance económica. Por eso, casi todas las naciones aprendieron y los eliminaron.

Dos casos de abandono reciente de esta medida son los de Burundi y Nigeria. El primero solicitó recientemente asistencia al Fondo Monetario Internacional, comprometiéndose a unificar el tipo de cambio oficial y el paralelo, desregulando completamente las operaciones comerciales y financieras que hasta ahora eran reprimidas. Además, deberá sanear sus cuentas fiscales y endurecer la política monetaria, eliminando emisión para financiar al fisco.

Por su parte, lo de Nigeria es muy esclarecedor. A mediados de junio, apenas dos semanas después de la asunción de un nuevo presidente, se decidió eliminar el cepo. La salida fue anunciada en el discurso inaugural del mandatario, marcando firmemente el rumbo a seguir. El contexto previo era dantesco: Nigeria registraba reservas netas negativas por USD 1.000 millones, un déficit fiscal de 5% del producto y el apoyo popular en las elecciones fue de apenas 36,6%.

Previamente, el precio de la naira nigeriana en el mercado oficial era de 463 nairas por dólar, mientras que en el mercado alternativo rondaba los 770. La brecha era del 66%, pero luego del desmontaje del grillete cambiario, el precio oficial se colocó en 760, una cifra casi idéntica a la del paralelo.

En nuestras pampas hay un fuerte consenso de que la salida del cepo es necesaria, pero las dudas todavía están sobre la secuencia temporal. El debate político sobre una solución gradual o de shock aún está latente y marca las campañas presidenciales de los principales referentes de la oposición. ¿La preocupación? Lo que sucedería con el dólar ante una liberalización cambiaria. El temor es que el precio de la divisa converja o que incluso se dispare por encima de la cotización de los financieros y se espiralice la inflación.

Lo cierto es que el desenlace, en ese escenario, dependerá en gran medida de las expectativas del mercado. Creemos que la clave está en no mirar el futuro con los ojos de hoy. La idea de una liberalización no debería ser analizada de forma aislada, sino como parte de un cambio integral de régimen económico. Pensar en una salida del cepo en un contexto similar al actual sería un error, por lo menos en las primeras semanas donde un nuevo gobierno gozará del beneficio de la duda y de capital político.

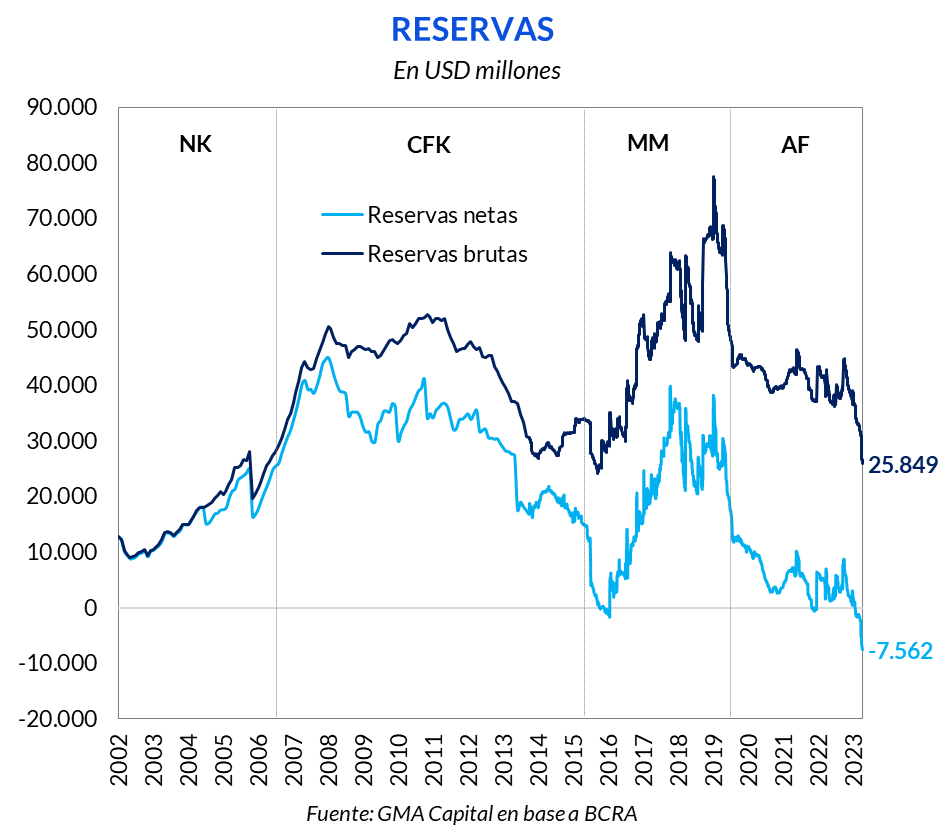

Es fundamental que la confianza inicial se capitalice con señales fuertes de reformas económicas. Una rápida unificación sería un puntapié inicial muy contundente para complementar ese rumbo y dejar de perder reservas en el mercado de cambios. El derrotero de las reservas netas, que actualmente navegan en USD 7.800 millones negativos, debería ser irrepetible.

Con relación al tipo de cambio unificado, tendría que ser menor a $ 528 a precios de hoy si el mercado descuenta que la coyuntura será mejor con un nuevo gobierno que con el actual. La cotización financiera de estos días es sinónimo de desconfianza y repudio absoluto por el peso. La creencia de que un eventual valor único, siempre a valores constantes, estaría por encima del umbral de estos días implicaría un escenario de mayor crisis, tal como el de octubre de 2020 ($ 774 de hoy) o el de junio de 2022 ($ 661 de hoy).

Desde otro punto de vista: si este gobierno no creíble puede tener un dólar de $ 528, ¿por qué uno con más confianza que encare reformas tendría uno más alto? Las experiencias de unificación en Argentina en 2015 (un acierto inicial de la gestión de Cambiemos) y Nigeria en 2023 confirman nuestra hipótesis. Si bien es cierto que la brecha de ese entonces era menor, también lo es la necesidad de unificar rápidamente para obtener recursos (reservas) que potencien una recuperación económica tras más de una década de estancamiento.

Lo cierto es que no queda margen para mantener el cepo. Desde finales de 2019, las reservas netas pasaron de USD 12.490 millones a USD 7.562 millones negativos, una dinámica que sin duda seguirá empeorando si se mantiene este esquema. Los instrumentos para contener artificialmente el precio del dólar por debajo del de mercado lucen agotados dentro del “Plan Llegar”.

Post-10D, esta lógica de política macroeconómica debería hacer un giro copernicano. Nuestro espejo no está en lo que hicieron las grandes potencias globales, sino en la travesía que humildemente emprendieron Burundi y Nigeria.