Las cuentas externas llegan con el motor fundido

Se respiran aires de calma en el mercado. Las menores chances de una dolarización desordenada, dado un candidato oficialista con más chances de ganar la presidencia o un Milei mucho más moderado impulsaron las valuaciones en la bolsa. Los inversores aprovecharon una ventana de ganancias extraordinarias en moneda dura, motivada tanto por la caída de los dólares financieros como por la revitalización de los títulos en pesos.

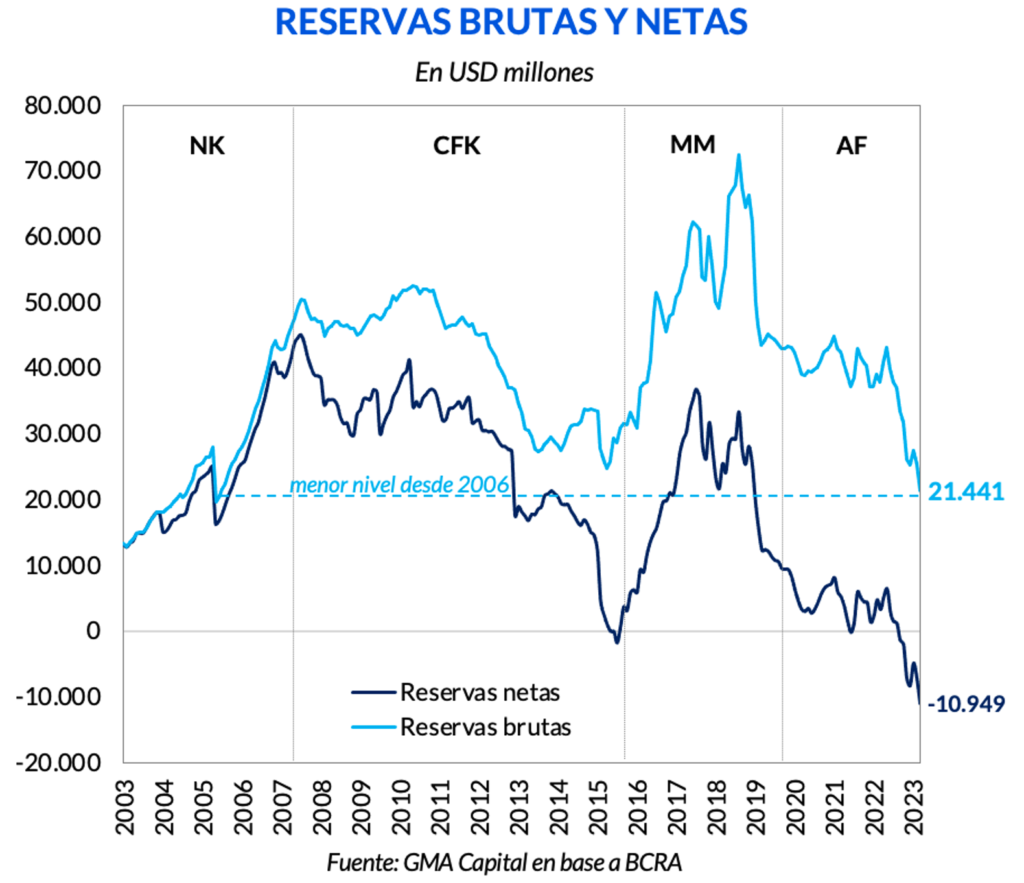

No obstante, gane quien gane, es insoslayable la necesidad de corrección de precios relativos y de ejecución de reformas para corregir un cuadro macroeconómico pavoroso. En particular, ponemos el foco sobre la delicada situación externa. Y es que, con el reciente pago al Fondo, las reservas netas habrían alcanzado un nuevo mínimo histórico, acercándose a USD 11.000 millones por debajo de cero.

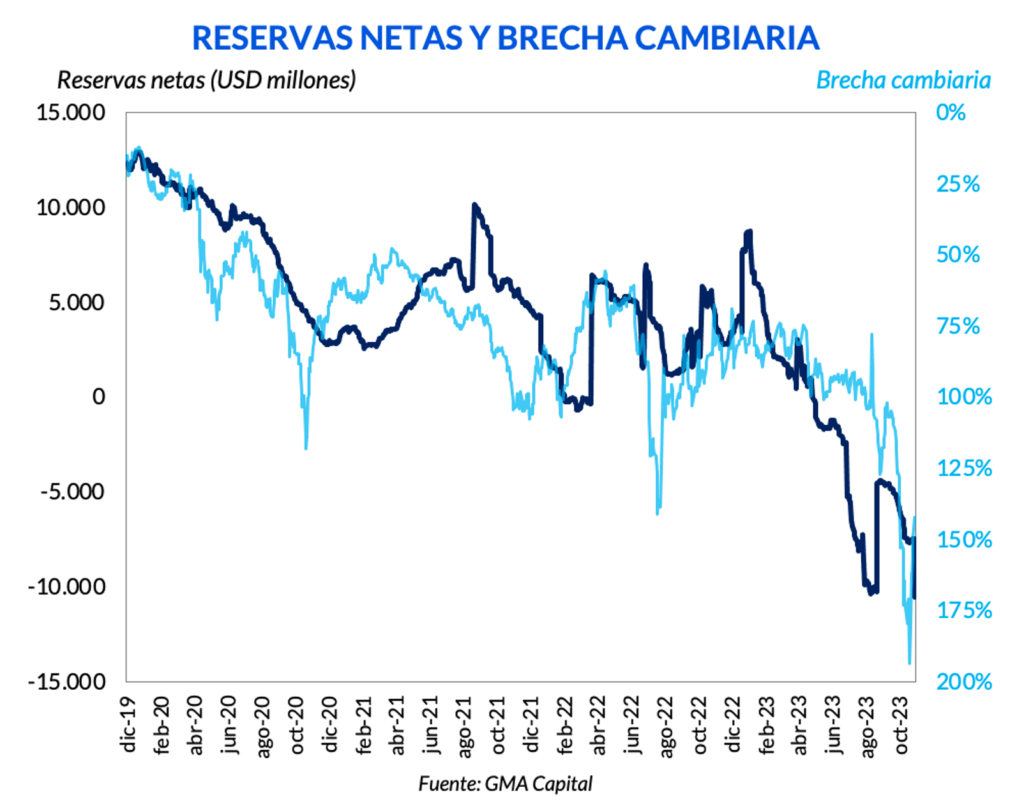

Por más programas de incremento a las exportaciones que existan, el tipo de cambio vigente de importaciones a $ 350 es el más retrasado en casi seis años. En tanto, el incentivo a adelantar compras en el exterior con una brecha en torno a 150% es notable. En este contexto, y como muestra la dinámica de reservas, al nivel de dólar que le gusta al Gobierno, las cuentas no cierran.

Desde el resultado de las elecciones Generales se vive una tensa calma en el mercado. La sorpresa del 22 de octubre impactó rápidamente en el precio de los activos financieros.

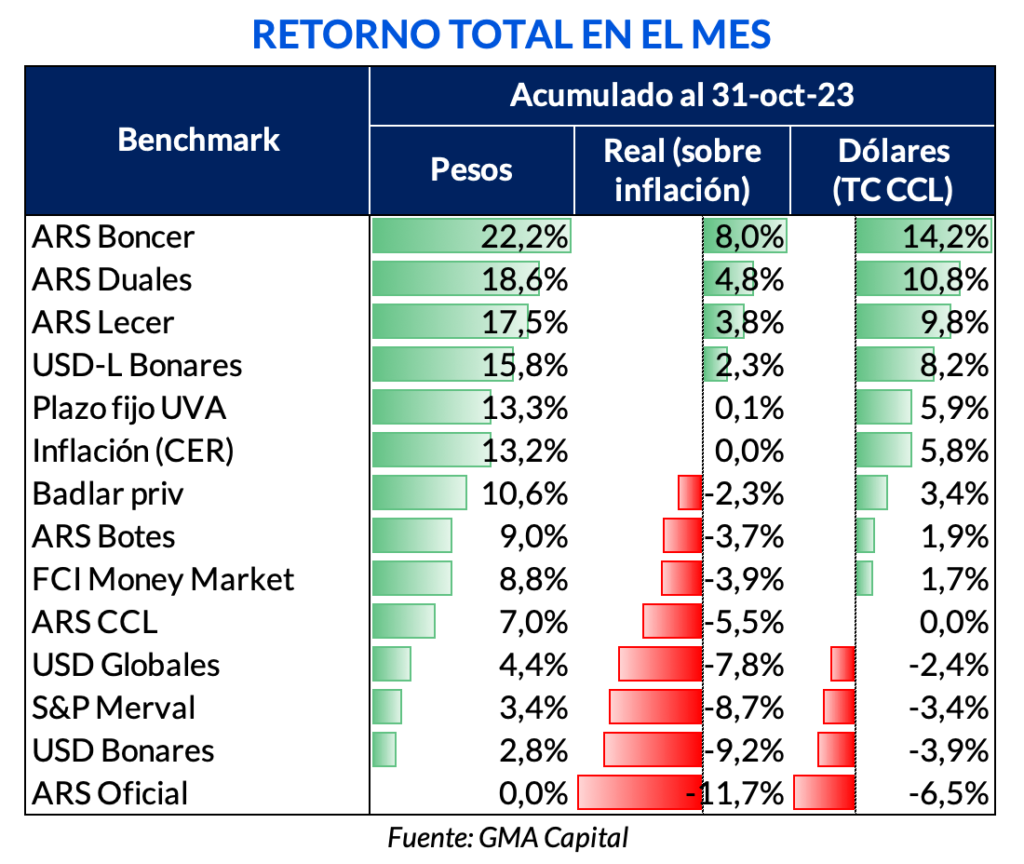

La menor probabilidad de una dolarización revitalizó la deuda en pesos. Títulos CER y dollar-linked fueron los activos estrella del mes, con ganancias que rondaron entre 16% y 22%. Por su parte, el recorte de 17% del dólar “contado con liqui” desde el “22-O” garantizó rendimientos positivos en moneda dura, aun en aquellas inversiones que no lograron ganarle a los precios.

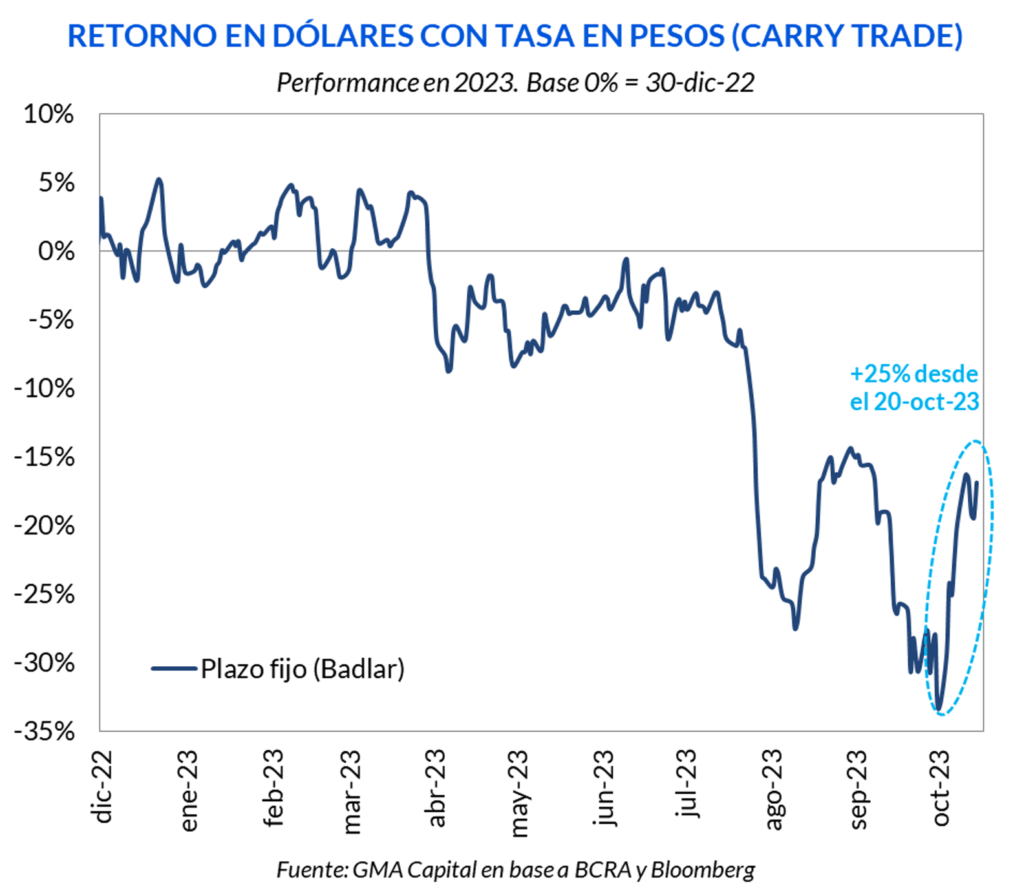

Nuestro índice de carry trade con Badlar arrojó una impresionante revalorización de 25% desde el 20 de octubre hasta hoy en base tanto al retroceso del CCL como del devengamiento de tasa en moneda local.

Ahora bien, a pesar de que la expectativa del plan radical de la dolarización se moderó, las estrategias en pesos muestran riesgos asimétricos. La economía no muestra señales de mejora. Una corrección de precios relativos es inminente, pero no se sabe si será ordenada o desordenada. Tampoco los candidatos pueden estimular grandes dosis de optimismo sin mostrar las cartas de sus eventuales gabinetes.

Lo cierto es que, algunos frentes de la economía, en particular el externo, exigen medidas concretas y urgentes que podrían inducir ruido y volatidad en el mercado. Ningún candidato estará exento de tomar decisiones difíciles a partir del 10 de diciembre.

La devastadora sequía y la implementación de los “Dólar Soja” de 2022 pusieron en evidencia el importante desmanejo de la política cambiaria y las falencias del cepo draconiano para suavizar “cuidar” los dólares.

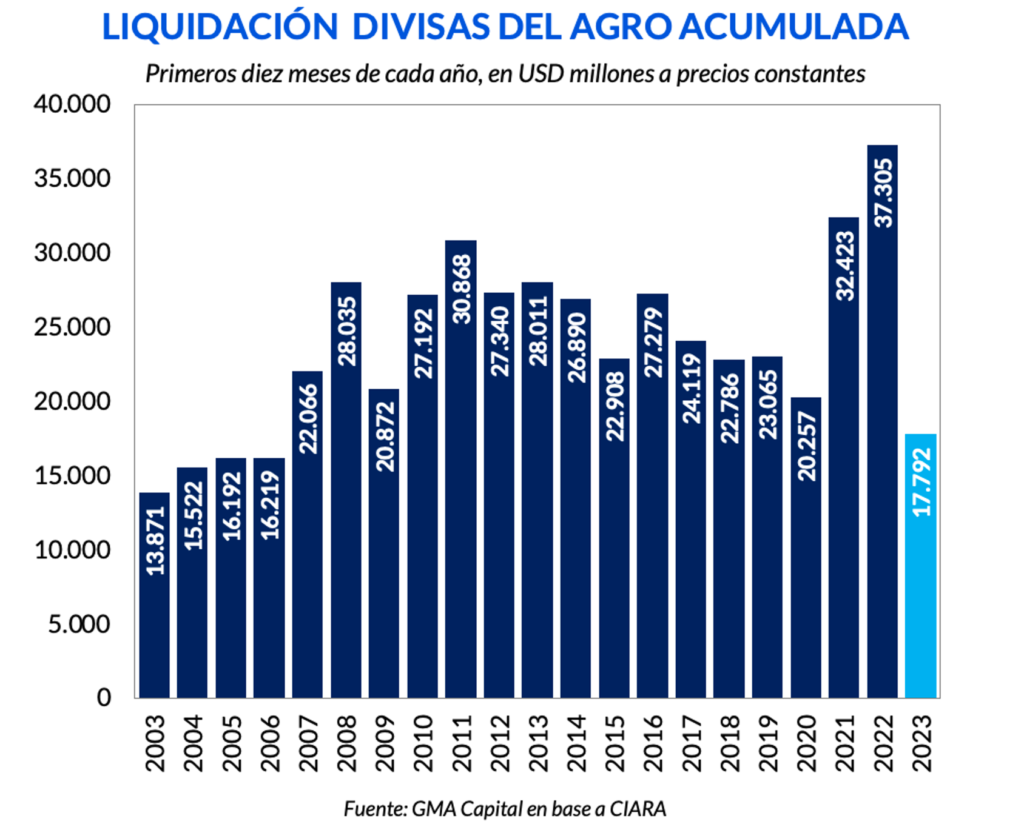

En gran medida por la crisis hídrica, pero también como una forma de cubrirse por parte de los productores, en octubre la liquidación del agro fue de USD 744 millones, la más baja para un décimo mes del año de la que se tenga registro al ajustar en términos reales.

Con esto, en los diez meses que van del año el agro aportó divisas por USD 17.492 millones. Aun si lo ajustamos por inflación estadounidense, se trata de la menor cifra desde 2006. Además, este monto contrasta con la extraordinaria liquidación de los dos años anteriores. Las comparaciones no siempre son odiosas: a esta altura de 2021, había acumulado USD 32.423 millones a precios constantes y en 2022 ascendía a USD 37.305 millones. Dos años destacables que, por incosistencias de la política cambiaria, no pudieron verse reflejados en una mejora de las reservas.

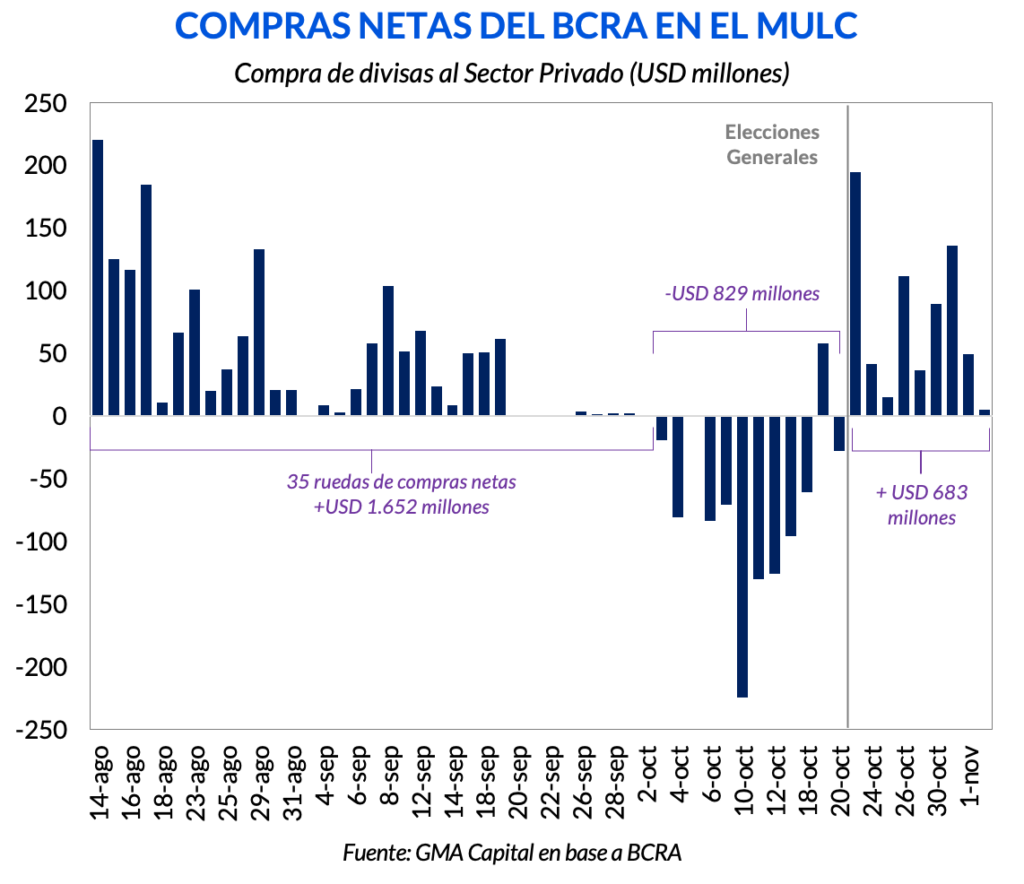

Pese a la baja liquidación del agro de octubre, el Banco Central no cerró el calendario con gran volumen de ventas netas. En el décimo mes del año la autoridad monetaria se desprendió de USD 231 millones para hacer frente tanto a la demanda de importaciones como a los pagos de deuda de privados y entes subsoberanos.

En perspectiva con otros octubres, no tuvo una performance necesariamente mala. Por ejemplo, en aquel mes de 2022 había vendido USD 498 millones (luego de haber comprado USD 5.000 millones por el dólar soja) y en octubre del 2020 se había deshecho de USD 1.000 millones en medio de la recordada crisis cambiaria.

No obstante, las elecciones del 22 de octubre marcaron un quiebre en la performance del Central. Entre comienzos de mes y la fecha de los comicios cedió divisas por USD 858 millones. Sin embargo, a partir de esa fecha el BCRA cerró todas y cada una de las nueve jornadas siguientes en verde. En esa ventana temporal acumuló USD 627 millones, corrigiendo la baja eficiencia de las jornadas previas.

Si bien el “Dólar Exportador” pudo haber ayudado a corregir la dinámica, sospechamos que el endurecimiento del cepo para aprobar importaciones habría sido determinante para consolidar las compras netas del BCRA de las últimas jornadas.

Por el lado de los distintos Programas de Incremento al Exportador (PIE), vigentes de manera ininterrumpida desde abril del presente año, se puede haber logrado un mayor incentivo para aumentar las ventas al exterior. No obstante, el tipo de cambio a $ 350 correspondiente para las importaciones es el más bajo en términos reales desde diciembre de 2017. Si a esto le sumamos además una brecha superior al 150%, el incentivo a incrementar las compras al exterior es total. Es una constante que se dio en la gestión actual, ahora intensificada.

En este contexto, del reciente Informe del Mercado de Cambios surgió que la deuda de importadores con sus proveedores se incrementó USD 2.487 millones en septiembre, y acumula USD 20.171 millones desde febrero de 2022, una cifra de relevancia macroeconómica. Este incremento forzado de pasivos pone en evidencia la escasez de divisas para hacer frente a las compras al exterior, al menos al tipo de cambio con el que el Gobierno se siente cómodo.

Como si fuera poco, pese a la activación del segundo tramo del swap con China, los yuanes casi que no se están destinando a pagar importaciones. Desde que se anunció la ampliación por hasta USD 6.500 millones extra, el volumen operado casi que no varió. De hecho, en las 12 ruedas posteriores al anuncio se negociaron solo USD 83,5 millones para el pago de importaciones en la divisa china (promedio diario USD 7 millones). Frente a este cuadro, una posibilidad es que China aun no haya aprobado este tramo para el pago de importaciones.

Para lo que sí se usaron los yuanes de libre disponibilidad fue para pagarle al FMI. Y es que, según los últimos datos disponibles, el Central contaba solo con USD 1.850 millones de DEGs en su activo, y hacia finales de octubre debía hacer frente a USD 2.600 millones en vencimientos con el FMI. Según fuentes oficiales, esta diferencia fue cubierta con los yuanes del swap.

Además, Argentina deberá abonar pagos al FMI en concepto de intereses por USD 825 millones durante este mes. Curiosamente, la diferencia entre el total de los vencimientos de octubre y noviembre (USD 3.412 millones) y el stock de DEGs previo son USD 1.500 millones. Este monto coincide con la expansión del tramo de libre disponibilidad de yuanes de USD 5.000 millones a USD 6.500 millones.

Más allá de estos avatares, lo cierto es que con el pago de intereses de noviembre las reservas alcanzarían un nuevo mínimo histórico. Las reservas brutas del Central perforarían la zona de USD 21.500 millones, marcando el menor nivel desde 2006. Por su parte, los dólares netos de Reconquista 266 se acercarían a USD 11.000 millones por debajo de cero, horadando el último piso vigente previo al desembolso del FMI. Con todo, las reservas netas, una métrica clave de solvencia externa el menor nivel, tocarían los valores más bajos de los últimos 20 años.

Como mencionamos previamente, la sequía puso en evidencia las inconsistencias del esquema cambiario vigente. Los manuales de macroeconomía enseñan que esta clase de shocks externos demandan una depreciación real de la moneda para morigerar el ingreso y salidad de las divisas comerciales. Pero, en la práctica, el precio oficial del dólar nunca fue lo suficientemente alto como para equilibrar las cuentas externas y, por lo tanto, la brecha de las cotizaciones financieras fue elevada.

Una conclusión casi natural es que resulta muy difícil acumular reservas con un spread de 150%. Por eso, en el mercado se sabe que el próximo presidente y su equipo económico deberán tomar medidas urgentes en este frente para corregir lo que fue un derrotero constante en la gestión actual.

En este sentido, será fundamental encarar un enfoque para corregir la brecha “desde abajo”. Carlos Melconian, referente económico de Patricia Bullrich, promovía un desdoblamiento cambiario, que podía llegar a buen puerto si iba acompañado de un plan de ajuste fiscal consistente. Sin Juntos por el Cambio en la escena, hay pocas garantías de que un desdoblamiento llevado a cabo por Massa sea exitoso. Sin credibilidad suficiente, deberá exagerar la disciplina fiscal.

Un ajuste de shock, tanto en materia fiscal como cambiaria, si bien podría ser más costoso en el corto plazo e incrementar la conflictividad social, podría permitir un reacomodamiento de la macroeconomía más rápido en comparación al desdoblamiento. Una carta a favor del actual Ministro es que, con a priori mayores dosis de gobernabilidad (gobernadores, Congreso y sindicatos, entre otros) a su haber, tendría mayor capacidad de llevar a cabo la corrección de desequilibrios y, por qué no, una agenda de reformas. La pregunta que los inversores siguen haciéndose es si el oriundo de Tigre tiene la voluntad.