Malabares peligrosos para cumplir el Plan Llegar

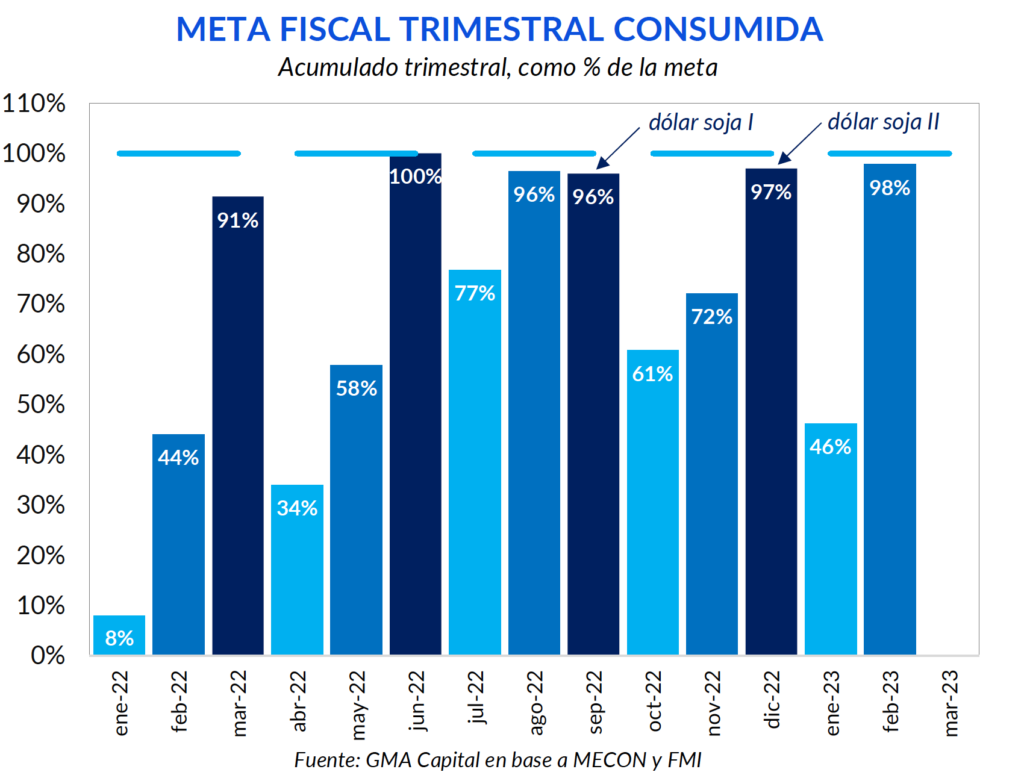

En febrero, por segundo mes consecutivo, las cuentas del Tesoro dieron mal y prácticamente ya se consumió toda la meta trimestral pactada con el FMI en materia fiscal. Existió cierto ajuste en el gasto, que se dio en gran medida gracias a una mayor licuación. Pero la caída en la recaudación fue superior y profundizó el rojo fiscal. Esta dinámica se correspondió en mayor medida al fenómeno externo. No solo vimos la resaca del “dólar soja”, sino que también la sequía comienza a mostrar sus primeros efectos, comprometiendo tanto a Hacienda como a las reservas netas.

En este contexto, entre rumores y confirmaciones tardías, se dio a conocer una nueva medida vía DNU. Se les obliga a las entidades públicas a canjear deuda en dólares Ley New York (Globales) y a vender bonos en dólares Ley Local (Bonares). A cambio, se quedarán con títulos en moneda local. Con esto, el Gobierno podría cerrar el programa financiero sin pasar directamente por la ventanilla del Banco Central. Y, de paso, intentar calmar las cotizaciones financieras del dólar.

Pero incluso logrando su cometido, la victoria del Tesoro sería pírrica. Es que se trataría de una maniobra financiera extremadamente costosa, que incluye tanto la privatización de deuda en pesos por compromisos en dólares a tasas superiores al 50% anual, como la profundización del deterioro patrimonial de las entidades públicas, especialmente del FGS de la ANSES.

Los primeros meses de 2023 fueron ásperos en materia fiscal. Tras haber registrado un déficit récord en enero en comparación con años previos, en febrero las cuentas públicas profundizaron su deterioro. Se registró un déficit primario de $ 228.000 millones. Al ajustar por inflación, se trata del peor resultado para el segundo mes del año desde 2017.

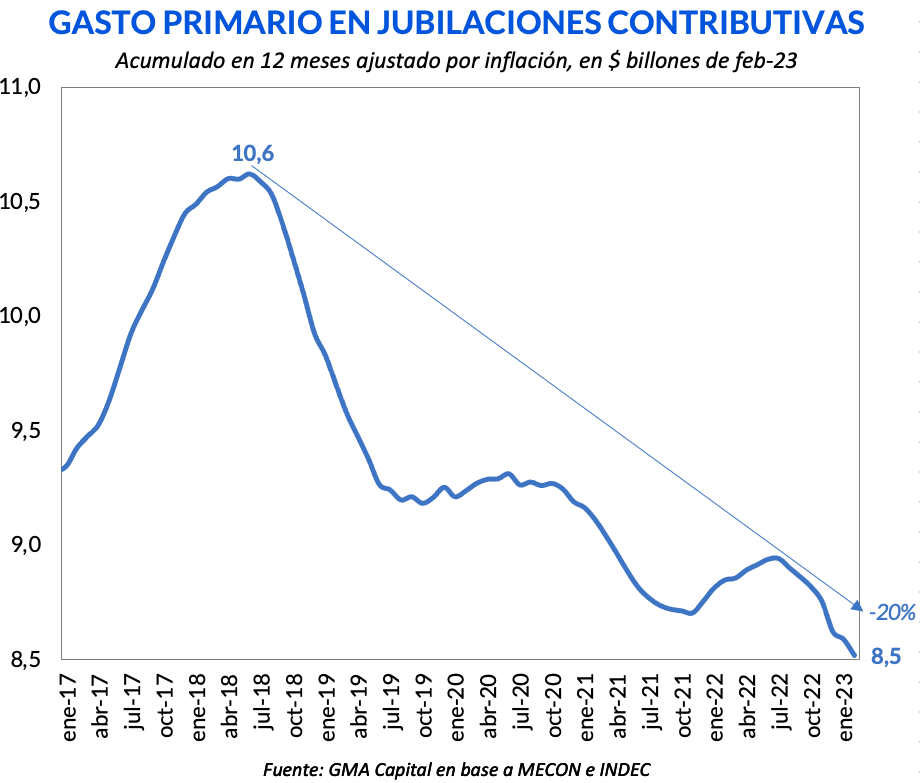

Algo de ajuste en el gasto existió. En la comparación interanual, las erogaciones del sector público se redujeron 3,7% en términos reales, tras haberse expandido 6,3% i.a. en el mes previo. Esta contracción se explicó en gran medida por la dinámica de las prestaciones sociales, la partida que más pesa en el gasto, y que se contrajo 6,3% i.a. Concretamente, las jubilaciones y pensiones contributivas se redujeron 10,1% i.a. a causa de una licuación vía inflación. De mantenerse esta secuencia a lo largo del 2023, se consolidaría el sexto año consecutivo de caída en el gasto real asignado a esta partida.

Por otro lado, también colaboraron los ajustes en subsidios económicos (-17,2%) y las transferencias discrecionales a provincias (-37,4%). Por otro lado, los gastos en capital experimentaron un alza de 71% interanual explicada por la construcción del gasoducto Néstor Kirchner.

La reducción en las erogaciones no fue suficiente como para compensar la caída en recaudación. Los ingresos totales del fisco sufrieron un recorte de 8,3%. Y el componente tributario recortó 11,2%, la mayor contracción desde diciembre 2020.

¿A qué se debió la mala performance de los ingresos? Principalmente a una menor recaudación en los impuestos vinculados al comercio exterior. Consecuencia del adelantamiento de liquidación producido por el “dólar soja” y a los primeros efectos de la sequía, los ingresos por derechos de exportación se contrajeron 73% interanual a precios constantes.

Con todo esto, el déficit durante el primer bimestre del año ascendió a $ 432.000 millones. En tanto, el FMI le impone al fisco un rojo inferior a $ 441.500 millones para el primer trimestre. Es decir, en los primeros dos meses se consumió el 98% de la meta. Y marzo el déficit no debería superar $ 9.500 millones para alcanzar ese target.

La dinámica cambiaria no solo afecta al nivel de reservas, sino que además es uno de los principales factores que compromete al orden de las finanzas públicas. Sobre esto enfatizaremos más adelante.

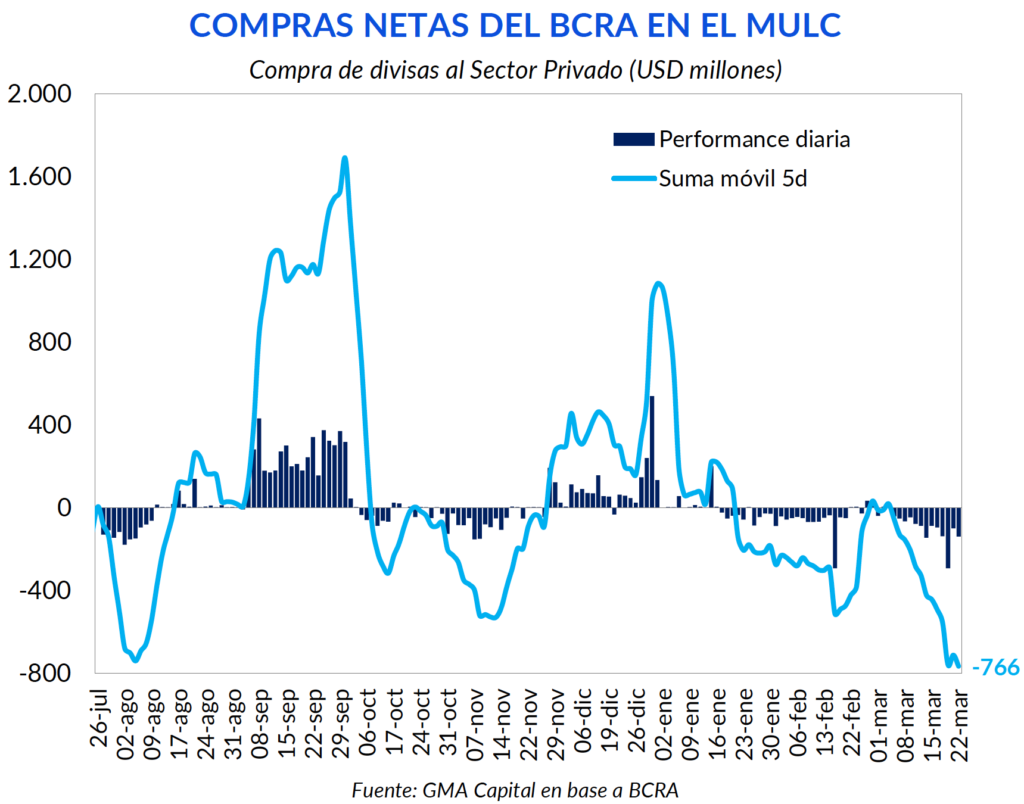

Las últimas jornadas en el MULC han sido sumamente críticas para el BCRA y las reservas netas. Explicado en parte por el pago de importaciones de energía, en lo que va de marzo el Central acumula un saldo vendedor de USD 1.364 millones. En rigor, si tomamos la suma móvil de las últimas 5 jornadas, la situación cambiaria viene pasando por las peores rondas de la gestión Massa, incluso con una performance más baja que el preludio del “dólar soja 1” allá por agosto de 2022.

Todo esto se está dando en el primer trimestre del año, cuando el drama de la sequía todavía no se siente de lleno. Para tomar dimensión, considerando el promedio de 2003-2021, en el primer trimestre se suele liquidar el 20% del total del año, proporción que asciende a 33% hacia el segundo trimestre.

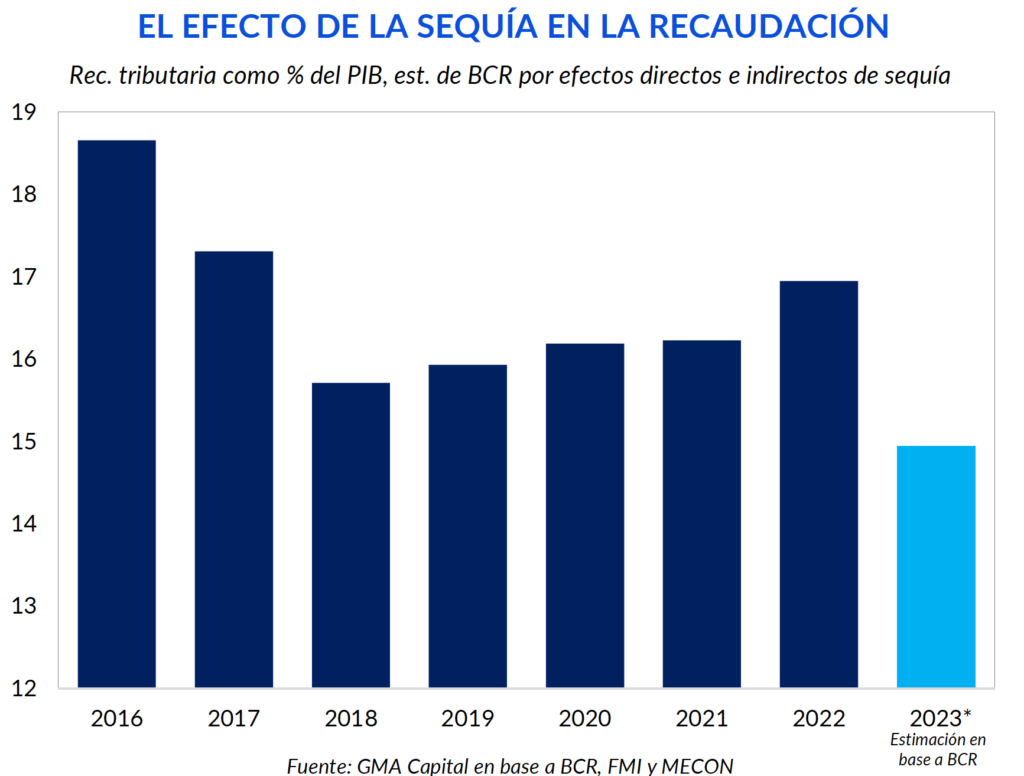

Tal como estimó recientemente la Bolsa de Comercio de Rosario (BCR), las pérdidas totales producto de la falta de precipitaciones alcanzarían USD 20.000 millones. En términos de recaudación por retenciones esto redundaría en una merma de USD 2.300 millones.

Ahora bien, ante la negativa de ajustar el tipo de cambio de manera discreta, la única forma posible de que cierre la ecuación es con un mayor control sobre las importaciones, un hecho que impactará directamente sobre el nivel de la actividad.

Teniendo todo esto en cuenta, la BCR estima una caída de USD 6.000 millones en la recaudación tributaria, contemplando no solo el impacto directo en términos de derechos de exportación, sino también los efectos secundarios que genera la sequía.

La “seca” es hoy la bestia que más asusta al Gobierno. Con semejante desplome en los ingresos, las probabilidades de ocurrencia de un ajuste draconiano en el gasto público en un año electoral son mínimas. Vale recordar que la reducción del déficit en los 9 meses restantes del año debería ser de 0,6 p.p del PIB. De esta forma, se encendieron las alarmas acerca del cumplimiento de la meta fiscal y monetaria.

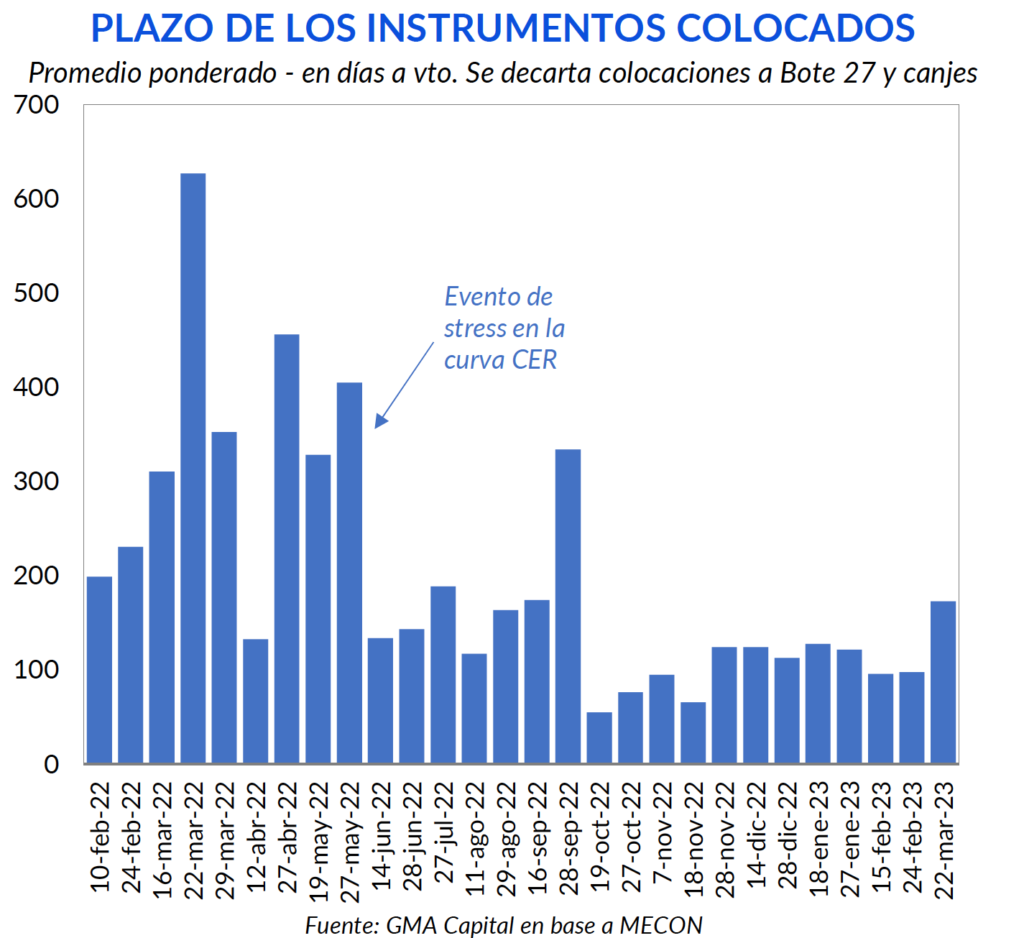

En este escenario, el financiamiento neto debería asumir un rol aún más protagónico. El problema es que los inversores privados aún no encuentran demasiado apetito en instrumentos con vencimiento a partir de 2024.

La licitación del Tesoro de esta semana mostró un resultado relativamente aceptable en términos de rollover. Los vencimientos ascendían a $ 367.000 millones, todo en manos de privados, y el Tesoro logró colocar $ 416.000 millones. Es decir, se refinanció el 114%. A su vez, mejoró relativamente el plazo de colocación de los instrumentos (de 100 a 170 días) gracias a la colocación de bonos Duales y dollar-linked con vencimiento a 2024. Sin embargo, el 74% del monto colocado vence antes del Rubicón del cambio de mandato.

A su vez, el 68% de los instrumentos ofrecidos fue indexado. Y además, se tuvieron que convalidar mayores tasas de interés (la Lede a junio cortó con una TEA de 122%).

Por otro lado, recientemente se dio a conocer que la semana anterior el BCRA le giró Adelantos Transitorios al Tesoro por $ 130.000 millones, una canilla financiera a la que Massa ha acudido por primera vez en su gestión en el Palacio de Hacienda. Si bien el FMI plantea un límite de $ 139.000 millones para el primer trimestre, es un indicio de que los números fiscales de marzo no son los ideales.

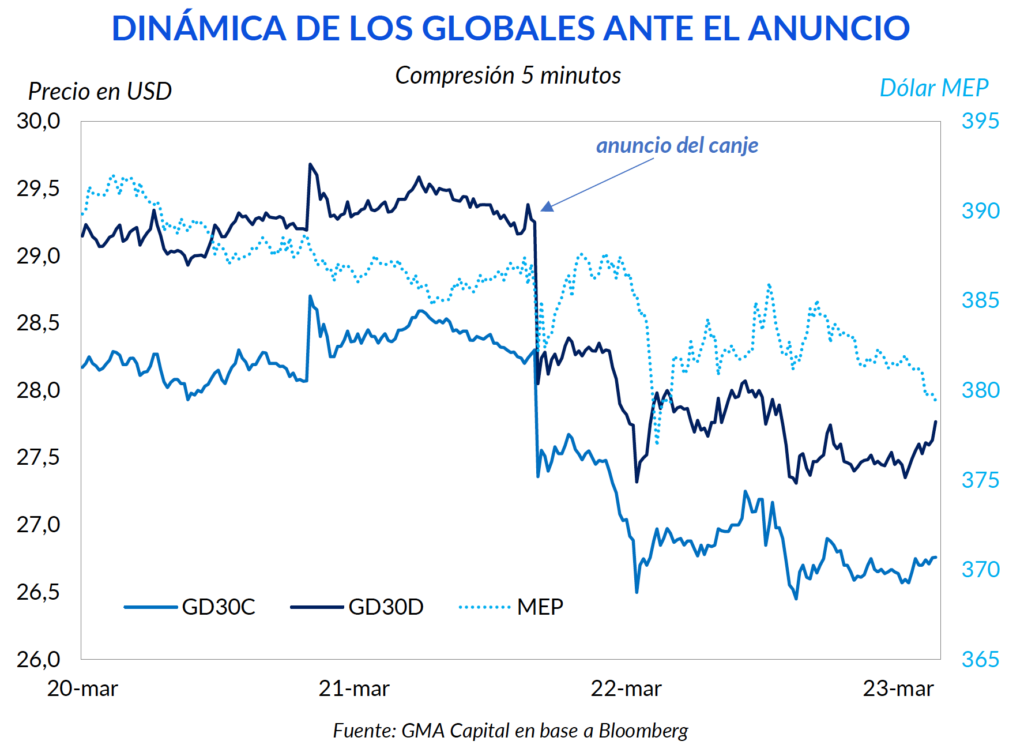

En medio de todo este contexto, entre rumores y confirmaciones tardías, se dio a conocer una nueva medida vía DNU. Se les obliga a las entidades públicas a canjear deuda en dólares Ley New York (Globales) y a vender bonos en dólares Ley Local (Bonares). A cambio, se quedarán con títulos en moneda local.

El objetivo fundamental de esta medida apunta a asegurar financiamiento en pesos del Tesoro para el resto del año. Las entidades públicas, sin tener en cuenta al BCRA, cuentan casi con USD 4.000 millones de Bonares a precio de mercado, o $ 1,5 billones. Al venderlos al sector privado, el 70% de esos pesos lo colocarían en bonos Duales con vencimiento a 2036, asegurándole al Gobierno financiamiento sin pasar directamente por la ventanilla del Banco Central.

Un objetivo secundario podría apuntar a buscar cierta contención sobre la brecha. Sin embargo, en este caso no sucede que el Tesoro compra bonos contra dólares y los vende contra pesos. Aquí solo se está forzando a aumentar la venta de títulos contra pesos. En consecuencia, la única manera de que bajen las cotizaciones financieras sería manteniendo constante la paridades de los bonos, algo que no está sucediendo.

Tras el anuncio de esta medida, los Globales recortaron hasta casi 6%, al igual que los Bonares. En esta línea, el Riesgo País terminó rozando los 2.500 bps, algo que no sucedía desde noviembre de 2022. Dado que la caída en las cotizaciones de especie pesos fue superior, se dio una reducción en la brecha cambiaria. El dólar MEP previo al anuncio rondaba los $ 385 y pasó a perforar los $ 378.

Para mitigar en parte el efecto negativo en las paridades, la CNV derogó la norma que limitaba a las ALyC a operar títulos Ley Local en dólares. Esta mayor demanda podría sostener las paridades de los bonos. Como contracara, los bonos en moneda local podrían sufrir este impacto, teniendo en cuenta que son sustitutos imperfectos de los títulos en moneda dura.

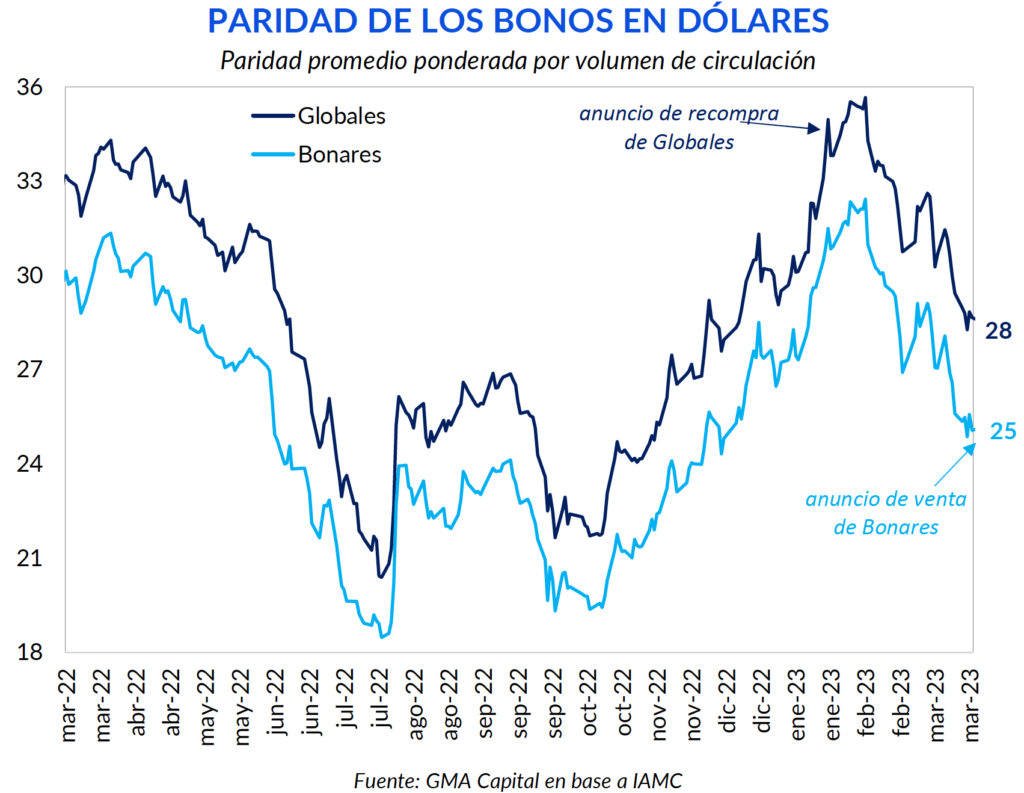

Si bien esta medida podría ayudarle al Tesoro a cubrir el programa financiero, el costo de esta estrategia es altísimo. Con este cambio de manos, el sector privado financiará con pesos indirectamente al Tesoro con bonos que rinden 50% en dólares. Es una privatización de deuda pública a paridades de default.

Vale recordar que Massa había anunciado la recompra de deuda en dólares a mediados de enero cuando las paridades de los Globales superaban el 33%. Tan solo dos meses después, el Tesoro está forzando a entidades públicas a deshacerse de títulos con paridades en torno al 25%. Tomando esta ventana temporal, no solo que se compró caro, sino que ahora las entidades públicas están obligadas a vender a un precio vil. Todo para que al Tesoro le cierren las cuentas.

Además, se termina deteriorando aún más la calidad patrimonial de dichas entidades públicas. Al cambiar deuda que, pese al acreedor, es hard dollar, por bonos en moneda local. En suma, creemos que cualquier beneficio de corto plazo (financiamiento rápido en pesos y contención parcial de la brecha) que el Tesoro pueda obtener de esta martingala financiera no compensa el costo intertemporal en el que incurrirá. Cualquier victoria sería pírrica.