Otro nuevo capítulo de la devaluación silenciosa

Como la devaluación clásica está vedada por motivos políticos, el Gobierno hace malabares para que las arcas del Central no se queden sin dólares. La familia de tipos de cambio múltiples se agrandó esta semana con el nacimiento de un nuevo dólar para los turistas.

El cepo cambiario refleja (e intensifica) una dinámica que viene de larga data. Los recurrentes castigos al sector exportador hacen que, ante el estado actual de autarquía, no sea posible abastecer la demanda de importaciones. Detrás de ello, el nivel de brecha deja entrever un constante exceso de demanda de dólares al tipo de cambio que fija el Central.

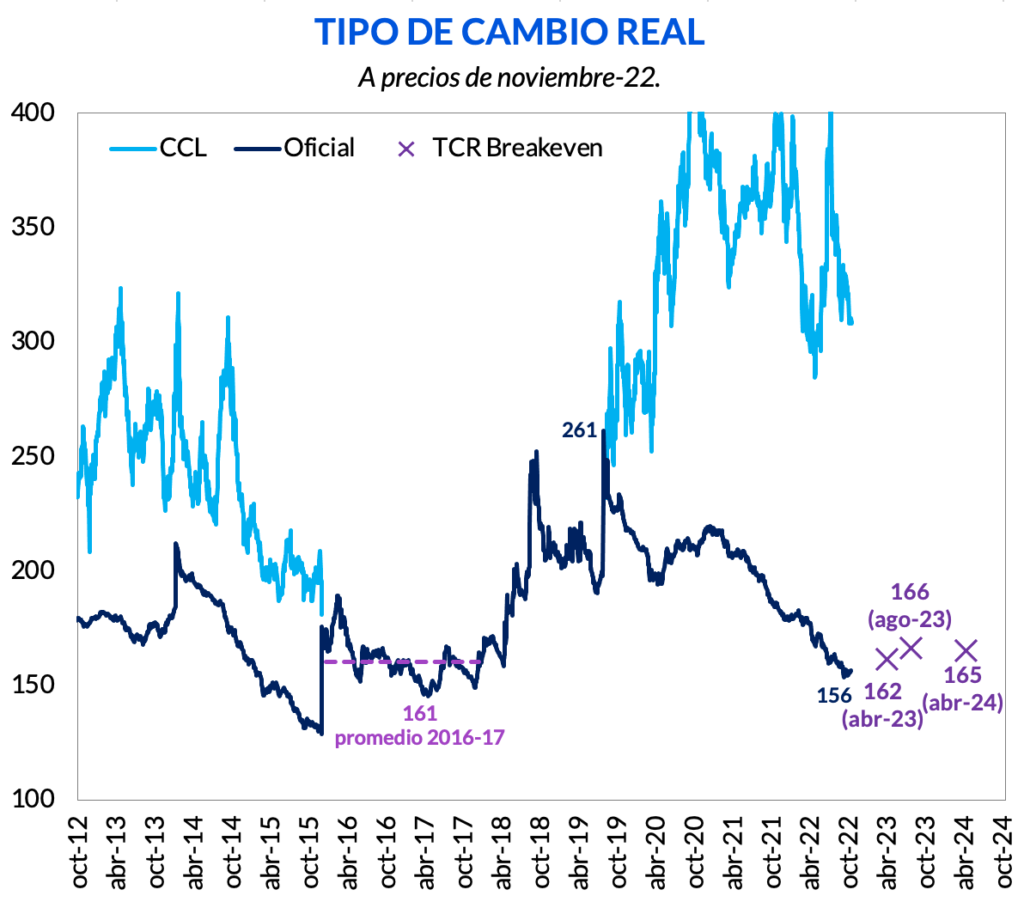

Teniendo en cuenta las distorsiones que genera el cepo en materia comercial y cambiaria, varios economistas de la oposición, aunque con matices, están de acuerdo con unificar el precio de la divisa. En este contexto, el mercado empezó a hacer sus apuestas en torno al tipo de cambio real.

Desde que Sergio Massa asumió al frente del Ministerio de Economía se anunciaron una innumerable lista de medidas con el fin de recomponer el estado crítico de las reservas. Por un lado, mientras que la cotización de la divisa se mueve 6,5% mensual o 110% anualizado, proliferaron nuevos tipos de cambio como el “dólar soja”, “dólar Catar” y el “dólar Coldplay”.

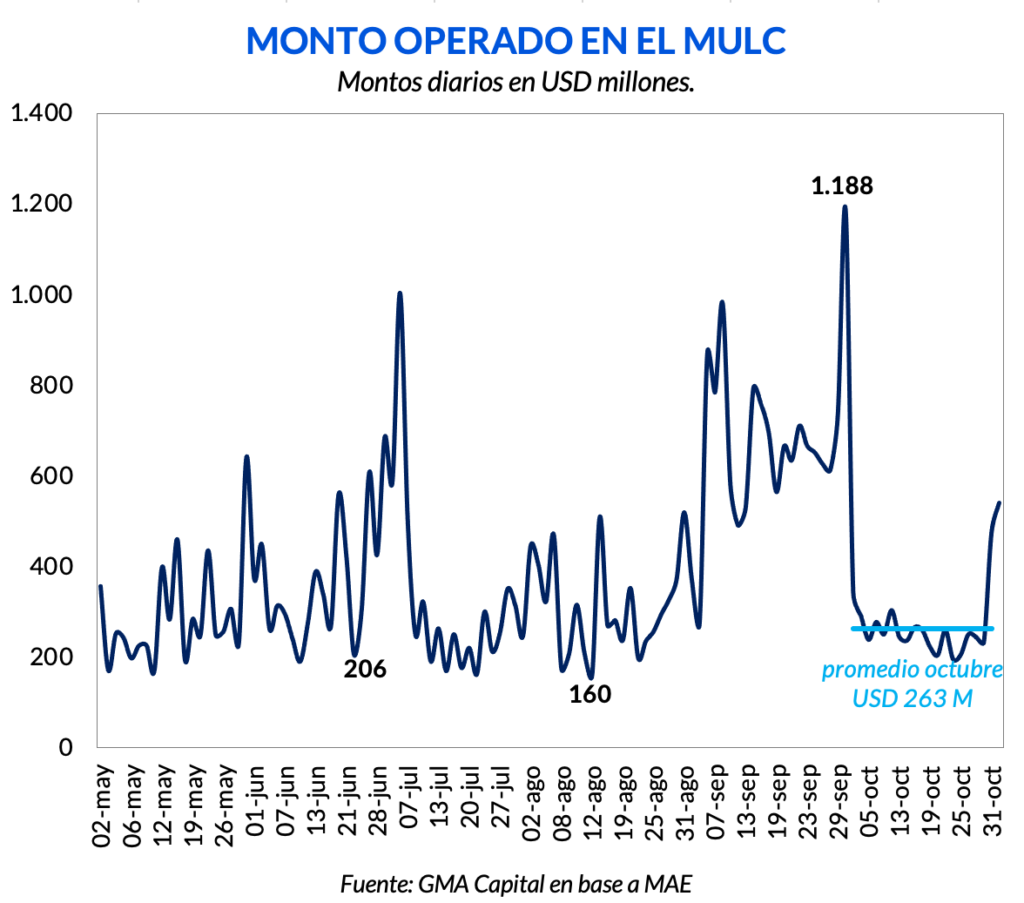

Por otro lado, no faltaron restricciones cuantitativas. Con la puesta en marcha del nuevo sistema de monitoreo de importaciones (SIRA), el volumen de operaciones en el mercado de cambios se contrajo considerablemente. El torniquete cambiario hizo que el monto operado en octubre haya marcado un mínimo en relación a los meses anteriores, con un monto diario promedio de apenas USD 263 millones.

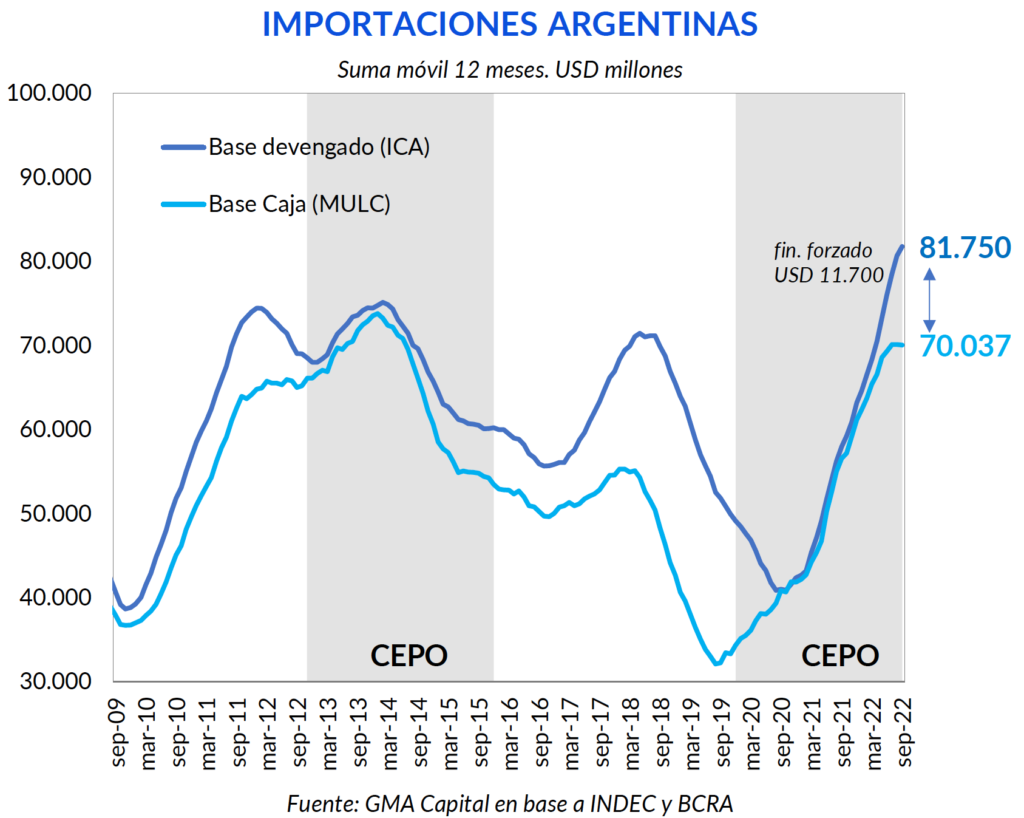

Además, hace unas semanas el Gobierno extendió hasta finales de 2023 la norma que obliga a los importadores a refinanciar sus deudas al menos por el 60% de los vencimientos. Tomando como referencia el último dato del balance cambiario del BCRA, la diferencia entre las importaciones devengadas (USD 81.700 millones en los últimos 12 meses) y las efectivamente pagadas (USD 70.000 millones en un año) alcanzó un nuevo récord. De esta forma, existe un financiamiento forzado por USD 11.700 millones. Ante los reclamos sobre los plazos de financiación de las importaciones, recientemente en el nuevo sistema se incorporó la posibilidad de que las empresas accedan hasta USD 50.000 al año para anticipar el pago de compras al exterior.

Creemos que en la medida que se intensifiquen las restricciones cuantitativas (también a través de mayores plazos de financiación), peor será el impacto sobre el nivel de actividad por la falta de insumos, sobre la inflación y la brecha. Por eso, consciente de este riesgo, el Gobierno hizo algunos tímidos anuncios dando a entender que las empresas y personas físicas podrían importar determinados bienes con dólares propios declarados. Pero en caso de mantenerse en esa línea, los bienes importados podrían seguir la cotización de un “dólar celeste”, es decir, un mix entre la cotización oficial y el tipo de cambio libre.

Pero ni con “apretones” cambiarios, el drenaje de divisas parece que pueda ser contenido. En las últimas 5 rondas, el BCRA acumuló ventas netas por USD 348 millones, tras haberse desprendido de casi USD 500 millones en octubre.

Si de sangría de divisas se trata, el sector turístico está a la vanguardia. En septiembre el déficit de este rubro volvió a superar por tercer mes consecutivo los USD 700 millones. Si bien se debe en mayor medida al aumento del turismo emisivo (el “dólar Catar” busca paliar esta dinámica), el cepo agrega una distorsión extra: desincentiva completamente el ingreso de divisas de quienes desear visitar el país. Al tipo de cambio oficial, de casi $ 160, Argentina se convierte en un destino turístico caro. Para tomar mayor dimensión, en tan solo un año la inflación en dólares superó el 23%. Pero al tipo de cambio informal de $ 290, nuestro país es sumamente competitivo.

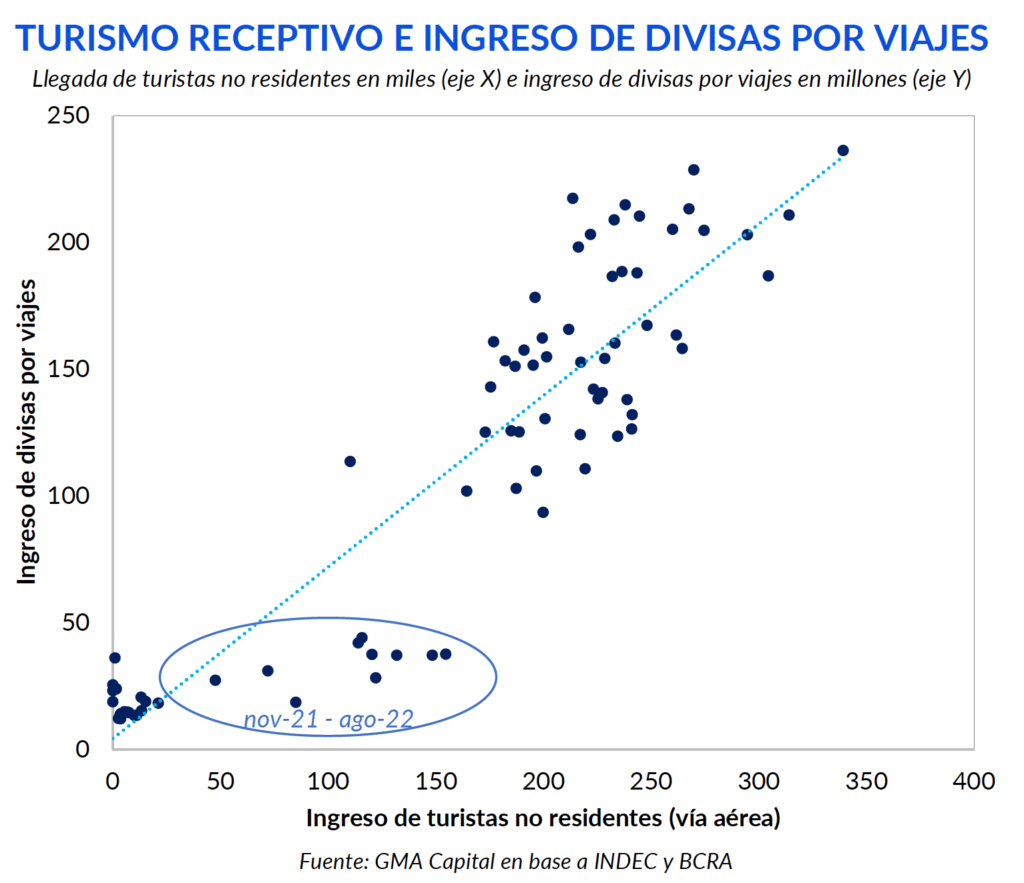

Aunque la salida de la pandemia trajo una mayor ingreso de turistas, esto no se reflejó en el balance cambiario. Mientras que durante la gestión anterior el ingreso de divisas por viajes promediaba los USD 150 millones mensuales, en lo que va del año la media mensual apenas supera los USD 30 millones. Tomando como referencia los datos entre noviembre 2021 y agosto 2022, el ingreso de dólares que no pudo canalizar el BCRA de aquellos turistas que sí visitaron el país arribando en avión rondaría los USD 550 millones. Si bien no es una cifra lo suficientemente relevante en términos macroeconómicos, refleja las distorsiones que provoca el cepo.

Para intentar revertir esta dinámica, el Gobierno anunció un nuevo “dólar turista” para los extranjeros. Los consumos locales se convertirán automáticamente a la cotización del dólar MEP, gestión que será llevada a cabo por las tarjeteras. Si bien previamente se habían intentado llevar a cabo medidas en esta línea, todas las estrategias fracasaron rotundamente, incluyendo la cuenta bimonetaria para turistas.

Cuando algo se repite con frecuencia, podemos hablar de cualquier cosa menos de azar. Y es que prácticamente todas las semanas se anuncian nuevas medidas sobre el control del comercio exterior para convalidar el nivel de tipo de cambio al que el Gobierno se siente cómodo, pero que no se condice con los fundamentos de la economía.

Con una brecha de 100%, el Central difícilmente deje de vender divisas. Con la brújula de incentivos rota y sesgada, cualquiera que tenga la posibilidad buscará importar lo máximo posible al tipo de cambio oficial, mientras que las cotizaciones libres rondan los $ 300.

En verdad, el problema nunca fue el “festival de importaciones”, sino que hay algo más profundo relacionado al exceso de pesos (derivado del desmadre fiscal) y las expectativas de devaluación. Lo mismo sucede por el lado de las exportaciones. A estas cotizaciones no existe incentivo alguno para que aumenten las ventas al exterior más allá del efecto precio de mejores precios transitorios de los commodities. Tan solo basta con ver el efecto que tuvo el “dólar soja”, al reconocer un mejor tipo de cambio.

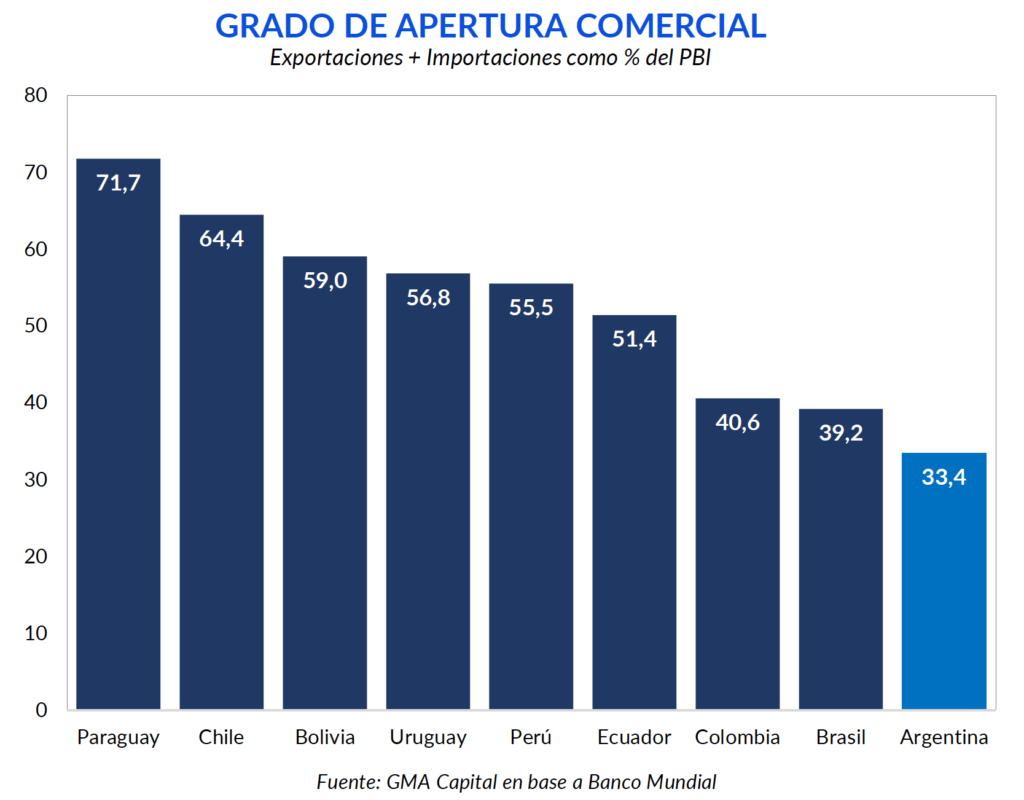

Con la cuenta financiera cerrada, las importaciones necesariamente tienen que ser financiadas completamente con las exportaciones y/o venta de reservas. Sumado a esto, históricamente la “promoción de exportaciones” no se ha destacado por ser una política de Estado, más bien todo lo contrario. El intento constante de “vivir con lo nuestro” en detrimento de los sectores más productivos del país (a través de tipos de cambio múltiples, impuestos a las exportaciones, líneas de crédito subsidiadas, entre otros) generó un marcado desincentivo al desarrollo de estas actividades. Esta dinámica histórica se ve reflejada en la comparativa con el resto de los países de la región. Tomando como punto de partida el grado de apertura comercial (exportaciones + importaciones como porcentaje del PBI), Argentina se encuentra al fondo de la lista entre sus pares sudamericanos.

Teniendo en cuenta las distorsiones que el cepo y otros factores (como la estructura impositiva) generan, desde la oposición ya anticipan que, con mayor o menor velocidad, a partir de la próxima gestión Argentina debería dejar de lado las restricciones y unificar el tipo de cambio.

Para responder el interrogante, habría que conocer de antemano la dinámica futura del tipo de cambio real. Como la futurología es un arte inverosímil, podemos extraer pistas a partir de las expectativas del mercado.

El punto de partida está en los rendimientos de los instrumentos indexados por inflación o tipo de cambio. Este primer paso requiere, sin embargo, máxima cautela debido a la situación delicada por la que pasa la curva CER por la concentración de vencimientos durante los próximos 12 meses.

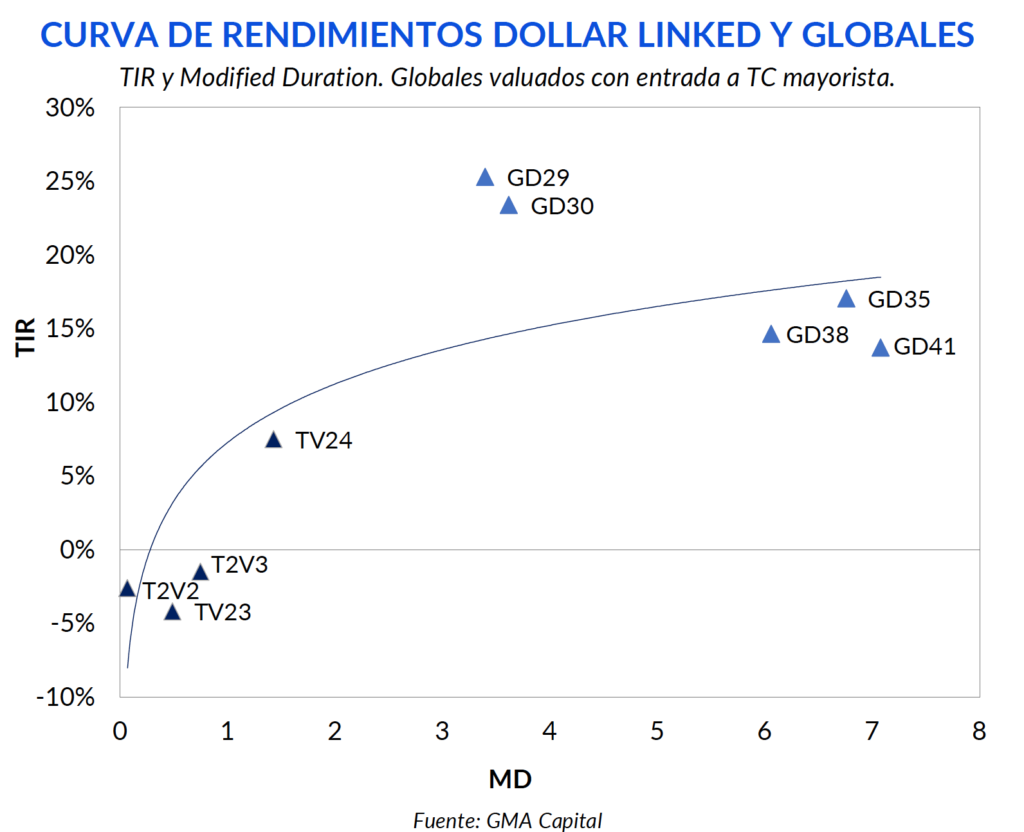

Tomando bonos dollar-linked y CER, para todos los activos seleccionados se espera una devaluación real. Es decir, en cada uno de los tramos de la curva, el rendimiento de los dollar-linked resulta ser menor al CER, incluso para aquellos que vencen antes del próximo mandato.

En otras palabras, para abril la tasa de devaluación real de indiferencia sería del 2,98% anualizado, hacia agosto llegaría a 6% y para abril del 2024 se ubicaría en 5,35%. A precios de hoy, para los períodos analizados el tipo de cambio real sería de $ 162, $ 166 y $ 165. Suponiendo que se convalida la inflación esperada por el REM, dichos tipos de cambio nominales serían de $ 220, $ 282 y $460. Así, el mercado está poniendo en precios un avance del tipo de cambio (no está claro si se daría vía mayor crawling peg o salto discreto) que supere al aumento del IPC.

De todas formas, en el corto plazo, la estrategia dominante en términos de tasa es el posicionamiento en letras indexadas. Con una inflación esperada que tiene un piso de 6% mensual, los títulos que vencen en el segundo trimestre de 2023 pagan entre 4% y 6% real, además de que son menos sensibles a los cambios en las condiciones de mercado.

No obstante, para aquellos que estén dispuestos a estirar los plazos, en lo que se refiere a cobertura cambiaria, existe un tipo de activos que parece ser superador. Hablamos de los bonos hard-dollar Globales. Aún valuandolos al tipo de cambio oficial (bajo el supuesto ácido de pago al tipo de cambio “A” 3500), los Globales son instrumentos sumamente interesantes, con rendimientos que superarían el 20% para los instrumentos a 2029 y 2030.

Al igual que los dollar-linked, ambos instrumentos son emitidos por el Tesoro Nacional. Sin embargo, los Globales cuentan con una serie de atractivos adicionales: están regidos bajo Ley NY, pagan en dólar billete y los vencimientos se encuentran lo suficientemente diferidos en el tiempo como para evitar las turbulencias de 2023. Además, las paridades en torno al 20% ofrecen un colchón o margen de seguridad considerable ante futuras caídas.

Si bien las valuaciones actuales descuentan un evento de crédito dentro de unos años, aún los escenarios de reestructuración más punitivos podrían permitir retornos de más de 70% en modeda dura. Finalmente, ante paridades estables, los precios Globales en pesos acompañarían la dinámica del tipo de cambio MEP y CCL, por lo cual son bueno vehículos de cobertura “por arriba”.