Radiografía de la fábrica de los pesos

Este fin de año promete llegar con muchos más pesos en la economía. Si bien el mayor factor de emisión hoy pasa por el pago de intereses de los pasivos remunerados, un nuevo cóctel de medidas oficiales podría acelerar la impresión de billetes.

Por un lado, aparece el “dólar soja 2.0”. Mientras más exitosa esta medida sea en materia de acumulación de reservas, mayor será la cantidad de pesos que tenga que el BCRA tenga que emitir (y esterilizar). Por otro lado, si bien en las últimas jornadas redujo su participación, la autoridad monetaria compró más de $ 318.000 millones de títulos soberanos en menos de dos meses para aplacar los temores en la curva de pesos.

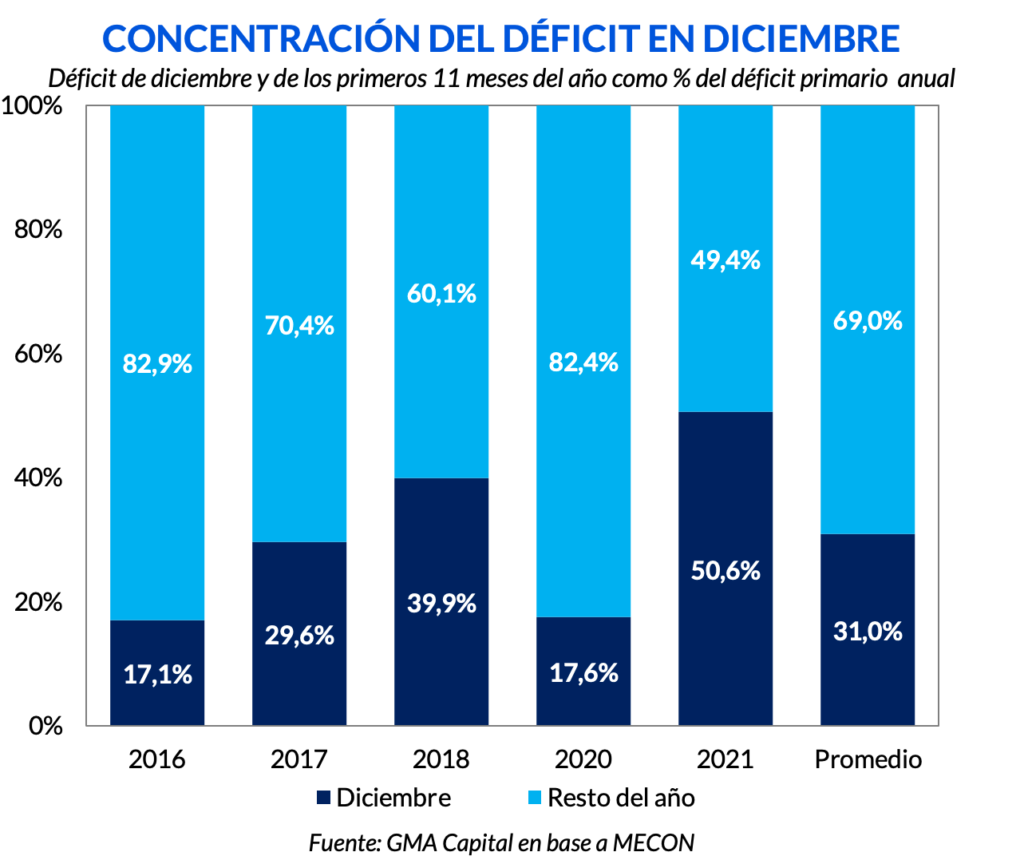

Como si fuera poco, hay otras canillas adicionales de emisión que podrían amplificarse con hechos como un rollover de deuda por debajo del 100% (como en noviembre) y por la concentración del déficit fiscal en diciembre. ¿Quién cerrará esa brecha financiera? En Reconquista 266 tienen todos los números. Mientras tanto, la mayor demanda de dinero estacional durante fin de año podrá dar un breve respiro.

La macroeconomía argentina se encuentra en un estado particularmente delicado. La inflación anual, ya cerca de los tres dígitos, y el alicaído stock de reservas reflejan mayores desequilibrios. En materia cambiaria, el anuncio del “dólar soja” 2.0 busca rascar del fondo de la olla para evitar un evento disruptivo. Por otro lado, la mayor intervención del Central en el mercado de títulos públicos apunta a contener las paridades (y el riesgo de crédito) para no empastar aún más el rollover y no terminar en un evento como el de junio/julio.

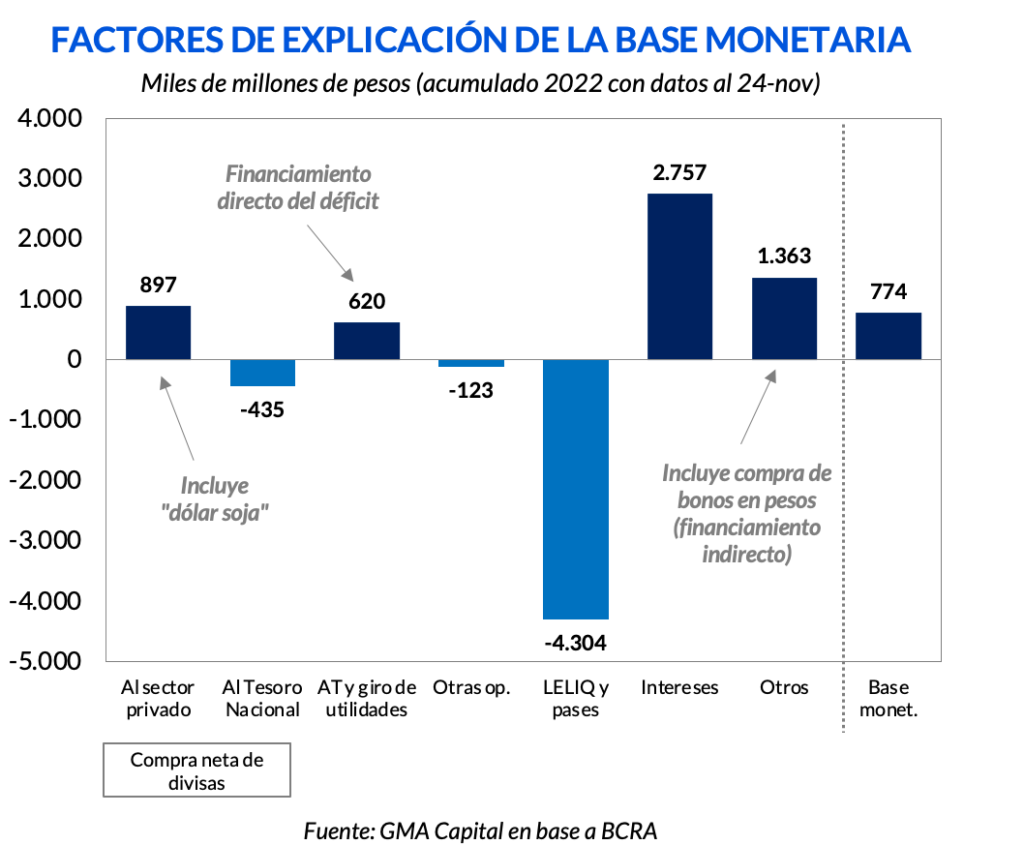

Y no es la primera vez en el año que este tipo de medidas es aplicado. La emisión producto de dichas partidas y de otros factores llegó a representar $ 5 billones en lo que va del año. Sin embargo, la base monetaria se expandió apenas $ 774 millones. Es que, en un contexto con demanda de dinero anémica, imprimir esa cantidad de dinero sería cuanto menos perjudicial para la nominalidad.

En consecuencia, la entidad monetaria está recurriendo masivamente a la esterilización monetaria. El stock de pasivos remunerados en cuestión de menos de un año pasó de $ 4,4 billones a $ 9,5 billones. Es decir, un alza de 22% por encima de la inflación, aun devengando tasas reales negativas.

En este escenario, existen tres fuentes principales de creación de dinero, que pueden amenazar con llevar a la inflación a un piso más alto.

En los últimos meses sin el tipo de cambio diferencial para el agro, el Banco Central perdió USD 1.500 millones, es decir, el 30% de lo que supo acumular en el mes récord de ventas de divisas. En este contexto, además se sumaron heladas y sequías que provocaron recortes en las estimaciones de liquidación de cara a los próximos meses. Según la Bolsa de Comercio de Rosario, las exportaciones del agro en 2023 se reducirán entre 21% y 35% en relación a 2022. Esto significa una merma de entre USD 9.600 millones y USD 16.000 millones.

Frente a este panorama, Massa no tardó en anunciar la segunda edición del “dólar soja”. Implicará un tipo de cambio de $ 230 y regirá hasta fin de año. Es cierto que no será igual de exitoso que la primera edición, ya que el nivel de retención de granos no es comparable con el de finales de agosto. Sin embargo, la liquidación podría alcanzar los USD 3.000 millones. Eso sí, es “pan para hoy y hambre para mañana”.

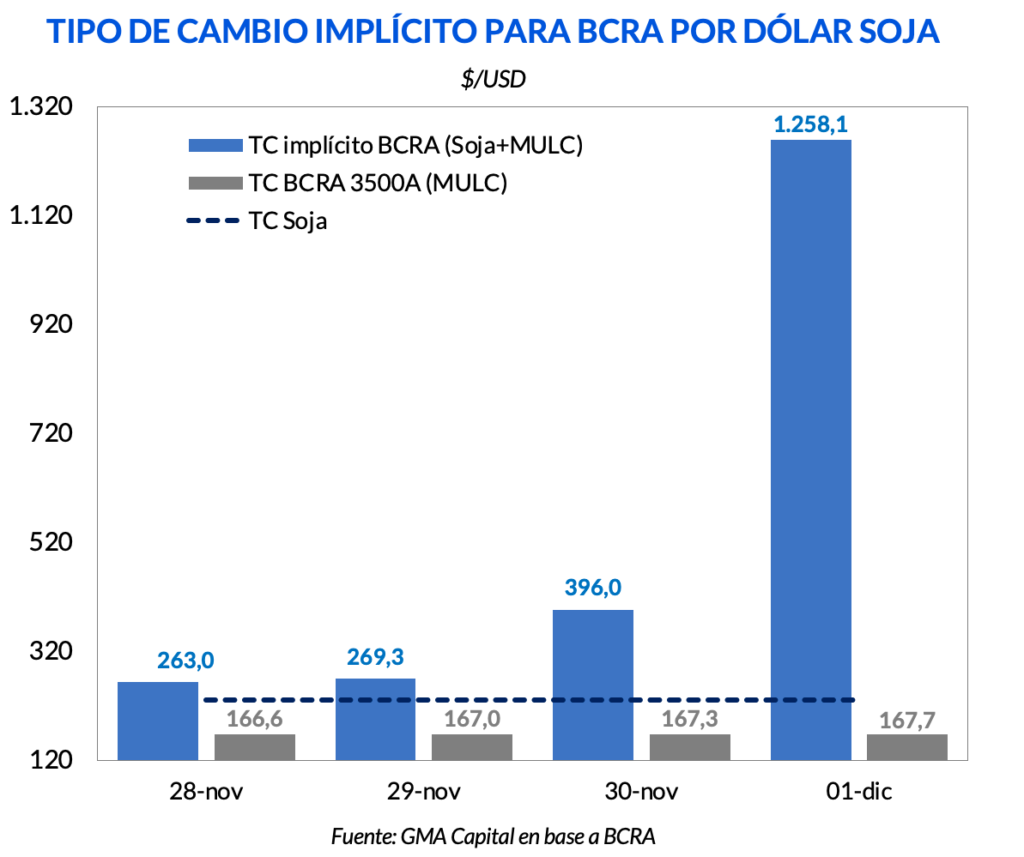

El componente perverso de este tipo de medidas es que minimiza el costo implícito de cada divisa con mayor restricción a las importaciones. Dado que compra divisas a $ 230 y las vende a $ 167, el Central procurará vender la menor cantidad de divisas posible. Si no, en el extremo, terminará pasando lo que sucedió la jornada del jueves: la liquidación de soja alcanzó USD 105 millones, pero las ventas de divisas fueron de USD 99 millones. En definitiva, emitió más de $ 7.500 millones para comprar solo USD 6 millones. En otras palabras, por ese monto pagó un tipo de cambio implícito de $ 1.258.

En el caso opuesto, si esta medida termina siendo un éxito temporal, como lo fue la edición anterior, la emisión de pesos será otra vez mayúscula. Solo basta recordar lo que dejó el “dólar soja 1.0”: en cuestión de un mes para comprar USD 4.969 millones se emitieron $ 1,144 billones, es decir, el 28% de la base monetaria.

Por ahora, la dinámica de liquidación de divisas parece menos relevante. En las primeras cuatro jornadas del “dólar soja 2.0” se emitieron $ 100.400 millones, es decir, 2,3% de la base monetaria para adquirir USD 344 millones.

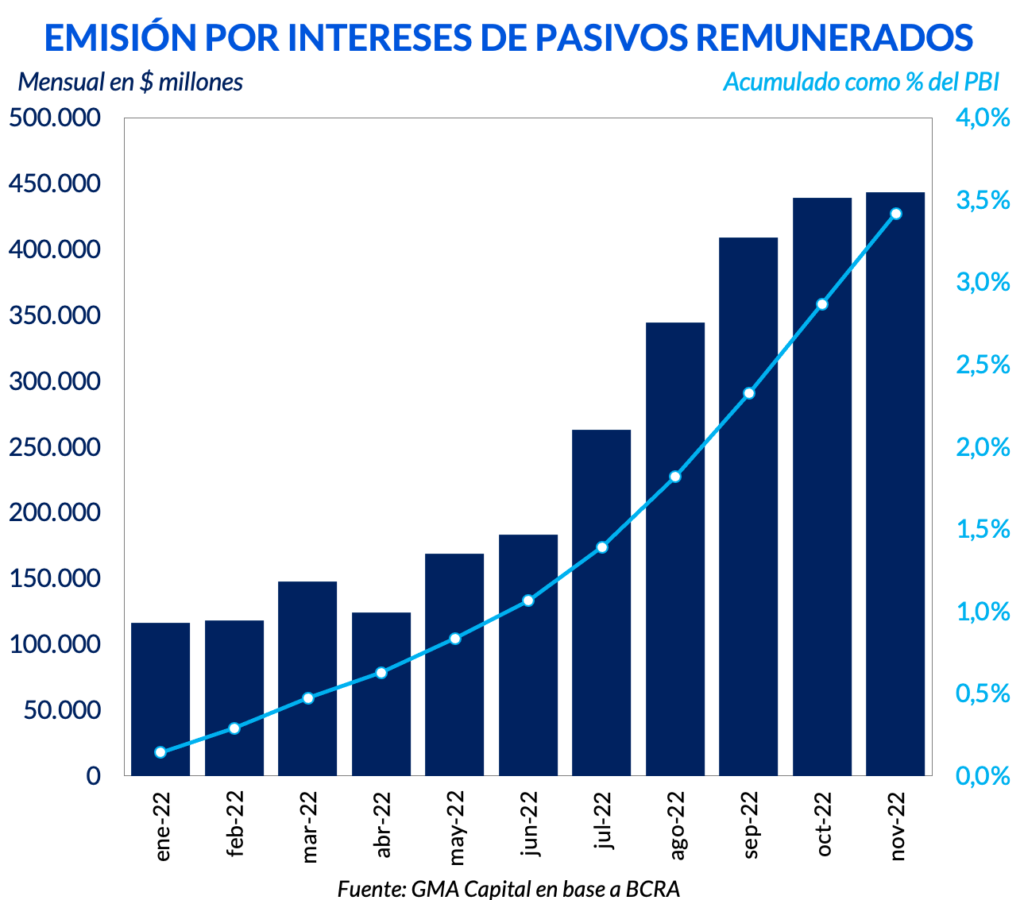

El factor más importante que explica a la expansión monetaria no fue ni la asistencia al tesoro (directa o indirectamente) ni la compra de divisas. Fue, en cambio, el pago de intereses sobre los pasivos remunerados. Absorber la base monetaria no es gratuito: en casi 11 meses la factura de intereses superó los $ 2,7 billones, es decir, 3,4% del PIB.

Si bien la tasa real negativa impidió que dicha dinámica sea explosiva, el aumento del stock de LELIQ y Pases hace que la cuenta por intereses sea cada vez mayor. Teniendo en cuenta que hoy el acervo de deuda remunerada supera los $ 9,5 billones y que devenga intereses a una tasa anualizada promedio de 106,1%, en cuestión de 5 meses y medio los intereses generarían una nueva base monetaria.

Aun bajo supuesto en el cual se mantienen constantes la tasa de interés y el stock de pasivos, en un año solo la factura de intereses podría ascender al 6,3% del PIB si la inflación vuelve a ubicarse en torno al 100%.

Desde hace más de un mes el Banco Central se encuentra comprando títulos públicos a 2023 y 2024. ¿La razón? La cercanía de la “muralla invisible” del cambio de gestión. En este período la emisión superó los $ 318.000 millones. Si bien se encuentra lejos de los montos operados en junio y julio, cuando había superado los $ 1,2 billones, existen pocas señales de que esta dinámica se revierta.

La concentración de vencimientos del Tesoro en 2023, que supera los $ 11 billones, y las elevadas tasas forward le imposibilitan al Ministerio de Economía colocar deuda más allá del año electoral. En este contexto, aparece el Central para evitar dificultar aún más el rollover y para financiar indirectamente al fisco.

Para peor, la última licitación tuvo un resultado muy pobre. Aún con la presencia de las provincias suscribiendo a títulos, el Tesoro no logró renovar la totalidad de los vencimientos por primera vez desde abril. En resumen, cerró noviembre con un financiamiento neto negativo en torno a $ 2.000 millones. En diciembre el desafió será no menor, ya que deberá enfrentar vencimientos por $ 410.000 millones, que están prácticamente en su totalidad en manos de privados.

Si bien Massa se comprometió a que el Tesoro no utilice más los adelantos transitorios hasta fin de año para financiar al Tesoro (en línea con la meta del FMI), la delicada situación en el Mundo Pesos y el alto componente estacional del déficit fiscal podrían poner en aprietos dicho compromiso.

En los últimos dos meses del año el Gobierno podía gastar hasta $ 791.000 millones por encima de sus ingresos y aun así cumplir la meta con el Fondo. Si bien es cierto que el ajuste existe, tampoco hay señales claras que apunten a un sobrecumplimiento del objetivo.

En el mejor de los casos, una liquidación exitosa del agro podrá permitir otra vez ingresos extraordinarios por retenciones, superando quizás los $ 200.000 millones. Más allá de eso, para cerrar parte de ese gap, el Gobierno podría hacer uso de USD 1.500 millones en DEGs, como también unos $ 170.000 millones en depósitos del BCRA y USD 500 millones del préstamo con el BID. Sin embargo, si el mercado no termina de financiar esa brecha, ¿quién lo hará?

Vale tener en cuenta que en el promedio de los últimos 5 años prácticamente un tercio del déficit se concentró sólo en el último mes del año. Esto se debe principalmente al pago de aguinaldos a trabajadores del sector público, como también a jubilados y pensionados. El grueso del gasto se concentra a fin de año y ya el mercado no está dispuesto a financiar al Tesoro.

Todos estos factores mencionados, en mayor o menor medida, serán garantía de una mayor cantidad de pesos en la economía. Además, la demanda de dinero se encuentra completamente deprimida. Con una inflación del 100%, el costo de oportunidad de tener dinero líquido es muy alto. De esta forma, cualquier aumento en la cantidad de dinero se traducirá en un mayor aumento de precios.

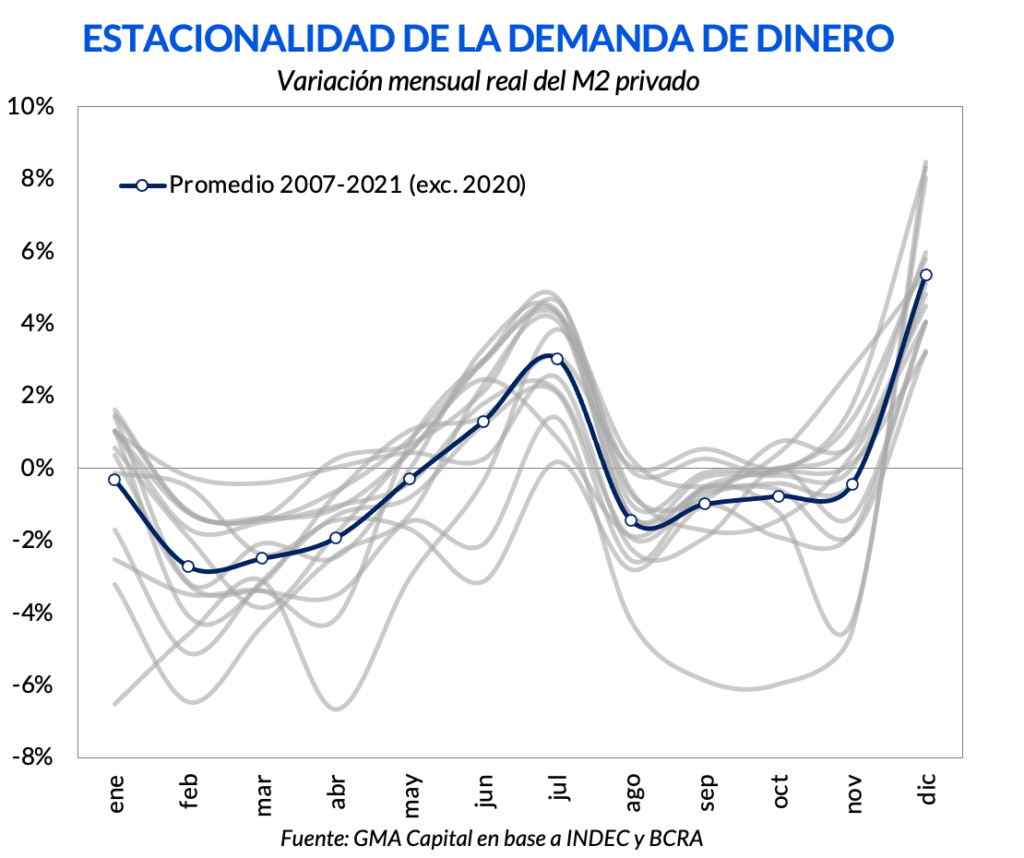

Existe algo que podría darle un cierto respiro al Gobierno en el inmediato plazo: la demanda de dinero en los meses de diciembre y enero suele aumentar en relación al resto de los meses del año. Esto se vincula al pago de aguinaldos y a los gastos vinculados a las vacaciones.

Sin embargo, lo que en un principio le juega a favor al Tesoro, pasado este plazo comienza a jugarle en contra. Hacia febrero se suele dar una caída pronunciada en la demanda de saldos reales. Un cóctel peligroso si además se tiene en cuenta el efecto de la sequía y el adelantamiento de liquidación producto del nuevo dólar soja.

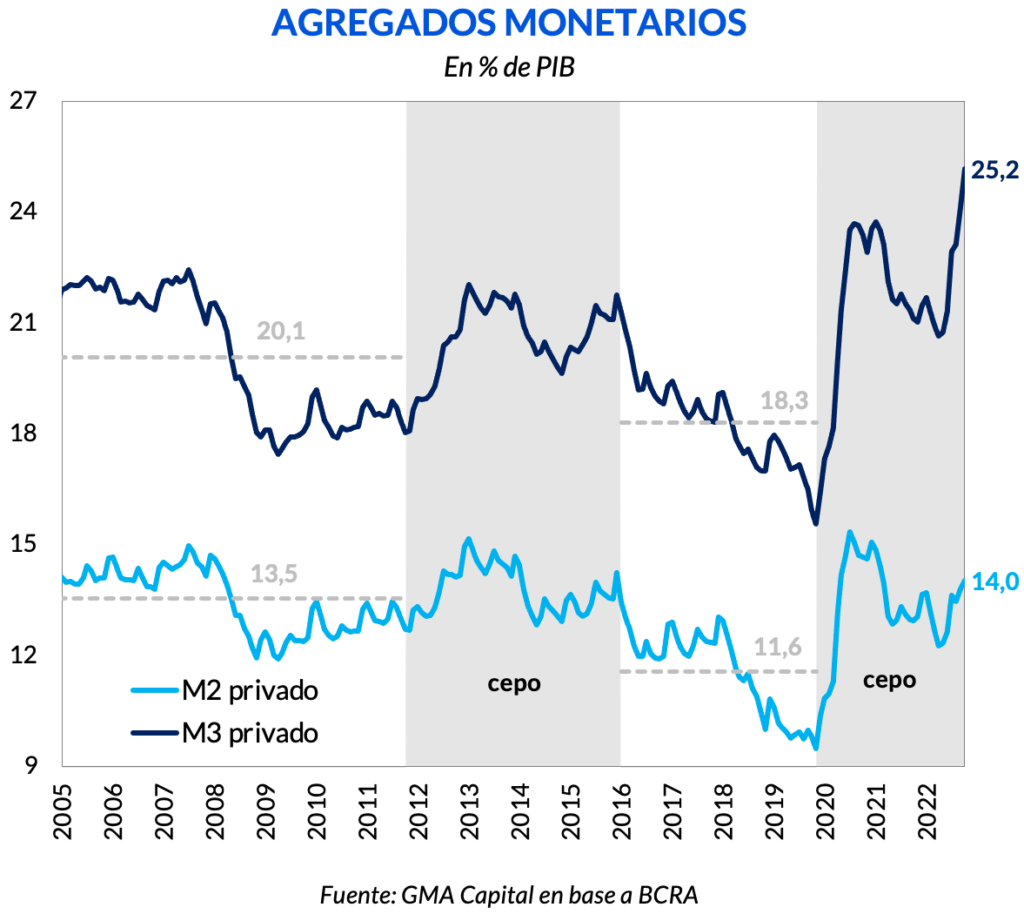

Esta dinámica pasa a ser más relevante si tomamos dimensión del nivel de los agregados monetarios como porcentaje del PIB. Suponiendo que la demanda se encontraba en equilibrio en tiempos de libre movilidad de capitales, esto podría indicarnos un proxy del excedente de pesos de la economía que no se ajusta producto del cepo.

Hoy en día el M2 privado (que incluye circulante, cuentas corrientes y cajas de ahorros) representa 14% del PIB. En relación al promedio de la gestión anterior implica un aumento de 2,4 p.p, mientras que si lo comparamos con el período 2005-2011 dicho excedente es de apenas 0,5 p.p. En pesos esto representaría entre $ 400.000 millones y $ 1,9 billones (entre USD 2.400 y USD 11.300 millones al tipo de cambio oficial).

Esta dinámica despierta mayor preocupación al considerar el M3 privado. Éste, además de incluir el M2, también considera el stock de plazos fijos. Se mantiene en ascenso y hoy alcanza el 25,2% del PIB. Repitiendo el ejercicio anterior, la diferencia respecto al promedio de la gestión anterior y a la media de 2005-2011 asciende a 6,9 y 5,1 p.p respectivamente. Sería un excedente de entre $ 4,1 billones y $ 5,6 billones (USD 24.000 y USD 33.000 millones respectivamente al dólar oficial).

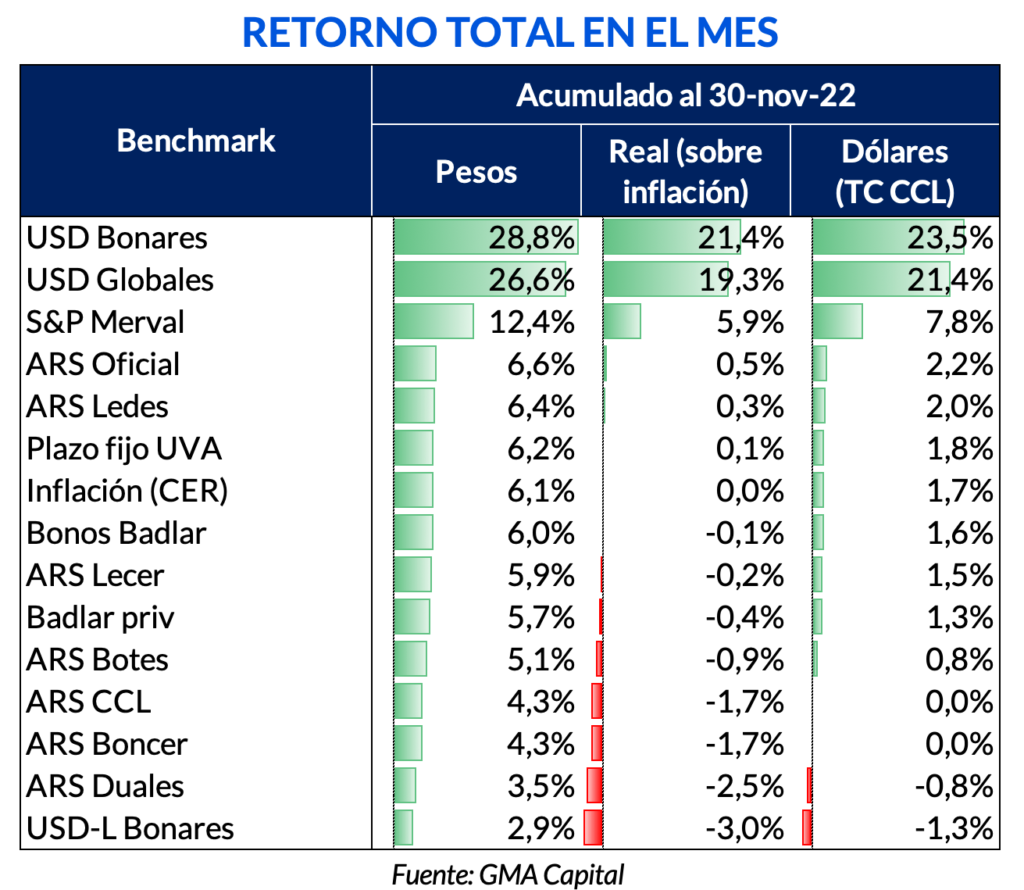

El mayor apetito a nivel mundial por activos de riesgo dio lugar potenció un rally histórico para los títulos soberanos hard dollar. En cuestión de un mes, los Globales escalaron 23,5% en dólares, mientras que el resto de los bonos emergentes subió 7%. De esta forma, se trata del segundo mejor mes en lo que va de la gestión actual para el retorno total de estos títulos, luego de mayo de 2020. Sin embargo, en lo que va del año los títulos en dólares acumularon una caída de 18%, alineándose y amplificando la dinámica de mercados similares al nuestro.

La mejor inversión del año siguen siendo las acciones. Con relación a esto, durante el último mes el Merval en dólares escaló 7,8%, y acumula un alza de 25,6% en lo que va de 2022.

El peor desempeño lo tuvieron los títulos en pesos. En concreto, los bonos CER largos registraron una mejora en pesos del 4,3%, muy por debajo de la inflación. Una performance más magra aún se vio en los títulos duales y Dollar-linked, con subas nominales de apenas 3,5% y 2,9%.

Finalmente, el CCL avanzó 4,3% en noviembre, muy por debajo del dólar oficial, que trepó 6,6%. Esto permitió interesantes ganancias en dólares en un amplio abanico de alternativas. Aun con las Lecer, que no tuvieron un gran mes (escalaron 5,9% en pesos) se pudo amasar rentabilidades de hasta 1,5% en moneda dura.

De cara al epílogo del año, dados los desequilibrios que Argentina sigue acumulando y al inminente riesgo de volatilidad política, creemos que sobre las decisiones de inversión debería primar el criterio de la cautela. La mitigación de riesgos debería ser el vector central.

En esta línea, consideramos que las posiciones dolarizadas podrían representar una alternativa superadora a cualquiera de las variantes en moneda local. Además de la liquidez, los Globales (por sus bajas paridades, capacidad de cobertura cambiaria y protección legal) siguen siendo una opción destacada en el menú inversor.