Suba de tasas contra la inflación de tres dígitos: aspirinas para la neumonía

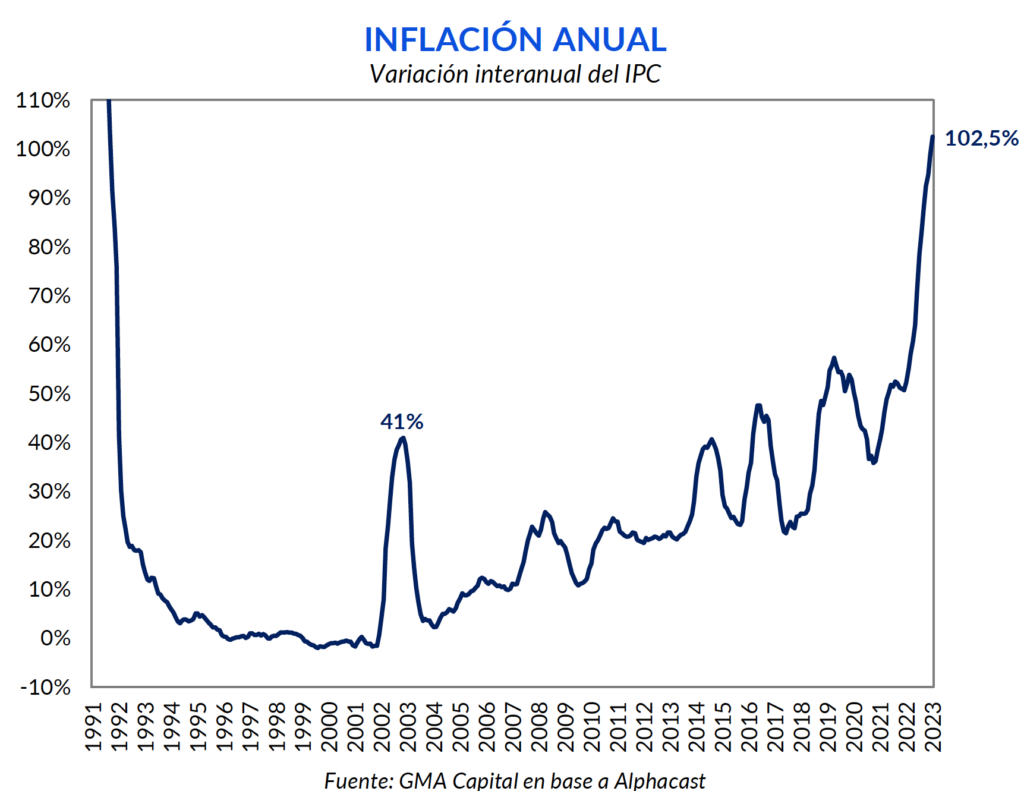

En Argentina, la inflación en febrero sorprendió para mal, marcando 6,6% mensual. En consecuencia, la medición interanual fue 102,5%, algo que no sucedía desde octubre de 1991. Al haber superado el techo de los tres dígitos, nuestro país entró un “selecto” grupo compuesto también por Venezuela y Líbano.

Los precios vienen acelerándose por cuarto mes consecutivo, y los datos de alta frecuencia de marzo sugieren que dicha tendencia no se revertirá. Frente a esto, y alineado al compromiso pactado con el FMI, el Banco Central decidió subir la tasa de interés de política monetaria en 300 puntos básicos, ubicándola así en 78% (TNA) o 113% (TEA).

Mientras que en el plano local se endurece la política monetaria, los eventos financieros de las últimas jornadas pusieron en jaque a la postura hawkish de la Reserva Federal. De hecho, el mercado se plantea la posibilidad de que el pivot hacia una postura más laxa esté más cerca de lo que se pensaba. Si bien Argentina se encuentra en un estado prácticamente de autarquía, un relajamiento de la política monetaria de la Fed podría ser beneficioso a mediano plazo, una vez que la tempestad y la volatilidad hayan pasado.

La evolución de los precios parece ir de mal en peor. Mientras que el REM estimaba una inflación de 6,1% y CABA había medido 6%, en febrero el IPC sorprendió una vez más al alza: el costo de vida trepó 6,6%. En consecuencia, la medición interanual rompió la barrera de los tres dígitos y ascendió a 102,5% (récord desde octubre de 1991), pisando el acelerador por decimotercer mes consecutivo. Ahora, Argentina se encuentra entre los tres países del mundo con inflación interanual superior al 100%, junto con Venezuela y Líbano.

Analizando la película más de cerca, van cuatro meses consecutivos de aceleración en los precios. El sueño de Massa de llegar a abril con una nominalidad inferior al 4% está más lejos que nunca.

Los precios regulados escalaron 5,1% y los estacionales 3,3%. Lo más preocupante vino por el lado del componente núcleo, que trepó 7,7% marcando así el mayor guarismo en la métrica subyacente desde la normalización del INDEC, allá por 2016.

Entre las divisiones que más influyeron se destacó Alimentos y Bebidas (+9,8%), que pesa cerca de un cuarto del índice general. Concretamente, la aceleración en este frente fue traccionada por la dinámica de la carne, que explica el 8,9% en la canasta del IPC. Tras haber crecido ocho meses por debajo del IPC (GBA) debido al aumento de la faena, la tendencia se revirtió. Los precios de la carne escalaron en promedio 19,6%. Con esto, cerca de 1,7 puntos porcentuales del aumento del IPC se explicaron solo por este fenómeno.

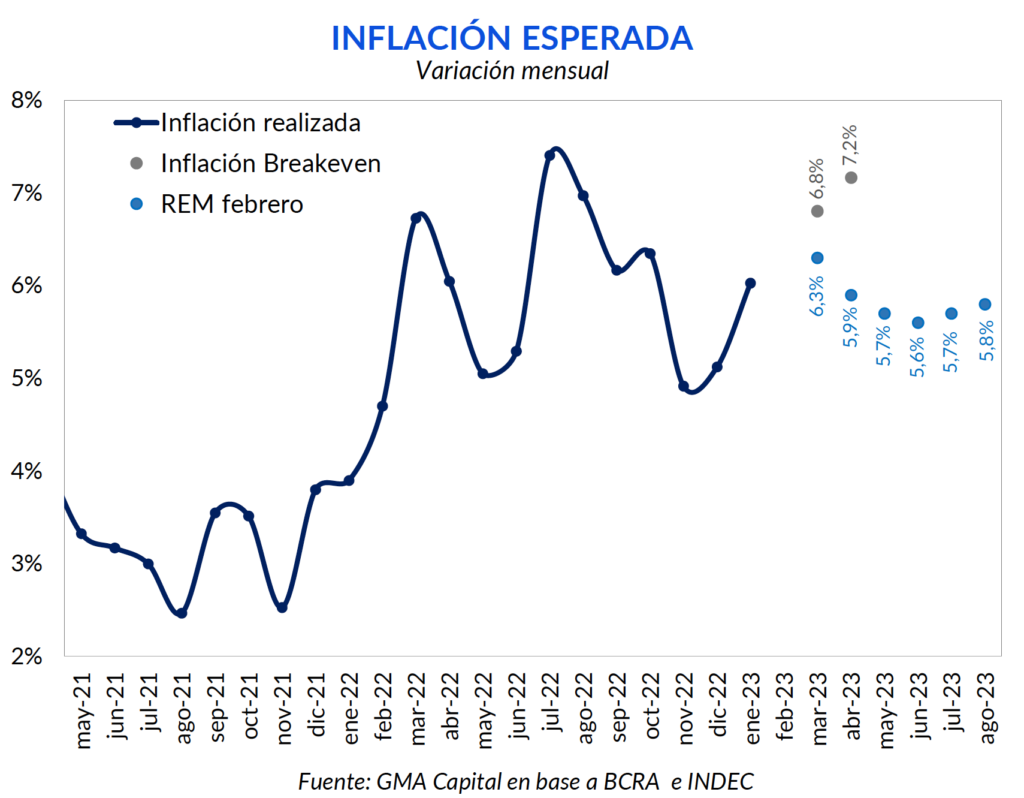

La dinámica de cara a los próximos meses no parece mostrar signos de moderación. Marzo suele ser un mes de mayor inflación en relación a febrero, de hecho, es algo que se dio en cinco de los últimos seis años. Esto se debe a el tercer mes del año incluye aumentos programados, concretamente en colegios y prepagas. Además, el ajuste tarifario seguirá su curso y el tipo de cambio deberá moverse por encima de los precios, siguiendo el compromiso con el FMI.

De acuerdo a la inflación de indiferencia entre instrumentos de tasa fija e indexados, el mercado ya puso en precios esta secuencia. La tasa breakeven de marzo sugiere una nominalidad de 6,8%, incrementándose aún más hacia abril.

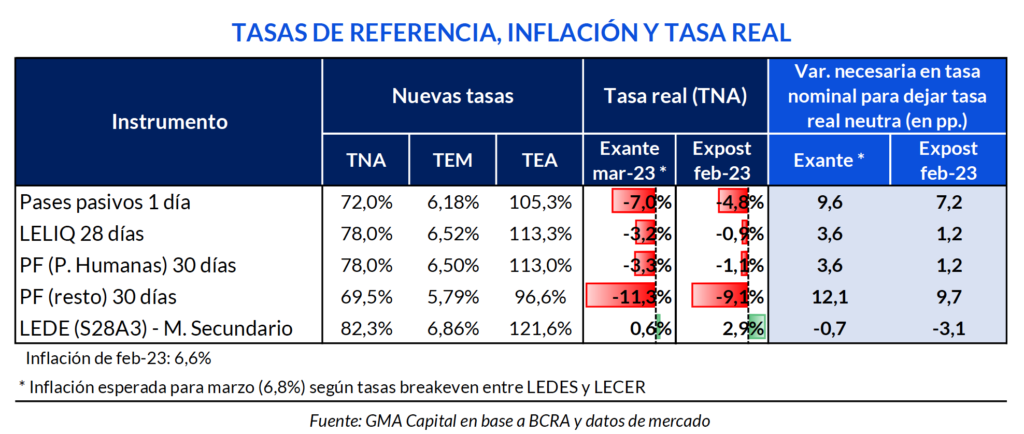

Luego de la sorpresa inflacionaria, y en línea con el compromiso establecido con el FMI de mantener tasas reales positivas, el Banco Central ajustó la tasa de Leliq en 300 puntos básicos. De esta forma, pasó de 75% a 78% (TNA). En términos anualizados esto representa un aumento de 107% a 113%. Por su parte, la tasa de pases se mantuvo inalterada en 72% (TNA), tras haber sido modificada en enero.

Desde septiembre de 2022 que el BCRA no ajustaba la tasa de Leliq. Sucede que entre octubre y enero se mantuvo positiva en términos reales. Con la reciente aceleración del IPC, la tasa real pasó a ser negativa en 5,2% (TNA).

Sin embargo, el incremento del premio por los pesos no parece suficiente para volver al terreno positivo en caso de que se mantenga la nominalidad en estos niveles. Para peor, en caso de materializarse la inflación breakeven de 6,8%, la tasa de política monetaria resultaría negativa en 3,2% (TNA).

Sucede que existen considerables costos monetarios por subir la tasa de interés muy por encima de la inflación. Con una TNA de 75%, el stock de Leliq venía devengando en promedio $ 550.000 millones de intereses por mes. Con este nuevo incremento, pese a ser marginal, la factura ascendería a $ 573.000 millones, un aumento de $ 23.000 millones. Mientras que previo al anuncio los intereses de todos los pasivos remunerados tardaba 5 meses en generar una nueva base monetaria, hoy ese tiempo se redujo a 4,8 meses. Para tomar mayor dimensión, los intereses del Banco Central de los últimos 12 meses representaron 4,8% del PIB.

El pequeño aumento de la tasa, creemos, no va a tener efectos considerables para controlar a la inflación. Para esto, será necesario un plan de estabilización integral que logre anclar expectativas. En el mejor de los casos, el relativo endurecimiento monetario ayudará a contener la brecha cambiaria, favoreciendo algunas estrategias de carry trade.

Mientras que en el plano local el Banco Central tuvo que ajustar el cinturón monetario para hacer frente a una inflación que no cede, las turbulencias externas en el frente financiero parecen agregar interrogantes sobre la postura hawkish de la Reserva Federal de los Estados Unidos.

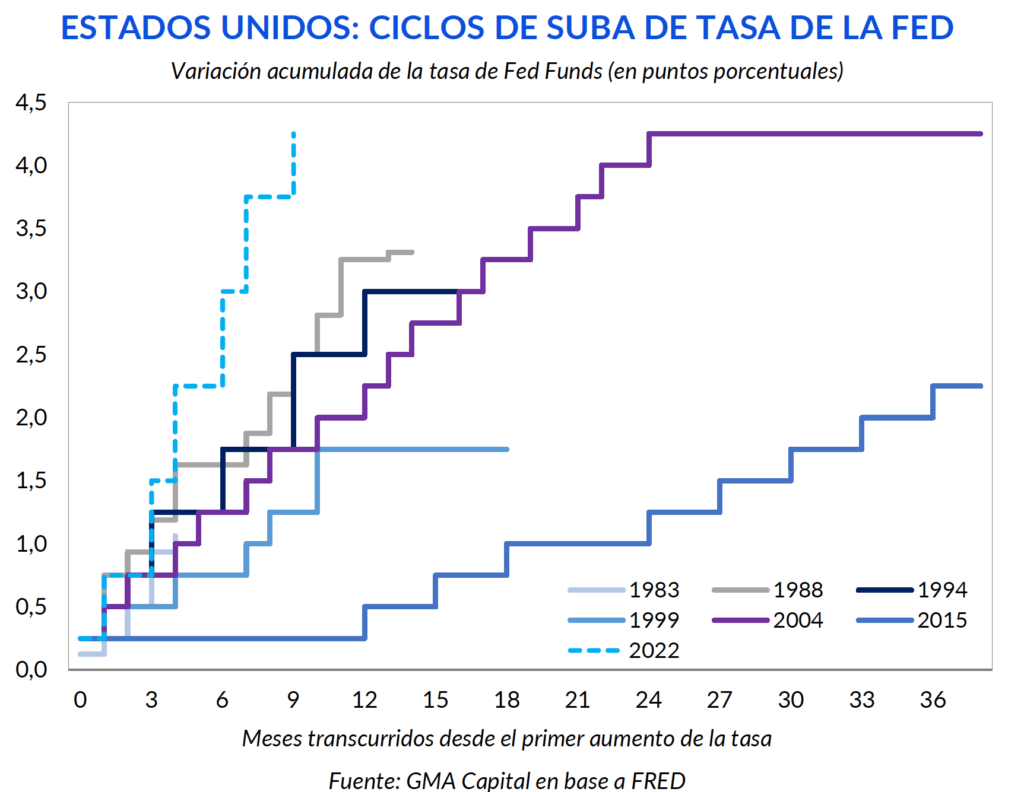

Como consecuencia de varios meses de complacencia, en los que se mantuvo la tasa de referencia de la Fed prácticamente en 0 por dos años, a partir de marzo de 2022 se dio el proceso de suba de tasas más acelerado de las últimas décadas. En un año la tasa pasó del rango 0-0,25% a 4,50-4,75%, un aumento acumulado de 450 bps.

Esto, sumado a errores no forzados y una mala administración de activos en términos de duration, desencadenó en la quiebra de Sillicon Valley Bank y consecuentemente de otras dos entidades financieras regionales; y puso en jaque a todo el sistema financiero.

La respuesta de la Fed para evitar un efecto contagio fue inmediata. Creó un Bank Term Funding Program (BTFP), que ofrece préstamos de hasta un año a bancos y otras instituciones elegibles que tengan bonos del Tesoro y otro tipo de activos calificados como garantía. Lo interesante, es que estos se valuarían a la par. Así, los bancos podrían evitar ejecutar las pérdidas no realizadas ante cualquier necesidad de liquidez.

Con todo esto, la función de costos de la Reserva Federal no parece ser la misma que la de hace unas semanas. Powell en los últimos meses había dejado un mensaje mucho más duro. Implícitamente, prefería excederse con el endurecimiento monetario a pesar del impacto en el empleo y en el nivel de actividad. La alternativa, es decir, quedarse corto y correr el riesgo de que la Fed perdiera credibilidad, parecía mucho más costosa.

Sin embargo, este cimbronazo financiero parece cambiar la ecuación y los costos no son tan asimétricos como parecían antes. Ahora se pone en evidencia que endurecer la política monetaria no solo puede comprometer el nivel de actividad, sino desencadenar en una importante crisis financiera.

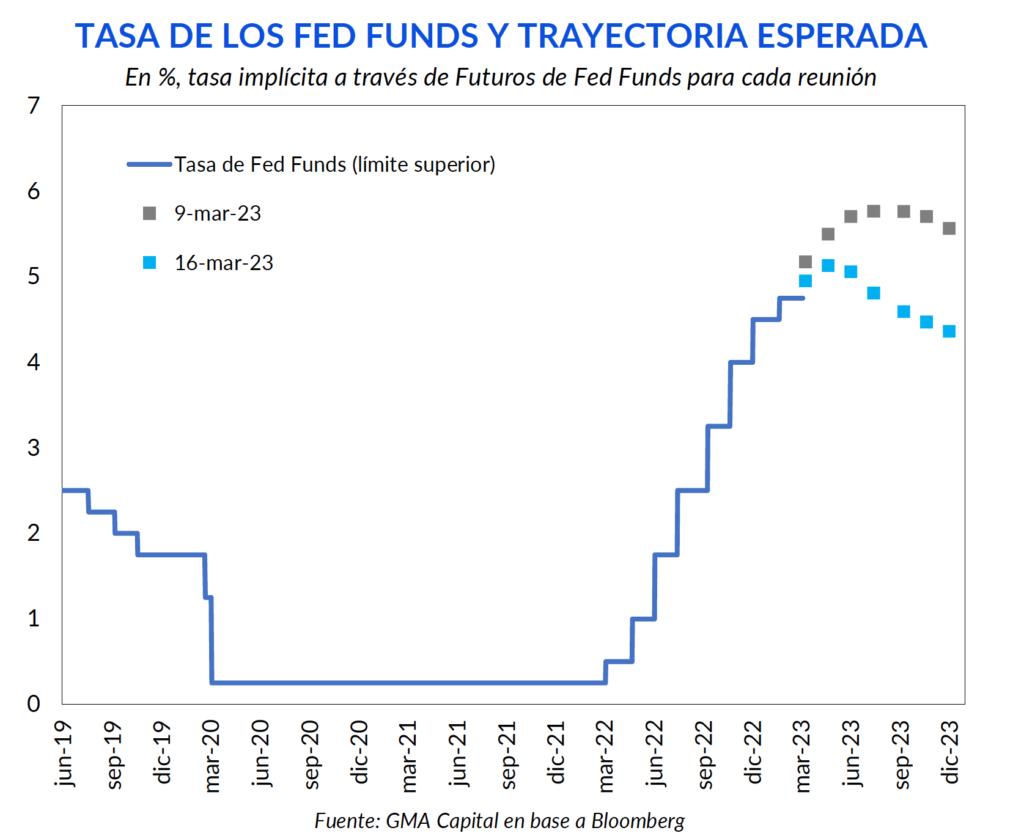

La discusión acerca del pivot volvió al centro de la escena, pero no concretamente por una desaceleración inflacionaria. Hoy el mercado asigna una probabilidad de 80% a que la tasa suba 25 puntos básicos en la reunión de la semana que viene y la probabilidad de que se mantenga constante asciende al 20%. En contraste, hace tan solo una semana se asignaba una probabilidad implícita de 70% a un movimiento de 50 puntos básicos y 30% a un movimiento de 25 bps.

Siguiendo la trayectoria esperada de tasas, mientras que previo al shock se esperaba una reducción a partir de diciembre, hoy se espera que la tasa comience a corregirse a la baja a partir de junio.

Más allá de las precisiones, lo cierto es que el mercado espera cierto relajamiento en la política de la Fed. En todo esto, es probable que la inflación se mantenga lejos del target de 2% por bastante tiempo.

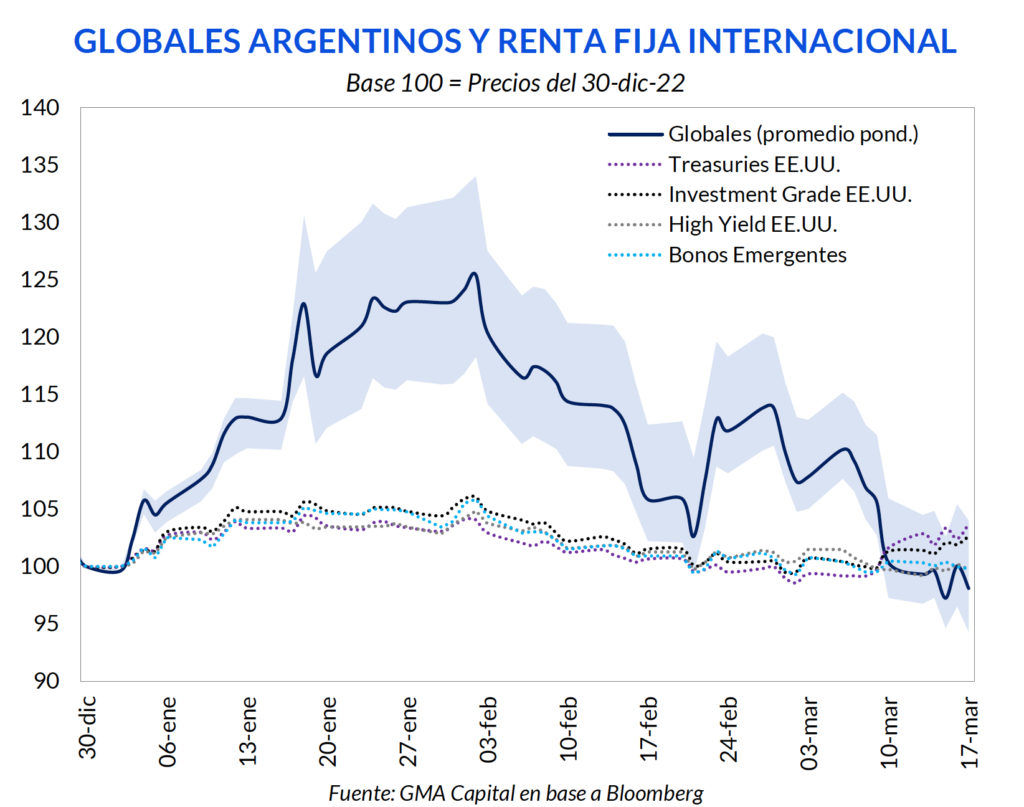

A pesar de que nuestro país está virtualmente aislado de la comunidad financiera global, los ecos de la crisis internacional desatada durante los últimos días no tardaron en llegar. Hay dos canales clásicos de transmisión. El primero es el financiero. Por eso, el golpe inicial lo recibieron las acciones y los bonos en dólares como correlato de un incremento en el riesgo país. En la última semana el equity local retrocedió 8%, mientras que los Globales perdieron 2,3% (los bonos emergentes cedieron 0,6%).

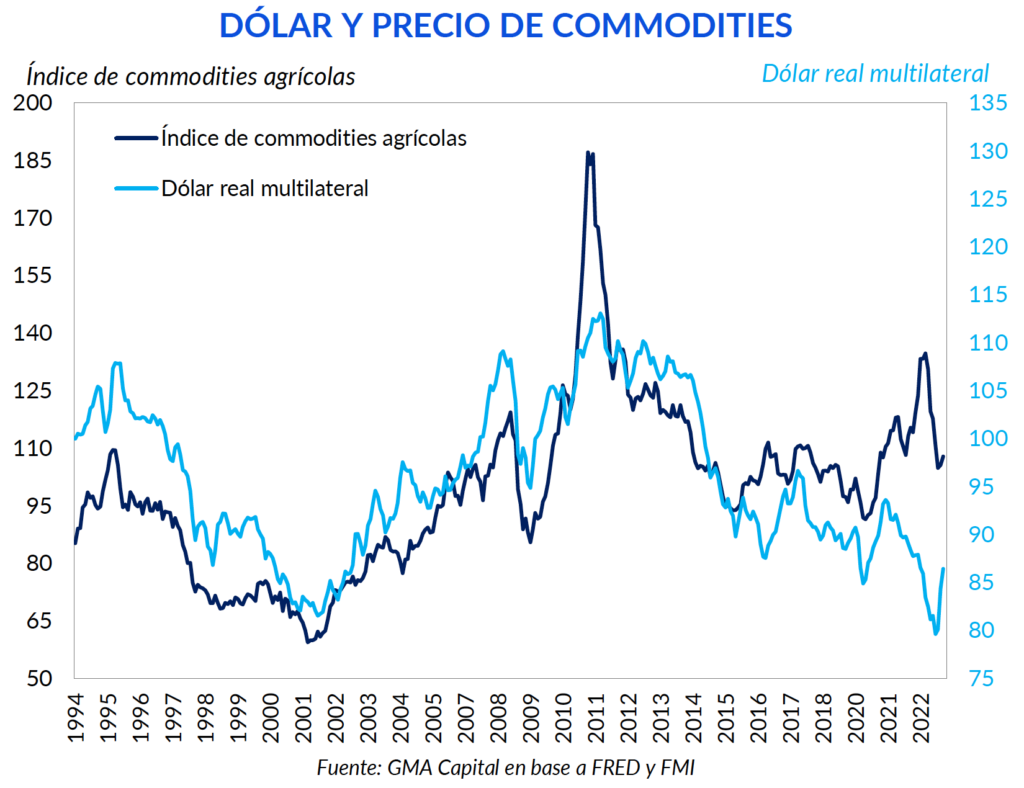

El segundo vaso comunicante de los acontecimientos internacionales incorpora ribetes comerciales. Si la Fed convalidara la postura dovish que el mercado ya está poniendo en precios, entonces el dólar mundialmente debería perder fuerza y los precios de los commodities tendrían razones para revalorizarse. Al mismo tiempo, un dólar más débil también tiene implicancias sobre la deuda porque haría menos pesada la carga de compromisos en moneda extranjera de Argentina con sus acreedores, especialmente el FMI.

Lo cierto es que desde fines de enero que los activos argentinos encontraron un techo de corto plazo. Ese 22% que languidecieron desde entonces poco tuvo que ver con cuestiones externas, sino más bien con el deterioro macroeconómico propio: las proyecciones de la cosecha ya constituyen la suma de todos los miedos (con pérdidas estimadas de hasta USD 20.000 millones), el BCRA se desprendió de más de USD 1.800 millones, la actividad sigue anestesiada, la inflación recrudeció y la brecha cambiaria se recalentó hasta el 98%. En este contexto, el acuerdo con el FMI, incluso con flexibilización de meta de reservas, no cuenta con la fuerza ni credibilidad suficientes para anclar expectativas.

Inversores con la menta puesta en el trade electoral, sin embargo, podrían explotar esta situación de paridades promedio de 27 centavos de dólar en Globales. Se trata de un umbral similar al de junio del año pasado, cuando la crisis que daría salida a Guzmán, se estaba gestando. De hecho, hasta algunas tesorerías de empresas podrían empezar a rotar desde posiciones en bonos en pesos (paridades altas y con riesgo de reperfilamiento) hacia carteras dolarizadas vía Globales (paridades bajas, mayor volatilidad pero con cobertura cambiaria vía “contado con liqui”).

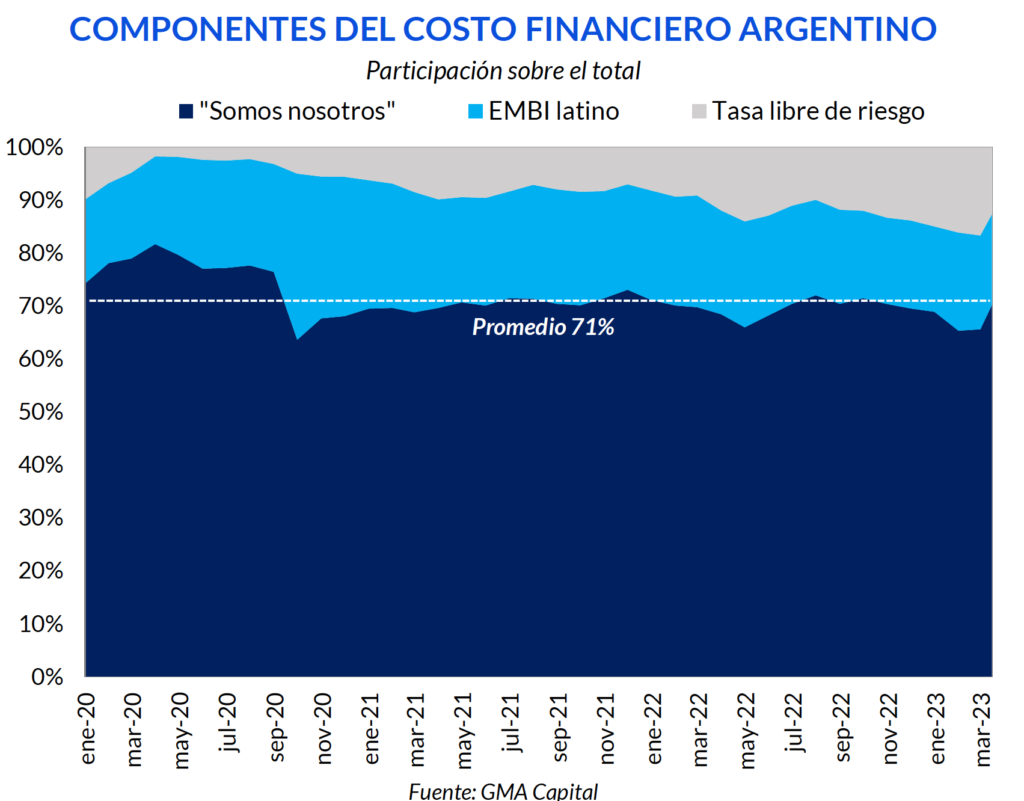

Trazando escenarios, suponiendo que el mundo nos diera una mano con una Fed mucho más laxa y un dólar menos poderoso, en verdad Argentina tendría primero hacer los deberes para recuperar la credibilidad a los ojos de los inversores. Un ángulo que elocuentemente retrata este déficit es el rendimiento (aunque cotizan por paridad) de los Globales. Tasas de entre 40% (GD29) y 21% (GD41) en dólares son una anomalía global producto de cuestiones locales.

El componente de tasa libre de riesgo y el riesgo país latinoamericano explica solo el 29% del costo financiero total del soberano. El otro 71% es totalmente idiosincrático. Por lo tanto, sin mejora en esta porción, incluso en un escenario proemergentes y en modo risk on, Argentina siempre estará inhibida para capturar esas ganancias potenciales.