Prohibido devaluar

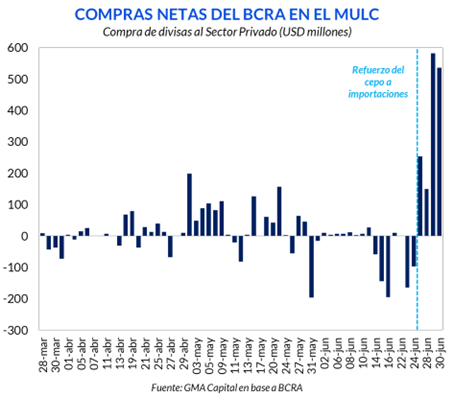

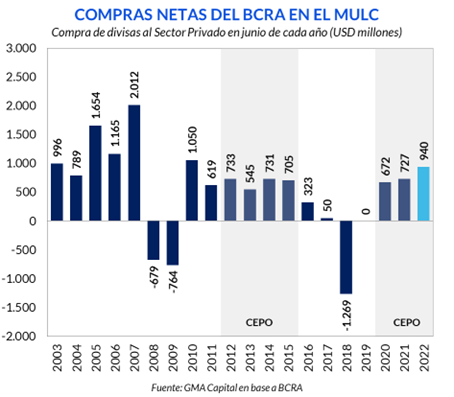

Hasta el viernes 24, en el mes el BCRA había vendido en términos netos USD 584 millones al sector privado. Así, junio se encaminaba a ser el peor sexto mes del año con cepo, y el más raquítico en este rubro desde 2018. Pero gracias a un nuevo ajuste por cantidades en el sector externo, en 4 días la entidad sumó USD 1.523 millones. De esta manera, junio cerró con compras netas por USD 940 millones, configurando el mejor registro para este mes desde 2010. Según Economía, la meta de reservas netas con el FMI habría sido alcanzada.

La enésima “optimización” de las restricciones cuantitativas al comercio exterior es el resultado de la negativa de actualizar el tipo de cambio oficial. Los dólares faltan al nivel de precio del dólar que la política económica (completamente dominada por la política propiamente dicha) desea mantener.

La reticencia de los funcionarios podemos analizarla a la luz del evento cambiario más recordado en tiempos de cepo: la devaluación de Fábrega (BCRA) y Kicillof (Economía) en enero de 2014. Esta jugada, si bien mejoró parcialmente las cuentas externas, llevó el precio oficial de la divisa desde $ 6,5 a $ 8 en menos de un mes, aceleró la inflación, produjo una recesión y afectó los niveles de confianza.

Hasta el viernes 24, en el mes el BCRA había vendido en términos netos USD 584 millones al sector privado. Así, junio se encaminaba a ser el peor sexto mes del año con cepo, y el más raquítico en este rubro desde 2018.

¿Cómo romper con esa dinámica cuando la devaluación jamás es una opción políticamente viable? “Cuando la única herramienta que tenés es un martillo, todo problema comienza a parecerse a un clavo”. Hubo un nuevo acierto de esta inoxidable reflexión. Se dio el lunes 27, cuando hubo un cambio de tendencia.

Para priorizar las compras de energía y remediar la anemia de compra de reservas (en gran parte producto de la estructura de incentivos que el mismo cepo cambiario genera), desde Reconquista 266 endurecieron el torniquete a la importaciones.

Según el comunicado oficial, “las medidas extienden el sistema de financiación de importaciones a las realizadas bajo Licencia No Automática y a la importación de servicios y tendrán vigencia por un trimestre, para dar tiempo a la normalización del comercio exterior”. En otras palabras, el financiamiento oficial para las compras al exterior fue severamente recortado, por lo que las empresas tendrán que buscar otros canales para hacerse de las divisas.

En los 4 días posteriores a la medida, que fueron virtualmente feriados para las importaciones, el BCRA sumó USD 1.523 millones. De esta manera, junio cerró con compras netas por USD 940 millones, configurando el mejor registro para este mes desde 2010.

Con las arcas más cargadas como resultado de las divisas frescas de la semana, desde Economía están confiados en que cumplieron con la meta de USD 5.775 millones para el stock de reservas netas. El jueves 30/6, en una reunión con representantes de la industria de FCI, Martín Guzmán afirmó “en el segundo trimestre vamos a cumplir la meta de acumulación de reservas internacionales, hemos cumplido también la meta de financiamiento del BCRA al Tesoro y tenemos plena confianza en que también se habrá cumplido la meta de desempeño fiscal”.

La enésima “optimización” de las restricciones cuantitativas al comercio exterior es el resultado de la negativa de actualizar el tipo de cambio oficial. Como comentábamos en informes previos, los dólares faltan al nivel de precio del dólar que la política económica (completamente dominada por la política propiamente dicha) desea mantener. Nadie quiere ser el padre de una devaluación (salto discreto), un evento que siempre se recuerda con nombre y apellido.

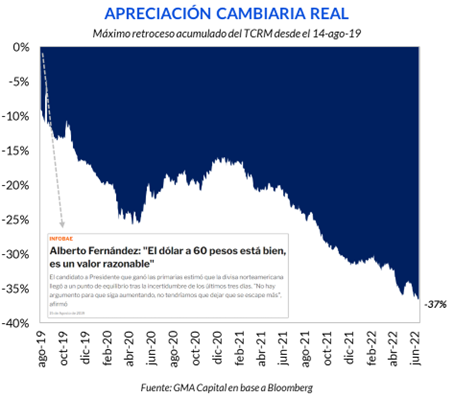

¿El dólar está muy atrasado? No necesariamente en términos históricos (aunque el análisis suele ser demasiado simplista e imperfecto). Pero según la ventana de los últimos años, el atraso es más evidente.

Veamos un simple ejemplo numérico. Desde aquel dólar de $ 60 que Alberto Fernández consideraba “razonable” post PASO 2019, el tipo de cambio real se retrajo 37%. Es decir, la competitividad-precio de Argentina contra sus pares comerciales cedió varios casilleros, en parte por nuestra mayor inflación y retraso relativo del tipo de cambio nominal (algo muy notorio durante 2021 por motivos electorales), y en parte por las depreciaciones reales en los otros países.

Hoy el tipo de cambio oficial mayorista es $ 125. Eso quiere decir que, para recuperar el terreno perdido en materia de competitividad, siempre en términos de la visión del presidente hace 3 años, el valor actualizado de la divisa debería ser $ 198 (+58% respecto del precio actual).

Otra muestra adicional del retraso actual es la divergencia con la “promesa” al FMI de mantener constante el tipo de cambio real multilateral (TCRM). Aunque no se trató de un criterio de performance (los que habilitan o no desembolsos) ni de una meta indicativa, en el acuerdo de marzo se mostraba el compromiso de no perder competitividad.

El nivel promedio del índice de TCRM de 2021 fue 114, un valor que equivale a un tipo de cambio nominal de $ 152 a precios de hoy y que es un 21% superior al mayorista actual. En otras palabras, el BCRA debería no solo evitar que el crawling peg siga rezagándose contra la inflación todos los meses (en junio, 4,2% vs 5% mensual -estimado- o 64% vs 80% anualizado), sino que debería avalar una aceleración considerable (casi similar a un salto discreto) para compensar todo lo perdido previamente. Y una vez realizado el “catch-up”, el dólar debería seguir de cerca la inflación.

En cualquier caso, la política ya eligió su jugada: ir por el andarivel de las cantidades, jamás de los precios. Parece seguir en “modo electoral”, con una visible preferencia por mover suavemente el tipo de cambio, pero menos que la inflación, y remediar la falta de competitividad con mayores controles.

La acumulación de esta semana trae satisfacción en el corto plazo, pero agrava el cuadro general de mediano plazo. Los “patos de la boda” son el crecimiento económico (por ausencia de bienes e insumos importados claves), la brecha cambiaria y la inflación (derivada de expectativas devaluatorias más altas).

Como agravantes, el “crash” de la curva de pesos de este mes y las poco optimistas previsiones de moderación del déficit fiscal engendran nuevos problemas de emisión monetaria e inflación, con el BCRA asistiendo por los dos canales. En junio, hubo adelantos transitorios por $ 377.000 millones para financiar el gasto, mientras que en el mercado se estima una monetización de $ 665.000 millones por compra de bonos en pesos (para dar salida a inversores privados). Entre ambos conceptos, la asistencia superó los $ 1,04 billones. Este ritmo de inyección (gran parte esterilizado con LELIQ) significó una monetización de $ 1.447 millones por hora y $ 24 millones por minuto solo para atender necesidades públicas.

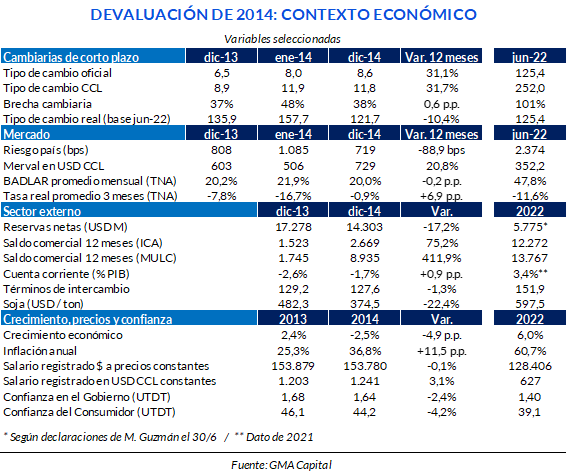

La reticencia a mover el tipo de cambio nominal más aceleradamente podemos analizarla a la luz del evento cambiario más recordado en tiempos de cepo: la devaluación de Fábrega (BCRA) y Kicillof (Economía) en enero de 2014. Esta jugada, si bien mejoró parcialmente las cuentas externas, llevó el precio oficial de la divisa desde $ 6,5 a $ 8 en menos de un mes, aceleró la inflación, produjo una recesión y afectó los niveles de confianza.

Por supuesto, las dificultades pasaban por el sector externo en aquel momento. Por un lado, la soja (USD 482 / ton) no tenía precios tan altos como los actuales y los términos de intercambio eran menos convenientes. Al mismo tiempo, la cuenta corriente mostraba un déficit de 2,6% del PIB, con un saldo comercial en 12 meses de solo USD 1.523 millones (base devengado) y USD 1.745 millones (base caja). Estas son cifras que representan el 10% de los números de mediados de 2022.

Esta necesidad de revertir el desequilibrio precipitó en enero de 2014 un movimiento más acelerado de la depreciación diaria y luego un salto discreto en la cotización de la divisa norteamericana. Con el “diario del lunes”, la corrección del TCRM inicial, junto con nuevas restricciones, permitieron ordenar parcialmente las cuentas externas, con mejoras visibles en el saldo comercial y la cuenta corriente, pero a costa de una contracción de la economía de 2,5%.

Gracias al famoso efecto pass-through, la devaluación propició una aceleración de la inflación de 2014 (pasó de 25,3% a 36,8%) que, junto con depreciaciones reales en emergentes, diluyó toda la ganancia devaluatoria inicial. El TCRM terminó aquel año con un retroceso de 10%. En tanto, las reservas netas perdieron USD 3.000 millones.

Quizás lo más sorprendente de la mirada retrospectiva es que, antes del movimiento cambiario, buena parte del entorno macroeconómico era más favorable que la coyuntura de 2022.

Las reservas netas superaban los USD 17.000 millones, el nivel del TCRM era más alto ($ 135,9 a precios de hoy), la brecha cambiaria era 37% (hoy 101%), el riesgo país promediaba 800 bps (hoy 2.374), el S&P Merval valía USD 600 (hoy USD 352) y la tasa real de -7,8% era menos negativa que la actual (-11,6%).

Por el lado del “bolsillo”, una inflación inferior a 30%, salarios reales un 20% superiores a los actuales y niveles de confianza más altos configuraban un punto de partida menos conflictivo y desafiante que hoy.

En el contexto actual, con números sociales más deteriorados que hace 8 años, variables nominales en umbrales muchísimo más elevados (inflación de 80% anualizado y brecha superior al 100%) y la ausencia total de anclas de expectativas, una devaluación de una sola vez, sin programa económico de fondo ni señales fiscales, podría precipitar un proceso de espiralización de precios difícil de contener con las herramientas tradicionales de política económica. Si la devaluación de 2014 fue recordada, la de 2022 podría quedar grabada a fuego.

Pero seguir procrastinando sobre las correcciones (no solo la del tipo de cambio) podría ser todavía más costoso en el futuro porque el ajuste, una vez más y de forma desordenada, lo haría el mercado.