Dollar-linked, CER o Duales. ¿Quién viene ganando la carrera nominal ?

En el llamado a la última licitación de septiembre, el Ministerio de Economía ofreció un nuevo bono dual. Este instrumento promete pagar lo mejor entre CER + 3% o el aumento del tipo de cambio mayorista “A” 3500 + 0%. Si bien luce como un instrumento interesante para quienes buscan cubrirse tanto de la inflación como de un salto de la cotización del dólar, su vencimiento será en febrero 2024. Así, se trata del primer intento de Massa de colocar deuda dual con vencimiento a partir de la próxima gestión.

En este contexto, luce apropiado analizar el desempeño de los tres bonos duales preexistentes en su corto tiempo de vida. Apenas comenzaron a cotizar en el mercado secundario, habíamos señalado que estos instrumentos parecían más interesantes para aquellos que necesitan cobertura cambiaria. Además, brindan una protección extra “anti-atraso”. Sin embargo, para aquellos que necesitan cubrirse concretamente de inflación, los duales no resultaban lo suficientemente atractivos. La prima a pagar por esta cobertura adicional resultaba demasiado cara con relación a los instrumentos CER puros.

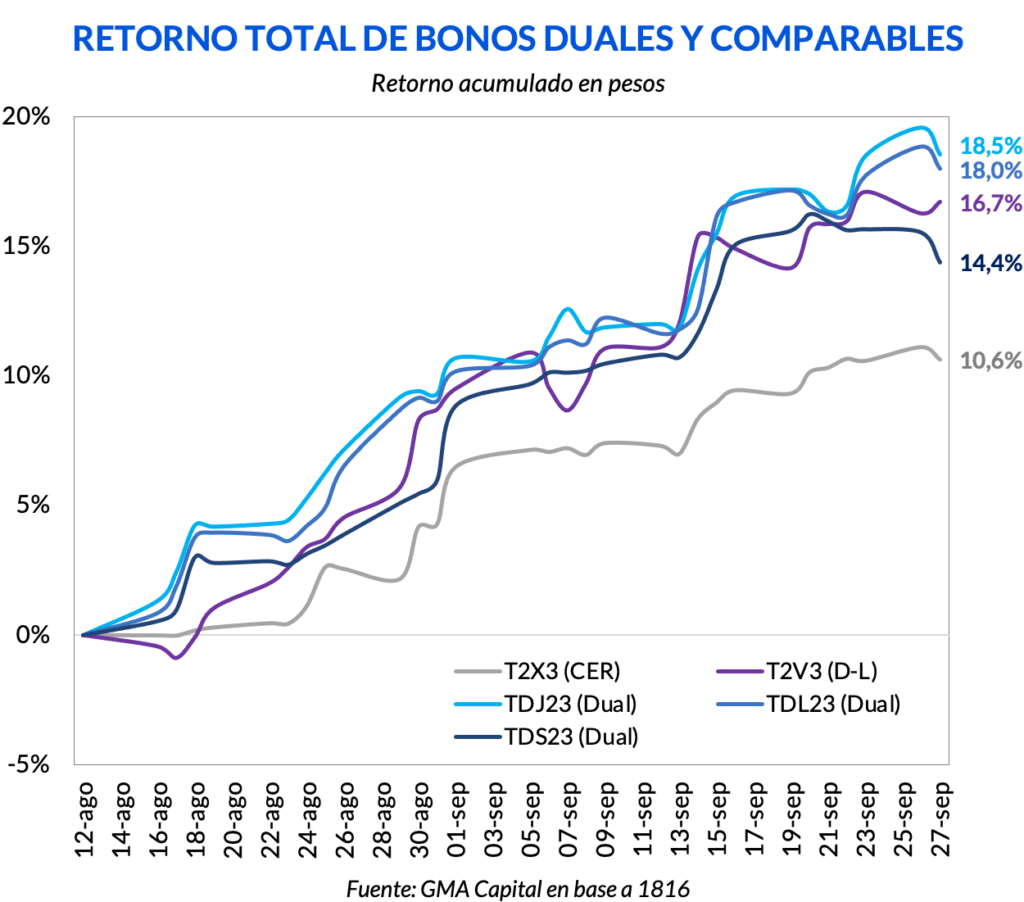

¿Qué nos muestra la película durante este lapso de tiempo? Frente a los bonos CER y dollar-linked con maturities similares, los bonos duales cortos fueron los grandes ganadores. En apenas un mes y medio, los títulos híbridos a junio y julio generaron ganancias en pesos superiores al 18%. Por otro lado, el T2V3 (dollar-linked) garantizó un retorno en de 17%. Le sigue el dual con vencimiento a septiembre, que escaló 14% nominalmente. Todos estos instrumentos respondieron mejor que los bonos CER. El T2X2, con vencimiento a julio, avanzó apenas 10%.

En consecuencia, lo que habíamos dicho cuando comenzaron a cotizar lo repetimos con mayor énfasis. Los bonos duales siguen siendo interesantes para quienes eventualmente quieran pasarse desde dollar-linked, garantizando así una “doble cobertura”, pero son aún más caros que hace un mes en relación a los CER.

Si tomamos como ejemplo la última licitación, el nuevo instrumento a febrero 2024 se posiciona como un buen vehículo para buscar un resultado de capital en el corto plazo si la curva de pesos sigue normalizándose. Sin embargo, el hecho de que venzan recién en la próxima gestión les agrega un componente extra de incertidumbre que no existía en aquellos bonos duales emitidos luego del canje en agosto.