¿Qué hay detrás de los últimos movimientos del mercado?

La renta fija en pesos vivió unas semanas agitadas. Sin embargo, existen razones para sostener que parte de las correcciones no habrían respondido a factores fundamentales. Concretamente, el anuncio de nuevos desembolsos de Organismos Internacionales, sumado un cepo más recargado y tipos de cambio múltiples le quitó presión al dólar oficial en el corto plazo. Esto provocó caídas en los títulos dollar-linked. A su vez, los bonos indexados también reaccionaron a la baja ante una inflación menor a la esperada.

Frente a estos movimientos, se vio al Banco Central intervenir en la curva CER, buscando así evitar turbulencias como las de junio y julio. En este contexto, el Tesoro se tuvo que enfrentar a una desafiante licitación, y por poco aprobó el test. Sin embargo, se vienen meses más complicados por las crecientes necesidades de financiamiento y el mayor volumen de vencimientos.

Mientras tanto, las cotizaciones libres del dólar se mantuvieron curiosamente tranquilas. Después de varios meses, y por un crawling peg que se acelera, la brecha volvió a ubicarse por debajo de los tres dígitos. Los bonos en moneda extranjera experimentaron una buena semana, pero siguen muy deteriorados. El contexto internacional no ayuda, y cotizaciones de 20 centavos descuentan casi con seguridad una nueva reestructuración durante los próximos años.

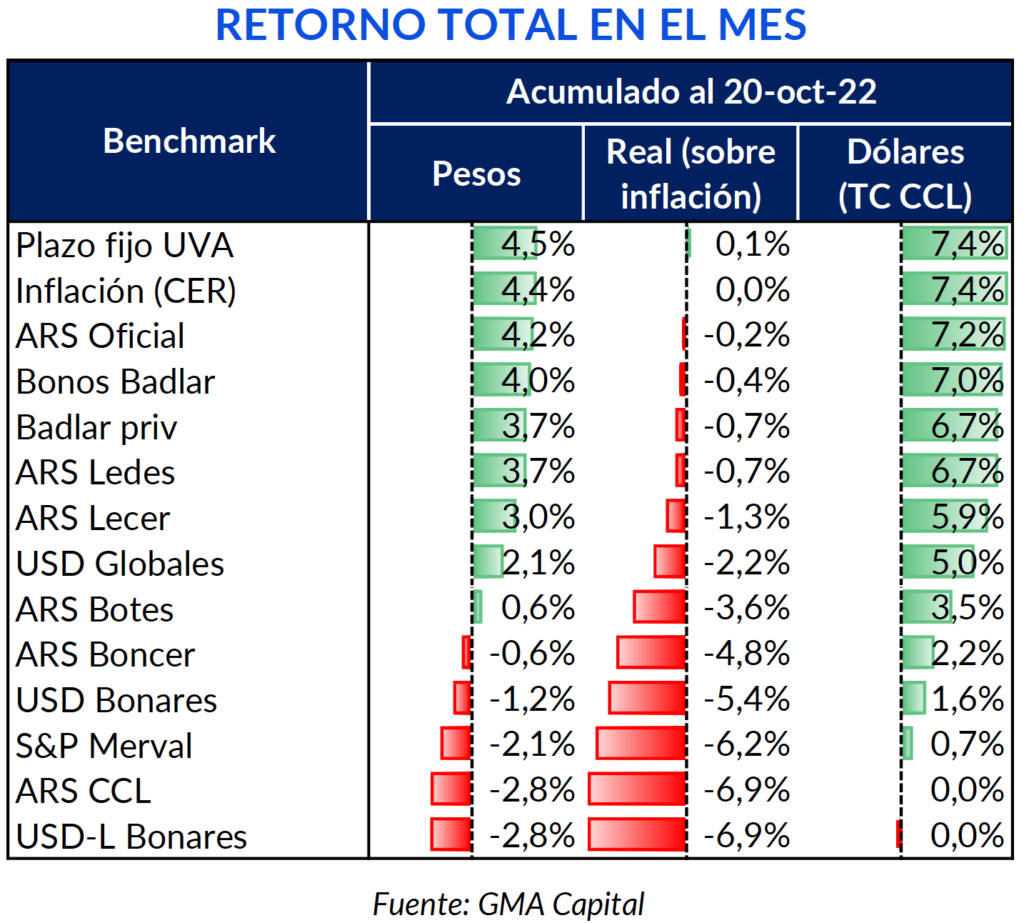

Los bonos en moneda local no tuvieron un gran mes. En lo que va de octubre los Boncer y dollar-linked cayeron 1,2% y 2,8% respectivamente. Sin embargo, existen razones para sostener que parte de estas correcciones no habrían respondido a problemas fundamentales.

Por un lado, el ajuste en la curva CER se vinculó a una inflación menor a la esperada en el mes de septiembre. Mientras que el mercado estimaba una aumento de precios en torno al 6,7%, el dato efectivo de 6,2% produjo una corrección en la cotización de dichos instrumentos.

En otras palabras, el entorno de tasas de interés quedó en terreno menos negativo que el mes pasado. La tasa de LELIQ (75% TNA) quedó levemente positiva respecto del avance del IPC, una hazaña no vista en 10 meses. El resto de las curvas se movió para reflejar esta mayor dureza de la política monetaria.

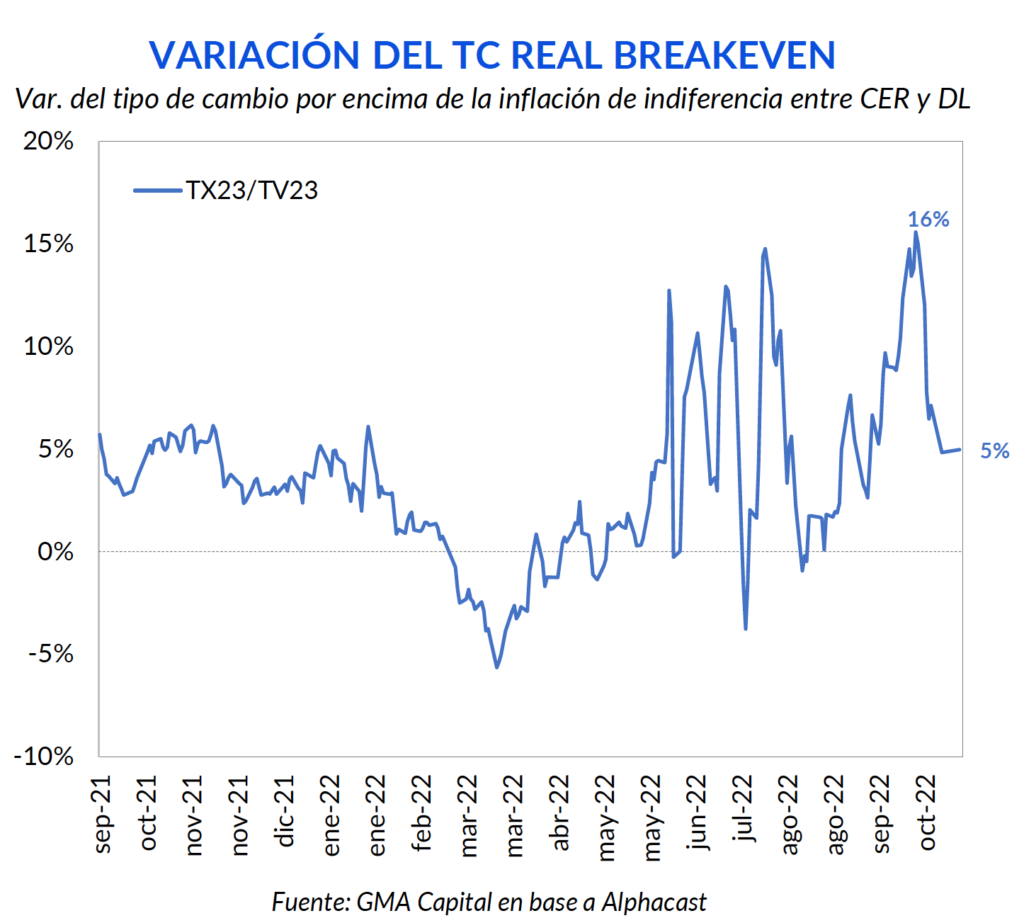

Ante la expectativa de un salto devaluatorio, en línea con lo que sugería el “Plan Rubinstein”, hacia finales de septiembre el rendimiento de los dollar-linked llegó a ser de -27% anual. Es decir, los inversores pagaban una prima elevada para cubrirse ante un mayor debilidad del peso.

Sin embargo, el Gobierno se negó a dar el brazo a torcer en la discusión cambiaria. En lugar de ajustar el valor de la divisa, el Central recurrió a múltiples artimañas para cuidar los dólares que le había comprado al agro en septiembre sin apelar a una corrección del precio mayorista del dólar.

Por un lado, se profundizó aún más el ajuste por cantidades. Se decidió aumentar el número de Licencias No Automáticas (LNA), que pasaron de representar del 29% al 46% del total de las importaciones. A su vez, el Central prorrogó hasta finales del 2023 la norma que obliga a las empresas a refinanciar su deuda en dólares por el 60% de los vencimientos. Finalmente, se implementó un nuevo sistema de control de importaciones (SIRA).

El efecto de esta última medida no tardó en reflejarse en el MULC: mientras que en las primeras 6 ruedas sin “dólar soja” el Central se tuvo que desprender de USD 344 millones, desde que opera el SIRA la autoridad monetaria cerró 4 rondas consecutivas sin ventas. De continuar esta dinámica, es muy probable que comience a haber faltante de insumos y que esto impacte sobre la inflación y el nivel de actividad. A su vez, esto supondría mayor presión de la brecha al alza.

Por otro lado, la creación de múltiples tipos de cambio le quita impulso en el corto plazo al dólar mayorista. Vamos hacia un esquema donde, en el extremo, cada sector de la economía tendrá su propio precio de divisas. Mientras tanto, el dólar oficial (con suerte) correrá a la par de la inflación.

En consecuencia, las expectativas de una devaluación discreta (por encima del crawling peg de 6,5% mensual) se redujeron drásticamente en el corto plazo, e hicieron mella sobre los bonos vinculados al dólar. Mientras que hasta hace unas semanas el salto cambiario por encima de la inflación que dejaba indiferente al inversor entre TX23 (CER) y TV23 (dollar-linked) superaba el 16%, hoy es de apenas el 5%, un umbral similar al de hace un año.

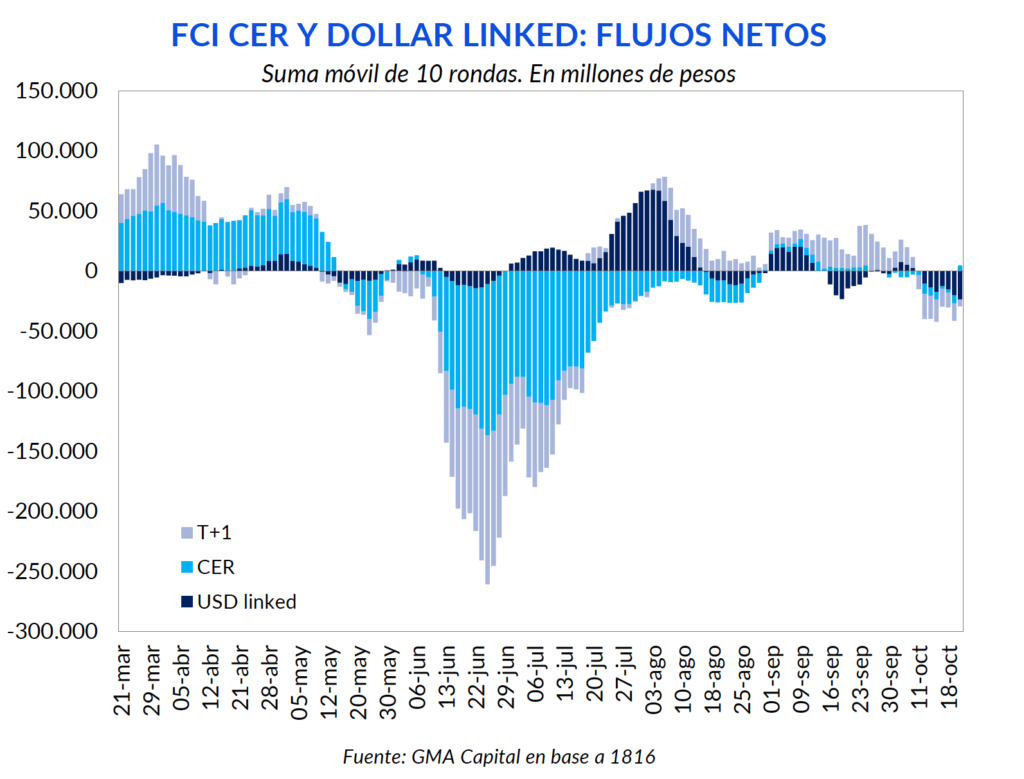

A la par de esta dinámica se vio una éxodo significativo de Fondos Comunes de Inversión (FCI), aunque en una escala muy inferior a la de junio-julio. En lo que se refiere a aquellos fondos de renta fija soberanos, los mayores rescates se observaron en los dollar-linked con salidas que superaron los $ 20.600 millones en lo que va del mes. Por otro lado, los fondos CER también sufrieron salidas en la primera parte de octubre. Sin embargo, en las últimas rondas se revirtió la tendencia y el flujo de los fondos que ajustan por inflación volvió a ser neutral.

El cuadro de situación de rescates en FCI y aumento de tasas en las curvas habría disparado intervenciones en el mercado por parte del BCRA, que no dudó en entrar a la cancha pronto quizás aleccionado por los eventos de junio pasado. Si bien no fueron volúmenes considerables, desde Reconquista 266 se mantuvieron firmes comprando bonos en CER 200 puntos básicos por encima de la última tasa licitada, para así ponerle un precio de resistencia a dichos activos. Siguiendo con esta política en sintonía con el aumento de tasas convalidadas por el Tesoro, en la última ronda el Central compró bonos a CER + 5,50%.

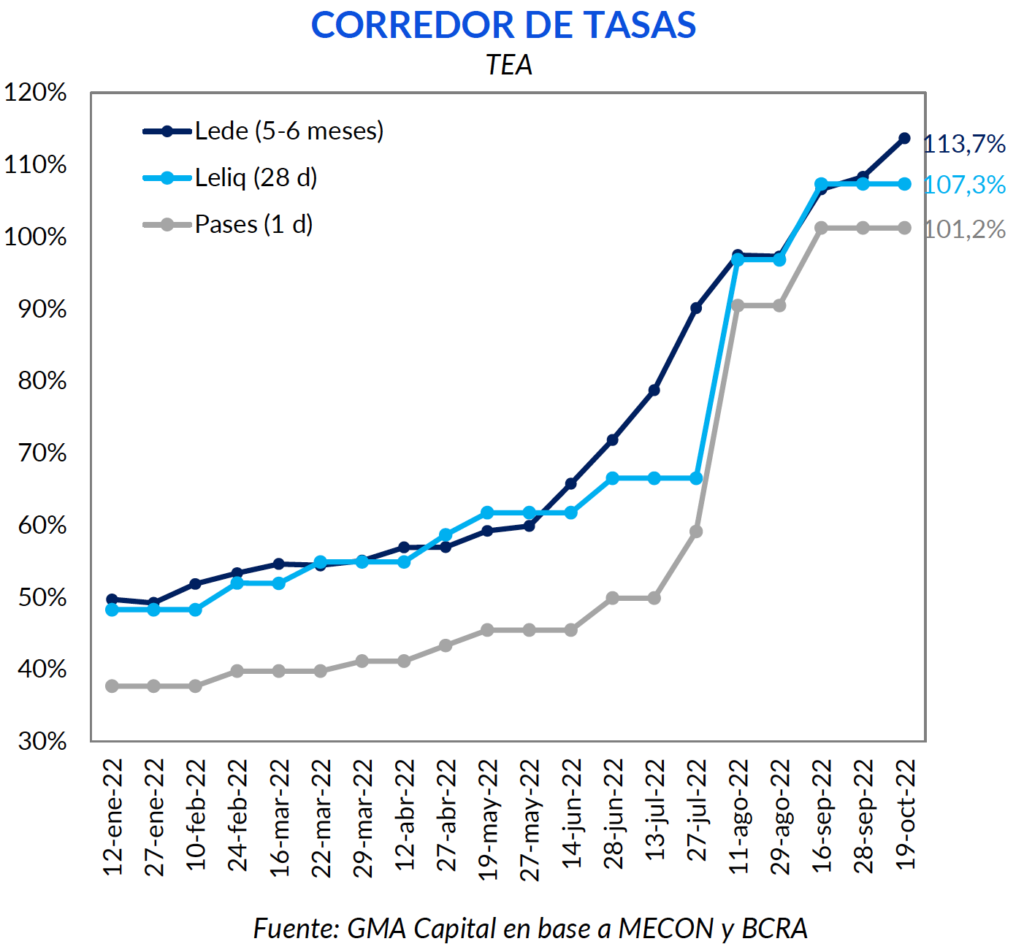

En medio de un contexto más adverso en el Mundo Pesos, el Ministerio de Economía consiguió cubrir los $ 164.000 millones que vencían esta semana y además juntó $ 21.000 millones de financiamiento extra. El 52% se colocó en Lecer y el 48% en instrumentos cortos a tasa fija. De esta forma, la tasa de rollover en la primera licitación del mes alcanzó el 113%.

Teniendo en cuenta lo pesadas que fueron estas semanas para el mercado de deuda local, no fue un mal resultado. Sin embargo, para ello el Tesoro tuvo que convalidar mayores tasas de interés. La tasa de corte de la Lede se ubicó en 87,2% TNA (113,7% TEA) y la de la Lecer en 3,5%.

Por otro lado, de cara a las próximas licitaciones debería conseguir una mayor tasa de renovación. De acuerdo a los últimos datos fiscales, el déficit acumulado hasta el tercer trimestre fue de $ 1,157 millones y el FMI actualizó la meta a diciembre a un resultado primario negativo por $ 2,016 millones. De esta forma, si el Tesoro se mantuviera firme en su política de Adelantos Transitorios nulos, el mercado debería financiar al Gobierno por más de $ 920.000 millones.

A su vez, en lo que queda del año restan vencer $ 1,8 billones. Así, la tasa de rollover promedio para las próximas licitaciones debería ser del 152%. Dicho de otra forma, en cada una de las últimas 5 licitaciones de este año el Ministerio de Economía debería alcanzar financiamiento extra por $ 184.000 millones. Bastante lejos de lo que consiguió esta semana.

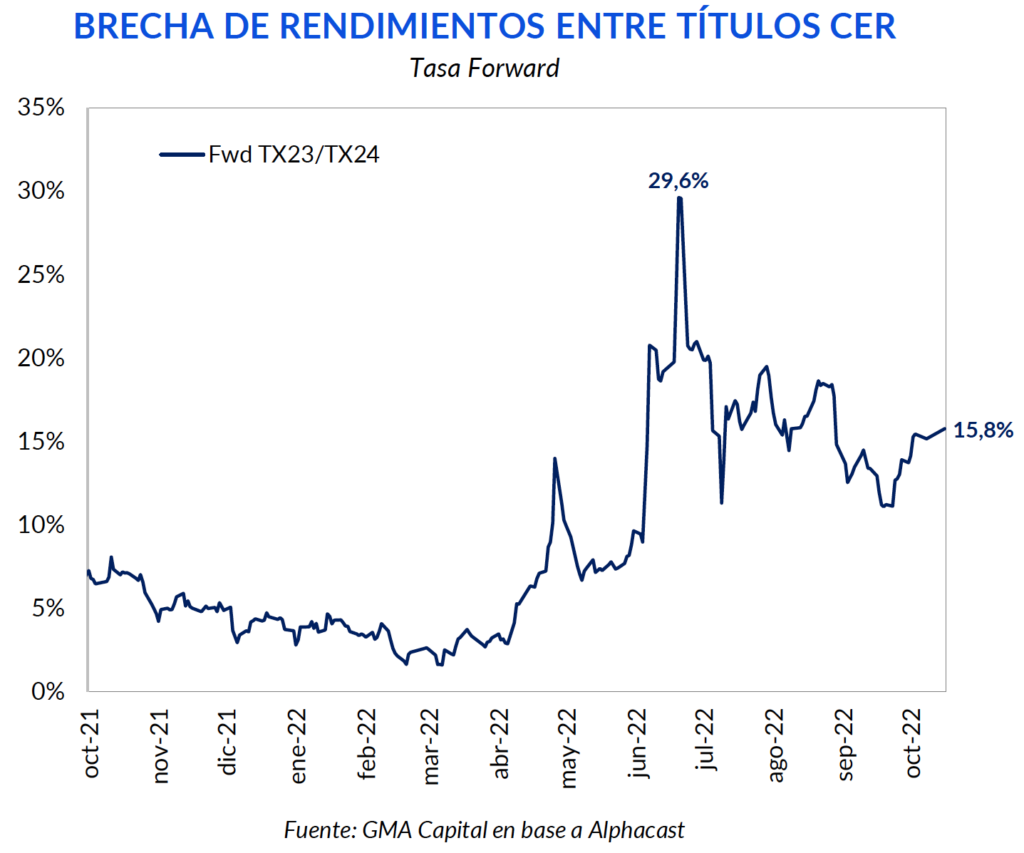

Desde hace meses que al Gobierno le cuesta colocar deuda a un plazo mayor a 2023. Si bien en la licitación anterior consiguió colocar un bono Dual a febrero de 2024, el mercado aún se encuentra reacio a digerir aquellos títulos que vencen a partir del próximo mandato. Esto se ve claramente en las tasas forward. Si en base a la curva CER construyéramos una Lecer hipotética entre marzo del 2023 y 2024 partiendo del TX23 y TX24, esta debería rendir casi 16%. Repetir el ejercicio con los bonos Duales a julio 2023 y febrero 2024 nos da un rendimiento idéntico. En este contexto, no es casualidad que en la última licitación el Tesoro haya ofrecido Letras con vencimiento menor a los 6 meses.

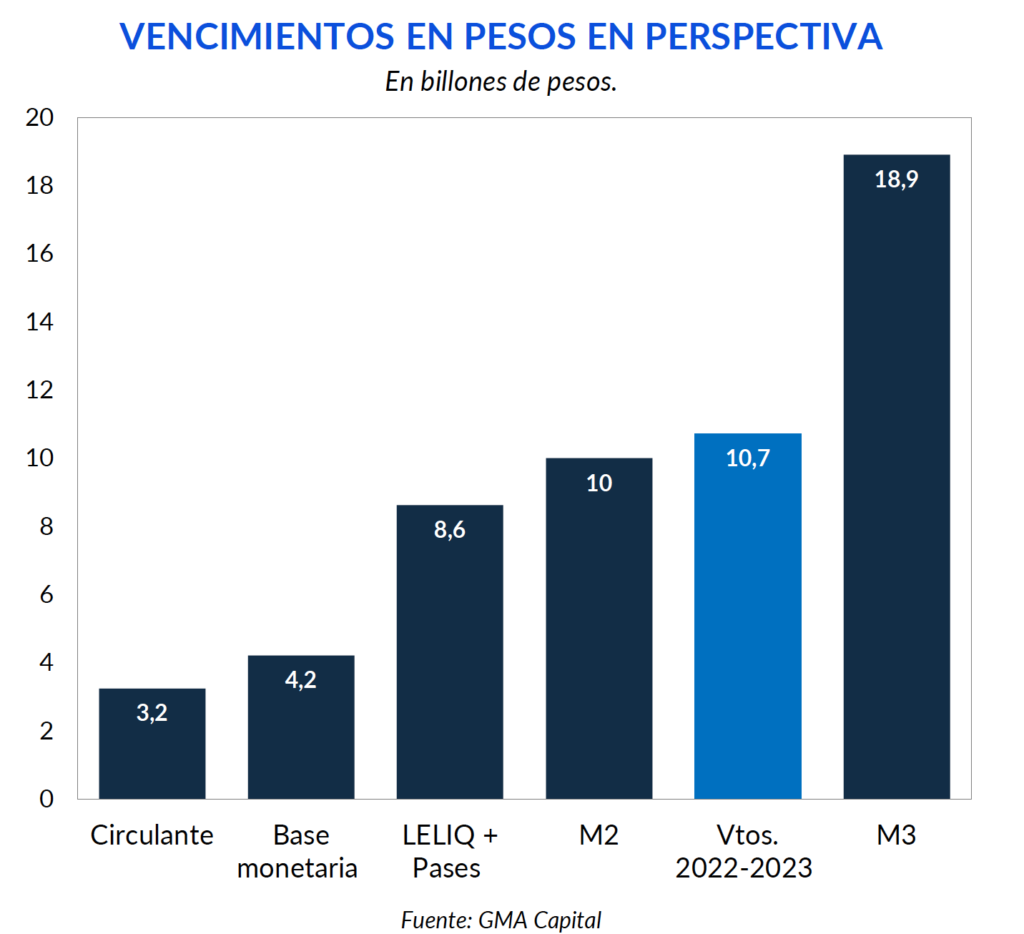

No solo que el Gobierno se encuentra con una pared de cara a 2023 para renovar la deuda, sino que además tanto la cantidad de vencimientos en el próximo año es mayúscula. El Tesoro enfrentará obligaciones por más de $ 8,9 billones, donde el 88% se encuentran ajustadas a la inflación o al tipo de cambio. Medido al dólar oficial, los compromisos superan los USD 58.000 millones (1,3 veces el préstamo que tomó la gestión anterior con el FMI). Y teniendo en cuenta que casi todo se encuentra indexado, no hay margen para la licuación.

No suficiente con ello, el Presupuesto apunta a que la deuda neta para financiar al sector público sea de 2,3% del PBI, superior al 2% estimado para este año. La gravedad de la situación a priori depende en mayor o menor medida de quiénes tienen la deuda soberana en sus carteras. Si bien no es información pública, se estima que la mitad estaría en manos de organismos públicos, mientras que la otra mitad se encontraría en poder de privados.

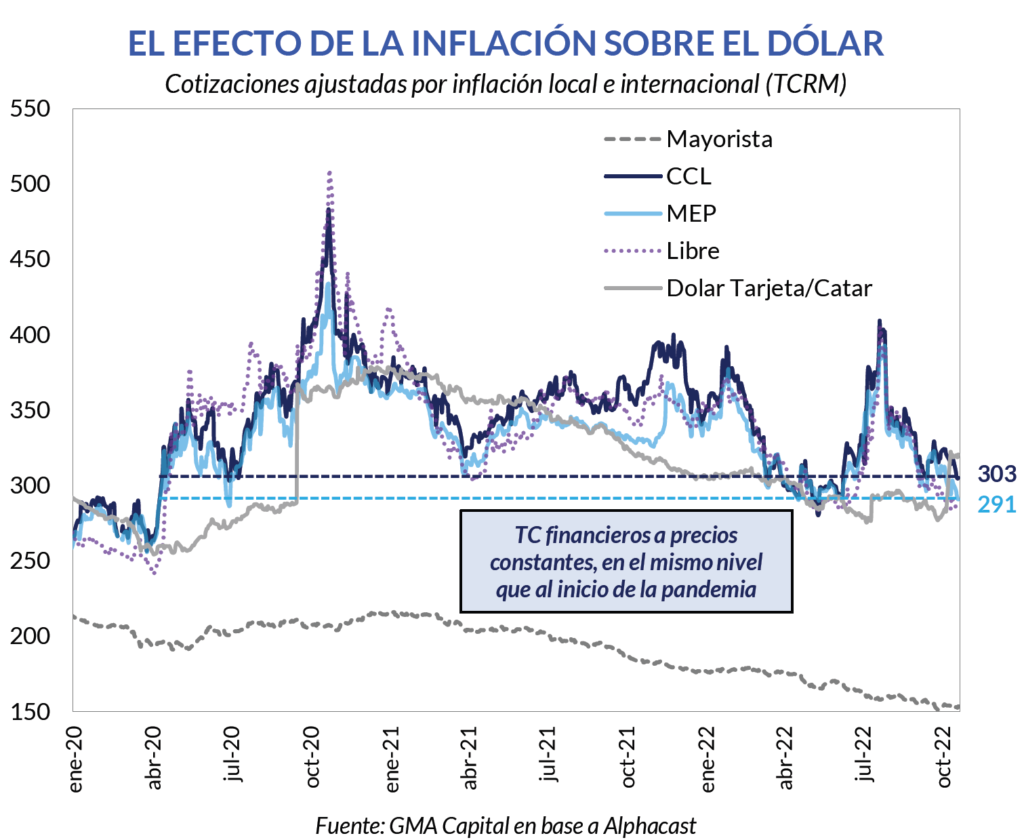

Las alteraciones en la marea del resto del mercado no se sintieron en las costas del dólar. Es que la desaceleración de la inflación y la morigeración de las expectativas de devaluación jugaron a favor la paz de las cotizaciones financieras, que retrocedieron 2,5% en los últimos 5 días.

Así, la brecha del “contado con liqui” contra el oficial ronda el 100%, el mismo valor que marcaba a fin de junio, en la previa a la salida de Guzmán, y 60 puntos menos que el pico de estrés de julio. En lo que va del año, el CCL aumentó 50% equiparando la variación del tipo de cambio mayorista. Sin embargo, la inflación acumuló 74% hasta el día de hoy (bajo el supuesto de 6% mensual en octubre). De esta manera, el dólar se abarató en términos reales.

Estirando un poco el análisis, esa debilidad relativa es aún más visible. El CCL a $ 303 y el MEP a $ 291 cuestan lo mismo que en marzo y abril de 2020, el momento de la irrupción de la pandemia y de los desequilibrios asociados. Este cálculo técnico considera la inflación argentina y la de sus principales socios comerciales mediante la inclusión del Tipo de Cambio Real Multilateral (TCRM).

Esta estimación o sensación de “dólar atrasado” contrasta no solo los desafíos del Mundo Pesos mencionados previamente, sino también con la anemia de los bonos en dólares.

Con volatilidad, los bonos argentinos ganaron más de 6% en la semana, superando la performance de los peores alumnos del planeta, como El Salvador, Sri Lanka, Congo o Pakistán.

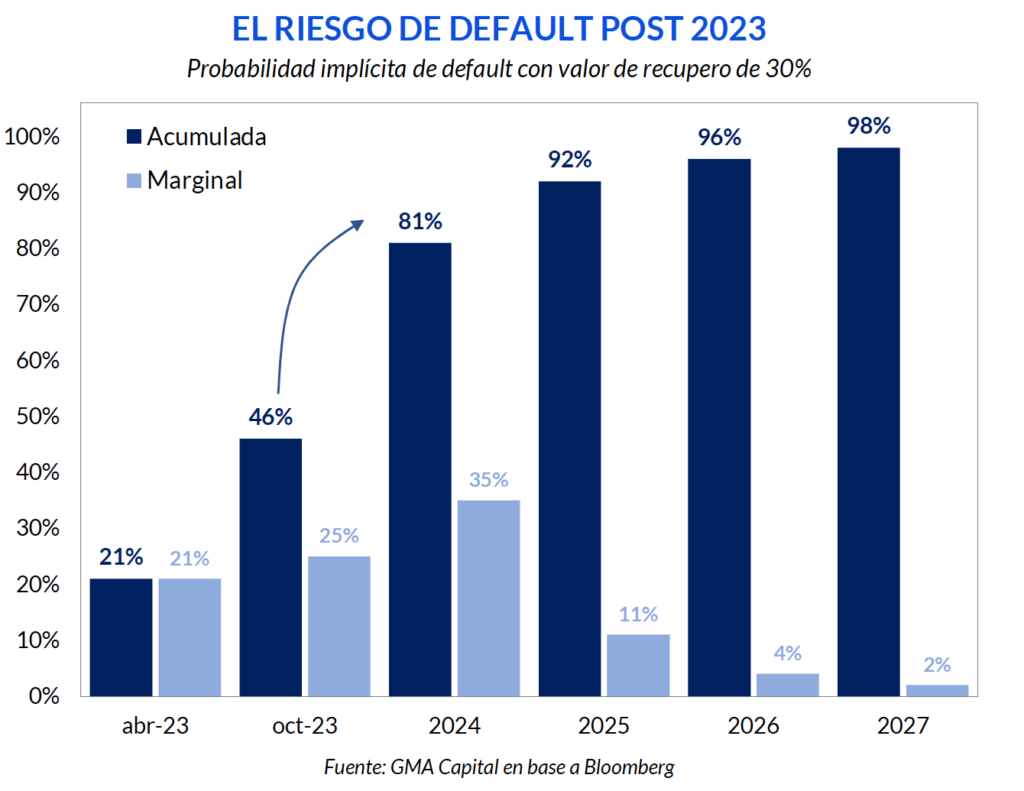

Sin embargo, siguen en la zona baja de los 20 centavos de dólar y con un riesgo país superior a los 2.700 puntos básicos. En otras palabras, la deuda hard dollar continúa operando por paridad con un alto riesgo de default. Estimamos que el mercado (vía Credit Default Swaps) asigna una probabilidad implícita de impago de 46% para dentro de un año y de 81% hacia 2024.

El mundo este año no colabora. La percepción de riesgo se disparó de la mano de los esfuerzos de los bancos centrales para bajar inflaciones no vistas en 40 años. Los movimientos de las tasas de referencia, las políticas de retiro de liquidez y la creencia de que la inflación es más persistente que lo que se pensaba está golpeando hasta las alternativas más “seguras”. Basta con ver que la tasa libre de riesgo de los Treasuries norteamericanos a 10 años pasó desde 1,4% a fin de 2021 hasta 4,2%.

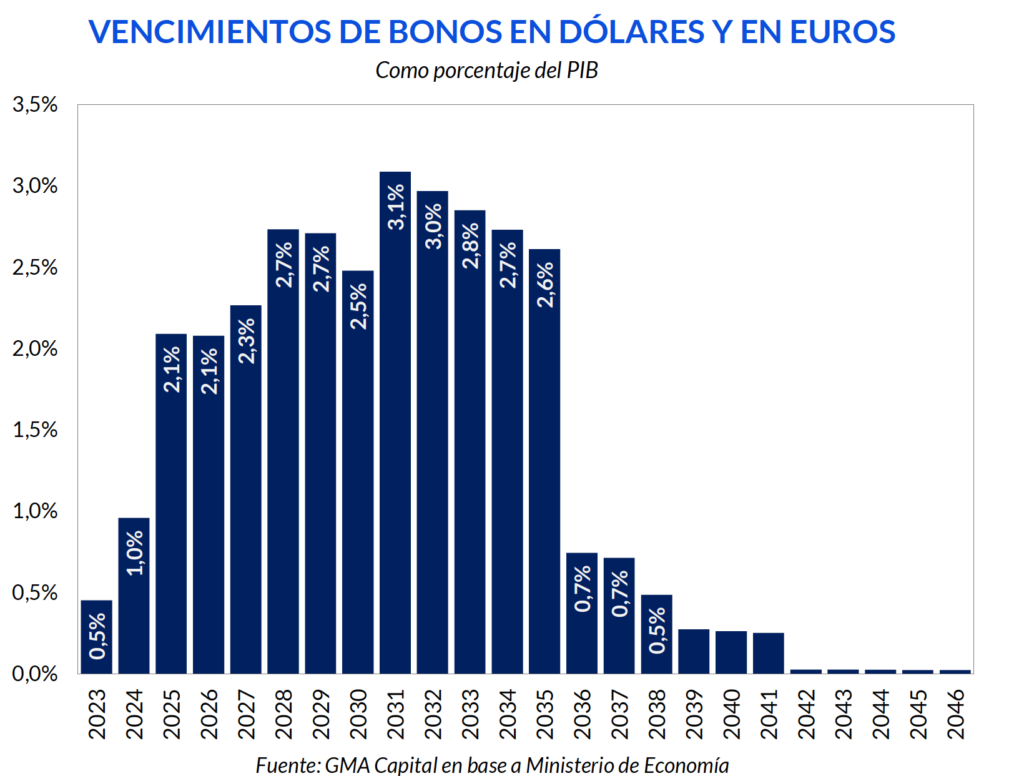

En simultáneo, la posición técnica de los títulos argentinos no es buena. Cada pequeño rebote es una oportunidad de salida para los fondos saturados de este tipo de crédito. Los inversores están tan desencantados con Argentina que descreen que este actor, que defaulteó 10 veces su deuda en el pasado, pueda afrontar vencimientos de 1% del PIB en 2024 y de poco más de 2% entre 2025 y 2027. Son números macroeconómicamente manejables, pero que a la luz del raquitismo de las reservas netas (1,5% del producto) se ven desafiantes. Y con el dólar a $ 150 y multiplicidad de cepos y cotizaciones paralelas, lucen aún más inalcanzables.

Frente a este panorama, el mercado espera una fuerte reestructuración durante el próximo mandato. Pero lo cierto es que emprender ese camino traería más complicaciones que beneficios a la gestión 2023-2027, especialmente si Argentina sigue “con vida” dentro mundo financiero con un programa con el FMI.

Más allá de estas especulaciones, nuestra percepción es que los Globales son los segundos activos más baratos, detrás del tipo de cambio oficial. Y dentro de la curva, nuestra preferencia es por el Global 2038 y Global 2041, tanto por su estructura más generosa de renta como por el blindaje legal que traen sus prospectos.

Atando cabos, tipo de cambio financiero retrasado (peso fuerte) y deuda en dólares débil es un maridaje pocas veces visto. Y más raro aún es que sea sostenible. Algunos de los dos miente en esa pareja tan disímil.