¿Qué hay detrás del canje por $ 60.000 millones y la baja de tasas?

En un contexto de pax cambiaria y rendimientos de la curva en pesos profundamente negativos, la Secretaría de Finanzas llamó a un canje voluntario de la deuda pagadera en 2024. La medida se encuentra alineada con el objetivo de mejorar el perfil de vencimientos del Tesoro, tal como el FMI sugirió en la Séptima Revisión del Acuerdo de Facilidades Extendidas.

La invitación fue especialmente dirigida para las entidades públicas. Según datos oficiales del Ministerio de Economía al 17 de noviembre 2023, el BCRA (31,1%), FGS (24,1%), BNA (10,4%) y SEDESA (1,8%) acumulaban el 67,4% de los bonos en pesos cotizantes. Sin embargo, el sector privado, quien poseía el 28,4% de los instrumentos (15% sólo de bancos privados), no fue dejado de lado. Así, la oferta quedó abierta para todos los agentes.

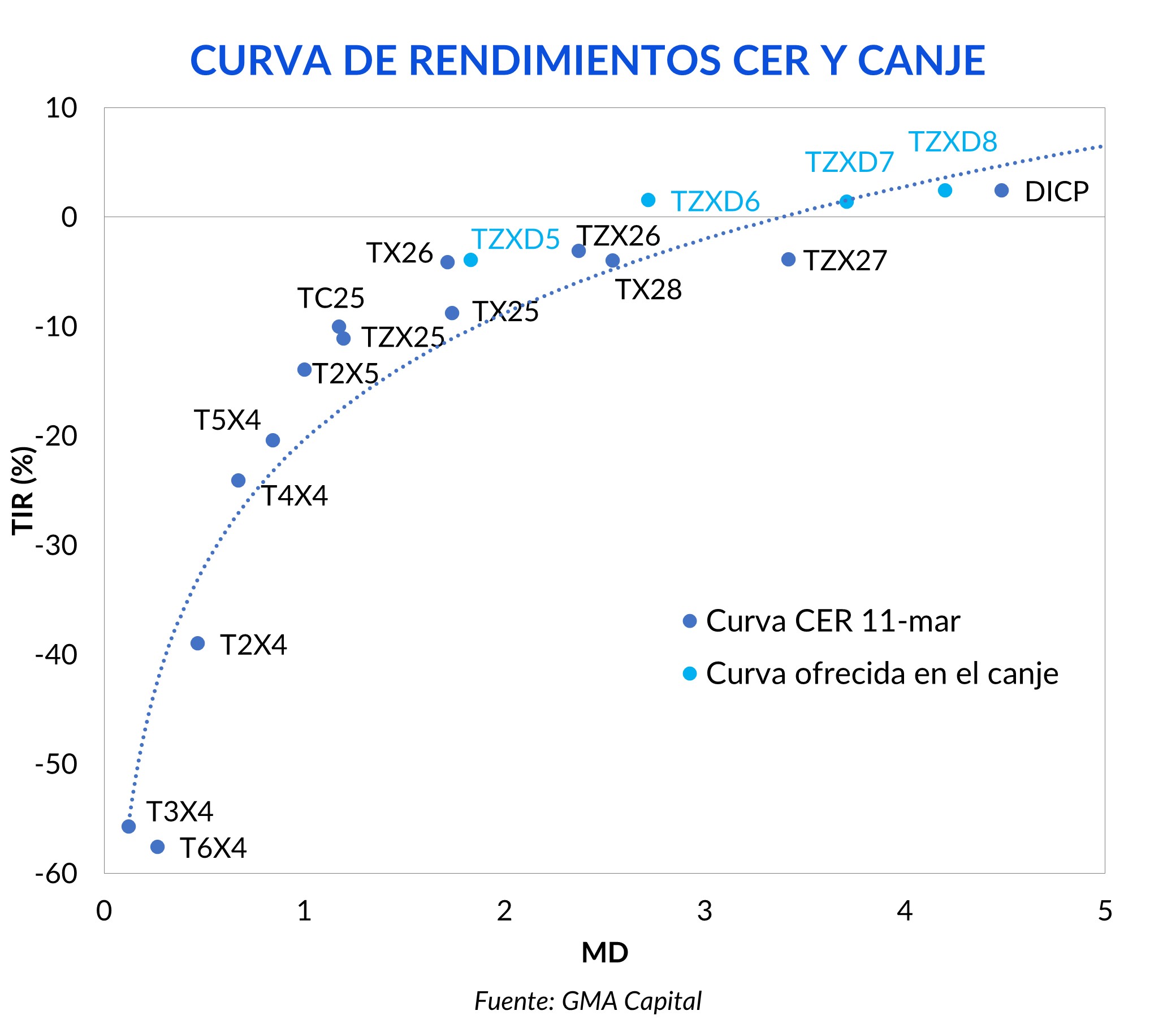

Con un valor de mercado alrededor de $ 59,6 billones, hay 15 instrumentos elegibles para su conversión. 8 se encuentran atados a la evolución del CER, 4 Duales, 2 Dollar linked y 1 Badlar. Al tratarse de un canje por adhesión, no se licita precio ni tasa, sino que el inversor entrega alguno de los bonos y recibe otros instrumentos. En este caso se trata de una canasta de 4 Boncer cupón cero con vencimiento a diciembre 2025 (TZXD5 – 30%), diciembre 2026 (TZXD6 – 30%), diciembre 2027 (TZXD7 – 25%) y junio 2028 (TZX28 – 15%). Las tasas informadas en el comunicado de los instrumentos son 3,9%, -1,56%, 1,39% y 2,45% respectivamente.

Los rendimientos de los instrumentos ofrecidos se encuentran levemente por encima de la curva CER al 11 de marzo. Esto daría un incentivo por aceptar la oferta del Mecon y llevarse ese premio. Sin embargo, si se considera el rebalanceo de la curva posterior al cambio de activos (se eliminan bonos cortos y aumentan la oferta de los largos) no está claro si ingresar o no a la conversión vale la pena. Además, el Central no licitará opciones de liquidez sobre los nuevos Boncer, lo que dificulta el acceso de bancos, quienes, sin los puts, se ven restringidos por límites de exposición al Gobierno.

Previendo esta duda sobre los inversores, Caputo y Bausili volvieron a demostrar tener el timing digno de un trader. En medio de los interrogantes, el BCRA sorprendió a todos.

Ayer por la noche el Central dio a conocer tres nuevas medidas de su política monetaria: 1) La tasa de pases pasivos se recortó de 100% TNA (8,6% TEM) a 80% TNA (6,8%TEM). 2) Se eliminó la tasa mínima de los plazos fijos. Es decir, la remuneración de los depósitos a plazo ya no estará determinada por el BCRA, fomentando así la competencia entre bancos (hoy colocaban tasas en 70% TNA). 3) El Central eliminará a partir del 18 de marzo los pases contra FCI.

En este marco, los incentivos por recibir tasas reales positivas mejoran, a expensas de esperar casi 3 años para recibir sus amortizaciones (los pesos no tienen donde ir mientras el cepo exista), brindándole mayor atractivo al canje.

Más allá del beneficio de las medidas sobre la estrategia del Tesoro por extender su vencimiento, ¿qué implica la baja de tasas? Entendemos que la licuación administrada de los pasivos en pesos del primer trimestre del año fue tan solo un capítulo de una larga novela. Quienes soñaban con un rápido levantamiento del cepo deberán seguir esperando que el avance de la nominalidad siga destruyendo las obligaciones del Central.

Mientras tanto, el exceso de liquidez permitirá que las tasas reales se mantengan por debajo de cero y el Tesoro continuará consiguiendo financiamiento barato para posteriormente cancelar deuda con el BCRA.

En cualquier caso, los inversores están atentos. La baja de tasas podría darle vitaminas al debilitado dólar financiero, mientras el Gobierno no da señales de haberse librado del canto de sirenas de mantener el cepo.