El colapso del mercado de pesos

Se vivieron jornadas fatídicas en la city. La incertidumbre política a tres semanas de los comicios es notable. Además, la expansión fiscal recientemente anunciada por Massa no hace más que agregar ruido a un panorama de extrema fragilidad. Y para colmo, el mundo no acompaña.

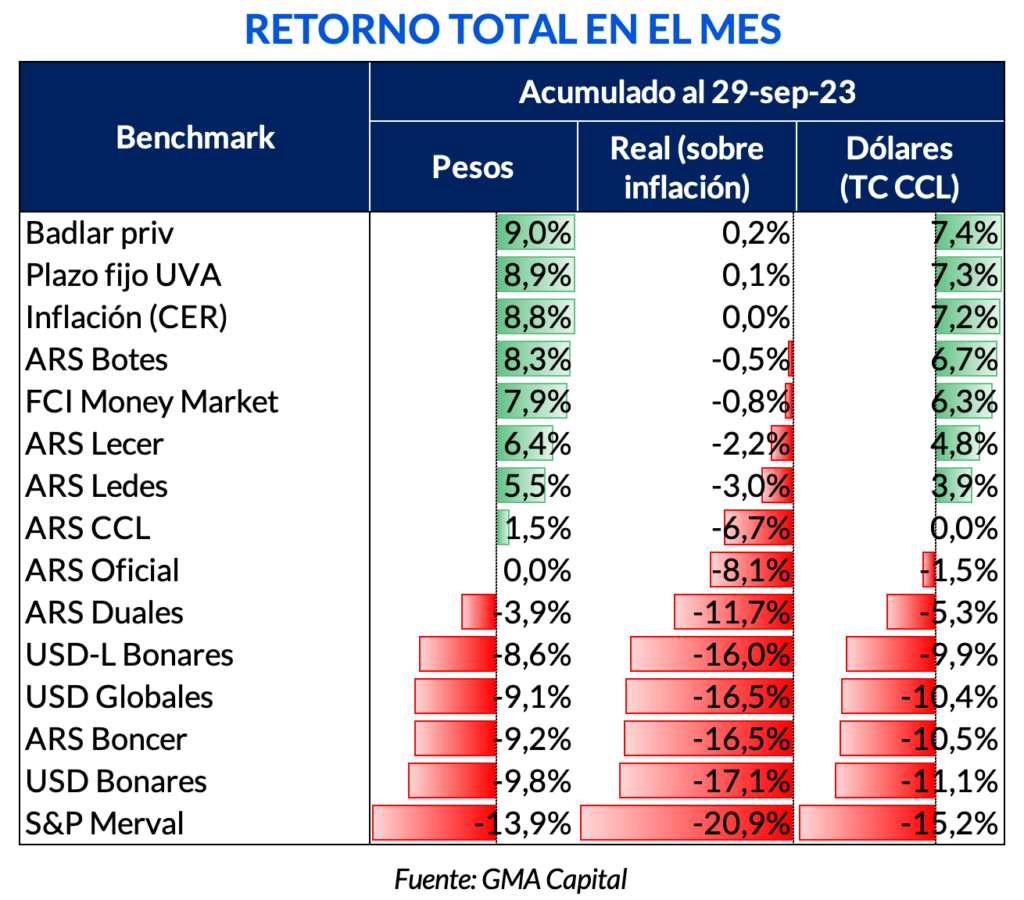

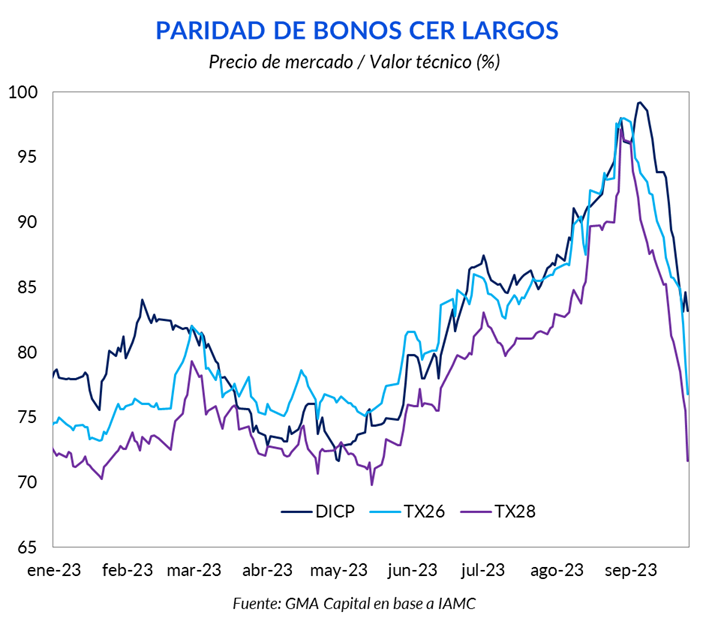

Un simple análisis de retorno total de las inversiones es elocuente para graficar el pánico: los plazos fijos y los FCI Money Market estuvieron entre los mejores retornos del mes. En el furgón de cola, encontramos acciones, bonos en dólares y títulos en pesos. Sobre este último tipo de activos, el debate de la dolarización habría calado hondo. Hubo un incremento de rendimientos en bonos cortos con una magnitud y velocidad comparables con las del derrumbe de la curva a mediados de 2022. En tanto, las paridades de los títulos largos se derritieron hasta la zona de 70%.

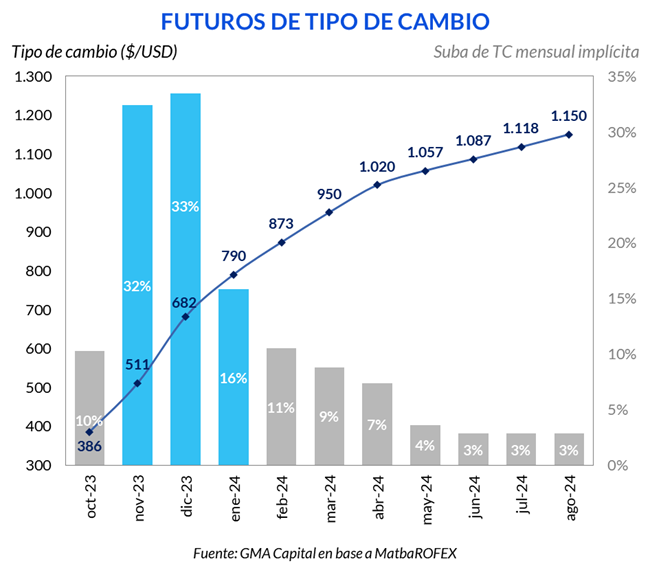

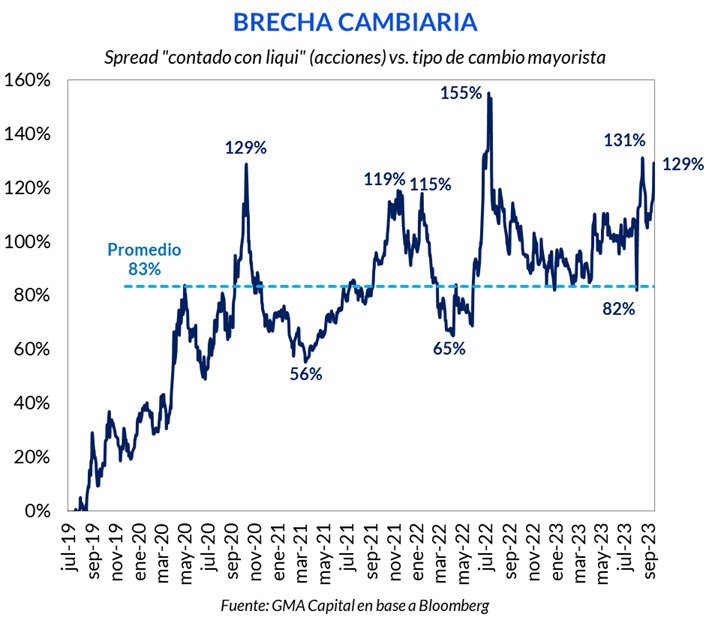

Frente a esto, no resulta sorprendente que el “vuelo a la calidad” argentino se haya dado una vez más hacia las alternativas de cobertura dolarizadas. En la semana, los futuros de noviembre y diciembre se encarecieron un 8%, mientras que las posiciones del primer trimestre de 2024 despegaron un 11% en promedio. En tanto, el tipo de cambio financiero avanzó 7% y catapultó la brecha a 129%, un umbral pocas veces visto y que estresa las expectativas.

Se vivieron jornadas fatídicas para las inversiones locales. La incertidumbre política a tres semanas de los comicios es notable. Falta claridad por parte de las propuestas de los candidatos en un escenario abierto. Además, la expansión fiscal recientemente anunciada por Massa no hace más que agregar ruido a un panorama de extrema fragilidad. Y para colmo, el mundo no acompaña.

Un simple análisis de retorno total de las inversiones en Argentina es elocuente para graficar el pánico. Con datos al 29/9, los plazos fijos fueron el tipo de activo ganador del mes con un rendimiento de 9% en moneda local, que si bien implicaría una pérdida en términos reales (la inflación esperada para septiembre está en torno al 12%), se encuentra por encima de la evolución del CER (debido al delay de 45 días de la fórmula).

En la misma línea, curiosamente los fondos Money Market también se ubicaron bastante alto en la tabla. Otra vez, no por el atractivo que estos representan, sino como reflejo del mal clima inversor de las últimas semanas.

Si bien el dólar “contado con liqui” había recortado nominalmente a principios de mes, en la última semana trepó 7%. Así, en septiembre avanzó punta a punta 1,5%, muy por debajo de la variación de precios.

Pero este pequeño avance del CCL pulverizó el retorno en dólares de las inversiones de títulos soberanos en pesos, que sufrieron grandes pérdidas en moneda local. Las tres curvas relevantes (CER, dollar-linked y Duales) sufrieron importantes recortes aún en términos nominales. Hablamos de caídas que partieron de 3,9% para los Duales (-5,3% en moneda dura) hasta -9,2% para el caso de los bonos CER (-10,5% al CCL).

El contexto internacional tampoco fue favorable y eso tuvo repercusiones a nivel local. La Reserva Federal de los Estados Unidos mantuvo sin cambios su tasa de interés de referencia. No obstante, confirmó que habrá más subas en lo que resta de 2023 y menos recortes de lo pensado inicialmente para el año próximo. El S&P 500 cerró el mes con pérdidas de 4,8%.

En Argentina, donde todavía no se avizora una mejora idiosincrática, la dinámica internacional fue viento de frente. Así, las acciones anotaron pérdidas de 15,2% en dólares y fueron el peor activo del mes. Por su parte, los Globales cedieron 10,4%, mientas que los Bonares se desvalorizaron 11,1% en moneda dura.

Los vaivenes de las acciones y los bonos en dólares configuran un hecho al que estamos relativamente acostumbrados dado el elevado beta (sensibilidad de precios ante cambios en las condiciones de mercado) con respecto a los comparables del mundo. No obstante, la dinámica de la deuda en pesos durante septiembre dejó perpleja a la city. Es que desde junio de 2022 que no se observaba una hemorragia tan significativa en todas las curvas en moneda local.

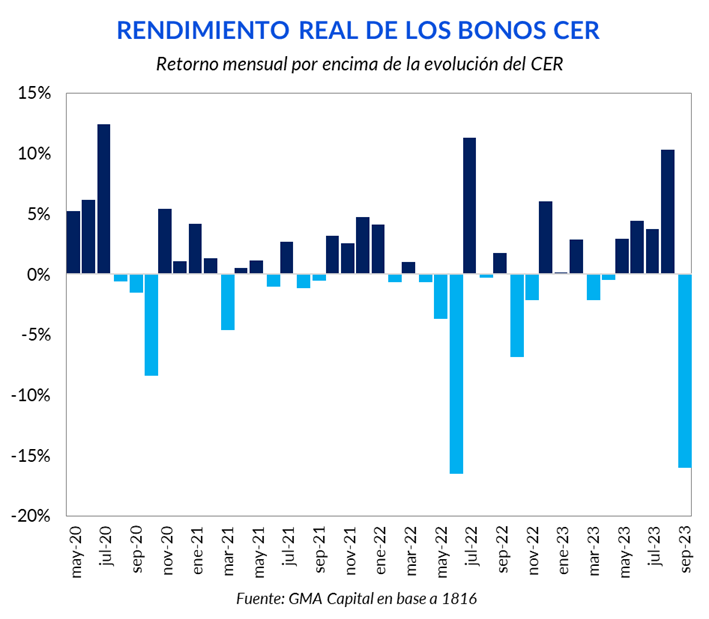

Veníamos de 4 meses en los cuales los bonos CER otorgaron retornos por encima de la inflación. El ajuste en términos reales del último mes superó el 16% y prácticamente equivalente al de aquel fatídico junio de 2022.

¿Qué hay detrás de la huida? Una hipótesis que está ganando fuerza es que los tenedores de títulos en pesos parecen tener un miedo generalizado a la dolarización. En caso de concretarse este cambio, es muy probable que estos instrumentos sufran pérdidas significativas en el canje de títulos.

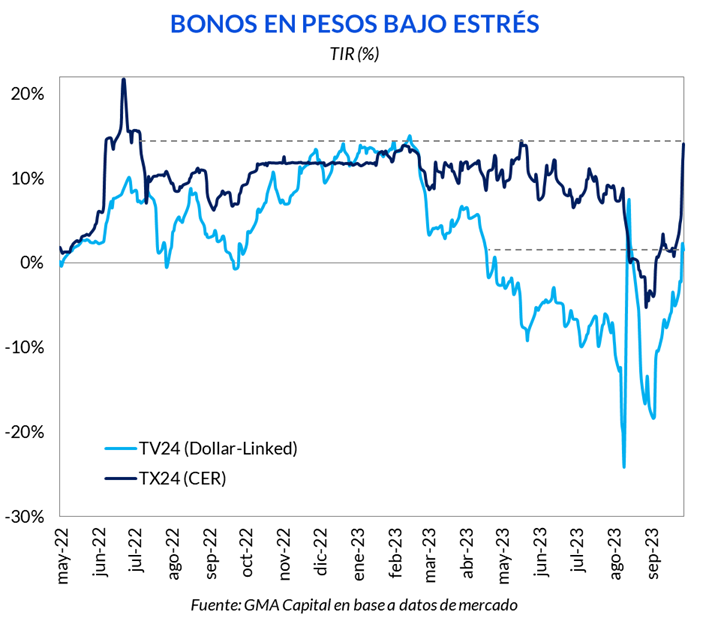

En el caso de los bonos cortos, hubo un incremento de rendimientos con una magnitud y velocidad comparables con las del derrumbe de la curva a mediados de 2022 con Guzmán todavía en Economía. Por caso, el Boncer TX24 pasó de rendir -5% a 14% anual en tan solo un mes. El premio actual es el más alto desde julio del año pasado. Analizando el dollar-linked TV24, su TIR volvió a ser positiva por primera vez desde abril (exceptuando el breve lapso posdevaluación luego de las PASO de agosto).

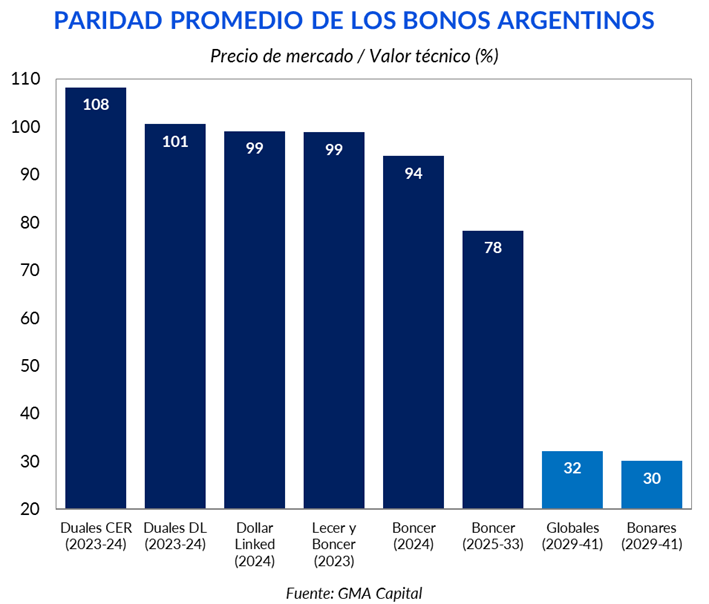

Una forma alternativa de repasar el valor relativo es comparar las paridades de los títulos en moneda local con aquellos denominados en dólares. Las letras y bonos en pesos con vencimiento a 2023 y 2024 aún operan con paridades promedio entre 94% y 108%. Si extendemos los plazos, aquellos títulos CER con vencimiento posterior a 2024 (entre 2025 y 2033), tienen una paridad media de 78%. Si bien en duración son más cortos que los Globales y Bonares, ante una conversión difícilmente se mantengan en ese orden, y muy probablemente la valuación de la deuda en dólares marque el rumbo.

El movimiento de las últimas jornadas recortó parcialmente esta diferencia. Por ejemplo, el bono TX28 terminó el mes pasado cotizando con una paridad de 97%. En apenas 20 ruedas el ajuste fue tal de manera que su paridad cayó a 72%, marcando un piso desde mayo del corriente año. Tal como hemos señalado, todavía quedaría mucho terreno por recorrer si uno espera que las paridades converjan.

Y como si los temores no fueran suficientes, ayer por la tarde Carlos Rodríguez, uno de los principales asesores de Milei señaló que en 1989 el Banco Central realizó una quita sobre el ajuste indexatorio de los plazos fijos y “nadie protestó”, presuponiendo su legalidad. Este paralelismo lo encuadra en la situación actual, destacando que el próximo gobierno va a heredar un importante volumen de deuda del Tesoro indexada. En contraposición, Darío Epstein señaló que está lejos de pensar en un Plan Bonex, un default o una quita a los inversores. En la propuesta de Ocampo, los bonos en pesos serían canjeados por títulos en dólares “sin quita”, pero no aclara si se refiere al valor nominal o al valor de mercado.

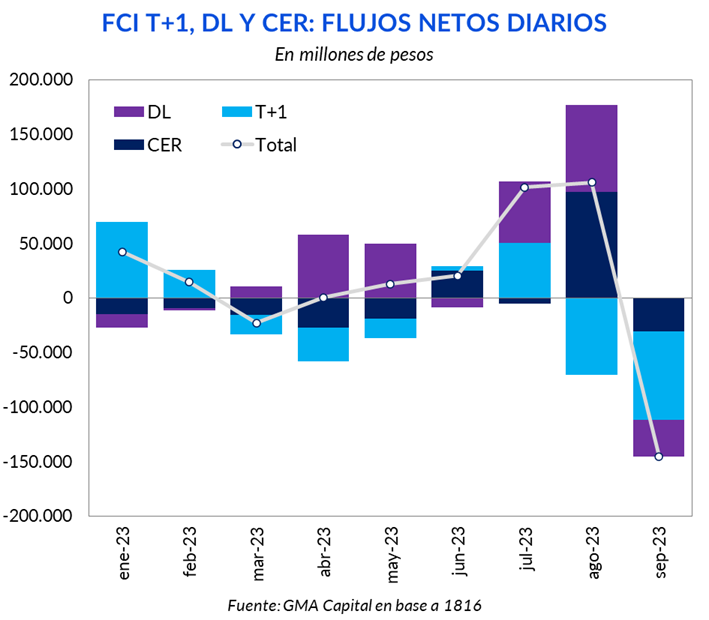

La suma de todos los miedos mostró un correlato sobre los flujos desde los Fondos Comunes de Inversión pesos (excluyendo los Money Market). Entre los fondos T+1, dollar-linked y CER se registraron rescates por $ 88.500 millones en las últimas cuatro ruedas. Si consideramos el acumulado en todo el mes, las salidas ascendieron a $ 145.000 millones.

Con esto, septiembre fue por lejos el peor mes del año en lo que respecta a los flujos de los FCI. De hecho, hasta ahora solo en marzo se habían registrado rescates netos, por un monto de $ 23.000 millones, muy lejos a lo observado en septiembre.

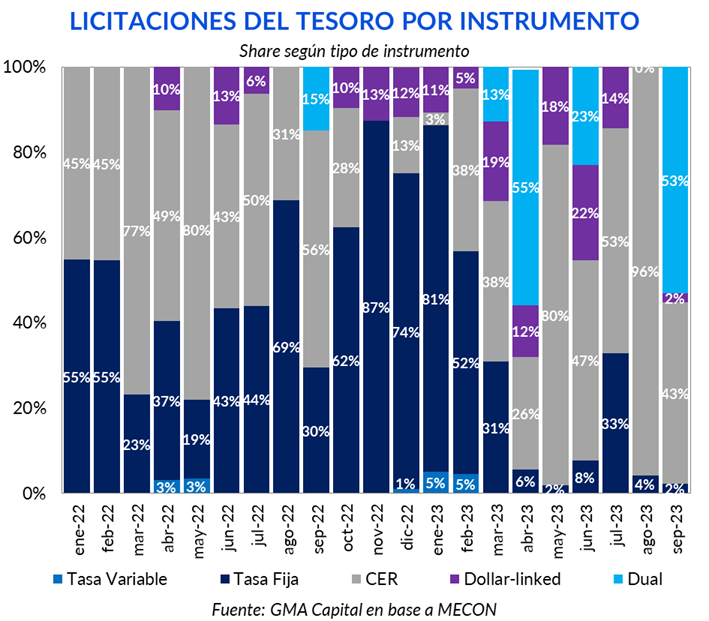

En medio de las señales de debilidad en la curva de pesos, esta semana se llevó a cabo la última licitación del Tesoro para renovar vencimientos por $ 243.000 millones. Entre la primera y la segunda vuelta terminó colocando $ 555.000 millones, es decir, obtuvo financiamiento neto por $ 311.000 millones (rollover de 228%).

Pero esto no significa que existe un claro apetito por instrumentos del Tesoro (la variación en las cotizaciones de los últimos días refleja esto). Sucede que en las jornadas previas a la licitación el Banco Central había emitido $ 232.000 millones para recomprar deuda. Una parte importante habría sido destinada a entidades públicas, quienes con esa liquidez habrían ingresado en la subasta.

Casi la mitad de lo adjudicado (44%) correspondió al bono Dual a junio 2024 (TDJ24). Por la Lecer a febrero se emitieron $ 147.000 millones, es decir, el 26% del total, mientras que el interés por el mismo título a enero fue bastante menor ($ 24.000 millones). Por los dos bonos CER (T6X4 y T2X4) se adjudicaron $ 120.000 millones (22% del total) y los $ 20.000 millones restantes correspondieron a la Lelite.

Teniendo en cuenta que casi todos los instrumentos colocados vencen a partir del próximo año, con esta operación los vencimientos en pesos para 2024 ascendieron a $ 27,5 billones (USD 78.400 al dólar oficial). Este fenómeno también puede despertar cierta inquietud en el mercado, considerando que el 67% del total de vencimientos en moneda local se concentra en lo que resta del año y 2024, y que más del 95% del total se encuentra indexado.

Por su parte, desde el MECON dieron a conocer un nuevo canje para entidades públicas con el objetivo de reducir la carga de vencimientos entre octubre y noviembre. Los títulos elegibles fueron las Lecer a octubre y noviembre, la Lede a octubre y la Letra dollar-linked a octubre para canjear por un Boncer TX26. Al parecer la operación ya se habría llevado a cabo, pero no se brindó mucho detalle al respecto. Lo único que se informó fue que se espera una extensión en los vencimientos en más de $ 600.000 millones.

Pero quizás lo más relevante de la última licitación fue la decisión del BCRA de mover su bid (postura de compra) en la curva CER 200 puntos básicos por encima del resultado de la licitación. Desde hace ya varios meses que el Banco Central sigue esta estrategia para sostener las curvas en pesos. Sucede que con el sell-off de las últimas ruedas, el Tesoro convalidó mayores tasas de interés. Y, en esta línea, el Banco Central movió su precio de compra 200 bps por encima de la tasa de corte de la licitación: el T6X4 y el T4X4 cerraron ayer en 7,0% y 8,4% respectivamente.

De mantenerse esta dinámica bajista (y si el BCRA no modificara su accionar) habría cada vez menor incentivo para posicionarse en activos en moneda local. Si bien la capitalización del CER será alta en los próximos meses y garantizaría buen devengamiento, antes del reciente sell-off la posición del Central aseguraba capturar dicha ganancia gracias a precios estables. Si en cambio el BCRA se determina por sostener la curva con más fuerza y no se recompone la confianza, la contracara será una emisión masiva de pesos.

“El riesgo soberano es lava”. Esa fue la sensación del mercado en las últimas ruedas. Más allá de los avatares internacionales y del ruido de la dolarización, la expansión fiscal de 1,5% del PIB implícita en las medidas post-PASO más la sanción de la ley que elimina Ganancias (0,8% anual del PIB) fueron señales unívocas de que el Estado, a menos que recorte el gasto, sería menos solvente en el futuro.

Al mismo tiempo, el efecto de este “Plan Platita”, en un marco de caída de la demanda de pesos, fue equivalente a darle esteroides a la inflación y al tipo de cambio financiero. Sin anclas a la vista, el efecto parecería haber sido instantáneo.

Por eso, no resulta sorprendente que el “vuelo a la calidad” argentino se haya dado una vez más hacia las alternativas de cobertura dolarizadas. Por un lado, esta semana los futuros de noviembre y diciembre se encarecieron un 8%, mientras que las posiciones del primer trimestre de 2024 despegaron un 11% en promedio. Según MatbaRofex, el mercado ya espera un tipo de cambio de $ 682 para diciembre y de $ 1.020 para abril. Además, de la lectura de estos precios podríamos sacar pistas sobre el timing de la devaluación: en noviembre se espera un salto cambiario de 32%, en diciembre de 33% y en enero de 16%.

Por supuesto que el CCL también encendió los motores. Creció 6,5% para terminar cerca de $ 800, un hecho que, con un tipo de cambio mayorista estacionado en $ 350, amplificó la brecha cambiaria. El spread actual es 129%, un nivel pocas veces visto y solo superado por las turbulencias de octubre de 2020, julio de 2022 y la del mes pasado (luego de las PASO).

A tres semanas de las PASO, los tiempos se adelantaron para la dolarización de carteras. La debilidad internacional, las políticas electoralistas para estimular la demanda agregada a costa de mayor déficit y emisión monetaria, y la propia incertidumbre que los comicios irradian configuraron la tormenta perfecta.

Y como si este cuadro no fuera suficientemente dantesco, la nominalidad de la economía no nos permite ser constructivos con el peso en el corto plazo. Sin confianza, la aritmética es implacable: con 12% de inflación mensual, si el tipo de cambio financiero no se mueve $ 97 por mes, se atrasará en términos reales e incrementará la presión devaluatoria.