El dólar no quiere perderle pisada a la inflación

El IPC en mayo mostró un incremento de 5,1% mensual, menos que en marzo (6,7%) y abril (6%). Pero no hay margen para alegrarse: la inflación interanual fue 60,7%, la más alta desde enero de 1992 (76%), mientras que la suba acumulada en 5 meses alcanzó 29,3%, la mayor desde 1991 (65%).

En el marco de un paquete de medidas oficiales anunciado este jueves 16/6 (que incluyen segmentación tarifaria, el Presupuesto 2022 por DNU y nuevas acciones para “cuidar” las reservas), el BCRA elevó las tasas nominales de interés (entre 3 y 5 puntos porcentuales) por sexta vez en el año para combatir la inflación y las presiones cambiarias. De todas formas, una serie de inconsistencias pone en riesgo la efectividad del nuevo accionar monetario.

En este marco de incertidumbre, en los últimos días el dólar financiero aportó su cuota de inestabilidad. Tras un mes y medio relativamente estable, en el que promedió un valor de $ 209, la cotización “contado con liqui” saltó un 15% hacia la zona de $ 240. De esta manera, la brecha cambiaria regresó a 95%, un umbral que no se veía desde febrero.

Luego de meses muy desafiantes en materia de precios (6,7% en marzo y 6% en abril), el IPC en mayo mostró un incremento de 5,1% mensual. Así, acumuló 29,3% en los primeros 5 meses del año. En términos interanuales, el encarecimiento del costo de vida fue de 60,7%.

Los rubros de Salud (6,2%), Transporte (6,1%) y Prendas de vestir y calzado (5,8%) lideraron las subas. Alimentos y bebidas no alcohólicas, una división crítica en la determinación de la pobreza, avanzó 4,4%. En lo tocante a las categorías, Regulados se expandió 5,7% mensual y Estacionales 3,4%.

La inflación núcleo, el componente estructural que habla de la inercia, fue 5,2% mensual. Esta medición, que excluye precios regulados y estacionales, tuvo un registro acumulado de 28,9% en 5 meses y de 63,2%.

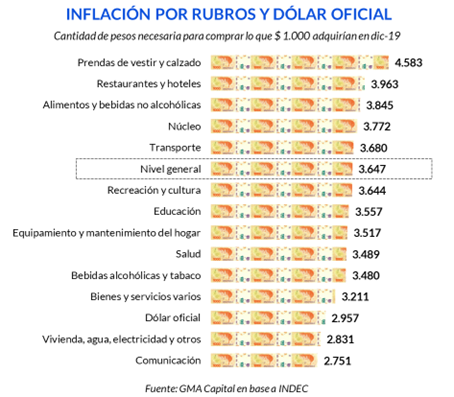

El ranking de rubros con mayor inflación interanual lo lideraron Prendas de vestir y calzado (79,6%), Restaurantes y hoteles (76,7%) y Alimentos y bebidas (64,5%). Este podio es exactamente el mismo que surge tras analizar las partidas cuyos precios más se encarecieron desde diciembre de 2019.

Que la desaceleración de la inflación mensual desde 6,7% y 6% hasta 5,1% no esconda la gravedad del proceso de fondo. La variación interanual de 60,7% fue la más alta desde enero de 1992 (76%). Asimismo, la suba acumulada de 29,3% en 5 meses fue la mayor desde 1991 (65%). En otras palabras, en lo que va de 2022, 85,3% fue el ritmo anualizado de incremento de la canasta básica, una velocidad que pulveriza $ 46 de cada $ 100 de poder de compra de los billetes por año. Lo más preocupante de este fenómeno es que se dio en ausencia de saltos significativos en tarifas (precios regulados suben 26% en el año) y en el tipo de cambio oficial (+16% en 5 meses).

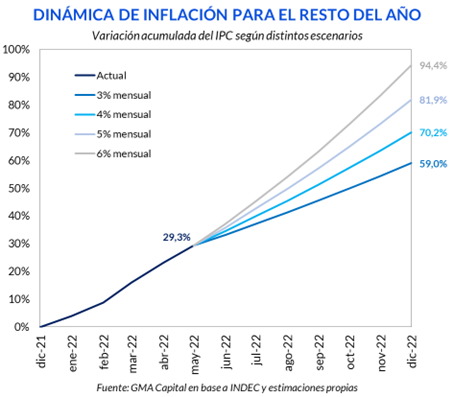

El nivel actual de nominalidad, en paralelo, deja un piso muy elevado para la inflación de todo el año. Por ejemplo, para cumplir con la meta indicativa estipulada en el programa con el FMI firmado en marzo, el IPC debería aumentar menos de 14,5% en 7 meses o 1,9% mensual. Pero esta posibilidad ya no tiene lugar ni en los más afiebrados sueños de los funcionarios del organismo. ¿Y para cumplir con el 60% que promedian las paritarias? En este caso, el objetivo es más laxo, pero no menos desafiante: la inflación debería acumular 23,7% hasta diciembre, es decir, moderarse hasta 3,1% mensual para que los salarios mantengan el poder de compra.

¿En qué nivel podría cerrar la inflación del año? Muy difícilmente por debajo del 70%. Esto es lo que surge de efectuar unas simples simulaciones sobre el comportamiento de los precios en los próximos meses. Si el costo de vida se moviera al 4% mensual (1,3 puntos porcentuales menos que en los primeros 5 meses), el cambio interanual en diciembre sería de 70,2%. Pero si la dinámica de precios promediara el 5% mensual, entonces la inflación del año cerraría en 81,9%. En este contexto, conviene recordar que el último Relevamiento de Expectativas de Mercado (REM) proyectaba 72,6% hacia fin de año.

En el marco de un paquete de medidas oficiales anunciado este jueves 16/6 (que incluyen segmentación tarifaria, el Presupuesto 2022 por DNU y nuevas acciones para “cuidar” las reservas), el BCRA eleva las tasas nominales de interés por sexta vez en el año para combatir la inflación y las presiones cambiarias.

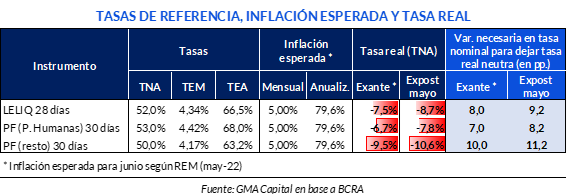

La remuneración de la LELIQ a 28 días aumentó 300 bps (TNA 52%), el premio mínimo de los plazos fijos a 30 días de personas humanas (máximo $ 10 millones) se incrementó 500 bps (TNA 53%), y la tasa piso del resto de las colocaciones a plazo subió 400 bps (TNA 50%).

Tenemos varios comentarios al respecto de este nuevo entorno de tasas.

1- Aspirinas para la neumonía. Si la idea es combatir con fuerza la inflación, el incremento del costo del dinero fue en dosis homeopáticas. Los nuevos niveles de tasas continúan en terreno real negativo considerando tanto la inflación de mayo (5,1%) como la variación que el mercado espera para junio (5%). Al respecto, el mes pasado, los plazos fijos tradicionales perdieron 14% real (TNA), extendiendo ese derrotero negativo a 6 meses consecutivos.

2- La rentabilidad de los bancos, afectada. La suba de tasa de LELIQ (tasa activa de los bancos) es inferior al aumento de las tasas de plazos fijos (tasas pasivas). Es decir, las entidades verán reducido su margen de intermediación, por lo que tendrán menores incentivos a captar depósitos. Esto podría ser un inconveniente en momentos de debilidad de la demanda de pesos.

3- Maniobras hechas a la medida del Tesoro. Con datos de la semana que viene, probablemente veamos que la tasa de pases pasivos a 1 día, el centro de gravedad de las tasas call y “remu”, quede nuevamente rezagada frente al avance de la LELIQ. Esto es parte de la misma partitura de los últimos meses, cuyo objetivo es inducir cambios en el manejo de liquidez desde FCI money market (pagan en función de la “remu”) hacia FCI T+1 y CER, que invierten en títulos públicos. En paralelo, el Tesoro sigue fomentando que los bancos suscriban letras y bonos para ser aplicados como encajes.

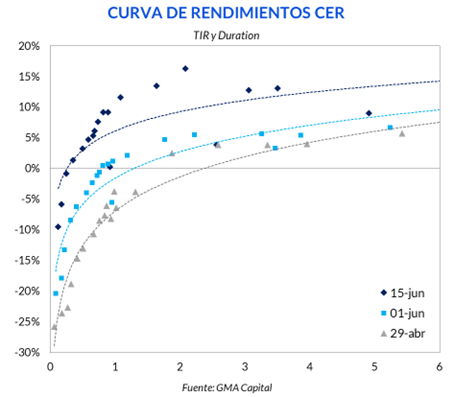

4- ¿Un subsidio a la salida desde los bonos en pesos? El timing de esta decisión monetaria ocurre en momentos de máxima sensibilidad en la curva de títulos CER, el buque insignia del Tesoro en términos de financiamiento. Los movimientos de la semana pasada desataron una salida masiva desde FCI y bonos en moneda local. Esos pesos que abandonaron el riesgo soberano, luego se dirigieron en parte a FCI MM, a plazos fijos (ambos riesgo bancario/BCRA) y a tipo de cambio. El BCRA, al mejorar la recompensa de las alternativas a priori más seguras (al menos, las más demandadas en tiempos de incertidumbre) podría agregarle más combustible a la fuga desde los soberanos en moneda local.

Adicionalmente a estas consideraciones, el accionar del BCRA en los últimos días alimentó la cantidad de pesos de la economía. En medio de la corrida en los bonos en pesos, el BCRA inyectó mucha liquidez en el mercado para sostener las paridades. Según estimaciones preliminares de 1816, en Reconquista 266 habrían impreso $ 296.000 millones en las últimas 5 ruedas para comprar los títulos que estaban bajo asedio. La cifra equivale al 40% de los adelantos transitorios previstos con el FMI para todo el año (recordar que el acuerdo no pone límite a las intervenciones de mercado, pero sí a la asistencia monetaria). De dicho monto, unos $ 130.000 millones se habrían volcado a compras de títulos que vencen entre junio y septiembre, abatiendo considerablemente las tasas reales en ese tramo de la curva y, por lo tanto, el costo financiero para el Gobierno.

En la licitación del 28 de junio (vencen $ 607.000 millones) se sabrá si la estrategia del Central de comprar deuda de corto plazo fue efectiva para facilitarle el rollover al Tesoro, que en la subasta de esta semana cosechó solo $ 11.000 millones de financiamiento extra. Nuevamente, de acuerdo con cálculos de 1816, entre un 40% y 50% de los compromisos de fin de mes estarían en manos públicas (especialmente del BCRA tras las compras recientes). Por esta razón, no sería descabellado pensar que podría existir una propuesta de canje voluntario que le permita a la entidad monetaria participar.

En simultáneo, se confirmó que el viernes pasado hubo una transferencia de $ 108.000 millones desde el Central hacia el Tesoro en concepto de adelantos transitorios. De esta forma, la asistencia monetaria sumó $ 232.000 millones en la primera mitad de junio, y es un indicio que los datos fiscales de este mes no serán favorables.

Al calor de la aceleración inflacionaria, la reciente emisión de pesos y el deterioro en la curva de pesos (síntoma de la desconfianza en la capacidad de rollover del Tesoro), el dólar financiero salió de su larga siesta. El viernes pasado habíamos visto el primer movimiento. Y durante esta semana se confirmó el cambio de tendencia. Tras un mes y medio relativamente estable, en el que promedió un valor de $ 209, la cotización “contado con liqui” saltó un 15% hacia la zona de $ 240. De esta manera, la brecha cambiaria regresó a 95%, un umbral que no se veía desde febrero.

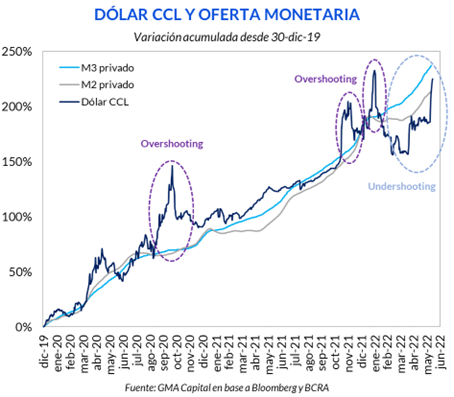

Al mercado no le sorprendió la actualización del precio del dólar. De hecho, muchos se preguntaban desde hace meses qué estaba ocurriendo para evitar la corrección. Este feeling de muchos operadores es compatible con la relación entre el crecimiento de la oferta de dinero y el nivel del CCL.

En períodos como en octubre de 2020 y a fines de 2021, el dólar había tenido espasmos y sobrerreacciones que no se condecían con las condiciones monetarias del momento. Probablemente las expectativas hayan puesto en precios un escenario más negativo que el que finalmente tuvo lugar.

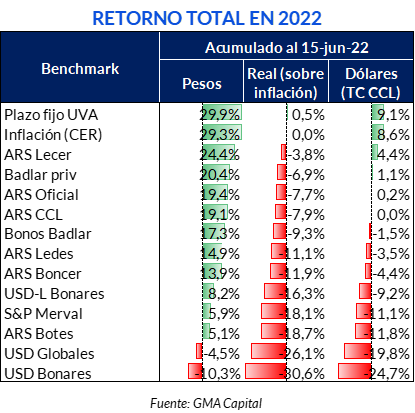

Pero durante gran parte de este año, incluso con un contexto internacional muy desafiante y una macroeconomía local crecientemente erosionada, se había dado lo opuesto: el dólar CCL se había retrasado en la carrera nominal contra los agregados monetarios y la inflación. Por eso, había sido el furgón de cola en el ranking de retornos de los activos financieros.

Pero el movimiento de los últimos días volvió a poner al dólar en competencia. Así las cosas, el CCL en el año se incrementó 19,1%, menos que el tipo de cambio oficial (19,4%) y 10 puntos porcentuales menos que la inflación del índice CER (29,3%). Con la nominalidad tan elevada, hasta los cálculos más conservadores son crudos: si el dólar CCL acompañase la inflación anual de 70%, debería operarse en $ 340 a fin de año. Y si solo siguiera el camino esperado del IPC desde ahora hasta fin de año, debería llegar hasta $ 315.

Teniendo presente esta comparación y que las medidas económicas recientemente anunciadas no apuntan con firmeza a reducir el déficit fiscal ni a moderar la emisión monetaria ni a flexibilizar el cepo cambiario, es imposible descartar mayor volatilidad en el precio más importante de la economía argentina.