El lento regreso a la calma financiera

Abril dejó su huella como el mes más turbulento en lo que va de 2023. La volatilidad de los tipos de cambio financieros (se incrementaron 10% en el mes) marcó a fuego la plaza financiera. El clima de incertidumbre también impactó sobre los bonos en dólares. Los Globales se desvalorizaron un 12% y los Bonares 15%. Por el lado de las variantes en pesos, la marcha del “contado con liqui” fue demasiado contundente, e inhibió cualquier ganancia en moneda dura.

Hace tan solo una semana habíamos comentado que, en medio de la caída del peso y de los bonos, el mercado buscaba desesperadamente señales de estabilidad desde la política. Finalmente esos indicios aparecieron en los últimos días y trajeron algo de calma.

La célebre frase “whatever it takes” de Mario Draghi, expresidente del Banco Central Europeo, podría ser un elocuente resumen del accionar reciente del Gobierno en materia económica. El MECON y el BCRA emplearon todas las herramientas a disposición: operaciones de mercado con bonos y con reservas (el FMI fue avisado), venta de futuros, aceleración del crawling peg y un ajuste de 1.000 puntos básicos de la tasa de interés. La efectividad de las medidas se verá con el correr de los días, aunque la suerte de la inflación de los próximos meses parece estar echada.

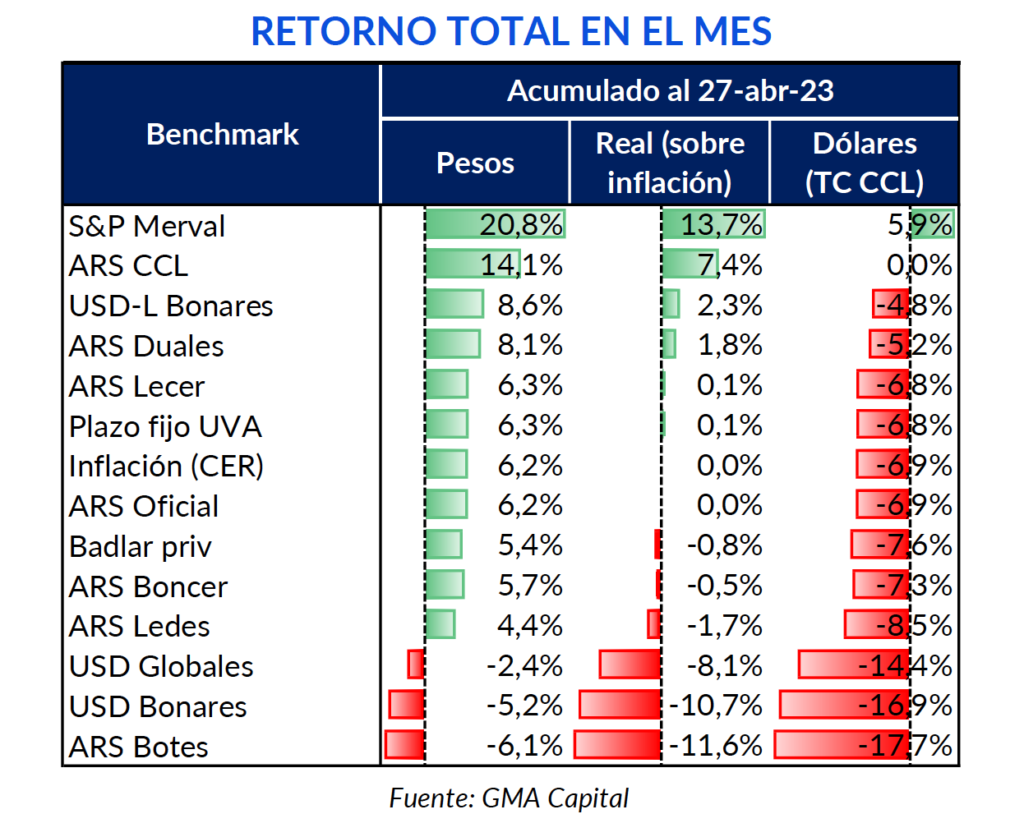

Abril dejó su huella como el mes más turbulento en lo que va de 2023. La reciente escalada de los dólares financieros hizo mella sobre los rendimientos de activos argentinos. Solo las acciones permitieron retornos positivos en dólares (5,9%). En lo que se refiere al Mundo Pesos, si bien los títulos Dollar Linked y Duales fueron muy demandados en este contexto y dieron retornos nominales de 8,6% y 8,1% respectivamente, no lograron sobrepasar el ritmo del CCL. Los instrumentos indexados a inflación o a tasa fija se quedaron aún más atrás. En medio de la volatilidad, los bonos en dólares fueron de los más afectados: Bonares cedieron 17% en moneda dura y los Globales 14,4%.

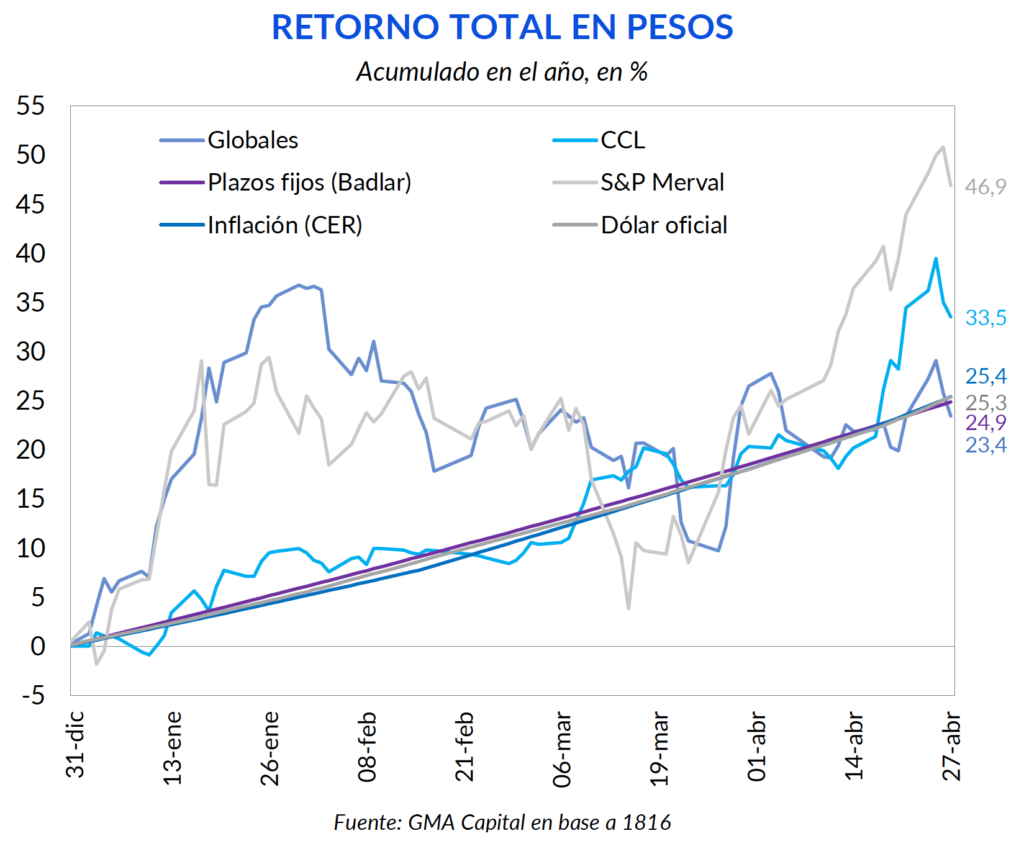

Analizando el acumulado del año, con datos al 27 de abril, hubo un ganador indiscutido. El único tipo de activo que en Argentina dejó ganancias en dólares fueron las acciones: el S&P Merval acumuló un retorno de 46,9% en pesos y de 10% en moneda dura (al tipo de cambio CCL).

Asimismo, la inflación (CER) acumulada en el año alcanzó 25,4%. Tanto el dólar oficial como los plazos fijos se movieron bastante en línea con esa variable. El primero marcó un alza de 25,3% en pesos, mientras que los segundos remuneraron 24,9%.

Si bien el CCL no le perdía pisada a la inflación en los últimos meses, con los recientes sucesos de abril, el retorno acumulado de esta métrica trepó a 33,5%. En este marco, los bonos en dólares tampoco no se destacaron por una buena performance. Los Globales avanzaron 23,4% en pesos, algo debajo del aumento general de precios, mientras que los Bonares mejoraron apenas 8,4% en pesos.

Algunas inversiones en pesos sí lograron ganarle al IPC, como es el caso de los Duales (30,8%) y los Dollar-Linked (31,8%). Tanto los Boncer como las Lecer apenas obtuvieron beneficios reales positivos, con un retorno en pesos de 25,6% para el primero y 26,4% para el segundo. Dentro de este abanico de oportunidades, los instrumentos a tasa fija fueron los más afectados, en un entorno de aceleración nominal. Las Ledes, por su lado, proporcionaron ganancias de 18,4%, mientras que los Botes (afectados por una mayor duration) 10,8%. Debido a la escalada del CCL, ningún instrumento en pesos logró materializar ganancias en moneda dura. El carry trade, de luto.

La escalada de los tipos de cambio financieros en abril incentivó a que desde el Gobierno comenzaran a utilizar todas las herramientas disponibles para controlar la situación. En esta línea, gran parte del aumento en el volumen operado en bonos como AL30 y GD30 en las últimas tres jornadas podría corresponderse a una mayor intervención oficial, tanto con ventas contra pesos como compras contra dólares.

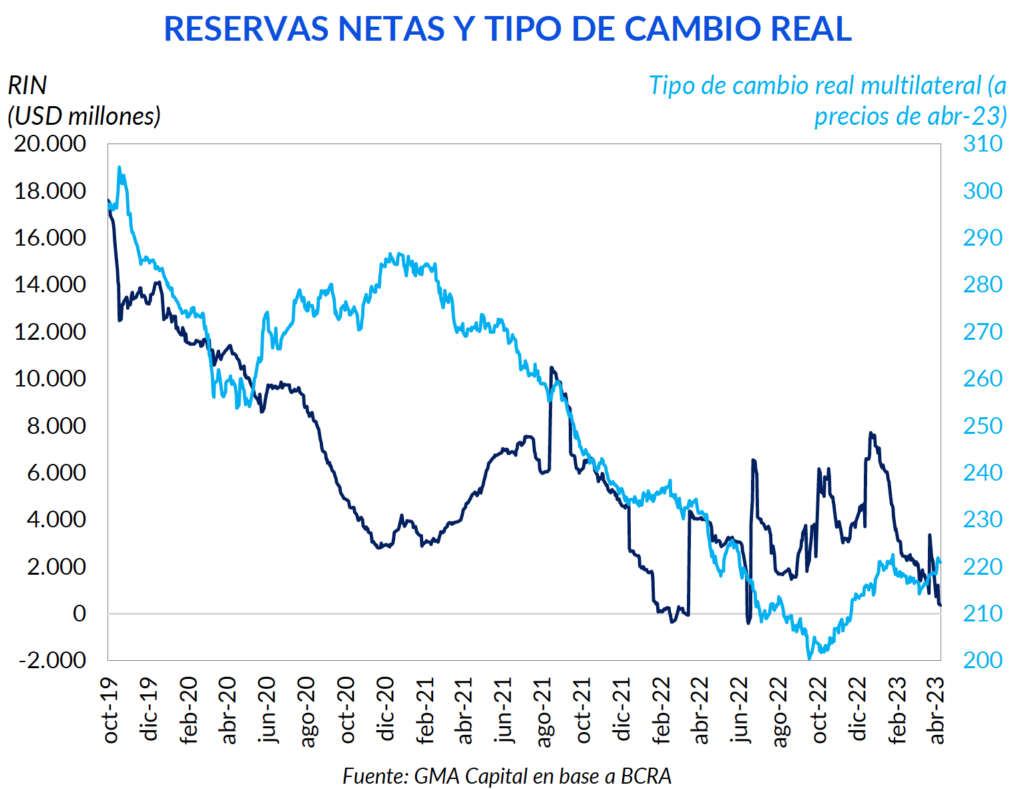

Pero debido a la escasez de reservas, el FMI impone restricciones en esa clase de maniobras. Frente a esto, el ministro de Economía aclaró que el organismo internacional fue notificado y planteó “cambiar la rediscusión del programa”. A su vez, desde el oficialismo buscan que el Fondo adelante los desembolsos correspondientes por el resto del año (cerca de USD 10.000 millones, pero que no serían líquidos, sino en forma de DEG).

Aunque esto podría traer algo sosiego, también alteraría el esquema de incentivos. Sin el ancla de las metas trimestrales para lograr los desembolsos, el margen a la discrecionalidad sería mayor. Un típico caso de moral hazard. Por ahora, no se escuchó ninguna declaración desde el Fondo.

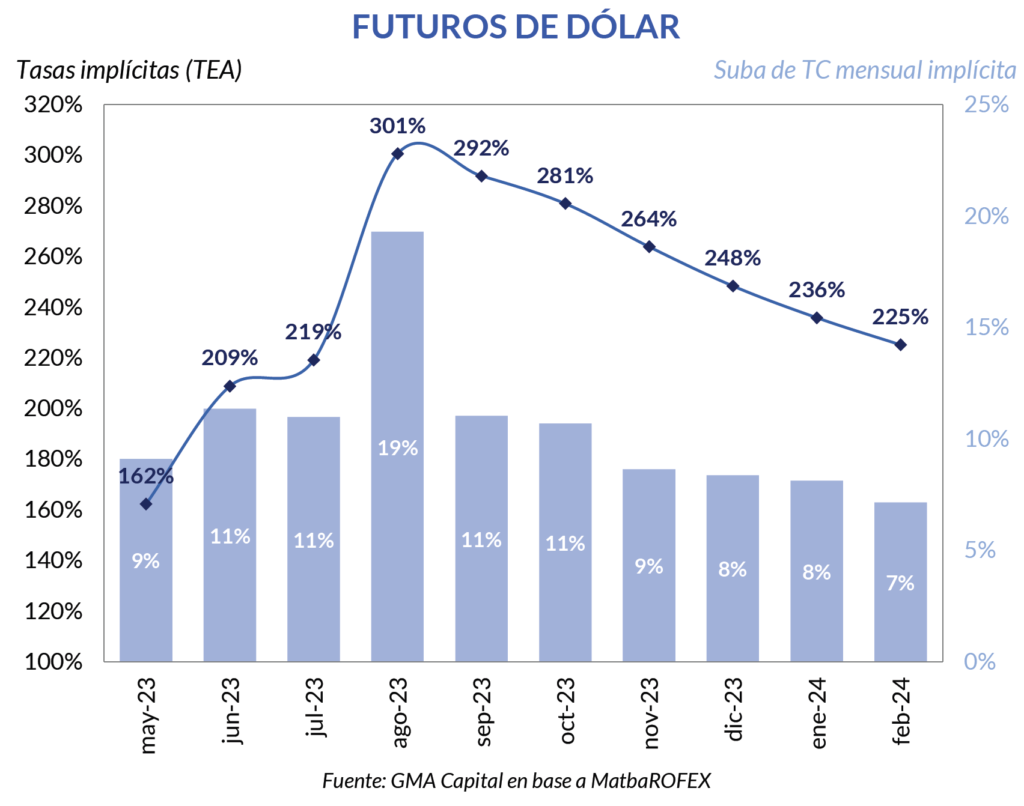

Dentro de la batería de medidas, también habría habido ventas de futuros de tipo de cambio para enfriar el precio que los coberturistas pagan por posiciones diferidas. El caso más notorio del estado de las expectativas se vio en el contrato de agosto: con un valor de dólar esperado de $ 358 según Matba-ROFEX, la tasa implícita alcanzó a 301% (TEA).

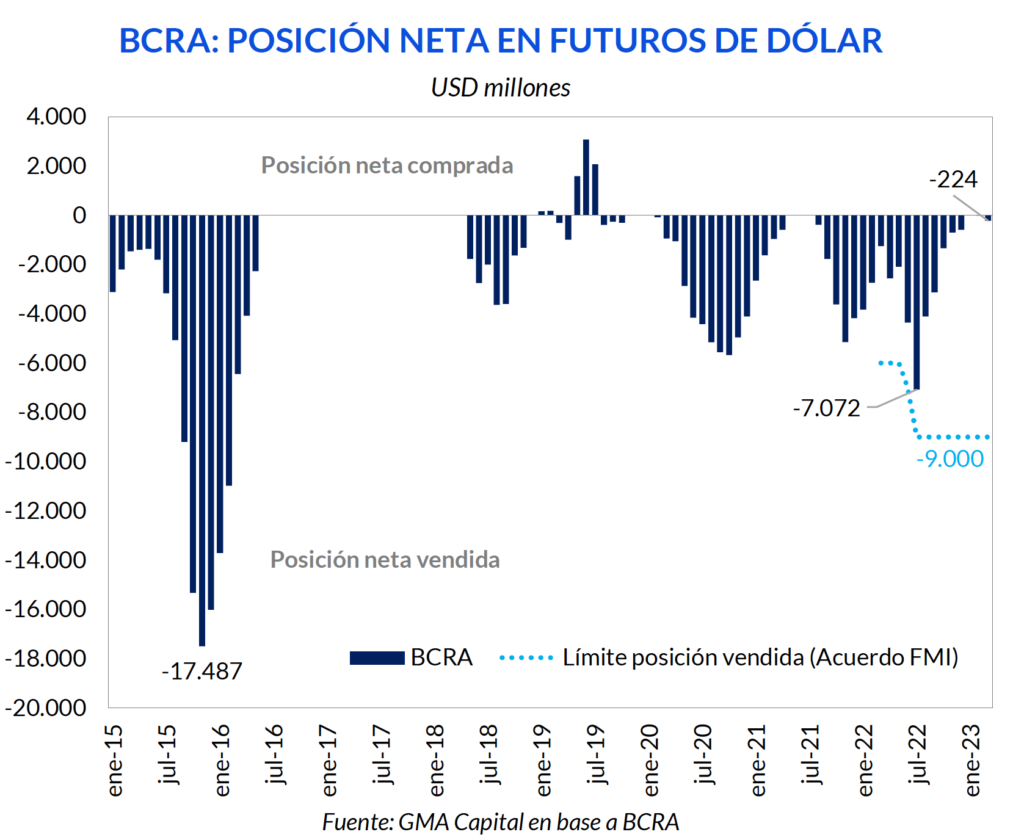

Vinculado con lo anterior, recientemente se dio a conocer que en marzo el Banco Central había incrementado su posición vendida por primera vez en siete meses, aunque este monto había alcanzado solo USD 224 millones (muy lejos de los USD 7.000 millones que alcanzó en julio 2022 y del límite de USD 9.000 millones que exige el FMI). En esta misma línea, el interés abierto de los contratos (que suele crecer hacia el cierre del mes) alcanzó su mayor nivel en seis meses. Debido a la dinámica en los futuros más cortos, probablemente el Central haya estado operando en ese tramo de la curva.

El Gobierno también recurrió a introducir cambios en la botonera de la política económica para calmar las aguas. El primer golpe de timón se ve en la dinámica del tipo de cambio oficial para mejorar la posición externa y promover la acumulación de reservas.

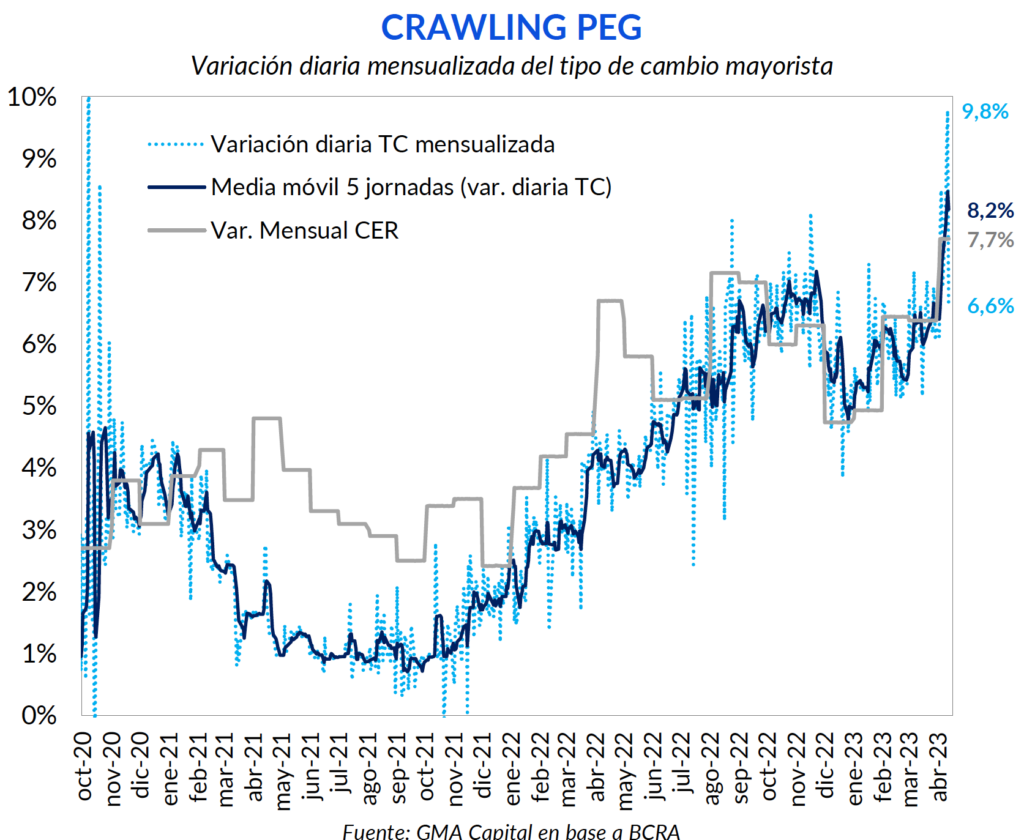

En los hechos, comenzamos a ver una aceleración en las microdevaluaciones diarias del tipo de cambio oficial. Por ejemplo, en la jornada del miércoles el dólar mayorista subió a un ritmo de 9,8% mensualizado o 206% anualizado. Luego de esta aceleración, el jueves aminoró la velocidad a 6,6% mensualizado. Sin embargo, tomando el promedio de las últimas 5 jornadas, el crawling peg fue 8,2% mensualizado o 157% anualizado.

¿Qué implica que el crawling peg esté avanzando a esta velocidad? Que, por ejemplo, hacia finales de julio el dólar oficial que hoy cotiza $ 222 alcance $ 282. Más aún, en caso de mantenerse el ritmo por un año, hacia abril del 2024 alcanzaría $ 572, sin la necesidad de asumir un salto discreto tradicional.

Entendemos que los catalizadores de este cambio de política económica estarían asociados a no perder terreno frente a la aceleración inflacionaria de marzo (7,7% mensual), el lento arranque del “dólar agro” (en 11 jornadas se liquidaron USD 1.530 millones y el BCRA logró comprar apenas USD 620 millones netos) y la amplificación de la brecha “desde arriba” de 13 puntos porcentuales durante abril (pasó de 93% a 106%).

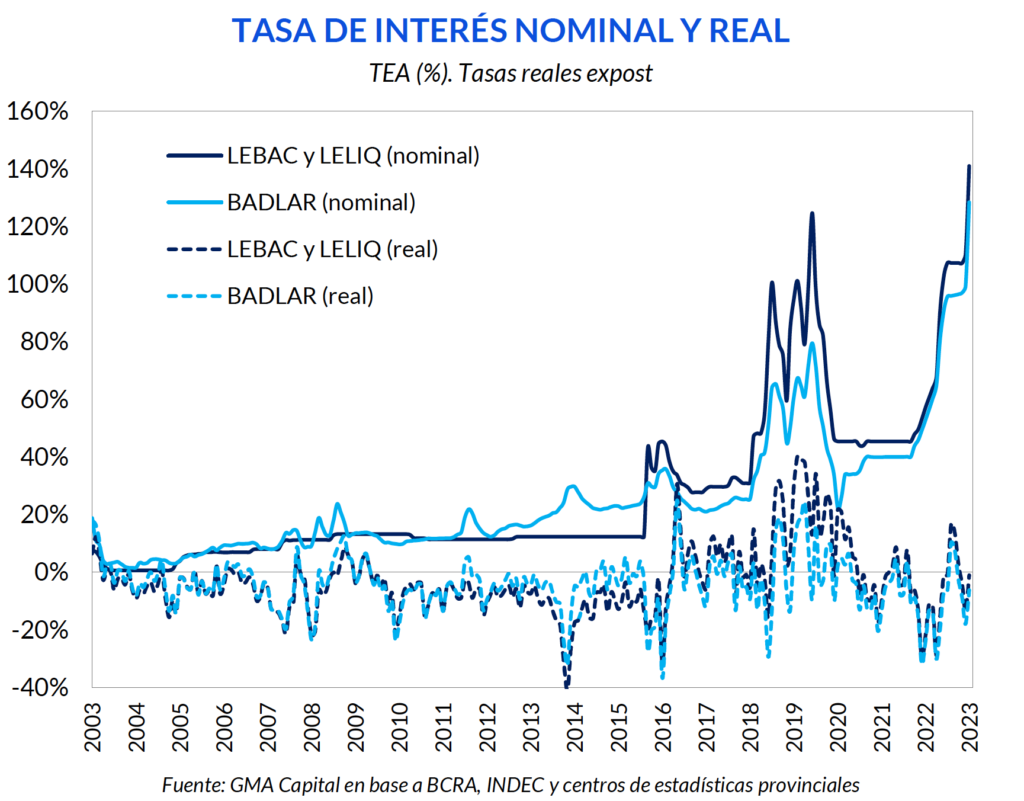

La segunda decisión de peso involucró al Banco Central. La entidad ejecutó un incremento de la tasa de interés de 1.000 puntos básicos. De esta forma, se trata del mayor ajuste discreto desde agosto de 2019.

La tasa de Leliq quedó en 91% (TNA), que en términos anualizados implica 141%, mientras que la tasa de pases pasivos remunera al 85% (TNA) y 133,7% anualizado. A su vez, también subió en la misma magnitud la tasa de los plazos fijos minoristas, que ahora premian con una TNA de 91%, y se corrigió el monto máximo de $ 10 millones a $ 30 millones. La intención oficial es generar un mayor atractivo sobre los instrumentos en pesos en detrimento de las alternativas en moneda extranjera.

Esta nueva suba refuerza el ajuste de la semana pasada de 300 puntos básicos, que había sido insuficiente para que el premio de estar en moneda local superase la inflación. Pese a la magnitud del cambio nominal, la tasa quedó prácticamente neutra en términos reales contra el avance del IPC de marzo. De esta forma, si bien el costo del dinero nominalmente es el más elevado en dos décadas, no se puede afirmar lo mismo con la tasa real.

El nuevo escalón nominal de la tasa está en línea con la aceleración del crawling peg. Un ritmo de actualización del tipo de cambio oficial más veloz, sin encarecimiento del crédito en pesos, podría generar incentivos negativos sobre la liquidación de granos y cereales, y afectar las exportaciones y la capacidad de sumar reservas.

Tasas más caras, sin embargo, no son gratuitas para Reconquista 266. Hoy el stock de pasivos remunerados supera los $ 12,9 billones. Con la reciente suba, se deberá emitir cerca de $ 1 billón por mes solo en concepto de intereses. Con respecto a las últimas tasas vigentes, esto representa un incremento de $ 141.000 millones por mes (+17%), guarismo que asciende a $ 197.000 millones (+25%) si tenemos en cuenta las tasas que regían a comienzo del mes.

No es una cuestión menor: en los últimos 12 meses la emisión por intereses representó el 60% de la expansión monetaria total. De esta manera, el costo cuasifiscal seguirá al alza, por lo que la ecuación patrimonial del BCRA demandará, más temprano que tarde, una actualización sobre el tipo de cambio que revalorice sus activos denominados en dólares, especialmente las reservas.

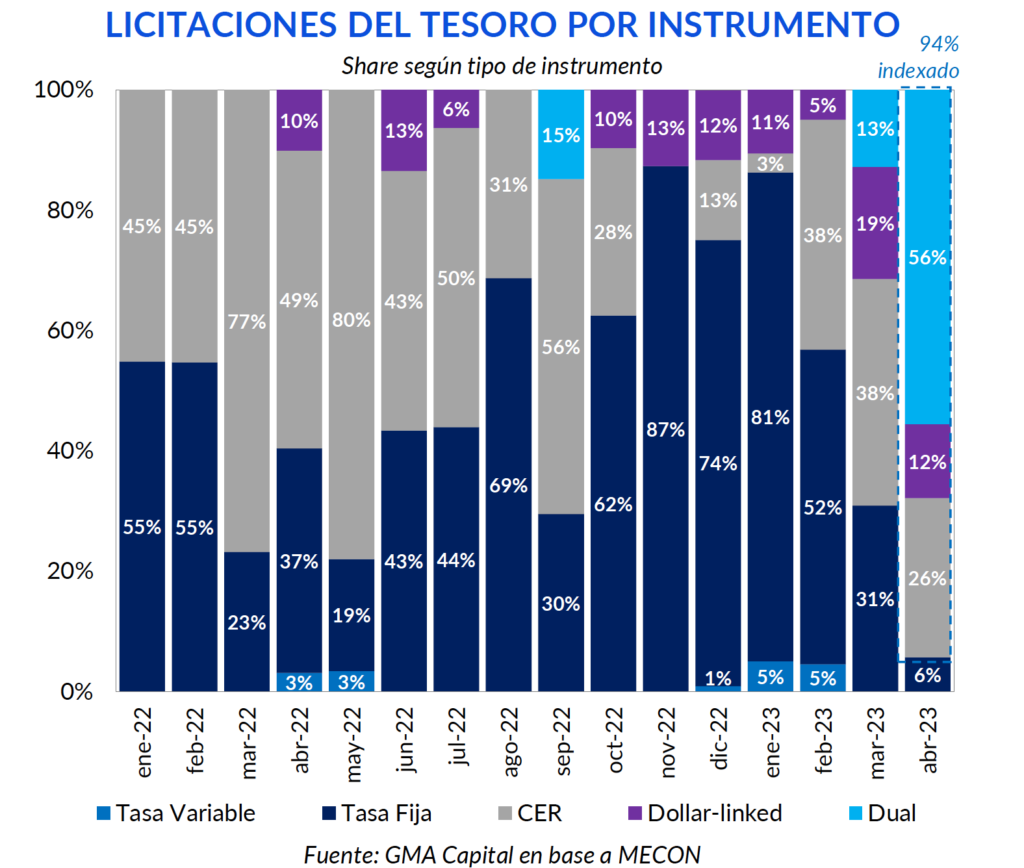

En medio de esta semana agitada, además, el Gobierno debió afrontar vencimientos por $ 966.000 millones, que estaban prácticamente en su totalidad en manos del sector privado. La cosecha fue de $ 1,16 billones y, en consecuencia, el endeudamiento neto fue totalizó $ 193.000 millones (rollover de 120%). Si bien se trata de una buena noticia para el Tesoro, algunos medios de prensa dejaron trascender que gran parte de la demanda habría correspondido a entidades públicas.

A su vez, entre el amplio menú de ocho instrumentos, el 56% se concentró en el nuevo Dual a abril 2024. Y además, el 97% explicó por instrumentos atados a la inflación y/o al tipo de cambio. De esta forma, el 94% de lo licitado en abril se fue indexado, tratándose así del mayor share mensual en lo que va de la gestión (supera incluso al 83% de octubre de 2020).

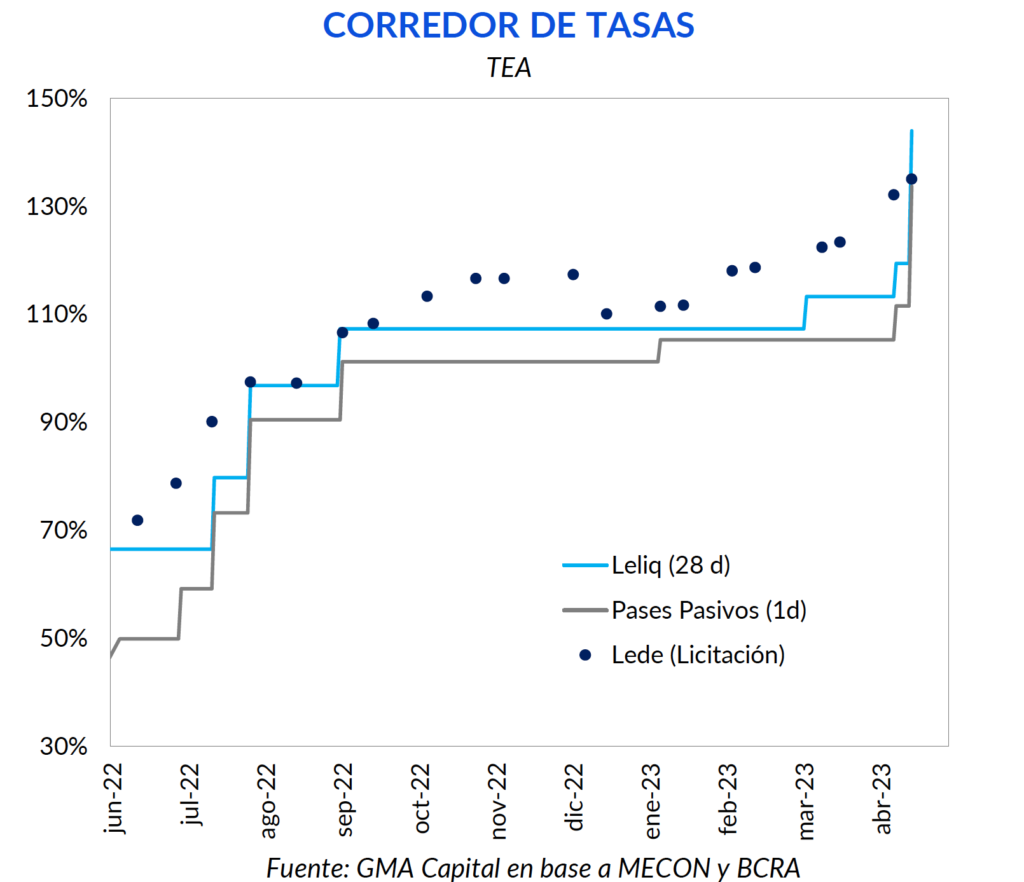

Otro aspecto a destacar, vinculado con la suba de tasas por parte del Banco Central, es que con esta nueva estructura se “rompió” el corredor de tasas. Bajo este esquema, se planteaba que la tasa de interés de las Ledes superase a la de Leliq, y que en última instancia, ésta fuera mayor a la de pases pasivos.

Ahora la tasa de Leliq quedó aún por encima de la tasa de Ledes a julio licitada el miércoles pasado. Sin embargo, también es cierto que el mercado paga tasas mayores para instrumentos de la misma clase a menor madurez (la Lede a mayo se negocia a una TIR de 143,5%).

Frente a esto, el Gobierno se verá forzado en las próximas licitaciones a establecer tasas de corte superiores en los instrumentos a tasa fija si es que busca despertar cierto apetito por la tasa fija. Por lo pronto, no parece haber inquietud por haber colocado instrumentos indexados en un 97% del total en la última subasta.

Más allá de eso, las preocupaciones puertas adentro en torno al cumplimiento del programa financiero son claras, de cara a los efectos de la sequía. La semana pasada el Gobierno volvió a hacer uso de los Adelantos Transitorios por un monto de $ 100.000 millones por segunda vez en lo que va de la gestión Massa (en marzo se habían girado $ 130.000 millones).

La volatilidad financiera de las últimas semanas, sin embargo, tendría costos inmediatos sobre la inflación de abril y de los próximos meses. Las consultoras privadas recalcularon estimaciones para este mes que termina, y esperan que el IPC se encarezca entre 7,5% y 8%.

Bajar de la cota del 7% en el corto plazo ya luce una hazaña, no solo por los aumentos programados (transporte, energía, colegios, combustibles, alquileres, etc.) sino también por la aceleración del crawling peg(el dólar oficial ya no es un ancla, más bien una turbina nominal) y por el traslado a precios de la suba del tipo de cambio financiero, especialmente en rubros con productos importados.