El mercado festejó los 100 días de Milei con ganancias de hasta 67% en dólares

Que el Gobierno viene realizando esfuerzos excepcionales por corregir los desequilibrios macroeconómicos es indudable. En cambio, acerca de su poder político hay mayores interrogantes. Sin embargo, los traspiés en el Congreso fueron compensados por resultados económicos (ajuste fiscal, reducción de la cantidad de pesos, desaceleración de la inflación y acumulación de reservas, entre otros).

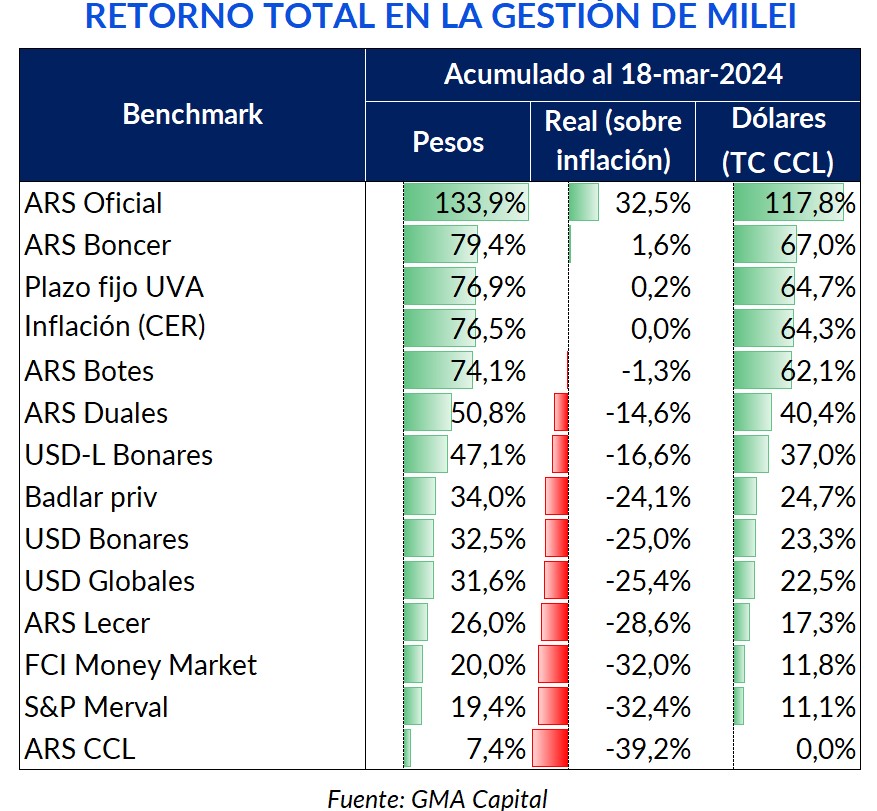

Y en este marco de rumbo bien definido, el mercado no se quedó atrás a la hora de premiar a los tenedores de activos locales. La performance de los grandes grupos de inversiones durante los primeros 100 días de la gestión de Milei fue impactante.

Después del tipo de cambio oficial, las mejores alternativas se vieron en el Mundo Pesos, especialmente las ligadas a la inflación. Los bonos CER treparon 79% en promedio, mientras que los plazos fijos UVA devengaron retornos por 77%. Ambos instrumentos fueron potenciados por el avance del CER (indicador que sigue la nominalidad con 45 días de rezago), que escaló 76,5%.

En el otro extremo, encontramos la evolución del dólar financiero. Con un modesto avance de 7,4%, fue el gran perdedor desde el inicio de la gestión Milei. La pax cambiaria nominal, pero que implicó una apreciación real de 39%, posibilitó suculentos retornos en dólares mediante alternativas de inversión en moneda local. Estas ganancias de carry trade superaron el 65% en los activos atados a la inflación en el mejor de los casos.

No fue necesario poseer una estrategia sofisticada para ganarle a la evolución del CCL. Es que hasta los pesos alojados en Money Market, fondos que de forma conservadora aseguran liquidez en el corto plazo, generaron una renta del 11,8% en dólares desde el 7 de diciembre.

La contracara de los retornos en dólares fue la performance relativa versus la inflación. Sólo los plazos fijos UVA (0,2%) y los Boncer (1,6%) le ganaron al costo de vida. De esta manera, la nominalidad, igual que en la economía real, fue un hueso duro de roer.

Los bonos en dólares también se lucieron. Continuando con el rally desde el ballotage de noviembre pasado, ofrecieron retornos de hasta 23% en moneda dura en un marco de mayor confianza de los inversores para con Argentina. El tramo corto de la curva ya opera en niveles superiores a los de la reestructuración de 2020.

En tanto, las acciones mejoraron un 11% en dólares y condujeron a que el S&P Merval superara la barrera psicológica de USD 1.000.

Por lo tanto, el mercado acompañó las decisiones de política económica, pero sigue exigiendo que las reformas del Congreso se materialicen. Es que la sostenibilidad en el tiempo del equilibrio macroeconómico al que esta gestión apunta depende de las reformas estructurales. El Gobierno, para eso, deberá fortalecer su músculo político.