La luz al final del túnel en el Mundo Pesos

Terminó un mes que, al menos en términos políticos, movió los cimientos. Las elecciones del 22 de octubre marcaron un antes y un después, con grandes sorpresas frente a lo que el mercado esperaba. La escena final nos dejó un oficialismo mucho más fuerte, con Milei algo más debilitado, y Juntos por el Cambio corriendo riesgo de vida.

El resultado de los comicios se sintió instantáneamente en el mercado, dónde rápidamente hubo una recalibración de las perspectivas.

Para ver lo que el mes nos dejó, es clave repasar los escenarios que los inversores tenían en mente hace algunas semanas. Milei, quien había ganado las PASO con el 30% de los votos, ya se sentía ganador (en ballotage o con la posibilidad de hacerlo en primera vuelta). En este contexto, lejos de moderar su discurso, insistía con sus propuestas más extremistas, concretamente en el plano monetario.

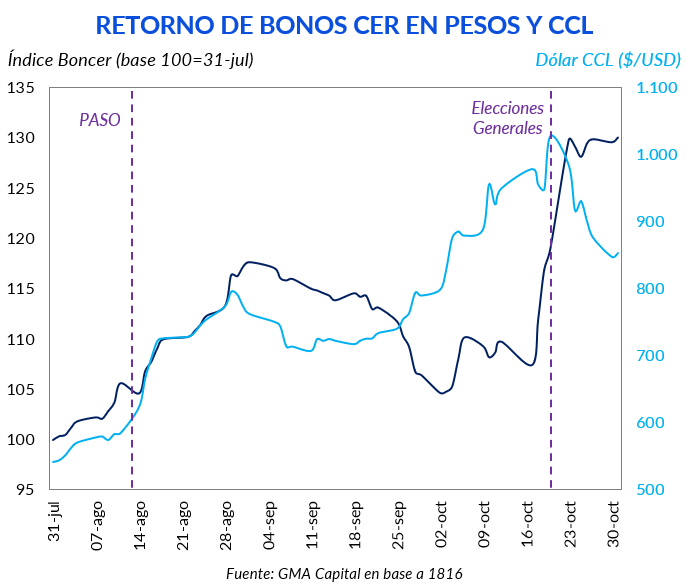

La dolarización en el marco actual, con reservas netas que perforan USD 10.000 millones por debajo de cero, sin duda que se iba a dar de manera desordenada, con grandes perjuicios para los activos en moneda local. Así, vimos hacia finales de septiembre un colapso en los activos en pesos, particularmente en la curva CER, que no se había registrado desde la crisis de junio 2022. En esta misma línea, los tipos de cambio financieros reflejaron este pánico generalizado, con el “contado con liqui” superando los $ 1.000 en la jornada previa a las elecciones.

No obstante, el resultado de las elecciones se sintió como un baldazo de agua fría para todos los inversores. Si bien Milei entró al ballotage, como se esperaba, no lo hizo liderando la contienda. En su lugar, el Ministro Sergio Massa alcanzó 36,7% de los votos, sacándole una ventaja de casi 7 puntos al candidato libertario.

El orden de los factores, esta vez, sí alteró el producto. Las mayores chances de Massa como presidente, con una cierta continuidad del statu quo, sumado a las menores probabilidades de Milei (al menos en el tono de sus propuestas más radicalizadas por la necesidad de moderarse) le dieron un respiro a los activos en moneda local.

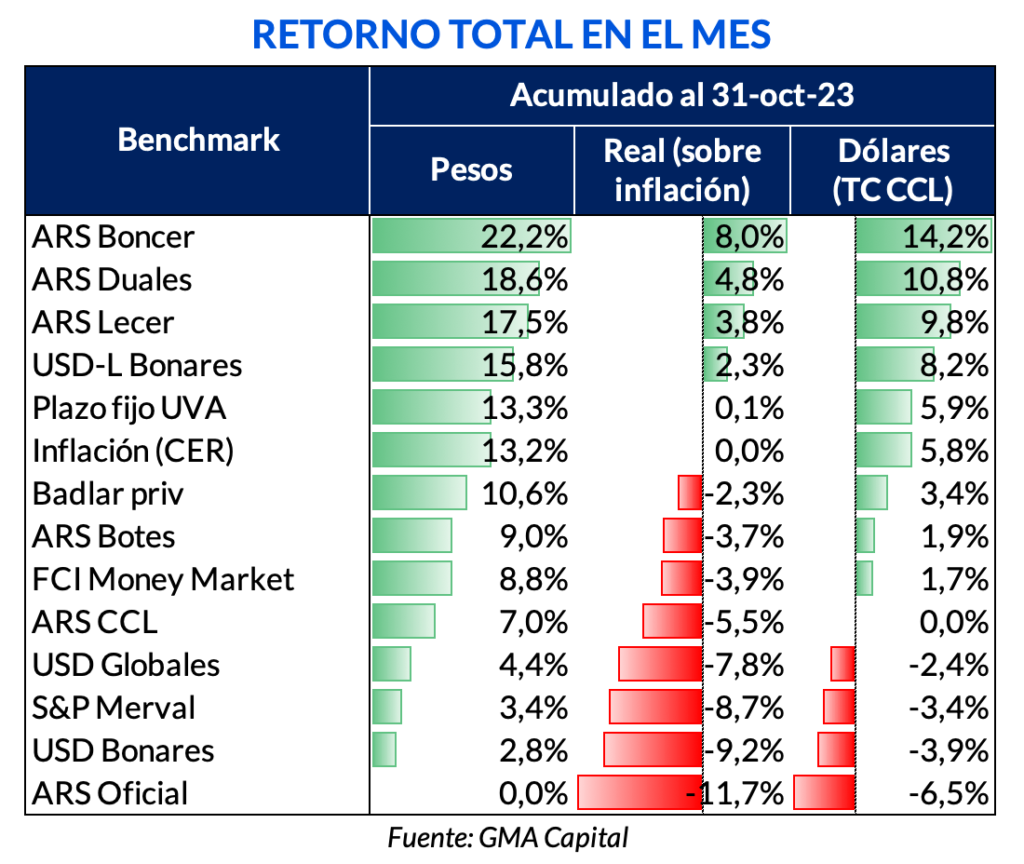

Así, bonos y letras en pesos fueron los activos estrella del mes. La recuperación de la curva CER garantizó retornos de 22% en el tramo medio y largo de la curva, por encima del índice CER que avanzó, rezagado de la inflación, 13,2% en el mes. La plata y el bronce también fueron para activos en moneda local: los Duales se revalorizaron 18,6%, mientras que las letras indexadas lo hicieron en 17,5%. Le siguieron los bonos dollar-linked con un avance de 15,8%. Estos fueron los únicos activos que lograron sacar una ventaja por encima de la nominalidad.

En este sentido, el dólar “contado con liqui”, llegó a recortar $ 174 (o 20%) en las 7 ruedas siguientes al viernes previo al 22-O hasta final de mes. De esta forma, en octubre el CCL avanzó “apenas” 7%, muy por debajo de la suba del IPC.

Esta dinámica desbloqueó ganancias extraordinarias en moneda dura, incluso en instrumentos que no llegaron a ganarle al aumento de los precios como los Botes y los FCI Money Market, que rindieron 1,9% y 1,7% en dólares durante ese mes.

A pesar de este resurgir del universo en moneda local, octubre fue un mes decididamente malo para el resto de los activos argentinos. La performance de acciones y bonos en dólares fue para el olvido, no solo por la idiosincrasia sino porque el contexto internacional no colaboró. Mientras que el S&P Merval recortó 3,4% en moneda dura, los Globales cedieron 2,4%. Por su parte, los bonos ley local recortaron 3,9%, dejando a los Bonares como la peor inversión del mes.

Un detalle del sentimiento del mercado frente a los avatares políticos: el lunes posterior a las elecciones el S&P Merval cedió 5% y los bonos en dólares se desvalorizaron entre 6% y 14%. En código de inversor, parecería que si bien una victoria de Massa asegura el statu quo para la deuda en pesos, todavía despierta más dudas sobre los activos argentinos.