Mundo Pesos y el primer traspié de Massa

Fin de año le supone un desafío hercúleo al Tesoro. Por un lado, gran parte del rojo fiscal se concentra en los últimos meses del año y, sin uso de la emisión monetaria, la dependencia del mercado de moneda local para cerrar esa brecha es total. Por otro lado, los vencimientos de deuda en pesos (déficit fiscal viejo valorizado) en el último bimestre, hasta esta semana, ascendía a $ 1,7 billones.

En este contexto, el MECON lanzó un canje para descomprimir la carga de compromisos. La aceptación final fue cercana al 60%, una cifra que no es favorable considerando que el 50% de los instrumentos elegibles estaba en manos de organismos públicos. En consecuencia, el ingreso voluntario de los privados fue de apenas el 20%. Así, vimos una muestra contundente de que el mercado es reticente a estirar los plazos en pesos por la suspicacia de lo que pueda ocurrir más allá de 2023.

Es que ni aún en el mejor escenario el Tesoro la tendrá fácil. Dejando de lado el año electoral, aun si las cuentas fiscales fueran ajustadas tal como lo estipula el Fondo, la necesidad de financiamiento privado será muy alta. Mientras hay más preguntas que respuestas, el mercado habría comenzado a desarmar estrategias de carry trade.

El Tesoro se enfrentaba a meses complejos en materia de vencimientos. Previo a cualquier operatoria, los compromisos ascendían a $ 1,7 billones en el último bimestre del año. Y los antecedentes no eran prometedores. En octubre el financiamiento neto positivo apenas había superado los $ 46.000 millones, es decir, una tasa de rollover del 118%, configurando así una performance considerablemente más deficiente que en el pasado reciente.

¿Qué hay detrás de esta situación que al Gobierno se le está haciendo cuesta arriba? Sucede que el mercado no está dispuesto a confiar en lo que pueda llegar a pasar con la deuda en pesos una vez que comience el próximo mandato. Y 2023 está cada vez más cerca.

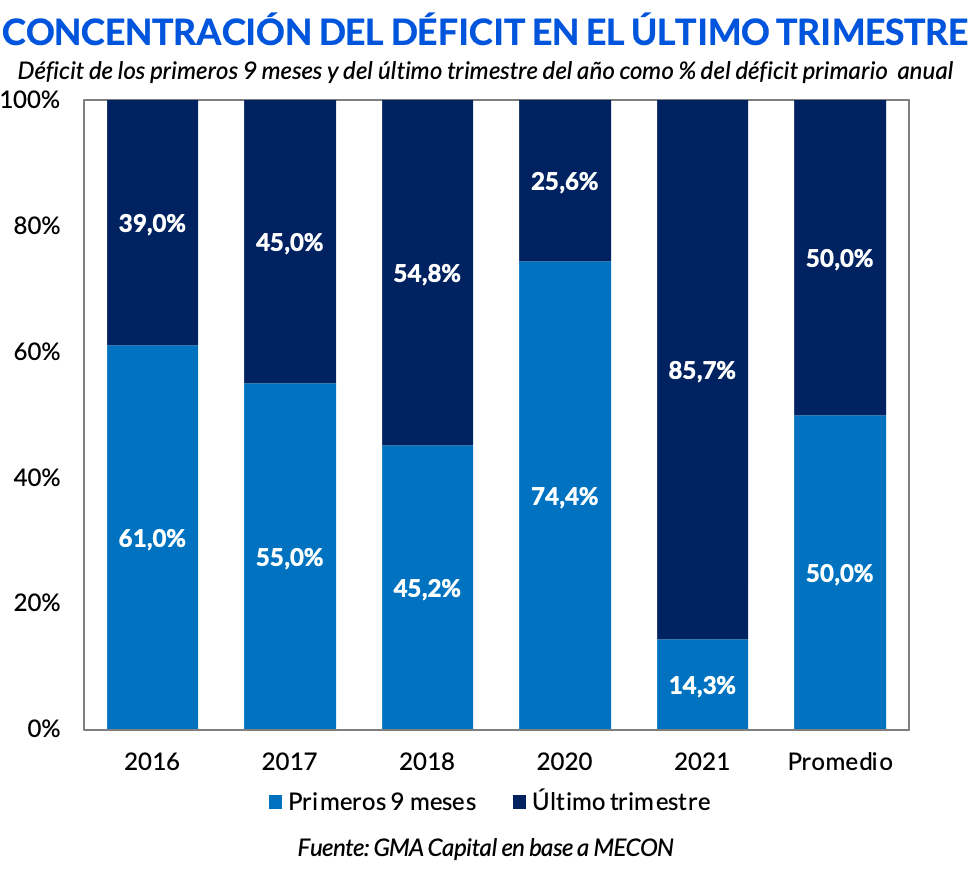

A este escenario de fragilidad, se le suma la necesidad de financiar el déficit primario. Históricamente, por la estacionalidad propia del gasto, gran parte del rojo fiscal se concentra en la última parte del año. Según datos del Ministerio de Economía, hasta septiembre el déficit acumulado fue de $ 1,09 billones. Y según la actualización de metas con el FMI, el Tesoro podría gastar por encima de sus ingresos por hasta $ 2,02 billones en 2022.

Sin poder hacer uso de la emisión monetaria para cerrar ese diferencial, el Tesoro depende completamente del mercado. En consecuencia, solo en el último trimestre del año el Gobierno debería obtener financiamiento neto por $920.000 millones, si es que no planea sobrecumplir la meta fiscal (ajustar más el gasto público).

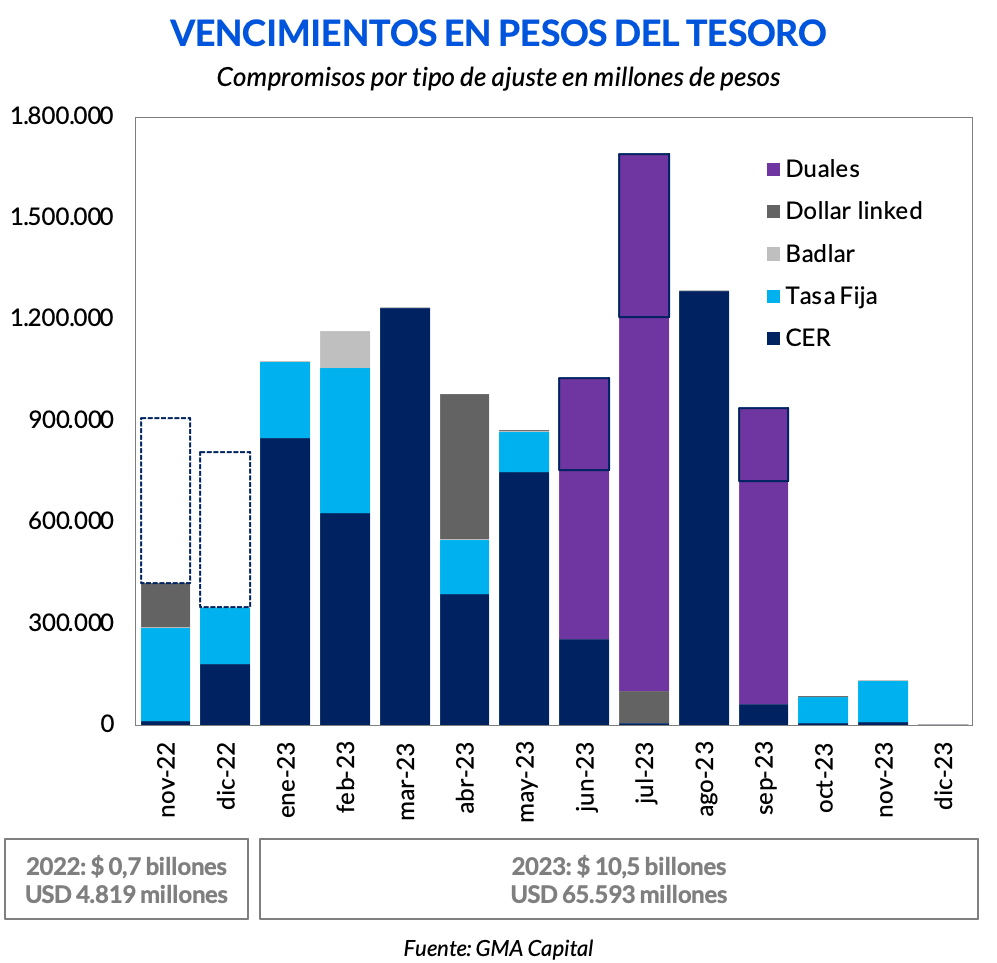

Consciente de lo urgente que es descomprimir la situación de compromisos de corto plazo, esta semana el Gobierno anunció un swap de deuda por un total de $ 1,5 billones, correspondientes a vencimientos de noviembre y diciembre. La propuesta incluía la posibilidad de canjear Ledes, Lecer y Dollar-Linked a noviembre por el bono dual a junio; Lede y Lecer a diciembre por el dual a julio; y un Boncer a cambio del dual a septiembre.

Finalmente, la adhesión total fue del 61,4%. De esta forma, se lograron reducir los vencimientos próximos en $ 931.000 millones. Luego de esta operación, la carga para noviembre y diciembre representa $ 422.000 millones y $ 349.000 millones respectivamente.

Teniendo en cuenta que aproximadamente el 50% de los títulos elegibles estaba en manos de entidades públicas, no se podría afirmar que el nivel de aceptación fue significativo. Sobre esta base, entre los privados solo el 20% habría aceptado la oferta. Se trata de una reducida cifra que refleja el poco apetito de los inversores en estirar la duración de sus activos, incluso con la opción de la dualidad, ante una incertidumbre en torno al riesgo de crédito que cada vez es mayor.

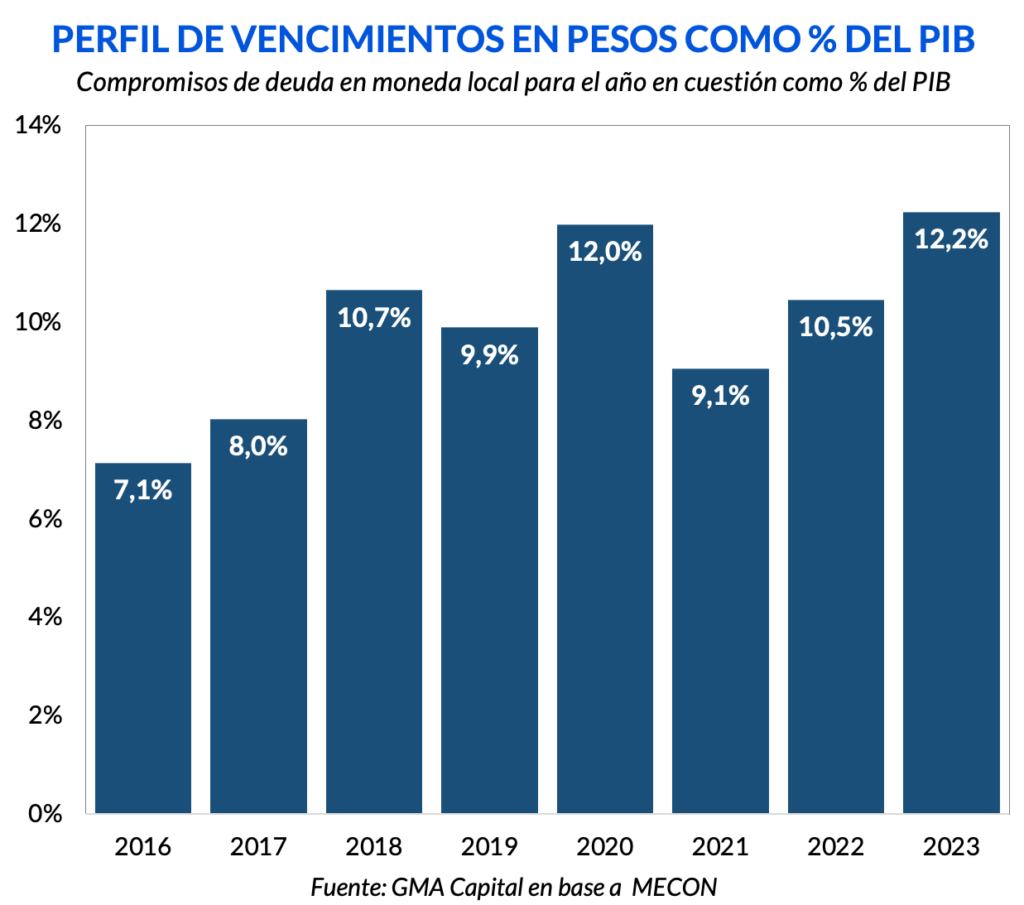

Como ya hemos mencionado, la vacilación sobre lo que pueda llegar a pasar más allá de 2023 le imposibilita al Gobierno colocar instrumentos por fuera de ese plazo. En consecuencia, la gran mayoría de los instrumentos que coloca vencen en el próximo año. Con este nuevo canje, los compromisos en 2023 superan los $ 10,4 billones, o USD 65.000 millones al tipo de cambio oficial. Esto marcaría un récord de vencimientos de deuda en pesos como porcentaje del PIB en relación a los últimos años.

En concreto, preocupa la concentración de compromisos hacia la mitad del año. Solo en julio vencen $ 1,7 billones entre duales y dollar-linked. Además, entre junio y septiembre los vencimientos ascienden a $ 4,9 billones. Esto equivale a USD 30.000 millones al dólar oficial. Es decir, en cuestión de 4 meses se agrupa lo equivalente a dos terceras partes del préstamo con el FMI. Además, no hay forma de licuación alguna. Este último canje incrementó la proporción de deuda indexada en relación al total de los compromisos del 2023 al 88%. Sin embargo, para “alivio” del Gobierno, se estima que luego de la intervención de junio/julio, el 60% de los títulos de deuda está en poder de organismos públicos, siempre más propensos a canjear deuda.

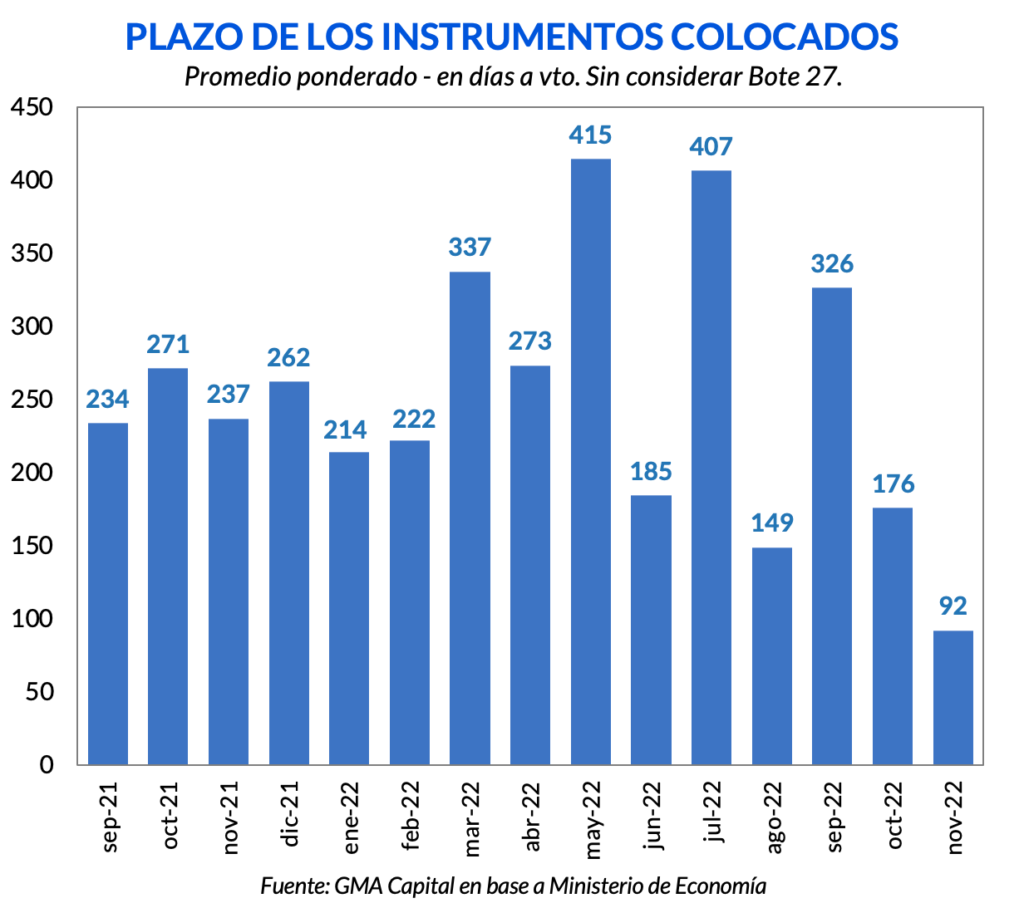

Esta misma dinámica se refleja en el plazo promedio de colocación de los instrumentos del Tesoro. No solo el mercado no digiere instrumentos con vencimiento a 2024 (una Lecer implícita entre 2023 y 2024 rendiría en torno a CER + 15%). Además, la propia concentración de instrumentos durante el próximo año supone un riesgo en sí mismo. Los inversores temen un evento del estilo “Puerta 12” como el que se vivió hace unos meses.

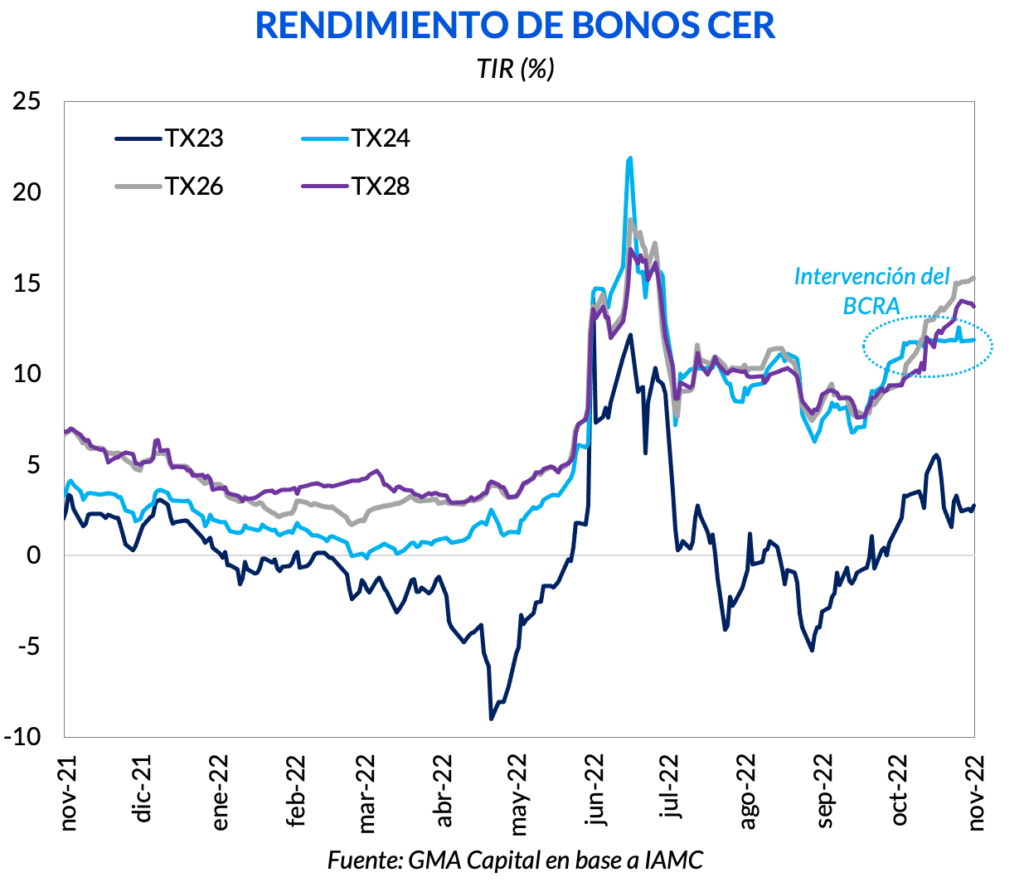

La intención oficial es evitar a toda costa un evento como el de junio/julio. Por eso, ya desde mediados de octubre el Central se encuentra interviniendo en la curva de pesos, concretamente en los tramos 2023, pero también con mucha presencia en los instrumentos con vencimiento a 2024.

La intervención con mayor fuerza en TX24 busca reducir la tasa forward, que no baja de 15%. Al final de cuentas, el Tesoro va a tener que colocar instrumentos a 2024 con mayor volumen, pero las tasas actuales son prohibitivas.

Sin embargo, este tipo de intervención no puede continuar hasta 2024. Necesariamente tiene que haber un cambio en las expectativas para corregir la dinámica actual. Con esto presente, dada la mala imagen electoral del oficialismo, el mercado deberá escuchar con mucha mayor atención para descifrar si la oposición revela alguna de sus cartas. Todo esto, siempre y cuando no ocurran errores no forzados en materia de política económica a lo largo del próximo año.

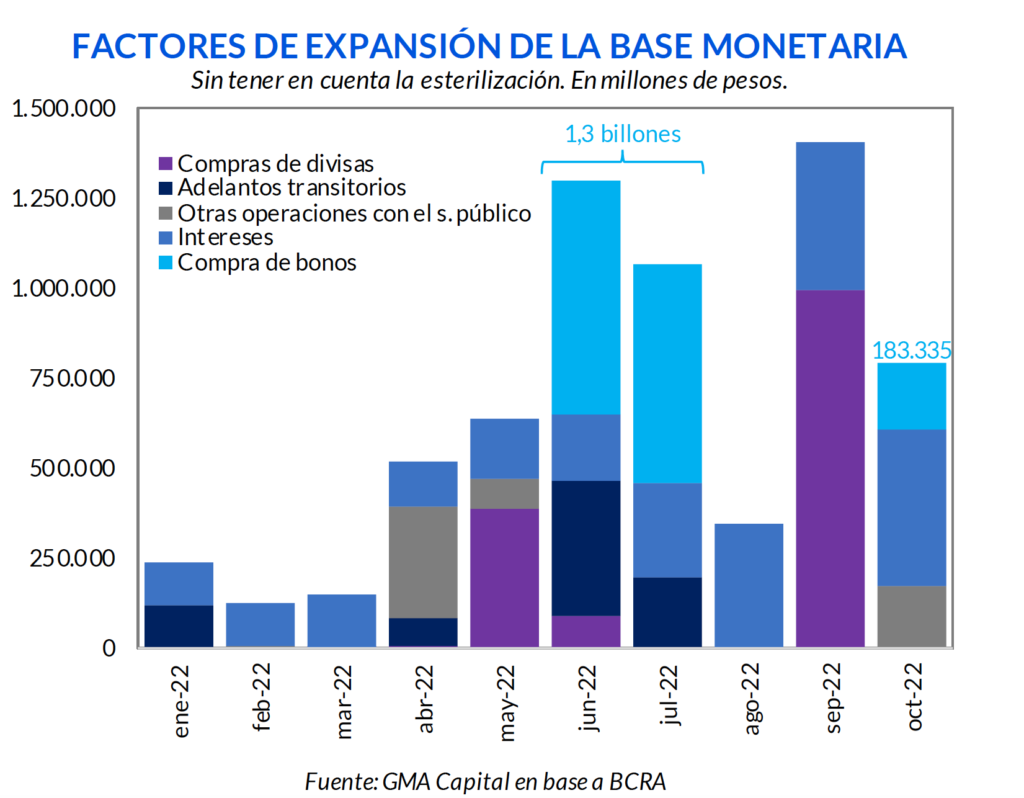

En el último mes, la emisión monetaria producto de la compra de bonos superó los $ 180.000 millones. Todavía se encuentra muy lejos de la intervención de junio y julio, que superó $ 1,3 billones, pero no deja de ser una cifra relevante. Al final de cuentas, este es un mecanismo más mediante el cual el Banco Central financia al Tesoro, sin hacer uso explícito de los Adelantos Transitorios, y que vulnera la letra chica del acuerdo con el FMI.

Toda esta emisión, sin embargo, está siendo esterilizada. De esta forma, los pasivos remunerados ya superan los $ 9 billones, devengando una tasa de interés anualizada en torno a los tres dígitos. Si bien hoy no termina de encender las alarmas, se trata de una variable a la que habrá que prestarle especial atención en el futuro.

Aún en el mejor escenario posible, en el cual se cumplieran las metas con el FMI (teniendo en cuenta, además, el año electoral), el Tesoro deberá enfrentarse a una serie de desafíos en la administración de las finanzas públicas.

En primer lugar, el déficit debería reducirse de 2,5% en 2022 a 1,9% del PIB en 2023. En esto, la inflación es la aliada silenciosa del Gobierno. Más allá de los ajustes estipulados en los subsidios, que no suponen un ahorro mayúsculo, la nominalidad permitiría reducir en términos reales el gasto jubilatorio y asistencial. No es casualidad que en este contexto el ministro Massa haya anunciado un bono de hasta $ 10.000 para jubilados.

Suponiendo en el mejor de los casos que esa meta se cumpliera, el techo de financiamiento monetario sería del 0,6% del PIB. Luego, el financiamiento neto debería ser de 1,3% del PIB.

Además, si bien no es una cifra elevada, vencen aproximadamente USD 2.000 millones de intereses en moneda extranjera con privados (0,4% del PIB). A todo esto, tal como mencionamos, los vencimientos de capital e intereses en pesos superan el 12% del producto, aunque casi el 60% está en manos de entidades públicas.

En este contexto, el plan financiero del Gobierno necesita más que nunca la mano derecha del mercado. Probablemente veamos mayores incentivos hacia los bancos para que incrementen la deuda pública en sus activos. Desestimando los desembolsos netos de Organismos Internacionales, y teniendo en cuenta la asistencia monetaria, el Tesoro debería obtener financiamiento por 13,9% del PIB. La renovación de la deuda, en un entorno de elevada incertidumbre, es más necesaria que agua en el desierto.

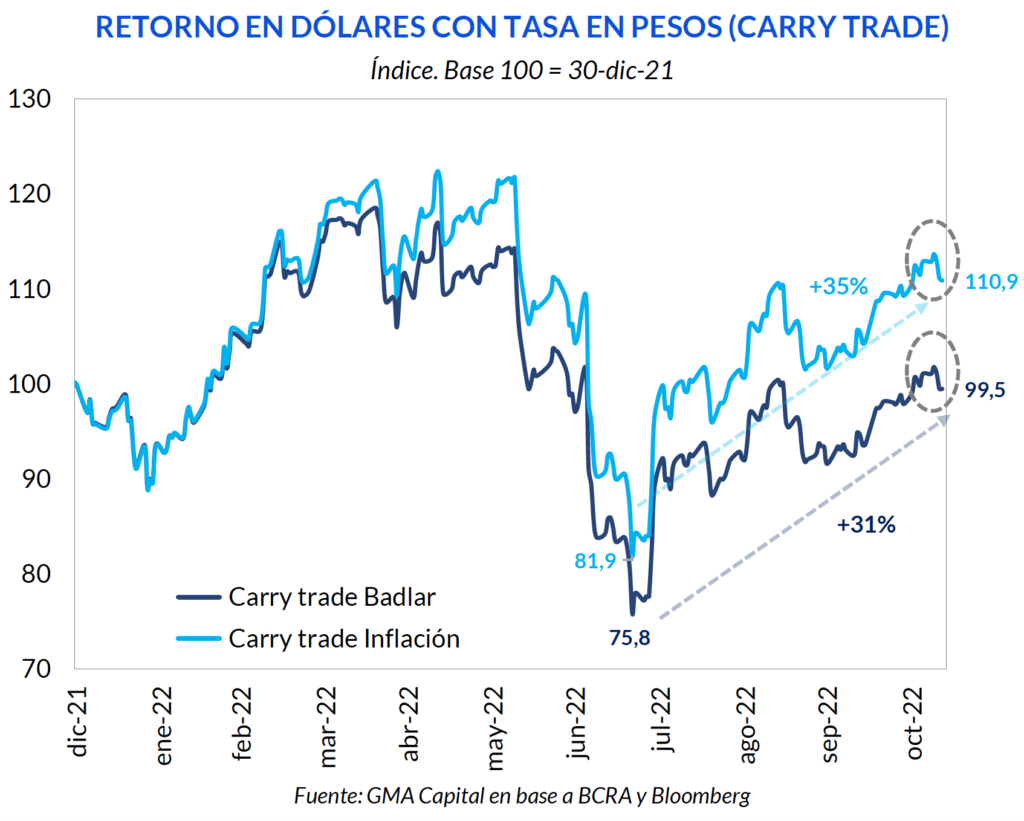

Mientras hay más preguntas que respuestas por el lado financiero, el mercado habría comenzado a desarmar estrategias de carry trade. Es que la rentabilidad de las maniobras de inversión en pesos alcanzó esta semana un punto de inflexión. Una suba de casi 3% del MEP y del “contado con liqui” habría aguado la fiesta del devengamiento.

Un poco de historia reciente: la apreciación inicial del tipo de cambio financiero después del stress de julio dio un empuje inicial a las posiciones en pesos. Pero la “pax cambiaria” posterior valorizó con fuerza las carteras en moneda local colocadas a tasa o con ajuste CER, que avanzaron a un ritmo anualizado de 100% en moneda local. Así desde fines de julio, los carry traders amasaron rentabilidades en dólares (al CCL) de entre 31% (plazos fijos) y 35% (inflación).

Más allá de este respiro en la renta en dólares, sigue siendo difícil ponerle fecha de vencimiento al carry. Los animal spiritsdel mercado son muchas veces indescifrables, especialmente en las apuestas en Argentina. Pero lo que sí es cierto es que los desequilibrios que enfrenta la economía hoy son mayores que hace unos meses. Así, los riesgos de seguir “pedaleando” o subirse ahora no se verían compensados adecuadamente por la eventual ganancia esperada.

Además, la macro está con las defensas deprimidas. Está muy expuesta a cualquier shock que pueda reducir la cantidad de dólares (sequía, commodities a la baja y cosecha más magra) y/o expandir la cantidad de pesos (rollover menor al esperado, acumulación de pasivos remunerados del BCRA, ajuste lento del déficit fiscal). Cualquier variante o combinación impactaría de lleno sobre la brecha. Este contexto convive con la cercanía de las elecciones, la temporada alta de dolarización de portafolios.