El as de espadas que permitió cumplir con el Fondo

El “dólar soja” lo hizo de nuevo. Con el tipo de cambio diferencial, el Gobierno mató tres pájaros de un tiro: no solo se logró el objetivo de acumulación de reservas netas, sino que, además, el ingreso extraordinario de retenciones facilitó que el déficit fiscal quedara dentro de los límites pautados y que la asistencia monetaria directa se mantuviera a raya.

Sin embargo, la compra de divisas fue uno de los principales factores de expansión de la base monetaria en diciembre. Y se le sumaron la intervención del Central en el mercado de deuda en pesos y el pago de intereses por los pasivos remunerados.

En paralelo, la baja transitoria de la inflación de noviembre y la probable desaceleración en diciembre reabren el debate sobre la tasa de interés, que hoy es dos dígitos positiva. La tentación oficial para aflojar el torniquete ante los signos de enfriamiento de la economía en pleno año electoral es tan grande como cierta. Vinculado con esto, la pregunta ¿dólar o tasa? está en auge. En esta línea, presentamos un análisis de sensibilidad con retornos en moneda dura mediante inversiones en pesos.

El conejo de la galera hizo su gracia una vez más. Gracias al tipo de cambio de $ 230 que se le ofreció a los productores y exportadores de soja, no solo se alcanzó a cumplir la meta de reservas netas con el FMI, sino que facilitó dos targets adicionales. El ingreso extraordinario de Derechos de Exportación colaboró con el cumplimiento del objetivo fiscal, y en consecuencia, la asistencia monetaria directa se mantuvo en línea con lo pautado.

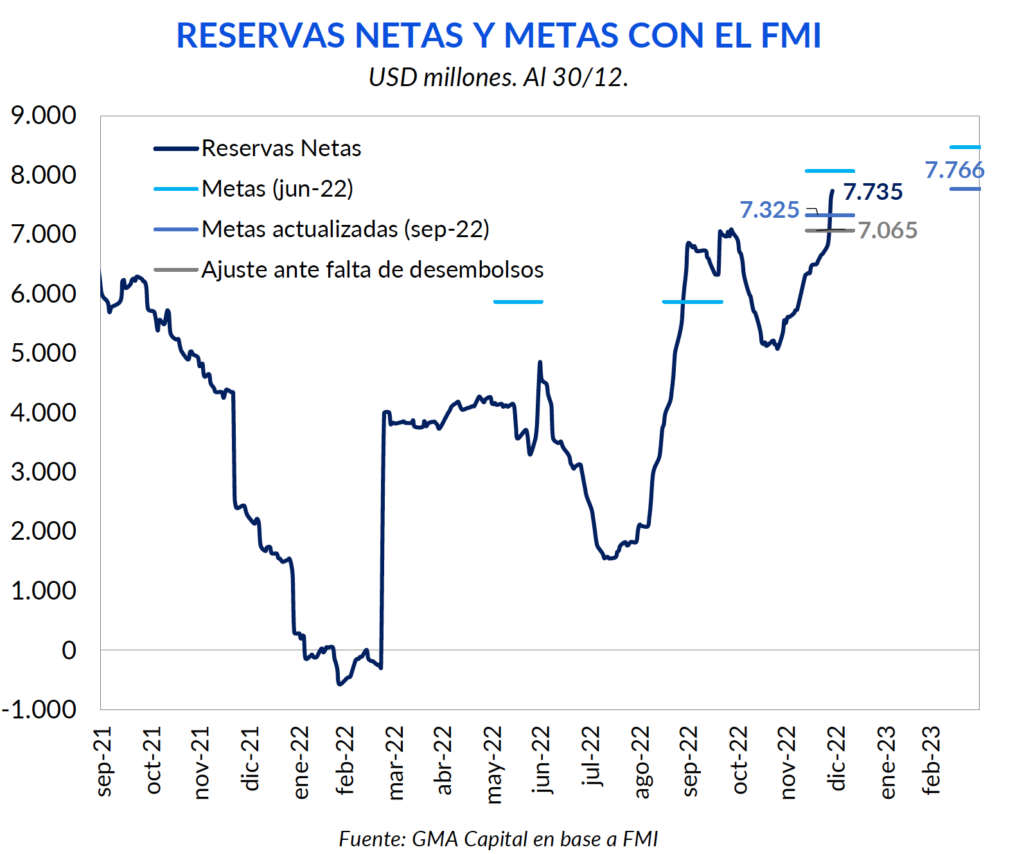

Si bien la liquidación fue inferior a la de la primera edición de “dólar soja”, se mantuvo en línea con las proyecciones del Gobierno. Entre el 25 de noviembre y el 30 de diciembre las ventas del sector totalizaron USD 3.157 millones y el Banco Central logró comprar netos USD 2.309 millones durante este período, es decir, USD 7 de cada USD 10. De esta forma, el Gobierno habría sobrecumplido la meta de reservas netas por casi USD 400 millones, dado que el nivel superó USD 7.700 millones.

Para los próximos meses las perspectivas son mucho menos favorables (un análisis detallado se puede ver nuestro weekly “El GPS económico de riesgos en 2023”). Asimismo, en términos de incentivos, los productores no se verán atraídos a liquidar sus granos a menos que se les ofrezca una mejora en términos de precio (¿un “dólar soja” 3.0?). En definitiva, el BCRA volverá a enfrentarse con la misma situación que se vivió entre octubre y noviembre, cuando debido a la escasa oferta de divisas se desprendió de unos USD 1.500 millones.

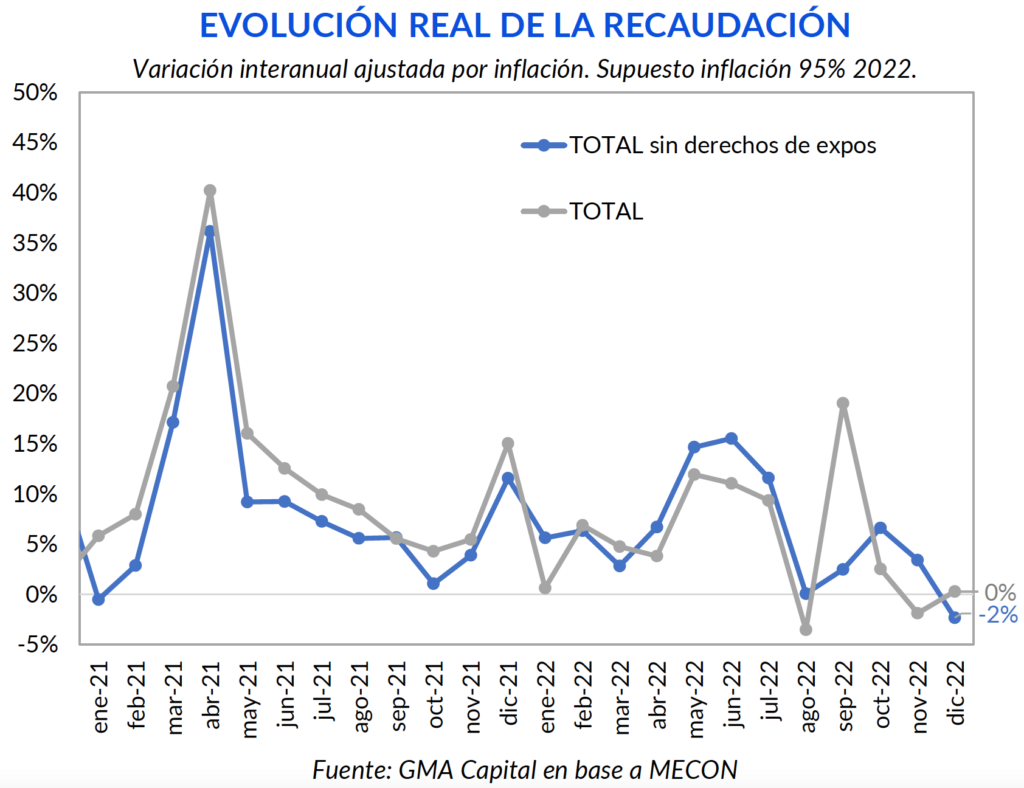

Los datos de recaudación de diciembre no fueron alentadores. A pesar del ingreso extraordinario de $ 219.000 millones en derechos de exportación, las fuentes del Gobierno crecieron 95,6% interanual, manteniéndose así constantes en términos reales. De hecho, al dejar de lado el cobro de retenciones, podemos notar que el resto de la recaudación se contrajo en torno al 2% en términos reales. Principalmente, esto se puede notar en importantes reducciones del cobro de impuestos aduaneros, vinculadas a un mayor endurecimiento del cepo.

Sin embargo, en gran medida gracias al cobro de retenciones, la meta fiscal no parece correr peligro. El límite pactado con el FMI permitía al Gobierno un déficit fiscal de hasta $ 2,016 billones en 2022. De acuerdo a los últimos datos publicados en noviembre, en diciembre los gastos podían exceder a los ingresos en $ 563.000 millones. Si bien es cierto que en diciembre se concentra gran parte del gasto, los datos recientes de recaudación apuntan a que se garantizará la meta.

Si tenemos en cuenta que la inflación interanual rondará el 95%, el gasto primario en diciembre podría crecer hasta 7% interanual real y aun así cumplir con la meta. Además, el gasto viene registrando caídas interanuales reales en los últimos 5 meses consecutivos.

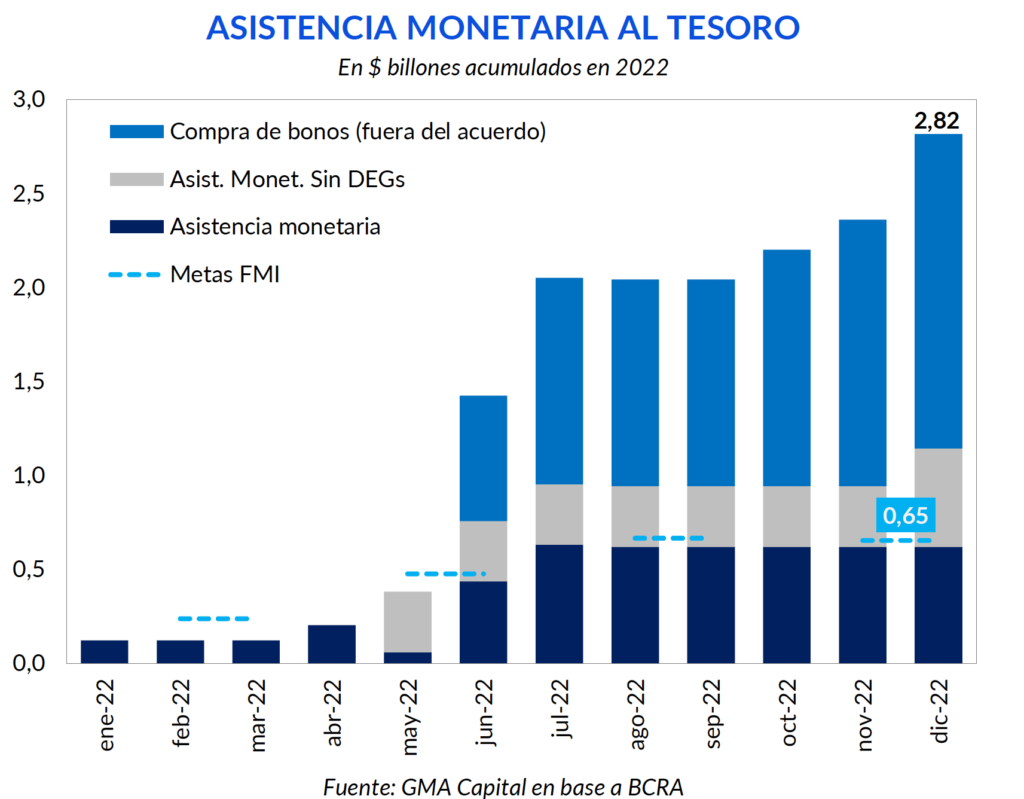

De esta forma, el “dólar soja” también permitió, mediante el cumplimiento de la meta fiscal, que el Banco Central no tenga que financiar al Tesoro por un monto mayor al establecido (al menos de manera directa).

Pero no todas son buenas noticias. Si bien el mayor tipo de cambio permitió al Gobierno una mayor recaudación por derechos de exportación (unos $ 61.000 millones por la mejora cambiaria), también profundizó el deterioro patrimonial del Banco Central. Y es que durante este período la entidad tuvo que comprar USD 3.100 millones a un tipo de cambio de $ 230, mientras que los USD 850 millones que vendió en el MULC durante ese lapso fueron a un tipo de cambio promedio de $ 172. Esto le representó un deterioro patrimonial de $ 184.000 millones. En términos consolidados entre el BCRA y Tesoro, la pérdida fue de unos $ 123.000 millones. ¿De qué forma cerraría la ecuación en el futuro? Con un sinceramiento del tipo de cambio.

A no engañarse. El cumplimiento de la meta de Adelantos Transitorios no significó necesariamente que el 2022 haya culminado con menor emisión monetaria. De hecho, diciembre fue el mes en el cual más se expandió la base monetaria con relación al resto del año. En primer lugar, para que el Central comprara los USD 2.300 millones del “dólar soja” se tuvieron que emitir $ 583.000 millones.

A su vez, se encuentra el financiamiento monetario del déficit. Por un lado, como estaba dentro de los límites permitidos, el Tesoro optó por monetizar parte de los DEG que giró el FMI. Por esta partida se emitieron unos $ 200.000 millones. Por otro lado, se mantuvo con fuerza la intervención del Central en el mercado de deuda en pesos por tercer mes consecutivo. En el último trimestre se emitieron $ 587.000 millones para hacer frente a las compras en la plaza secundaria. De esta forma, en 2022 el financiamiento “indirecto” del Banco Central ascendió a $ 1,85 billones. En definitiva, si consideramos también esta partida, casi que se cuadruplicó el límite establecido de la meta monetaria.

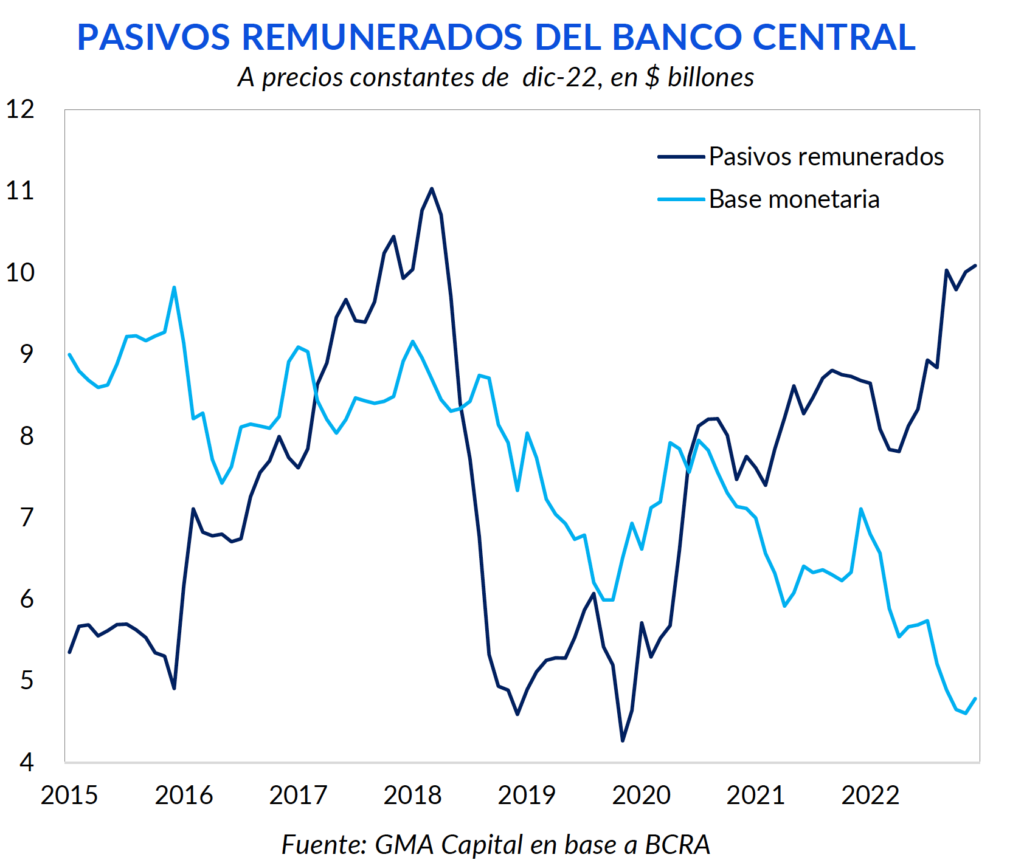

Finalmente, el factor más importante de la expansión de pesos fue el pago de intereses de los pasivos remunerados. Por este motivo se emitieron solo en diciembre $ 583.000 millones. Así, la factura de intereses acumuló $ 3,39 billones en 2022. Es un guarismo macroeconómicamente relevante que representó el 4,1% del producto.

Con el objetivo de suavizar el efecto monetario, se esterilizaron $ 512.000 millones. Así, el stock de pasivos remunerados rompió la barrera nominal de los $ 10 billones. Solo en 2022 el acervo de Leliq y Pases se incrementó 112%, muy por encima del aumento de los precios.

Como contrapartida, en diciembre la base monetaria se expandió $ 696.000 millones, un alza mensual de 14%, dato récord en 2022. A pesar de ello, esta dinámica no se dio a lo largo del año, más bien todo lo contrario. En el acumulado, la base apenas varió 42%, es decir, se contrajo 27% en términos reales. Motivos para expandir la base no faltaron, pero el Banco Central optó con determinación por absorber los pesos frescos en grandes volúmenes.

Sucede que la economía se encuentra en un proceso de desmonetización. La elevada inflación incrementa el costo de oportunidad de quienes optan por la liquidez. Sin un premio real positivo sostenido en el tiempo, el público prefiere reducir saldos reales, lo que en la práctica se ve como una mayor demanda sobre bienes y divisas.

Dada esta situación inicial, las perspectivas en materia de emisión no parecen aminorar en el corto plazo. Es probable que el Banco Central continúe financiando indirectamente al Tesoro a través de sus intervenciones en el mercado de deuda local. Como si fuera poco, existe el riesgo de que el sector privado no renueve la totalidad de los vencimientos de cara a medida que se acerquen los comicios. En ese escenario, el Central tendrá que aparecer con mucho mayor protagonismo.

En consecuencia, desde Reconquista 266 podrían optar por seguir esterilizando los nuevos pesos. Una cuestión a tener en cuenta es la tasa real que estos pasivos devengan. Hasta noviembre, la tasa de Leliq y Pases había sido negativa en términos reales. Sin embargo, desde dicho mes con la sorpresa inflacionaria a la baja los intereses que generan los pasivos remunerados vienen creciendo por encima de la inflación. De mantenerse en esta línea, podría terminar alimentando una dinámica peligrosa. Es decir, si bien el endurecimiento monetario es una condición necesaria (pero no suficiente) para controlar la inflación, la situación de los pasivos remunerados le agrega una complicación extra a la delicada coyuntura.

La tasa de interés es un sustituto imperfecto y temporal de la credibilidad del Central. Hoy más que nunca.

El mercado está siguiendo con atención el manejo del costo del dinero. Desde la óptica del BCRA, después de una victoria transitoria en materia de precios en noviembre, creemos que el canto de sirenas para reducir la tasa podría aparecer más temprano que tarde.

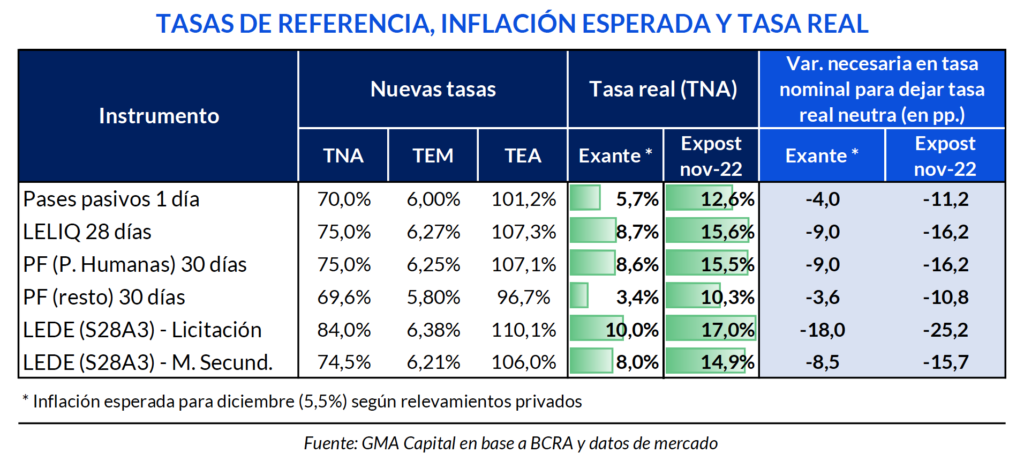

La tasa real de LELIQ quedó positiva en 15,6% TNA con el dato del IPC de noviembre. Si la inflación de diciembre rondara el 5,5%, entonces el premio real se ubicaría en 8,7% TNA. La comparación con la recompensa de los plazos fijos para personas humanas arroja conclusiones similares. Asimismo, la LEDE más corta (a abril) de la última licitación primaria señalaba una tasa real expost de 17% TNA al precio de corte o de 14,9% TNA a valores de mercado de hoy. Frente a una variación de 5,5% del IPC en diciembre, las rentabilidades reales serían 10% y 8% TNA respectivamente.

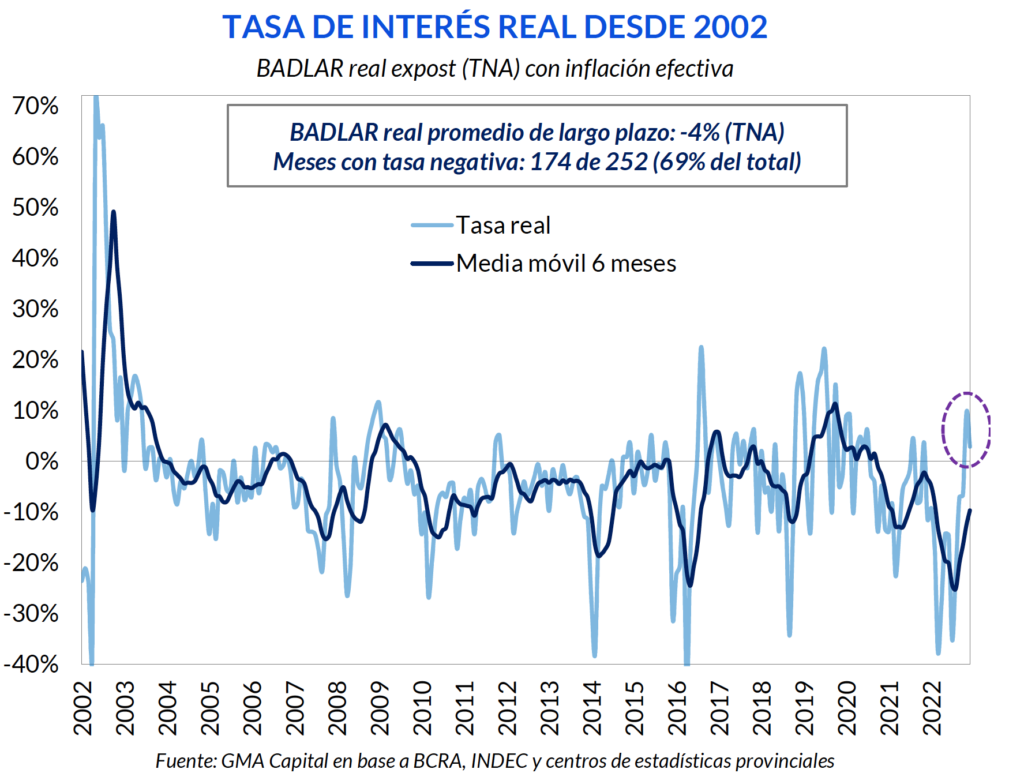

Visto en perspectiva, el momentum de la tasa real positiva es el más intenso en toda la gestión iniciada en diciembre de 2019. No obstante, una BADLAR real al 10% TNA es más bien la excepción que la regla en las últimas dos décadas, en las cuales el 69% del tiempo la tasa navegó debajo de la implacable línea de flotación de la inflación.

Más allá de la mirada temporal, los guarismos de hoy podrían lucir excesivos para las urgencias de la política propiamente dicha con las elecciones cada vez más cercanas en el calendario. No debería sorprendernos que aparezcan presiones para intentar mejorar el “bolsillo”. Por caso, el crédito al sector privado se está contrayendo a tasas de 2 dígitos netas de inflación, con financiaciones al consumo que se hunden 20% anual real.

Pero relajar apresuradamente el torniquete monetario podría darle vitaminas al dólar financiero, que es la variable sobre la que la tasa en pesos parece tener mayor influencia en el corto plazo. Por eso, creemos que sería prudente mantener una política monetaria dura y, al mismo tiempo, acelerar las señales fiscales positivas iniciadas desde julio y no ralentizar el ritmo del crawling peg (algo que se vio en las últimas semanas). Es clave armar un “colchón” macro (menor nominalidad y mejor posición de reservas) de cara a los riesgos que ya ensombrecen el horizonte y que se vinculan con una menor oferta de dólares y a eventuales turbulencias en el mercado de pesos.

Esta pregunta de origen antediluviano se repite como un hit veraniego en la city porteña. Sobre este tema recurrente, nuestra visión es que la película de las inversiones en pesos en 2023 probablemente tenga dos capítulos bien diferenciados. En la primera parte, las alternativas en moneda local podrían ser un vehículo atractivo para considerar, dadas las tasas reales positivas que se ven tanto en las opciones a tasa fija como las indexadas.

Pero en la previa a agosto, la dinámica de las decisiones de portafolio podría virar hacia un proceso de dolarización, como ha ocurrido en otros años con comicios. La situación de la cosecha, los riesgos internacionales y los vaivenes en el mercado de pesos, sin embargo, podrían adelantar los tiempos.

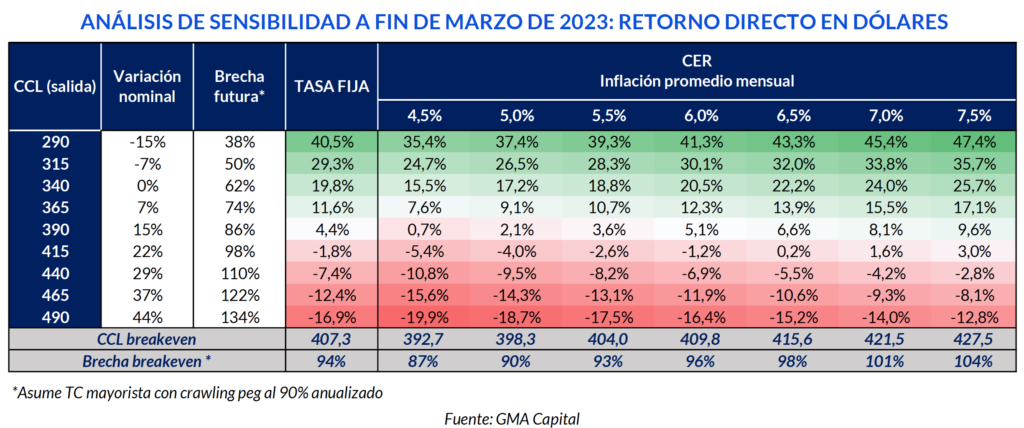

Hechas estas consideraciones, presentamos un ejercicio de sensibilidad muy sencillo entre la rentabilidad en pesos y el tipo de cambio implícito. El producto son diversos escenarios de carry trade.

Partimos de una venta potencial de un capital en dólares a un valor “contado con liqui” de $ 340. Con el producido, se pueden comprar dos activos en pesos: LEDE a abril (S28A3) o LECER a abril (X21A3). En ambos casos, optamos por instrumentos de corto plazo, priorizando la baja duración (menor volatilidad), la liquidez (menores spreads de compra-venta) y la lejanía de agosto de 2023 (PASO). Trazamos un horizonte a fin de marzo y asumimos que la TIR de los títulos se mantiene sin cambios. En la variante indexada, abrimos el abanico de posibilidades incluyendo distintos escenarios de inflación mensual.

Finalmente, estimamos los retornos directos en dólares (carry trade) en función del resultado en pesos, los diversos niveles de tipo de cambio CCL de salida y sus respectivas brechas (considerando que el ritmo del crawling peg se mantiene constante). Alternativamente, presentamos los niveles de precio CCL y brecha breakeven o de indiferencia contra los retornos puros en pesos.

Bajo la óptica de la propuesta a tasa fija, el valor de CCL de indiferencia es $ 407 a fin de marzo de 2023. Por debajo de ese umbral, hay rentabilidad positiva en dólares. Asumiendo que se mantiene el ritmo de crawling peg actual, la brecha asociada es 94%.

Por el lado del portafolio CER, bajo el supuesto de una inflación promedio mensual de 5,5% en el primer trimestre de 2023, el tipo de cambio CCL de indiferencia es $ 404 y la brecha breakeven es 93%.

En términos de evaluación de alternativas en pesos, las variantes a tasa fija tienen upside en el caso de que la inflación se desacelere y el BCRA reduzca las tasas de interés de referencia. En cambio, las alternativas indexadas responden mejor en escenarios de aceleración inflacionaria y demora en la reacción de la política monetaria.